Простые методы оценки экономической эффективности ИП

1. Проектная прибыль (нужно посчитать чистую прибыль по каждому этапу проекта)

2. Простой срок окупаемости инвестиций (РВ). Изменяется во времени.

Существует 2 алгоритма расчета:

А. если денежные потоки поступают по годам равномерно РВ = I0/CF

Б. если денежные потоки по годам изменяются, то срок окупаемости состоит из 2-х частей: целой j и дробной d

PB = j+d = 3+0,2= 3.2

(CF1+CF2+...+CFj)<=Io 1<=j<=n

d=( 5,0-(1,2+1,8+1,5))/2,5 = 0,2

d = (Io –(CF1+ CF2+...+CFj))/(CFj+1)

Правила использования РВ в инвестиционном анализе:

- проекты со РВ меньше, чем установленный инвестором (или самим предприятием) нормативный промежуток времени – принимаются, с большим – отвергаются. В качестве нормативного может выступать требование банка к возврату кредита

- из нескольких взаимоисключающих проектов, выбираем проект с меньшим значением РВ

Преимущества:

- легкость расчета

- простота для понимания

- можно ранжировать проекты

Недостатки:

- игнорируется временная ценность денежных вложений

- игнорирует денежные потоки по ту сторону РВ инвестиций, что может привести к ошибке

- РВ не обладает свойством аддитивности РВа+РВв не= РВа+в

3. Метод расчета простой (средней) нормы прибыли на инвестиции (учетная норма рентабельности инвестиций) ARR в %

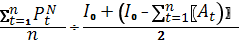

ARR =

- чистая прибыль (после уплаты налогов) в t-том году

- чистая прибыль (после уплаты налогов) в t-том году

n – планируемый срок реализации

At- сумма амортизации основных фондов и НМА

Замечание: если по окончании ИП предусматривается получить ликвидационный денежный поток (в результате реализации внеоборотных и текущих активов) то его прогнозируемая величина должна быть исключена из первоначальной суммы капвложений

Правила использования ARR в инвестиционном анализе:

- чем ARR больше, тем лучше проект

- проекты, имеющие данный показатель больше целевого (нормативного) принимаются к реализации. Варианты капвложений с меньшей рентабельностью отвергаются

В качестве целевого показателя можно использовать:

- рентабельность активов (чп/ активы)

- минимально приемлемый уровень эффективности, установленный в инвестиционной политике предприятия

Экономический смысл:

Одобрению подлежат лишь те проекты, которые увеличивают достигнутый ранее на предприятии уровень эффективности производственно-финансовой деятельности и (или) соответствуют требованиям, установленным в инвестиционной политике

Преимущества: те же, что и у 2.

Недостатки:

- не учитывает временная ценность денежных вложений

- для расчета ARR используется учетная прибыль, в то время, как в процессе долгосрочного инвестирования более обоснованными являются решения, принятые на основе чистого денежного потока.

Взаимосвязь между РВ и ARR:

PB = ИНВ/ ЧДП А ЧП/ИНВ= ARR- зависимость обратная

Сложные методы

1. Дисконтированный срок окупаемости инвестиций DPB (измеряется во времени)

j = (PVCF1 + PVCF 2+ ...+ PVCFj) <= Io

d =( Io – (PVCF1 + PVCF 2+ ...+ PVCFj))/ PVCFj+1

Дисконтированный срок окупаемости больше простого: DPB>PB

DPB убирает некоторые недостатки простого, например игнорирование изменения стоимости денег во времени.

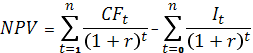

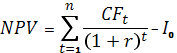

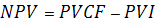

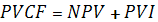

2. Показатель чистой текущей стоимости NPV, измеряется в денежных единицах.

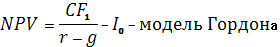

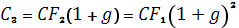

На практике встречаются варианты проектов со сроком реализации более 40 лет и постоянным темпом изменения годовой величины чистых денежных потоков. Тогда формула следующая:

NPV представляет собой разницу между первоначальной величиной инвестиционных затрат и общей суммой дисконтированных чистых денежных потоков за все периоды времени в течение планируемого срока реализации проекта.

Правила принятия инвестиционных решений:

1) Если NPV >0 проект принимается, если < отвергается

2) Из нескольких альтернативных вариантов выбираем с максимальным NPV

3) Обладает свойством аддитивности NPV a+ NPVb = NPVa+b

Если необходимо сформировать из списка возможных капвложений портфель инвестиций, то одобрению подлежит комбинация проектов с наибольшим общим значением NPV

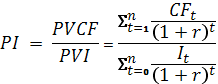

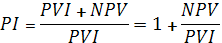

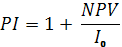

3. Индекс рентабельности инвестиций (это коэффициент) PI

Он равен текущей стоимости будущих денежных потоков делимую на текущую стоимость инвестиционных затрат.

Правила использования индекса рентабельности в инвестиционных решениях:

- До тих пор пока индекс PI больше 1 – проект принимается к реализации

- Одобрению подлежат капвложения с высшим индексом рентабельности инвестиций

Недостатки:

Не обладает свойством аддитивности

При сравнении взаимоисключающих проектов с различными объемами инвестиционных затрат индекс рентабельности может вступать в противоречие с показателем NPV

4. Средние годовые показатели инвестиционной привлекательности альтернативных вариантов капвложений:

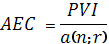

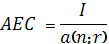

а) показатель годовых эквивалентных затрат AEC (в денежном выражении)

Данный показатель учитывает временную ценности денежных вложений и м.б использован для сравнения взаимоисключающих объектов с различными масштабами инвестиций. AEC показывает среднегодовую возмещения издержек инвестированного в проект капитала.

Чем меньше показатель – тем лучше.

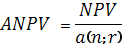

б) показатель годовой чистой текущей стоимости

– представляет собой сумму годовых аннуитетов за весь планируемый срок эксплуатации проекта

– представляет собой сумму годовых аннуитетов за весь планируемый срок эксплуатации проекта

Измеряется в денежном выражении. Проект с наибольшим показателем обладает лучшими характеристиками

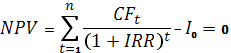

5. Показатель внутренней нормы рентабельности инвестиций IRR – это такая процентная ставка, при которой NPV равен 0.

IRR представляет собой процентную ставку, которая делает текущую стоимость проектных денежных потоков равной начальным инвестициям. Следовательно IRR приравнивает проектную NPV к нулю. IRR определяет максимально приемлемую % ставку, пр которой ещё можно без потерь для собственников компании вкладывать средства в ИП.

IRR является минимальной величиной рентабельности, при которой занятые средства окупятся за планируемый срок реализации проекта. Классическое правило для использования IRR в обосновании инвестиционных решений звучит так: если IRR превосходит цену капитала, компания должна принять проект. В противном случае он должен быть отвергнут.

Существует 4 способа нахождения IRR:

1) метод проб и ошибок

2)использование финансового калькулятора или программных продуктов

3)использование упрощенной формулы

IRR = rb+(ra-rb)*NPVb/(NPVa-NPVb)

- rb<IRR<ra

- NPVa<0<NPVb

Например: определим IRR, если начальные инвестиционные затраты 20млн.руб, денежные потоки по годам – 6,8 и 14 млн.руб.

NPVb=+0,471766 NPVa=-1,342594

IRR=0,15+(0,2-0,15)*0,471466/( 0,471466- (-1,342594)) = 16,3%

Если требуется дальнейшее уточнение, то ставку определяют в диапазоне от 16 до 17 %.

IRR = 0,16+ (0,17-0,16)* (0,087618/(0,087618- (-0,286488))= 0,1623= 16,23%

4) применяя стандартные значения текущей стоимости аннуитета при постоянном значении чистого денежного потока. Если из года в год проект производит постоянную величину ЧДП, то процедура нахождения искомого показателя значительно упрощается:

Io/CF = a(n;IRR), где а – коэффициент текущей стоимости обычного аннуитета

Зная величину срока реализации проекта n, в таблицах 6-ти функций для стандартного значения текущей стоимости аннуитета можно определить искомое значение r, которое и будет выбрано в качестве IRR

Преимущества IRR:

- Легок для понимания

- Учитывает временную ценность денежных вложений

- Показывает рисковый край (предельное значение % ставки)

Недостатки:

- нетрадиционные денежные потоки способствуют возникновению множественности значений IRR . Есть денежные потоки традиционные (прямые -+++++ и обратные +-------) а есть нетрадиционные (-++-+++).

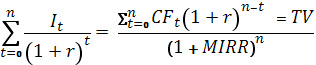

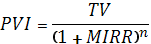

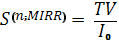

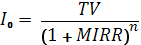

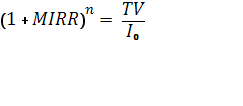

6. Модифицированная внутренняя норма рентабельности инвестиций MIRR. Он убирает отдельные недостатки IRR, то есть в отличии от IRR рассчитанный для нетрадиционных денежных потоков имеет только одно значение. MIRR представляет собой % ставку, которая уравнивает дисконтированную стоимость денежных потоков, реинвестированный по ставке r с текущей стоимостью капвложений. Будущая оценка реинвестированных денежных потоков в научной литературе называется заключительной стоимостью (TV).

Если капвложения носят единовременный характер и происходят в начальный период инвестирования t=0, а операционные денежные потоки генерируются проектом начиная с 1-го года, то формула упрощается:

Коэффициент будущей стоимости при ставке, определяемой MIRR за n периодов времени.