Чистый приток денежных средств

| Годы | Амортизация, руб. | Чистая прибыль, руб. | Чистый приток денежных средств, руб. |

| 1-й | 94 400 | 72 960 | 167 360 |

| 2-й | 94 400 | 103 360 | 197 760 |

| 3-й | 94 400 | 133 760 | 228 160 |

| 4-й | 94 400 | 164 160 | 258 560 |

| 5-й | 94 400 | 164 160 | 258 560 |

Баланс на конец первого года:

-(440000 + 32000) + (94400 + 72960) = -304640 руб.

Баланс на конец второго года:

-304640 + 197760 = -106880 руб.

Баланс на конец третьего года:

-106880 + 228160 = 121280 руб.

Баланс на конец четвертого года:

121280 + 258560 = 379840 руб.

Баланс на конец пятого года:

379840 + 258560 = 638400 руб.

Срок окупаемости данного инвестиционного проекта составляет примерно 2,5 года.

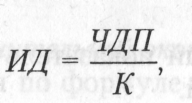

5. Индекс доходности позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту.

расчет этого показателя осуществляется по формуле

ИД - индекс доходности по инвестиционному проекту;

ЧДП - сумма чистого денежного потока за весь период эксплуатации инвестиционного проекта;

К- сумма инвестиционных затрат на реализацию инвестиционного проекта.

Пример. Используя данные по рассмотренным ранее двум инвестиционным проектам (табл. 4.1-4.2), определим индекс доходности по ним.

Решение:

индекс доходности по проекту А составляет

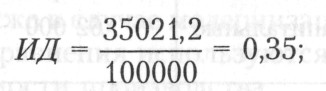

индекс доходности по проекту В составляет

Сравнение инвестиционных проектов по данным показателям показывает, что проект В является более эффективным.

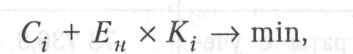

6. Расчет сравнительной эффективности приведенных затрат. При использовании этого метода выбор наиболее эффективного варианта инвестиционного проекта осуществляется исходя из минимума приведенных затрат по следующей формуле:

где Сi- — текущие затраты по производству продукции или услуг на единицу продукции по i-му варианту, руб.;

Ki — единовременные капиталовложения по i-му варианту, руб.;

Ен — нормативный показатель эффективности капиталовложений.

Под нормативным показателем эффективности рекомендуй ется понимать либо значение цены инвестированного в проект капитала, либо минимально приемлемую ставку рентабельности, установленную в рамках инвестиционной политики организации. В любом случае Ен — это процентная ставка.

Пример. Имеются два варианта вложения капитала в инвестиционный проект. Требуемая норма прибыли — 12%. Определить экономически выгодный вариант. Результаты расчетов приведены в табл. 4.4.

Таблица 4.4

Расчет суммы приведенных затрат по двум вариантам

| Показатели | По варианту А | По варианту В |

| 1. Единовременные капитальные вложения, тыс. руб. | 62 ООО | 71 000 |

| 2. Текущие затраты (расходы на энергию, техническое обслуживание и эксплуатацию оборудования), тыс. руб. | 53 ООО | 60 000 |

| 3. Приведенные затраты по оборудованию, тыс. руб. (стр. 2 +стр. 1 х 0,12) | 60 440 | 68 520 |

| 4. Производительность оборудования, шт./смена | ||

| 5. Коэффициент приведения затрат к одинаковому объему производства | 220 : 180 = 1,22 | 220 : 220 = 1 |

| 6. Приведенные затраты с учетом коэффициента приведения к одинаковому объему производства продукции, тыс. руб. (стр. 3 х стр. 5) | 73 736,8 | 68 520,0 |

По данным табл. 4.4 второй вариант более экономичный в эксплуатации.

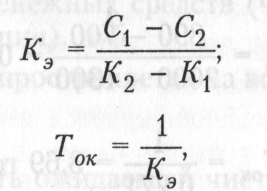

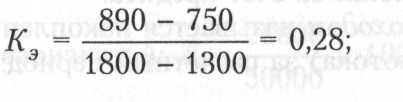

7. Коэффициент сравнительной экономической эффективности (Кэ) рассчитывается по формуле

где Ток — срок окупаемости капитальных вложений, тыс. руб.;

C1, С2 — себестоимость продукции до и после осуществления капитальных вложений, руб.; K1, К2 — объем капиталовложений по вариантам, руб. Этот показатель применяется для обоснования нового строительства, а также в случае модернизации оборудования. В качестве базы для сравнения используются данные одинакового по виду деятельности производства.

Пример. Выбрать наиболее экономичный вариант вложения капитала в модернизацию оборудования в предприятии общественного питания. Исходные данные приведены в табл. 4.5.

Таблица 4.5

Показатели Базовый вариант Вариант А Вариант В

Объем инвестиций, тыс. руб. 1300 1800 2000

Эксплуатационные затраты, тыс. руб. 890 750 700

Решение:

Вариант А:

Вариант В:

Предпочтительным является вариант А, при котором дополнительные единовременные затраты окупятся раньше.

8. Расчет и сравнение доходности. Этот метод учитывает, что при осуществлении инвестиций капитал вовлекается в разных объемах.

Относительный критерий для принятия решения имеет следующий вид:

где Д — доходность, %;

Пвп — прибыль до вычета процентов, тыс. руб.; К — инвестированный капитал, тыс. руб. Критерий для принятия решения в случае ориентации на доходность определяется следующим образом:

выбирается инвестиция с наибольшей доходностью (рентабельностью);

отказываются от проектов, доходность которых меньше требуемой минимальной нормы прибыли.

Расчет доходности может привести к решению, отличающемуся от решения в рамках расчета и сравнения прибыли, лишь при разных объемах инвестированного капитала.

Данная формула применяется в случае, когда финансирование осуществляется за счет кредита.

9. Чистым доходом называется накопленный эффект (сальдо денежного потока) за расчетный период:

где Dt — приток денежных средств (чистая прибыль плюс амортизация), руб. Суммирование распространяется на все шаги расчетного периода.

Пример. Рассчитать ожидаемый чистый доход, доходность и рентабельность инвестиционного проекта. Исходные данные приведены в табл. 4.6.

Таблица 4.6

| Показатели | А | В |

| 1. Прибыль до вычета процентов, тыс. руб. | 26 600 | 30 000 |

| 2. Прибыль после выплаты процентов, тыс. руб. | 21 600 | 22 000 |

| 3. Чистая прибыль | 16 416 | 17 740 |

| 4. Амортизация | 2 800 | 3 100 |

| 5. Инвестированный капитал, тыс. руб. | 50 000 | 60 000 |

| Доходность | 53,2% | 50% |

| Чистый доход | 96 080 | 104 200 |

| Рентабельность | 32,8 | 29,5 |

Решение:

ожидаемый чистый доход за период эксплуатации по варианту А составит: 5 х (16416 + 2800) = 96080 тыс. руб.;

ожидаемый чистый доход за период эксплуатации по варианту В составит: 4 х (17740 + 3100) = 83360 тыс. руб.

Рентабельность по варианту A: R = (16416/50000)х100% = 32,8%.

Рентабельность по варианту В: R = 17740:60000 х 100% = 29,5%.

Доходность по варианту А: Д = 26600:50000 х 100% = 53,2%.

Доходность по варианту Б: Д =30000:60000 х100% = 50,0%

Расчеты показывают, что предпочтительным является вариант А. Но опять возникают те же вопросы, что при сравнении прибыли. Несмотря на то что сумма накопленных чистых доходов в варианте В составляет на 8120 тыс. руб. больше, чем в варианте А, предпочтительным может являться вариант А, поскольку у инвестора высвобождается инвестированный капитал — 10 000 тыс. руб., которые можно вложить в другие инвестиционные проекты.

Общим для перечисленных методов является то, что они не учитывают ряд факторов, прежде всего конъюнктуру на финансовом рынке, инфляцию, распределение капиталовложений во времени, относительную рискованность одних проектов по сравнению с другими. Кроме того, большинство из них базируется на бухгалтерских оценках прибыли, которая зависит от выбранной предприятием учетной политики и является условной величиной, регламентированной правилами бухгалтерского учета.

Решение всех инвестиционных задач должно опираться на эти рекомендации. Однако общие методы оценки эффективности инвестиционного проекта могут конкретизироваться в алгоритмы, отражающие отраслевую специфику и особенности индивидуального инвестиционного проекта. Рекомендации предназначены для предпринимателей, инвесторов, организаций всех форм собственности, участвующих в разработке, экспертизе и реализации инвестиционного проекта, и дают им возможность оценивать эффективность и привлекательность проектов по методике, признанной во всем мире и в то же время учитывающей российские экономические условия.

Инвестор может осуществлять капитальные вложения собственных, заемных и привлеченных средств. Инвестиционные цели устанавливаются инвестором и дают возможность увеличить предстоящие доходы.

Инвестиционная программа является эффективной, если позволяет инвестору иметь хорошо сбалансированный портфель активов по риску и доходности.

По мере реализации инвестиционной программы может потребоваться корректировка целей, планов, программы или замена одних инвестиционных инструментов другими, вызванная необходимостью диверсификации риска.

не отраженных в зарубежных методических разработках и соответствующих им компьютерных программах, необходимо учитывать следующие:

• относительно высокую и переменную во времени инфляцию, динамика которой часто не совпадает с динамикой валютных курсов;

• возможность использования нескольких валют одновременно;

• неоднородность инфляции, т.е. различные темпы роста цен на разные виды продукции и ресурсов;

• специфическую роль государства, заключающуюся в регулировании цен на некоторые важные для реализации многих инвестиционных проектов виды товаров, услуг и поддержке при общей ограниченности бюджетных средств;

• относительно высокую, переменную во времени и неодинаковую для разных российских и зарубежных участников проекта стоимость денег. Это приводит к большему разбросу и динамичности индивидуальных норм дисконта, кредитных и депозитных процентных ставок;

• отсутствие эффективных рынков, особенно рынка ценных бумаг и недвижимости, и, как следствие, существенное различие между «справедливой» и рыночной стоимостью имущества;

• значительную неопределенность исходной информации для оценки инвестиционных проектов и высокий риск, связанный с их реализацией;

• сложность и нестабильность налоговой системы.

Контрольные вопросы

1. Что понимается под оценкой состоятельности инвестиционного

проекта и какова схема проведения такой оценки?

2. В чем смысл понятия «финансовая реализуемость инвестиционного проекта» и как можно ее определить?

3. Что понимается под эффективностью капитальных вложений?

4. В чем заключается различие между финансовой и экономической оценками инвестиций?

5. В чем заключается сущность показателя срока окупаемости, какова методика его расчета?

6. Какое несоответствие между показателями нормы прибыли и рентабельностью инвестированного капитала?

7. Как называется накопленный эффект за расчетный период?

8. Какова суть показателя сравнительной эффективности капитальных вложений?

9. Какова суть показателя сравнительной эффективности приведенных затрат?

10. В чем заключаются основные принципы оценки эффективности инвестиций?

Глава 5

ДИНАМИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ