Анализ финансового состояния предприятия по данным бухгалтерской отчетности

Анализ финансового состояния ОАО «Технопарк»

На первом этапе анализа осуществляя оценку динамики и структуры

имущества активов и пассивов баланса.

Таблица 2

Анализ динамики и структуры активов баланса

| Показатели | Абсолютные изменения | Темп роста % | ||||

| т.р. | уд. вес % | т.р. | уд. вес % | |||

| Основные средства | 14,3 | 14,3 | -35287 | |||

| Финансовые вложения | 1,6 | 1,6 | -4042 | |||

| Итого | -39329 | |||||

| Запасы | 37,5 | 37,5 | -92351 | |||

| Дебиторская задолженность | 4,06 | 4,06 | -9996 | |||

| Денежные средства | 42,4 | 42,4 | -104273 | |||

| Итого | -206620 | |||||

| Баланс |

Вывод: В таблице 1 анализа динамики и структуры активов баланса показывает, что стоимость активов снижается, так как все показатели по сравнению с 2012 г. уменьшились:

Основные средства: на -35287 руб.

Финансовые вложения: на -4042 руб.

Итого: на -39329 руб.

Запасы: на 92351 руб.

Дебиторская задолженность: на -9996 руб.

Денежные средства: на -104273 руб.

Итого: на -206620 руб.

Так как доля оборотных средств составляет 84%, то можно сказать, что активы предприятия являются мобильными.

Таблица 3

Анализ динамики и структуры пассивов баланса

| Показатели | Абсолютные изменения | Темп роста % | ||||

| т.р. | уд. вес % | т.р. | уд. вес % | |||

| Уставный капитал | 22,7 | 22,7 | -56000 | |||

| Добавочный капитал | 4,8 | 4,8 | -11858 | |||

| Резервный капитал | -44293 | |||||

| Нераспределенная прибыль | 7,14 | 7,14 | -17570 | |||

| Итого | 52,7 | 52,7 | -129721 | |||

| Заемные средства | 5,4 | 5,4 | -13300 | |||

| Кредиторская задолженность | 37,7 | 37,7 | -92939 | |||

| Доходы будущих периодов | 4,06 | 4,06 | -9989 | |||

| Итого | 47,2 | 47,2 | -116288 | |||

| Баланс |

Вывод: В таблице 2 анализа динамики и структуры пассива баланса показывает, что пассивы баланса снизили значения свои показателей:

Уставный Капитал: на -56000 руб.

Добавочный капитал: на -11858 руб.

Резервный капитал: на -44293 руб.

Нераспределенная прибыль: на -17570 руб.

Итого: на -129721 руб.

Заемные средства: на -13300 руб.

Кредиторская задолженность: на -92939 руб.

Доходы будущих периодов: на -9989 руб.

Итого: на -116228 руб.

Удельный вес показателей за 2012 и 2013 года остался без изменений, так же как и тем роста, который составляет 93% и при том, что доля собственных и заемных средств почти равна это характеризует положительную структуру баланса.

Таблица 4

Анализ абсолютных показателей ликвидности

| Актив | Пассив | Недостача или излишек. | |||||

| на н/г | на к/г | ||||||

| А1 | П1 | ||||||

| А2 | П2 | -50504 | -47200 | ||||

| А3 | П3 | _ | _ | ||||

| А4 | П4 | -1534401 | -1433720 | ||||

| Баланс | Баланс | - |

А1 – денежные средства П1 – кредиторская задолженность

А2 – дебиторская задолженность П2 – заемные средства

А3 – запасы П3 - -

А4 – итого по разделу 1 П4 – итого по разделу 3+ доходы

будущих периодов

А1-П1= 1593893-1420639= 173254

А2-П2 = 152796-203300= -50504

А3-П3= 1411651= 1411651

А4-П4= 601169-2135570= -1433720

А1-П1=1489620-1327700= 161920

А2-П2= 142800-190000= -47200

А3-П3= 1319300=1319300

А4-П4= 561840-1995860= -1534401

Вывод:

А1(1593893) ≥ П1(1420639) - соответствует

А2(152796) ≥ П2(203300) – не соответствует

А3(1411651) ≥ П3(-) - соответствует

А4(601169) ≤ П4(2135570) – соответствует

Так как одно из условий не соответствует, баланс предприятия за 2012 год нельзя считать абсолютно ликвидным.

А1(1489620) ≥ П1(1327700) - соответствует

А2(142800) ≥ П2(190000) – не соответствует

А3(1319300) ≥ П3(-) - соответствует

А4(561840) ≤ П4(1995860) – соответствует

Так как одно из условий не соответствует, баланс предприятия за 2013 год нельзя считать абсолютно ликвидным.

Таблица 5

Анализ относительных показателей ликвидности и платежеспособности

| Показатели | Оптимальное знач. | Изменения: +,- | Темп роста % | ||

| Общий показатель ликвидности | >1 | 1.37 | 1.37 | - | - |

| Коэффициент абсолютной ликвидности | >0.2-0/25 | 0,98 | 0,98 | - | - |

| Коэффициент текущей ликвидности | >1 | 1,94 | 1,94 | - | - |

Продолжение таблицы 5

| Показатели | Оптимальное знач. | Изменения: +,- | Темп роста % | ||

| Коэффициент покрытия | >1.5-2 | 1.07 | 1.07 | - | - |

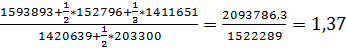

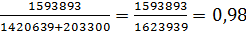

К об. лик.(2012)=

К об. лик. (2013)=

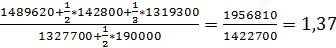

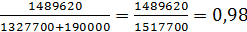

К абс. лик. (2012)=

К абс. лик. (2013)=

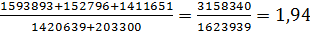

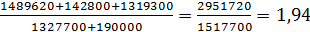

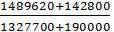

К т. лик. (2012)=

К т. лик. (2013)=

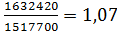

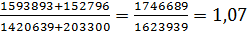

К п. (2012)=  =

=

К п. (2013)=

Вывод:

1) Общий показатель ликвидности превышает оптимальное значение, что означает улучшение финансового положения предприятия на 37%.

2) Коэффициент абсолютной ликвидности показывает, что предприятие может погашать текущую задолженность 73% своими денежными ср-ми.

3) Коэффициент текущей ликвидности превышает норму на 94%, что показывает возможность порывать краткосрочные обязательства предприятия.

4) Коэффициент покрытия свидетельствует о том, что у предприятия есть возможность покрывать краткосрочные обязательства, т.к. есть денежные средства краткосрочные финансовые активы и стабильно возвращается дебиторская задолженность.

На следующем этапе анализа осуществляет оценку финансовой устойчивости по абсолютным и относительным показателям.

Таблица 6

Анализ абсолютных показателей финансовой устойчивости ОАО «Технопарк»

| № | Показатели | Изменения +,- | Темп роста % | ||

| Собственный капитал ( 3р. пас.) | |||||

| Внеоборотные активы (1р.) | |||||

| Наличие собственных оборотных средств (1-2) | |||||

| Долгосрочные кредиты и заемные средства (4р.) | - | - | - | - | |

| Наличие собственных и долгосрочных заемных источников средств для формирования запасов и затрат (3+4) | |||||

| Краткосрочные кредиты (в 5 р.) | |||||

| Общая величина основных источников средств для формирования запасов и затрат (5+6) | |||||

| Общая величина запасов и затрат | |||||

| Излишек(+),недостаток (3-8) СОС1 | -29939 | -27980 | - | ||

| Излишек(+),недостаток(-)(5-8) СОС2 | -29939 | -27980 | - |

Продолжение таблицы 6

| № | Показатели | Изменения: +,- | Темп роста % | ||

| Излишек(+),недостаток(-)(7-8) СОС3 |

Вывод: Предприятие находится в кризисном финансовом состояние, так как СОС1 < 0, СОС2 < 0, СОС3 < 0. Предприятие полностью неплатежеспособно и находится на грани банкротства.

Таблица 7

Анализ относительных показателей финансовой устойчивости ОАО «Технопарк»

| Показатели | Рекомендуемое знач. | Предыдущий год (2012) | Отчетный год (2013) | Абсолютные изменения: +,- |

| Коэффициент фин. Независимости (автономии) (КФН) | Не более 0,5 | 0,5 | 0,5 | - |

| Коэффициент задолженности (КЗ) или финансовой зависимости | Не менее 0,5 | 0,1 | 0,1 | - |

| Коэффициент финансирования (КФ) | Свыше 1 | 9,1 | 10,4 | 1,3 |

| Коэффициент обеспеченности собственными оборотными средствами. (СОС1) | Свыше 0,1 | 0,43 | 0,43 | - |

| Коэффициент маневренности | Чем больше, тем лучше | 0,74 | 0,65 | -0,09 |

| Коэффициент финансовой напряженности | Не более 0,5 | 0,05 | 0,05 | - |

Продолжение таблицы 7

| Показатели | Рекомендуемое знач. | Предыдущий год (2012) | Отчетный год (2013) | Абсолютные изменения: +,- |

| Коэффициент соотношения мобильных и мобилизованных активов | Чем больше, тем лучше | 5,25 | 5,25 | - |

КФН2012 = 1853160:3759509=0,5

КФН2013 = 1982881:3513560=0,5

КЗ2012 = 203300:1853160=0,1

КЗ2013 = 190000:1982881=0,1

КФ (2012) = 1853160:203300=9,1

КФ (2013) = 1982881:190000=10,4

К обр. СОС (2012) = 1381712:3158340=0,43

К обр. СОС (2013) = 1291320:2951720=0,43

КМ2012 = 1381712:1853160=0,74

КМ2013 = 1291320:1982881=0,65

КФН2012 = 203300:3759509=0,05

КФН2013 = 190000:3513560=0,05

К моб. (2012) = 3158340:601169=5,25

К моб. (2013) = 2951720:561840=5,25

Вывод:

1) Коэффициент финансовой независимости указывает, что у предприятия укрепленная финансовая независимость от внешних источников.

2) Коэффициент задолженности показывает, что предприятие практически не зависит от внешних источников.

3) Коэффициент финансирования показывает, что предприятие может покрывать собственным капиталом заемные средства.

4) Коэффициент обеспеченности собственными оборотными средствами показывает, что у предприятия есть большая возможность в проведении финансовой политике.

5) Коэффициент маневренности показывает возможность предприятия финансово маневрировать.

6) Коэффициент финансовой напряженности характеризует независимость предприятия от заемных средств.

7) Коэффициент соотношения мобильных и мобилизованных активов показывает, что предприятие вкладывает большое количество средств в оборотные активы.

Заключение

Курсовая работа была посвящена исследованию учета доходов и расходов

от обычных видов деятельности и формированию финансового результата.

В первой главе была изложена теоретическая основа моей курсовой работы. В частности,доходы коммерческих организаций: понятие, состав и порядок признания, где рассматривалось, что целью деятельности фирм является получение прибыли. Доходы коммерческих организаций характеризуют финансовый результат ее деятельности. Получением доходов завершается цикл оборота капитала, когда он вновь обретает денежную форму.

Доход (выручка) от продажи продукции (работ, услуг) относятся к текущим, систематически (регулярно) получаемым доходам организации.

Следовательно, получение дохода свидетельствует о реализации продукции, целесообразности производственных затрат, об общественном признании потребительских свойств продукта. Наоборот, отказ от оплаты счета, отсутствие спроса и затоваривание, трудности в подборе партнеров для совместного осуществления маневра, финансовых проектов и т.п. негативно отражаются на доходной части предпринимателя. Прибыль выступает частью дохода и представляет собой конечный финансовый результат, характеризующий производственно-хозяйственную деятельность всего предприятия, то есть составляет основу экономического развития предприятия. Рост прибыли создает финансовую основу для самофинансирования деятельности предприятия, осуществляя расширенное воспроизводство.

Рассмотрев классификацию и порядок признания расходов от обычных видов деятельности, где говорилось о том, что затраты выступают наиболее общим понятием, которое объединяет все израсходованные денежные ресурсы на осуществление каких-либо хозяйственных операций в пределах общественной необходимости. Затраты сверх этой величины — это потери. Расходы представляют собой вложение средств в текущие операции.

Следовательно, расходами по обычным видам деятельности организаций являются расходы, связанные с осуществлением основной деятельности, а также расходы по продаже продукции и товаров, выполнению работ и оказанию услуг по иным видам деятельности - торговой, промышленной, строительной и т.д.

Особенности учета и отражения в бухгалтерской отчетности доходов и расходов от обычных видов деятельности.

Информация о доходах и расходах по обычным видам деятельности обобщается на счете 90 «Продажи».

Сопоставление доходов и расходов по одним и тем же операциям продажи позволяет выявить финансовые результат (прибыль или убыток) от продаж.

Результаты операций по обычным видам деятельности структурируются в отчете о финансовых результатах с выделением следующих показателей.

1. Выручка нетто от продаж;

2. Себестоимость проданной продукции и товаров (работ услуг).

3. Валовая прибыль от продаж;

4. Коммерческие расходы;

5. Управленческие расходы.

6. Прибыль (убыток) от продаж

Целесообразно (как минимум) вести учет на следующих счетах второго порядка:

90-1 «Выручка от продаж»; 90-2 «Себестоимость продаж»; 90-3 «Расходы по управлению»; 90-4 «Коммерческие расходы».

Таким образом, данные о доходах и расходах организации по обычным видам деятельности собираются в течение года на счете 90 «Продажи», где формируется финансовый результат от экономической деятельности, составляющей основную цель создания организации.

В практической главе работы было осуществлено составление

бухгалтерской отчетности на примере ОАО «ТЕХНОПАРК», где были произведены расчеты по составу расходов и доходов за 2012 и 2013 года, что составило положительную деятельность предприятия.

В процессе заполнения формы «Отчетности о финансовых результатах», где чистая прибыль составила:

за 2012 год – 268570 руб.

за 2013 год – 251000 руб.

Заполнив, форму «Бухгалтерского баланса», где баланс актива и пассива составил:

за 2012 год – 3759509 руб.

за 2013 год – 3513560 руб.

Это означает, что баланс составлен абсолютно правильно, так как актив баланса и пассив баланса сошлись.

В анализе финансового состояния ОАО «Технопарк» мы полностью

опиралась на заполненный ранее баланс. Результаты анализа позволили сделать следующие выводы:

- анализ динамика и структуры активов баланса снижает стоимость активов, так как все показатели по сравнению с 2012 годом падают. Так же и анализ динамики и структуры пассива баланса в 2013 года показывает, что пассивы баланса снизили значения своих показателей, а вот удельный вес показателей за 2012 и 2013 года остался без изменений, так же как и темп роста, который составляет 93%.

- анализ абсолютных показателей ликвидности показал, что баланс

предприятия за 2012-2013 года нельзя считать абсолютно ликвидным.

- анализ относительных показателей ликвидности и платежеспособности

является ликвидным, а само предприятие платежеспособным и в состоянии покрывать все свои текущие обязательства за счет собственных активов;

- анализ абсолютных показателей финансовой устойчивости показало,

что предприятие находится в кризисном финансовом состояние, так как СОС1 < 0, СОС2 < 0, СОС3 < 0. Предприятие полностью неплатежеспособно и находится на грани банкротства.

- исследуемое предприятия имеет критическую финансовую устойчивость, что характеризуется отсутствием у ОАО «Технопарк» собственных оборотных активов, а также высокой долей задолженности в общей сумме пассивов предприятия.

Таким образом, я пришла к заключению, что развитием предприятия

являются доходы и расходы. Они и есть эффективные показатели работы предприятия.

Список литературы

1. Федеральный закон Российской Федерации «О бухгалтерском учете» № 402-ФЗ от 06.12.2011 (с изменениями на 28 декабря 2013 года, вступающими в силу с 01 января 2014г.)

2. Федеральный закон Российской Федерации Федеральный закон от 28 июня 2013 г. N 134-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям" (с изменениями и дополнениями) от 28.06.2013 г. № 134-ФЗ, вступил в силу: 1 января 2014 года

3. Федеральный закон от 2 июля 2013 г. № 171-ФЗ "О внесении изменений в Федеральный закон "Об официальном статистическом учете и системе государственной статистики в Российской Федерации" и отдельные законодательные акты Российской Федерации", вступил в силу: 1 января 2014 года

4. Федеральный закон от 23.07.2013 г. № 214-ФЗ "О внесении изменений в статью 362 части второй Налогового кодекса Российской Федерации", вступил в силу: 1 января 2014 года

5. Федеральный закон от 23.07.2013 г. № 248-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации" (с изменениями и дополнениями), вступил в силу: 1 января 2014 года

6. Федеральный закон от 30 сентября 2013 г. № 268-ФЗ"О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации в связи с осуществлением мер налогового и таможенно-тарифного стимулирования деятельности по добыче углеводородного сырья на континентальном шельфе Российской Федерации" (с изменениями и дополнениями), вступил в силу: 1 января 2014 года

7. Федеральный закон от 23.07.2013 г. № 214-ФЗ "О внесении изменений в статью 362 части второй Налогового кодекса Российской Федерации", вступил в силу: 1 января 2014 года

8. Федеральный закон от 30 сентября 2013 г. № 269-ФЗ "О внесении изменений в главу 22 части второй Налогового кодекса Российской Федерации", вступил в силу: 1 января 2014 года

9. Федеральный закон от 2 ноября 2013 г. № 307-ФЗ "О внесении изменений в статью 12 части первой и главу 30 части второй Налогового кодекса Российской Федерации" (с изменениями и дополнениями), вступил в силу: 1 января 2014 года

10. Федеральный закон от 2 ноября 2013 г. № 306-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», вступил в силу: 3 декабря 2013 года

11. Федеральный закон от 28 декабря 2013 г. № 420-ФЗ "О внесении изменений в статью 27.5-3 Федерального закона "О рынке ценных бумаг" и части первую и вторую Налогового кодекса Российской Федерации", вступил в силу: 1 января 2014 года

12. Налоговый кодекс Российской Федерации. - М.: Кнорус, 2011. – 688 с.

13. Гражданский кодекс Российской Федерации. – М.: Кнорус, 2010. – 160 с.

14. Сборник Положений по бухгалтерскому учету (ПБУ 1-24). — М.: ИНФРА-М, 2013. – 192 с.

15. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в российской Федерации (с изменениями от 24.12.2010 N 186н) - М.: ИНФРА-М, 2011. – 56 с.

16. Агафонова М.Н. Бухгалтерский учет и отчетность. – М.: Налоговый вестник, 2011. - 320 с

17. Баженов Ю. К. Доходы, расходы и прибыль в организациях торговли: Учебное пособие / Ю.К. Баженов, Г.Г. Иванов. - М.: ИД ФОРУМ: НИЦ ИНФРА-М, 2014. - 96 с.

18. Воронина Л. И.Бухгалтерский учет: Учебник / Л.И. Воронина. - 5-e изд., перераб. - М.: Альфа-М: НИЦ ИНФРА-М, 2013. - 480 с.:

19. Герасименко В. П. Финансы и кредит: Учебник / В.П. Герасименко, Е.Н. Рудская. - М.: НИЦ ИНФРА-М: Академцентр, 2013. - 384 с.

20. Домбровская Е. Н. Бухгалтерская (финансовая) отчетность: Учебное пособие / Е.Н. Домбровская. - М.: ИНФРА-М, 2012. - 279 с.

21. Иващенко Н.П. Экономика фирмы: учебник / Н.П. Иващенко. –М.: ИНФРА-М, 2006.- 528 с.

22. Камысовская С. В. Бухгалтерская финансовая отчетность: формирование и анализ показателей: Учеб. пособие / С.В. Камысовская, Т.В. Захарова. - М.: Форум: НИЦ ИНФРА-М, 2014. - 432 с.

23. Лытнева Н. А. Бухгалтерский учет: Учебник / Н.А. Лытнева, Л.И. Малявкина, Т.В. Федорова. - 2-e изд., перераб. и доп. - М.: ИД ФОРУМ: НИЦ ИНФРА-М, 2013. - 512 с.

24. Малис Н. И.Налоговый учет: Учебное пособие / Н.И. Малис, А.В. Толкушкин; Академия бюджета и казначейства Министерства финансов РФ. - М.: Магистр: НИЦ Инфра-М, 2012. - 576 с.

25. Малюкова Н. С. Рекомендации по составлению годовой бухгалтерской (финансовой) отчетности организаций за 2012 г. / Н. С. Малюкова // Официальные материалы для бухгалтера. Комментарии и консультации.- 2013. - № 3. - С. 10-18.

26. Миславская, Н. А. Бухгалтерский учет [Электронный ресурс] : Учебник / Н. А. Миславская, С. Н. Поленова. - М. : Издательско-торговая корпорация «Дашков и К°», 2013. - 592 с.

27. Соколов Я. В.Бухгалтерский учет как сумма фактов хозяйственной жизни: Учебное пособие / Я.В. Соколов. - М.: Магистр: НИЦ ИНФРА-М, 2014. - 224 с.

28. Суслова Ю. Ю.Доходы предприятия торговли: Учебное пособие / Ю.Ю. Суслова, Н.Н. Терещенко. - М.: НИЦ ИНФРА-М; Красноярск: СФУ, 2014. - 136 с.

29. Сигидов Ю. И.Бухгалтерский учет и анализ. Практикум: Уч. пос./ Ю.И. Сигидов и др.; Под ред. Ю.И. Сигидова, Е.А. Оксанич. - М.: НИЦ ИНФРА-М, 2014. - 156 с.

30. Переверзев М. П. Бухгалтерский учет: Учебное пособие / М.П. Переверзев, А.М. Лунева; Под общ. ред. М.П. Переверзева. - 2-e изд. - М.: НИЦ ИНФРА-М, 2013. - 221 с.

31. Петрова В. Ю. Учет доходов и расходов при длительном цикле производства / В. Ю. Петрова // Бухгалтерский учет. - 2013. - № 6. - С. 30-33.

32. Петрова А.Н. Методика представления показателей в балансе и отчете о прибылях и убытках / А.Н.Петрова// Российское предпринимательство. — 2012. — № 3 (201). — С. 52-58.

33. Рабинович А. М. Практические вопросы составления бухгалтерской (финансовой) отчетности / А. М. Рабинович // Бухгалтерский учет. -2013. - № 7. - С. 108-111.

34. Трубочкина М. И.Управление затратами предприятия: Учебное пособие / М.И. Трубочкина. - 2-e изд., испр. и доп. - М.: НИЦ Инфра-М, 2013. - 319 с.

35. Федорович В. Годовая бухгалтерская отчетность // Практический бухгалтерский учет, 2012. № 3.- С. 6 – 14.

36. Хитрова С. Г. Что необходимо учесть при составлении годовой бухгалтерской отчетности / С. Г. Хитрова // Аудитор. - 2012. - № 2. - С. 44-48.

37. Шеремет А. Д.Бухгалтерский учет и анализ: Учебник / А.Д. Шеремет, Е.В. Старовойтова; Под общ. ред. А.Д. Шеремета - М.: НИЦ Инфра-М, 2012. - 618 с.