Методы оценки потенциального банкротства коммерческой организации

В действующих нормативных документах и современной экономической литературе содержатся различные подходы к оценке потенциального банкротства.

Так, постановлением Правительства РФ1 от 20 мая 1994 г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» для определения неудовлетворительной структуры баланса неплатежеспособных предприятий была утверждена система критериев, базирующихся на текущей ликвидности, обеспеченности собственными оборотными средствами и способности к восстановлению (утрате) платежеспособности. [4, c. 473]

На основании указанной системы критериев в отношении федеральных государственных предприятий и предприятий, в капитале которых доля РФ составляет более 25%, Федеральным управлением по делам о несостоятельности (банкротстве) (далее — Федеральное управление) принимались решения:

• о признании структуры баланса предприятия неудовлетворительной;

• наличии реальной возможности у предприятия-должника восстановить свою платежеспособность;

• наличии реальной возможности утраты платежеспособности предприятия, когда оно в ближайшее время не сможет выполнить свои обязательства перед кредиторами.

Здесь необходимо учесть следующее:

1) принятие этих решений вовсе не было связано с признанием предприятия банкротом даже в рамках старого законодательства о банкротстве (Закон РФ от 19 ноября 1992 г. № 3929-1 «О несостоятельности (банкротстве) предприятий», а также Федеральный закон от 8 января 1998 г. № 6-ФЗ «О несостоятельности (банкротстве)») и тем более исходя из указанной системы критериев не может быть признано банкротом предприятие (организация) согласно новому законодательству.

Действующий в настоящее время Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» в ст. 3 «Признаки банкротства» устанавливает, что юридическое лицо считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанности по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены. Причем в соответствии со ст. 4 и 6 данного Закона дело о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику — юридическому лицу в совокупности составляют не менее 100 тыс. руб. и размер денежных обязательств или обязательных платежей определен судом.

На основании указанных выше решений Федеральное управление лишь подготавливало предложения по оказанию финансовой поддержки неплатежеспособным предприятиям, их приватизации либо иные предложения в рамках своих полномочий;

2) установленную систему критериев полезно использовать в процессе анализа финансового положения любой коммерческой организации, так как эта система может расцениваться как один из возможных подходов к оценке потенциального банкротства на краткосрочную перспективу, тем более что Минфин России в Указаниях о порядке составления и представления бухгалтерской отчетности (приказ от 22 июля 2003 г. № 67н, п. 19) рекомендует в пояснительной записке к годовому бухгалтерскому отчету приводить в числе других показателей результаты расчетов по рассматриваемой системе критериев.

Конкретный порядок расчета показателей, образующих систему критериев для оценки степени удовлетворительности структуры баланса, установлен в Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденных распоряжением Федерального управления от 12 августа 1994 г. № 31-р. [4, c. 475]

В соответствии с этим документом:

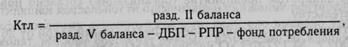

1) для характеристики текущей ликвидности применяется коэффициент текущей ликвидности (Ктл)1, который рассчитывается (с учетом строения современного баланса) следующим образом:

1) для характеристики текущей ликвидности применяется коэффициент текущей ликвидности (Ктл)1, который рассчитывается (с учетом строения современного баланса) следующим образом:

(3.1)

где РПР — резервы предстоящих расходов.

Таким образом, здесь, в принципе, установлен тот порядок расчета, который рассмотрен в 12.6 в отношении Kg.

Нормативное значение для Ктл установлено в размере, равном 2;

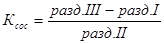

1) для характеристики обеспеченности собственными оборотными средствами применяется коэффициент обеспеченности собственными оборотными средствами (Ксос), который рассчитывается (с учетом строения современного баланса) следующим образом:

(3.2)

(3.2)

Для Ксос нормативное значение установлено в размере, равном 0,1;

3) структура баланса признается неудовлетворительной, а организация — неплатежеспособной, если на конец отчетного периода хотя бы один из двух рассмотренных коэффициентов составит величину менее установленных нормативов, т.е. Ктл < 2 или Ксос < 0,1;

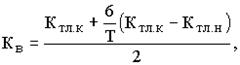

4) для установления реальной возможности восстановить свою платежеспособность за период, равный шести месяцам, следует рассчитать третий коэффициент - коэффициент восстановления платежеспособности (Квп) по следующей формуле:

(3.3)

(3.3)

где Ктл.к, и Ктл.н — коэффициенты текущей ликвидности соответственно на конец и начало отчетного периода;

Т — отчетный период в месяцах; цифра «6» — период возможного восстановления платежеспособности, мес.

Норматив для Квп установлен в размере, равном 1. Если сложится положение, что Квп > 1, то организация в краткосрочной перспективе сможет восстановить платежеспособность. Если же Квп < 1, это означает, что у организации нет реальной возможности восстановить свою платежеспособность;

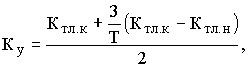

5) структура баланса и платежеспособность признаются удовлетворительными, если Ктл и Ксос соответствуют нормативным значениям или превышают их, т.е. Ктл > 2 и Ксос> 0,1, но в данном случае необходимо проверить, не утратит ли организация свою платежеспо платежеспособность в ближайшей перспективе, равной трем месяцам. С этой целью рассчитывается коэффициент утраты платежеспособности (Куп) по следующей формуле:

|

(3.4)

где 3 — период возможной утраты платежеспособности, равный трем месяцам.

Норматив для Куп установлен в размере, равном 1. Если Куп > 1, то у организации есть реальная возможность сохранить свою платежеспособность; если же Куп < 1, то у организации в ближайшее время имеется угроза утраты платежеспособности. [4, c. 477]

Рассмотренная система очень проста, однако она обладает некоторыми недостатками, связанными, во-первых, с применением Ксос без необходимых, на наш взгляд, уточнений, состав которых дан в 12.5, и, во-вторых, с большой условностью выводов о восстановлении или утрате платежеспособности на основе сравнения с нормативными значениями Квп и Куп, расчет которых базируется на распространении на будущее изменений Ктл в предыдущем периоде. В хозяйственной практике производственные и финансовые управленческие решения, принимаемые в ближайшем квартале, а тем более полугодии, могут существенно как снизить Ктл, так и повысить его по сравнению с Ктл,.

Если в результате расчетов устанавливается факт невозможности восстановления платежеспособности или ее утраты организацией, необходимо принимать меры для восстановления платежеспособности. К их числу можно отнести:

— закрытие нерентабельных производств;

— взыскание дебиторской задолженности;

— продажу части имущества;

— уступку прав требований;

— исполнение обязательств организации ее собственниками, т.е. учредителями (участниками), либо иными третьими лицами;

— увеличение уставного капитала за счет взносов учредителей (участников) и третьих лиц;

— размещение дополнительных акций; и т.д.

В качестве своеобразной системы критериев для оценки потенциального банкротства можно рассматривать и систему, установленную в Правилах дачи заключений о возможности наступления банкротства организаций в случае единовременной уплаты сумм налогов, утвержденных распоряжением ФСФО от 13 апреля 2001 г. № 111-р. Дело в том, что в соответствии со ст. 64 Налогового кодекса (далее — НК РФ) организациям может быть дана отсрочка или рассрочка по уплате налогов и сборов при наличии угрозы банкротства в случае единовременной их уплаты.

Заключения о возможности наступления банкротства в указанном случае органы ФСФО предоставляют организации по ее заявлению, если выполняются следующие условия:

1) у организации есть в наличии собственные оборотные средства и разность между величинами собственного капитала (стр. 490 формы № 1 бухгалтерской отчетности) и внеоборотных активов (стр. 190 формы № 1 бухгалтерской отчетности) меньше величины налогов, подлежащих единовременной уплате (Н). Следовательно, первое условие возможности наступления банкротства можно представить в виде неравенства

СКО < Н; (3.5)

2) величина прибыли, полученной организацией после налогообложения, за последний отчетный период (ЧП,) меньше величины налогов, подлежащих единовременной уплате. Следовательно, второе условие возможности наступления банкротства можно представить в виде неравенства

ЧП, < Н. (3.6)

При выяснении вопроса о наличии (отсутствии) признаков фиктивного и (или) преднамеренного банкротства можно руководствоваться системой показателей, установленной распоряжением ФСФО от 8 октября 1999 г. № 33-р.

Следует иметь в виду, что в целях проведения арбитражным управляющим анализа финансового состояния организации-должника, дело о несостоятельности (банкротстве) которого находится в производстве арбитражного суда, Правительство РФ в постановлении от 25 июня 2003 г. № 367 утвердило специальную систему показателей для оценки его финансовой устойчивости и возможности безубыточной деятельности. Эту систему можно также использовать для проведения анализа «состоятельной» организации (не банкрота), в том числе в целях прогнозирования ее банкротства.

На Западе для прогнозирования вероятности банкротства широко используется модель Э. Альтмана . [10, c. 144]

В 1960-е гг. Э. Альтман изучил финансовое состояние 33 обанкротившихся американских фирм и сравнил их данные с показателями процветающих предприятий тех же отраслей и аналогичных масштабов. Исследование позволило Э. Альтману выявить пять показателей, от которых в наибольшей степени зависит вероятность банкротства, и определить их весовые коэффициенты. Сначала Альтман включил в свою модель 22 финансовых коэффициента (независимых переменных), которые впоследствии сократил до пяти наиболее важных. При помощи своего аналитического метода он вывел следующее уравнение надежности:

Z = 1,2 Х1 + 1,4 Х2 + 3,3 Х3 + 0,6 Х4 + 1,0 Х5, (3.7)

где

Х1= рабочий капитал/активы;

Х2 = нераспределенная прибыль/активы;

Х3 = операционная прибыль /активы;

Х4 = рыночная стоимость собственного капитала/задолженность

Х5 = выручка (общий доход) /активы.

В результате подсчета Z – показателя для конкретного предприятия делается заключение:

если Z < 1,81 – очень высокая вероятность банкротства;

если 1,81 ≤ Z ≤ 2,7 – высокая вероятность банкротства;

если 2,7 ≤ Z ≤ 2,99 –возможно банкротство;

если Z ≥ 30 – вероятность банкротства крайне мала.

Модель Альтмана дает достаточно точный прогноз вероятности банкротства с временным интервалом 1-2 года.

В общем можно сказать, что применение метода Альтмана позволяет прогнозировать финансовое развитие компании и на данный момент используется в мировой практике.

После внесения незначительных корректив в предложенную Альтманом методологию большинство финансовых экспертов согласилось, что его прогнозы отличаются высокой работоспособностью и статистической надежностью, т.е. с помощью этих моделей можно максимально точно определять предприятия, у которых велика вероятность финансовых «сбоев». Чем ближе банкротство, тем более очевидны результаты, которые показывает модель Альтмана, как, впрочем, и любой другой метод.

Преимуществом методов, подобных модели Альтмана, является высокая вероятность, с которой предсказывается банкротство приблизительно за два года до фактического объявления конкурса, недостатком - уменьшение статистической надежности результатов при составлении прогнозов относительно отдаленного будущего. [10, c. 147]

В странах с развитой рыночной экономикой применяются и другие модели прогнозирования банкротства, в том числе учитывающие влияние внешних факторов.