Конкурентоспособность страховой компании

Конкурентоспособность страховщика – возможность сбыта страховых продуктов на определенном страховом рынке, исходя из имеющихся страховых интересов, выявленных службой маркетинга страховщика. Различают экономические и организационные параметры конкурентоспособности страховщика (в идеале должны быть ориентированы на учет потребностей всех потенциальных клиентов страховщика).

Экономические параметры конкурентоспособности: расходы на обучение персонала, комиссионное вознаграждение страховых агентов, налогообложение доходов от страховой деятельности и др.

Организационные параметры конкурентоспособности: система скидок и льгот страхователям по срокам и условиям заключаемых договоров страхования.

Конкуренция на страховом рынке:

1) ценовая;

2) неценовая.

Ценовая конкуренция – конкуренция на основе снижения тарифной ставки. В настоящее время страховые рынки индустриально развитых стран в основном разделены между рядом крупных страховых компаний, использование ценовой конкуренции в борьбе за страхователя выглядит проблематично. Ценовая конкуренция применяется главным образом страховщиками-аутсайдерами в их борьбе с гигантами страхового бизнеса, для соперничества с которыми у аутсайдеров нет сил и возможностей в сфере неценовой конкуренции.

Неценовая конкуренция – конкуренция в первую очередь на основе:

- предоставления дополнительных сервисных услуг клиентам (преимущественное право приобретения акций страховой компании, содействие в приобретении недвижимости, бесплатные консультации юридического характера и т.д.);

- рекламы (в том числе проведение «дней развития бизнеса» - встреч с основными клиентами – а также конференций, посвященных определенной теме);

- незаконная неценовая конкуренция (шпионаж ноу-хау, переманивание специалистов, владеющих профессиональными секретами организации страхового дела, подлог страховых свидетельств).

Продолжение – см. № 27.

Критерии оценки конкурентности страхового рынка

Критерии оценки интенсивности конкуренции на страховом рынке:

• численность и сравнимая емкость конкурирующих страховых компаний;

• изменение объема спроса на страховые услуги и его структурная и стоимостная динамика;

• барьеры проникновения на страховой рынок (особенности лицензирования страховой деятельности);

• ситуация на смежном кредитном рынке;

• различия в стратегии страховщиков-конкурентов;

• особые мотивы для конкуренции на данном страховом рынке.

Для анализа конкуренции на рынке в соответствии с моделью М.Портера учитываются следующие группы факторов:

· соперничество среди конкурирующих на данном рынке операторов ("центральный ринг") – ситуация в отрасли;

· конкуренция со стороны услуг, являющихся заменителями – влияние услуг-заменителей;

· угроза появления новых конкурентов – влияние потенциальных конкурентов;

· позиции потребителей, их экономические возможности – влияние покупателей.

Формирование, развитие и поддержание конкурентоспособности страховой организации.

Платежеспособность страховой компании.

Платежеспособность страховой организации - это ее способность своевременно и в полном объеме производить страховые выплаты.

Суть оценки платежеспособности заключается в сопоставлении фактической платежеспособности (соотношения активов и обязательств) с нормативной

Фактический размер платежеспособности рассчитывается как сумма уставного капитала, добавочного капитала и других, не связанных со страховыми обязательствами средств

Нормативный размер платежеспособности по страхованию жизни равен 5 % резерва по страхованию жизни, умноженному на поправочный коэффициент

По иному страхованию

ПЛ*=max {P1; P2}, где

Р1= 0.16 x ( премии за год) x (поправочный коэффициент)

Р2 = 0.23 x 1/3 x (выплаты за три последних года) x (поправочный коэффициент)

Если фактическая платежеспособность страховой компании ниже 130% нормативной, органом надзора применяются к ней административные меры

Методы оценки платежеспособности.

• 1970-е годы – Solvency-I

• 1990-е годы – концепция RBC (NAIC)

Учет рисков: инвестиционных, кредитных, оценки ресурсов и оценки премий в страховании ином, чем страхование жизни, инвестиционных рисков, страховых рисков (премий и флуктуаций выплат), процентного риска, бизнес-риска – в страховании жизни.

• конец 1990-х годов – реформы пруденциального контроля в Австралии и Канаде.

• начало 2000-х годов – дискуссия об адаптации концепции RBC в Европе.

• 2003-й год – начало разработки концепции Solvency-II. Воплощение идей ERM в методах регулирования страхового бизнеса.

75. RBC, Solvency –II.(то, что курсивом - можно не писать)

RBC

Недостатки концепции маржи платежеспособности частично учтены в концепции рискового капитала, разработанной и утвержденной в 90-е годы Национальной ассоциацией страховых уполномоченных США с целью более аккуратного учета рискового профиля компании и рисков, которым подвержены активы страховщика.

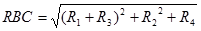

Концепция легла в основу повышенных требований, введенных в 1990 г. Национальной ассоциацией страховых уполномоченных (NAIC) в США для компаний, ведущих более агрессивную, рискованную политику в целях защиты страхователей. В соответствии с этой концепцией рисковый капитал RBC сравнивается с общим скорректированным капиталом ТAC, являющимся аналогом свободных собственных средств страховщика, и на этой основе определяется параметр платежеспособности А:

, при А < 150% возникает необходимость вмешательства государства.

, при А < 150% возникает необходимость вмешательства государства.

При оценке рискового капитала по видам страхования жизни и здоровья учитываются следующие риски: R1 - риск изменения стоимости активов; R2 - страховой риск; R3 - риск изменения нормы доходности; R4 - предпринимательский риск.

,

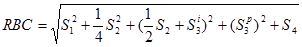

,

При вычислении рискового капитала по видам имущественного страхования также учитываются четыре вида рисков: S1 - риск изменения стоимости активов; S2 - кредитный риск, S3 - страховой риск, S4 - внебалансовые риски.

Методики расчета итогового рискового капитала RBC различны для рискового или накопительного страхования.

Solvency – II

Основные достоинства Solvency – II

Solvency II – система, основанная на концепции ERM. Благодаря рыночной оценке активов и обязательств, а также явному учету инвестиционных рисков, Solvency –II дает более ясное представление о платежеспособности страховщика. Несомненным достоинствомSolvency –II является численная оценка различных экономических рисков, что позволяет качественно улучшить риск-менеджмент страховщика.

Возможные последствия введения Solvency - II

• повышение уровня капитализации страхового рынка

• увеличение тарифов и/или изменение в дизайне продуктов

• пересмотр инвестиционных стратегий

• повышение внимания со стороны органов надзора за инструментами передачи риска (перестрахование, секьюритизация, хеджирование)

• улучшится прозрачность резервов и понимание связанных с ними рисков.

По аналогии с Базельскими правилами имеет три группы требований (можно для краткости их просто перечислить без подробностей):

I. Количественные требования:

· Оценка активов и пассивов (производится на основе рыночных, а не отчетных принципах, при оценке обязательств прогнозируется их будущая стоимость на финансовых рынках).

· Минимальный нормативный капитал (MCR).

· Нормативная маржа платежеспособности (SCR) формируется в целях предоставления дополнительных гарантий защищенности страхователей и обеспечения финансовой стабильности компании. При расчете маржи учитываются поддающиеся количественному измерению риски (андеррайтинговый, инвестиционный, кредитный, операционный и риск ликвидности) – есть возможность использовать стандартный подход или собственную модель.

· Правила инвестирования.

II. Качественные требования

– Внутренний контроль компании

– Внутренний аудит

– Управление рисками

Контроль за собственными рисковыми моделями компаний, применением стресс-тестов, критериями подготовки топ-менеджеров, качеством передачи рисков в перестрахование (то, что не может быть измерено количественно).

III. Требования по раскрытию информации и прозрачности деятельности страховщика. Предоставление заинтересованным сторонам всесторонней картины рисков страховщика.