Достоинства и недостатки показателя NPV

| Достоинства | Недостатки |

| 1. Отражает доходы от инвестиций (превышение поступлений над начальными выплатами) | 1. NPV – показатель абсолютный ,т.е. он не учитывает размера альтернативных проектов. |

| 2. Учитывает срок жизни инвестиционного проекта и распределение во времени денежных потоков | 2. Зависит от величины нормы дисконта. |

| 3. Выражается в стоимостных единицах текущей стоимости, т.е. учитывает фактор времени. | 3. Ставка дисконта обычно принимается неизменной для всего горизонта учета. Однако в будущем она может изменяться в связи с изменением экономических условий. |

| 4. Показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать. | 4. Требует детальных долгосрочных прогнозов. |

| 5. Отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия инвестиционного проекта, т.е. изменение «ценности фирмы». | |

| 6. Соответствует главному критерию эффективности инвестиций. |

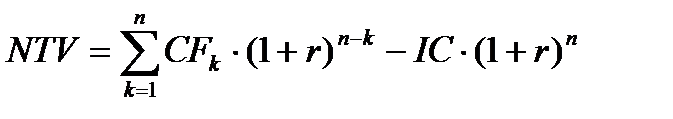

Метод расчета чистой терминальной стоимости (NTV)

Критерий NPV основан на приведении денежного потока к началу действия проекта, т.е. в его основе лежит операция дисконтирования.

Можно воспользоваться и обратной операцией – наращением.

В этом случае элементы денежного потока будут приводиться к моменту окончания проекта; соответствующий критерий получил название чистой терминальной стоимости NTV.

,

,

где CFk – поступление в k-м базисном периоде (приток средств);

n – число базисных периодов, в течение которых будет эксплуатироваться проект;

IC – исходная инвестиция (отток средств).

Если NTV>0, проект следует принять.

NTV<0, следует отвергнуть.

NTV=0, ни прибыльный, ни убыточный.

Критерии NPV и NTV дублируют друг друга, т.е. отбор проекта по одному из них дает в точности такой же результат при использовании другого критерия. На практике наибольшее распространение получил критерий NPV.

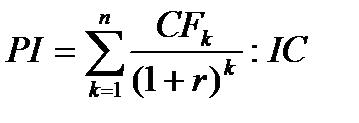

Индекс рентабельности инвестиций (PI)

PI позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту.

PI характеризует уровень доходов на единицу затрат, т.е. эффективность вложений – чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект.

Критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV. (в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений).

Условия применения проекта по критерию PI следующие:

Если PI > 1, проект следует принять;

PI < 1, проект следует отвергнуть;

PI = 1, проект не является ни прибыльным, ни убыточным.

Достоинства и недостатки PI

| Достоинства | Недостатки |

| 1. Является относительным, отражает эффективность единицы инвестиций | 1. Зависит от нормы дисконта |

| 2. В условиях ограниченности ресурсов позволяет сформировать эффективный инвестиционный портфель | |

| 3. Позволяет судить о резерве безопасности проекта |

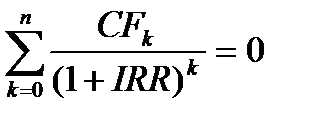

Внутренняя норма рентабельности IRR

(внутренняя норма прибыли, внутренняя норма

Прибыли инвестиций.)

IRR – является наиболее сложным показателем оценки эффективности инвестиционных проектов. IRR характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость чистого денежного потока приводится к настоящей стоимости инвестиционных затрат.

Под внутренней нормой прибыли инвестиции понимают значение ставки дисконтирования r, при которой значение NPV проекта равно нулю:

IRR = r, при котором NPV = ƒ (r) = 0

Если ввести обозначение IC = CF0, то IRRнаходится из уравнения

Смысл расчета IRR при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает ожидаемую доходность проекта, и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом (например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным).

Экономический смысл критерия IRR заключается в следующем: коммерческая организация может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя «стоимость капитала» (СС), под которым понимается либо WACC, либо стоимость целевого источника, если таковой имеется.

Именно с показателем СС сравнивается IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

Если IRR>CC, проект следует принять;

IRR<СС, проект следует отвергнуть;

IRR=CC, проект не является на прибыльным, ни убыточным.

Вычисляется IRR методом последовательных итераций с использованием табулированных значений дисконтирующих множителей. Для расчетов IRR используют Excel.

Область использования IRR:

- проект принимается, если его IRR больше некоторой пороговой величины; поэтому при прочих равных условиях, большее значение IRR считается предпочтительным;

- чем выше значение IRR и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект. данный критерий является основным ориентиром при принятии инвестиционного решения инвестором;

- IRR вычисляется для одного инвестиционного проекта;

- для альтернативных проектов, чем выше IRR, тем больше эффективность инвестиций.

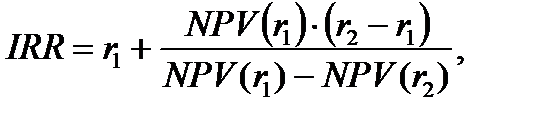

Уточненное значение IRR вычисляется по следующей формуле:

где r1 – норма дисконта, при которой чистый дисконтированный доход принимают ближайшее к нулю положительное значение;

r2 – норма дисконта повышенная (или пониженная) на 1 пункт по сравнению с r1, при которой чистый дисконтированный доход NPV принимает ближайшее к нулю отрицательное значение;

NPV (r1) и NPV (r2) – чистый дисконтированный доход при r1 и r2.