Формирование финансовых результатов деятельности страховщика

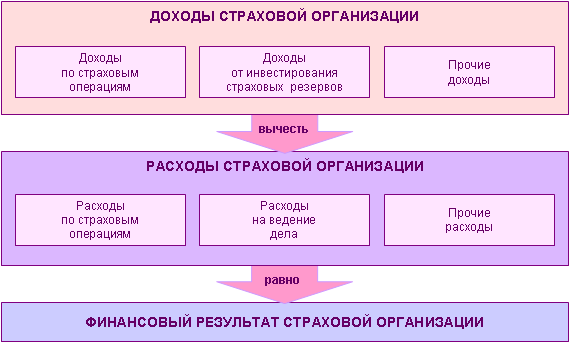

Финансовый результатстраховой организации определяется как разность между ее доходами и расходами.

Доход страховой организации есть совокупная сумма денежных поступлений на ее счета в результате осуществления страховой и иной, не запрещенной законодательством деятельности.

Доходы от страховых операций формируются за счет:

· поступающих страховых премий, которые делятся:

o на страховые премии по прямому страхованию;

o страховые премии по сострахованию;

o страховые премии по перестрахованию;

· возмещения доли убытков по рискам, переданным в перестрахование;

· комиссионных и брокерских вознаграждений, если страховщик выступает в роли посредника страховых услуг;

· возврата страховых резервов;

· прочих доходов от страховых операций.

Доходы от инвестиционной деятельности страховщика формируются за счет инвестирования средств страховых резервов и собственных средств.

Прочие доходы страховщика связаны не только со страховой деятельностью. В частности, к числу прочих доходов, связанных со страховой деятельностью, относятся:

· суммы процентов, начисленных на депо премий;

· суммы, полученные в порядке регресса после исполнения страховщиком своих обязательств по страховым выплатам.

К числу прочих доходов, не связанных со страхованием, относятся, например:

· прибыль от реализации основных фондов, материальных ценностей и других активов;

· доход от сдачи в аренду имущества страховщика;

· суммы полученной дебиторской задолженности;

· списанная кредиторская задолженность;

· оплата потребителями консультационных услуг, обучения, предоставляемых страховщиком.

Расходы страховой организации —это финансовые затраты, которые несет страховая организация при осуществлении своей уставной деятельности.

Расходы страховой организации складываются как сумма:

· расходов по страховым операциям;

· расходов на ведение дела;

· прочих расходов.

Все расходы страховщика могут быть классифицированы по разным признакам, таким как:

· отношение к основной деятельности, т. е. отношение к страховым операциям (расходы, связанные с осуществлением страховых операций и непосредственно не связанные с ней);

· целевое назначение (расходы, обусловленные, например, подготовкой и заключением договора, ведением договора, административно-хозяйственной деятельностью и т. п.);

· время осуществления (расходы, которые организация несет до заключения договора страхования, имеющие место в процессе ведения договора, в том числе при его заключении; возникающие при наступлении страхового случая, а также либо по окончании договора, либо по истечении срока страхования). Поэтому расходы могут делиться на единовременные и текущие.

Расходы страховщика формируют себестоимость страховой услуги, которая учитывается при определении финансового результата и базы налогообложения.

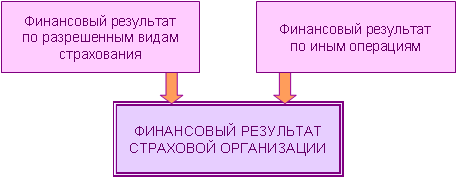

Финансовый результат страховой организации формируется как сумма финансового результата по страховым и по иным операциям (см. рис. 3).

Рис. 3. Схема формирования финансового результата по видам деятельности

Финансовый результат страховой организации — это итог финансово-хозяйственной деятельности страховщика, рассчитываемый как разность между доходами и расходами страховой организации за определенный период времени.

В бухгалтерском учете финансовый результат страховой организации определяется в последовательности, представленной в виде следующей схемы (см. рис. 4).

Рис. 4. Схема определения финансового результата страховой компании

Основным показателем финансового результата страховой организации является прибыль. В страховой деятельности различают два вида прибыли: фактическую, полученную по результатам работы организации, и нормативную, которая заложена в структуру брутто-премии.

Расхождение между значениями нормативной прибыли и прибыли от реальной страховой деятельности объясняется влиянием множества факторов и, вероятностной природой страховых выплат, которая приводит к отклонению реальных страховых выплат от тех, что были учтены в структуре страхового тарифа.

5. Особенности налогообложения

страховых организаций

При практическом налогообложении страховых организаций руководствуются действующим Налоговым кодексом Российской Федерации (НК РФ) и принятыми в соответствии с ним федеральными законами о налогах и сборах (см. табл. 3).

Налогообложение страховой деятельности в России предусматривает освобождение от уплаты налога на добавленную стоимость операций страхования и перестрахования. Это связано с тем, что добавленная стоимость в страховании и перестраховании не создается.

| Таблица 3 | |

| Налоги и другие обязательные платежи,уплачиваемые страховыми организациями |

| Наименование налога, сбора, платежа | Объект налогообложения | Источник уплаты | Ставки, % | Распределение[3] |

| Федеральные налоги и сборы | ||||

| Налог на прибыль | Доход от страховых и внереализационных операций, уменьшенный на величину расходов по этим операциям | Прибыль | 6,5 % — в ФБ 17,5 % — в бюджеты субъектов РФ | |

| Налог на доходы в виде дивидендов (от долевого участия) от российских организаций | Доход, полученный в виде дивидендов | Прибыль | 100 % в ФБ | |

| Налог на доходы в виде дивидендов (от долевого участия) от иностранных организаций | Доход, полученный в виде дивидендов | Прибыль | 10 % — в ФБ | |

| Налог на доходы по государственным и муниципальным ценным бумагам | Проценты по государственным и муниципальным ценным бумагам | Прибыль | 100 % — в ФБ | |

| Налог на операции с ценными бумагами | Номинальная сумма выпуска ценных бумаг | Расходы, учитываемые в целях налогообложения прибыли | 0,8 | 100 % — в ФБ |

| Налог на добавленную стоимость | Продажная цена имущественных объектов, нестраховых услуг | Выручка от реализации имущественных объектов, оказания нестраховых услуг | 100 % — в ФБ | |

| Единый социальный налог | Расходы по оплате труда | Расходы, учитываемые в целях налогообложения прибыли | 20 % — в ФБ 2,9 % — ФСС 3,1 % — ФОМС | |

| Страховой сбор на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | Расходы по оплате труда | Расходы, уплачиваемые в целях налогообложения прибыли | Дифференцированы по классам профессионального риска | 100 % — ФСС |

| Государственная пошлина | Стоимость юридически значимых действий, документов | Расходы, учитываемые в целях налогообложения прибыли | Дифференцирована по уровням юридической значимости | 100 % — в ФБ по делам федерального уровня; 100 % — в МБ по делам, документам общей юрисдикции |

| Региональные налоги и сборы | ||||

| Налог на имущество | Среднегодовая стоимость имущества | Расходы, учитываемые в целях налогообложения прибыли | 100 % — в РБ | |

| Транспортный налог | Вид транспортного средства | Расходы, учитываемые в целях налогообложения прибыли | Дифференцирована в зависимости от мощности транспортного средства | 100 % — в РБ |

| Местные налоги и сборы | ||||

| Земельный налог | Площадь земельного участка, находящегося в собственности организации | Расходы, учитываемые в целях налогообложения прибыли | Дифференцирована от территории | 100 % — в МБ |

6. Перестрахование как источник обеспечения

финансовой устойчивости страховой компании

Перестрахование — деятельность по защите одним страховщиком (перестраховщиком) имущественных интересов другого страховщика (перестрахователя), связанных с принятыми последним по договору страхования (основному договору) обязательствами по страховой выплате. (Ст. 13., п. 1 в ред. Федерального закона от 07.03.2005 № 12-ФЗ).

Перестрахование — это вторичное распределение риска, система экономических отношений, в соответствии с которой страховщик, принимая на страхование риски, часть ответственности по ним передает на согласованных условиях другим страховщикам с целью создания сбалансированного портфеля страхований, обеспечения финансовой устойчивости страховых операций.

Перестрахование представляет собой страхование одним страховщиком (перестрахователем) на определенных договором условиях риска исполнения всех или части своих обязательств перед страхователем у другого страховщика (перестраховщика).

В договоре перестрахования участвуют две стороны:

· страховое общество, передающее риск;

· страховое общество, принимающее риск на свою ответственность.

Передаваемый риск называется перестраховочным риском.

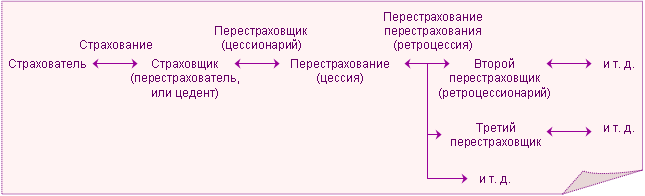

Процесс, связанный с передачей риска, называется цедированием риска, или перестраховочной цессией (лат. Cessio - уступка кому-либо требования по обязательству другого лица, передача кому-либо своих прав на что-либо).

Перестрахователя, т. е. страховщика, отдавшего риск, называют цедентом (лат. Cedere - уступать, т. е. кредитор, уступающий свое право требования другому лицу).

Перестраховщика, т. е. страховщика, принявшего риск, называют цессионарием (фр. Cessionaire - лицо, становящееся кредитором в силу передачи ему права требования).

Страховщик, заключивший с перестраховщиком договор о перестраховании, остается ответственным перед страхователем в полном объеме в соответствии с договором страхования.

Риск, принятый перестраховщиком от перестрахователя (цедента), может подвергаться последующей передаче полностью или частично другому перестраховщику (см. рис. 5).

Перестрахование перестрахования, при котором перестраховщик «перепродает» часть или все свое обязательство другому перестраховщику, называется ретроцессией (лат. Retro — обратно, назад + цессия).

Переданный перестраховочный риск называется ретроцедированным риском.

Перестраховщик, отдавший риск в перестрахование третьему участнику, называется ретроцедентом, а перестраховщик, принявший ретроцедированный риск, — ретроцессионарием.

Основной функцией перестрахования является вторичное распределение риска. В результате перестрахования и ретроцессии достигаются дробление рисков, распределение ответственности среди большого количества страховых обществ как на внутреннем страховом рынке, так и на внешнем страховом рынке (рис. 5).

Рис. 5. Схема перестрахования и ретроцессии

Перестрахование решающим образом влияет на обеспечение финансовой устойчивости страховщика, так как:

1. В каждом отдельном виде страхования неизбежно существует большое количество очень крупных или особо крупных рисков, которые одна страховая компания не может взять целиком на себя.

2. С помощью перестрахования можно выравнивать колебания в результатах деятельности страховой компании на протяжении ряда лет, т. к. в перестраховании действует тот же принцип распределения риска, что и в страховании.

Таким образом, перестрахование — необходимое условие обеспечения финансовой устойчивости и нормальной деятельности любого страховщика вне зависимости от размера его собственного капитала и страховых резервов. Согласно закону больших чисел, на котором базируется страхование, совокупное действие большого числа случайных факторов приводит при некоторых весьма общих условиях к результату, почти не зависящему от отдельного случая. Чем большее количество объектов страхования с приблизительно равной стоимостью и вероятностью наступления страхового случая застраховано страховой компаний, тем устойчивее страховой портфель (совокупность застрахованных объектов), и результаты страховых операций могут быть исчислены заранее с достаточно высокой степенью точности.

В перестраховании принято выделять следующие виды договоров:

Договор облигаторного перестрахования обязывает цедента к передаче определенных долей во всех рисках, принятых на страхование. Передача этих долей рисков перестраховщику происходит только в том случае, если их страховая сумма превышает определенное заранее собственное участие страховщика. С другой стороны, договор облигаторного перестрахования накладывает обязательство на перестраховщика принять предложенные ему в перестрахование доли этих рисков.

Перестраховочные платежи по договору облигаторного перестрахования всегда определяются в проценте от суммы страховых платежей, полученных страховщиком при заключении первичного договора страхования.

Договор облигаторного перестрахования обычно заключается на неопределенный срок с правом взаимного расторжения путем соответствующего уведомления сторон заранее о принятом решении. Договор облигаторного страхования наиболее выгоден для цедента, поскольку все заранее определенные риски автоматически получают покрытие у перестраховщика. В отличие от факультативного перестрахования, где предметом договора является каждый обособленный риск с учетом условий, определяемых в индивидуальном порядке, облигаторное перестрахование охватывает весь или значительную часть страхового портфеля перестрахователя.

Обслуживание договора облигаторного перестрахования дешевле для обеих сторон по сравнению с договором факультативного перестрахования. В этой связи в практике международного перестраховочного рынка наиболее часто встречается форма договора облигаторного перестрахования.

Факультативное перестрахование (Facultative Reinsurance) — это такой метод перестрахования, при котором цедент (передающий риски) не имеет никаких обязательств перед перестраховщиком по передаче того или иного риска в перестрахование. Цедент сам решает, когда, сколько и на каких условиях передавать риски в перестрахование. При этой форме перестрахования перестраховщик получает возможность до принятия обязательств детально рассмотреть риски, которые он собирается перестраховать. При этом риск не считается перестрахованным до тех пор, пока страховщик не получит подтверждения о приеме предложения от предполагаемого перестраховщика.

Каждый предлагаемый перестрахователем риск оформляется отдельно в форме перестраховочного слипа. Перестраховочный слип представляет собой приложение к основному договору на общих условиях факультативного перестрахования и содержит наиболее важную информацию о риске (страхователь, объект страхования, страховые риски, страховая сумма и премия, собственное удержание перестрахователя, доля риска, предлагаемая в перестрахование).

Перестраховщик может отказаться от принятия риска на страхование либо акцептовать данный риск полностью или частично.

К факультативному перестрахованию страховые компании прибегают на начальном этапе развития, когда страховой портфель невелик, а также при перестраховании рисков, которые являются исключением по облигаторному договору перестрахования (защита от землетрясений, наводнения и т. п.).

Перестрахование автоматически заканчивается, если оно не будет пролонгировано по окончании действия страхового полиса.

Факультативно-облигаторное перестрахование. Это смешанная форма перестрахования, так называемый открытый ковер. При этой форме страховщик имеет право передавать на перестрахование не все, а только определенные виды рисков, а перестраховщик обязан их принять, права отказаться от риска у него нет. В этом случае перестраховщик несет большой риск, что в его портфель попадут плохие риски. Но в то же время перестраховщик получает более широкий и более сбалансированный портфель, потому что не ограничивается получением индивидуальных рисков от случая к случаю и поэтому готов заплатить больший размер перестраховочной комиссии.

Факультативно-облигаторное перестрахование не используется при перестраховании опасных рисков.

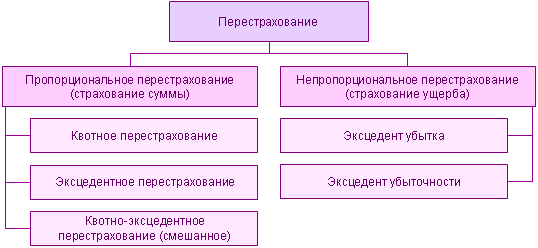

По форме перераспределения риска различают пропорциональное и непропорциональное перестрахование (рис. 6).

Рис. 6. Формы перераспределения риска при перестраховании.

Пропорциональное перестрахование — исторически наиболее древняя и, по существу, до конца XIX в. единственная всеобщая форма перераспределения риска. С этой точки зрения пропорциональное перестрахование носит еще название традиционного перестрахования. Договор пропорционального перестрахования предусматривает, что доля перестраховщика в каждом переданном ему для покрытия риске определяется по заранее оговоренному соотношению собственного участия цедента. Участие перестраховщика в платежах и возмещении ущерба происходит по такому же соотношению, что и в покрытии риска. В обобщенной форме пропорциональное перестрахование действует по принципу «перестраховщик разделяет риск цедента». Этот принцип, не используется в договорах непропорционального перестрахования.

Договор квотного перестрахования. Перестрахование на базе квоты оформляется квотным договором, по которому страховая компания передает в перестрахование в согласованной с перестраховщиком доле все без исключения принятые на страхование риски по определенному виду страхования или группе смежных страхований. Перестраховщику передается причитающийся ему платеж (премия), и он возмещает цеденту в той же доле все оплаченные им в соответствии с условиями страхования убытки. Поскольку страховые суммы по некоторым рискам могут быть значительными, участие перестраховщика обычно ограничивается определенным лимитом ответственности по одному риску. Передавая риски в перестрахование, цедент имеет право на комиссию в свою пользу, которая в зависимости от вида страхования может колебаться в пределах 20-40 % брутто-премии, а также на участие в определенном проценте в прибыли перестраховщика, полученной им принятых в перестрахование рисков.

Основной недостаток квотного договора — необходимость передавать в перестрахование большей частью небольшие и, следовательно, не представляющие серьезной опасности риски, которые при других формах перестрахования передающая компания могла бы держать на собственной ответственности, сохраняя большие суммы премий.

Договор эксцедентного перестрахования. Эксцедентное перестрахование оформляется эксцедентными перестраховочными договорами (Surplus Treaty или Excess of Line Treaty). Согласно условиям этого договора все принятые на страхование риски, страховая сумма которых превышает собственное удержание передающей компании, подлежат передаче в перестрахование в пределах определенного лимита, именуемого эксцедентом. Емкость эксцедентного договора слагается из суммы собственного удержания передающей компании и суммы эксцедента. Например: 100 тыс. руб. — собственное удержание и 1 000 тыс. руб. — лимит ответственности перестраховщиков, т. е. 1 100 тыс. руб. в целом. Для перестрахования рисков, страховые суммы которых превышают емкость договора первого эксцедента (в нашем примере 1 100 тыс. руб.), передающая компания может иметь договор второго эксцедента, например с максимальной ответственностью 2000 тыс. руб. сверх 1 100 тыс. руб., покрываемых договором первого эксцедента. В необходимых случаях передающая компания может иметь договоры третьего и последующих эксцедентов. В зависимости от обусловленного характера рисков передающая компания может дифференцировать собственное удержание, что оформляется специальным приложением к перестраховочному договору, именуемым таблицей собственного удержания. Передающая компания имеет право на комиссию в свою пользу, а также на участие в прибыли.

Одним из существенных недостатков эксцедентного перестраховочного договора является то, что когда собственное удержание определяется согласно таблице лимитов собственного удержания, потенциально существуют предпосылки участия перестраховщиков в наиболее опасных со страховой точки зрения рисках.

Квотно-эксцедентное перестрахование. Такой договор совмещает квотный договор и договор перестрахования эксцедента суммы. В первой части риск делится между цедентом и цессионером в соответствии с установленной квотой. Во второй части договора квота цедента делится на собственное удержание и эксцедент. В результате доля цедента в риске устанавливается на уровне его собственного удержания, а доля цессионера складывается из первоначально установленной квоты и полученного эксцедента. В соответствии с полученной пропорцией между сторонами делится страховая премия, а урегулирование убытков происходит на основе последовательного использования условий квотного и эксцедентного покрытия.

При пропорциональном перестраховании цедент получает фиксированный размер комиссионных в качестве компенсации за его расходы при подписании страховых полисов. В зависимости от цедента и страны размер перестраховочных комиссионных иногда выражен в процентах от премии колеблется от 15-20 до 45-50 %. Размер выплачиваемых комиссионных всегда зависит от расходов цедента.

Непропорциональное перестрахование. Сущность его состоит в том, что выплаты перестраховщика определяются исключительно величиной убытка, т. е. отсутствует пропорциональное разделение отдельного риска и полученной за него премии. Премия по этому виду перестрахования определяется обычно как процент годовой премии, полученной цедентом от застрахованного и переданного на перестрахование портфеля.

Существуют два основных вида непропорционального перестрахования:

· Эксцедент убытка (excess of loss). При заключении договора этого типа страховщик сам оплачивает все убытки, не превышающие размер его собственного удержания (приоритета), а перестраховщик участвует только в тех убытках, величина которых больше установленного приоритета, в пределах своего лимита ответственности. При этом лимит ответственности перестраховщика определяется путем умножения приоритета на оговоренное число раз. В свою очередь, договор эксцедента убытка подразделяется:

o на договор эксцедента убытка, который покрывает убытки по одному риску;

o договор кумулятивного убытка, который покрывает все убытки по определенному количеству страховых полисов, являющихся результатом одного события. В этом случае приоритет должен быть установлен на таком высоком уровне, чтобы он не мог быть достигнут размером ущерба, возникшего по одному полису, и использоваться в таких отраслях страхования, где возможны убытки лишь небольшого и среднего размера, а крупные риски являются исключением.

· Эксцедент убыточности (stop loss). Цель заключения такого договора — предоставить цеденту перестраховочное покрытие на случай значительного колебания убыточности в определенной сфере страхования. Ответственность перестраховщика наступает в том случае, если убыточность перестрахованного портфеля по итогам отчетного периода, как правило года, превысила оговоренный процент (приоритет). При этом не имеет значения, в результате чего был превышен приоритет: в результате кумуляции мелких убытков или при наступлении одного катастрофического убытка. Этот тип договора используется в основном при страховании от бури и градобития.

При заключении договора эксцедента убыточности для перестраховщика важно установить приоритет таким образом, чтобы цедент в случае неблагоприятного течения дел не получил гарантированной прибыли. Необходимо, чтобы страховщик нес ответственность по своей доле в убытке так же, как и в других видах перестрахования. При этом большую роль играет точная оценка аквизиционных и управленческих расходов страховщика.

В договорах эксцедента убыточности урегулирование убытков осуществляется, как правило, по окончании срока действия договора, а при перестраховании на базе эксцедента убытка перестраховщик выплачивает свою долю одновременно со страховщиком. При этом в случае возврата выплаченной суммы по регрессу сначала погашается выплата перестраховщика и только затем нетто-убыток страховщика.

Договоры на базе эксцедента убыточности могут быть самостоятельными контрактами или выступать в качестве дополнения к эксцедентому перестрахованию.

Выводы

Таким образом, в теме рассмотрены такие понятия как финансовая устойчивость и платежеспособность страховщика и изучен порядок расчета основных показателей, характеризующих финансовую устойчивость и платежеспособность страховых компаний. Приведены и подробно рассмотрены основные факторы обеспечивающие финансовую устойчивость страховщика, такие как: инвестиционная деятельность, формирование резервных фондов страховщика, организация перестрахования. Кроме того, изучены особенности формирования финансового результата деятельности страховых компаний и особенности налогообложения страховщиков.

Вопросы по теме

1. Что понимается под финансовой устойчивостью страховой организации и какие варианты финансового состояния страховщика Вы знаете?

2. Какие факторы обеспечивают финансовую устойчивость страховщика?

3. Что понимается под платежеспособностью страховщика и как она определяется (какие основные показатели рассчитываются)?

4. В чем заключается инвестиционная деятельность страховщика и какие цели преследует?

5. На каких основных принципах основана инвестиционная деятельность страховщика?

6. Какие основные резервы формирует страховщик для обеспечения финансовой устойчивости и, каково их значение? Приведите краткую характеристику.

7. Что является доходами страховой компании?

8. Что относится к расходам страховой компании?

9. Как определяется финансовый результат деятельности страховщика?

10. Каковы особенности налогообложения страховых компаний?

[1] Страхование: учебник / Под ред. Т. А. Федоровой. – 2-е изд., перераб. и доп. – М.: Экономисть, 2005. – 875 с. (стр. 751)

[2] Страхование: учебник / под ред. Т.А. Федоровой. – 2-е изд., перераб. и доп. – М.: Экономисть, 2005. – 875 с. (стр. 752)

[3] Обозначения, используемые в табл.: ФБ – федеральный бюджет; РБ – региональный бюджет; МБ – местный бюджет; ФСС – фонд социального страхования; ФОМС – фонд обязательного медицинского страхования.