Оценка финансовой устойчивости предприятия и вероятности ее

Банкротства

Оценим финансовую устойчивость предприятия за последние три года на основе анализа абсолютных и относительных показателей финансовой устойчивости.

Таблица 12.

Анализ финансовой устойчивости ОАО «Уралтехнострой-Туймазыхиммаш»

| Показатели | 2012 г. | 2013 г. | 2014 г. | Изменение | |

| Абсол., т.р. | Относит., т.р. | ||||

| 1. Источники формирования собственных средств | 196,6 | ||||

| 2. Внеоборотные активы | -26552 | 65,81 | |||

| 3. Наличие собственных оборотных средств (стр.1 – стр.2) | 332,68 | ||||

| 4. Долгосрочные пассивы | -5178 | - | |||

| 5. Наличие собственных и долгосрочных заемных источников формирования средств | 339,62 | ||||

| 6. Краткосрочные кредиты и займы | - | ||||

| 7. Общая величина основных источников формирования запасов и затрат (стр.5+стр.6) | 380,05 | ||||

| 8. Общая величина запасов | 144,12 | ||||

| 9. Излишек (+), недостаток (-) СОС (стр.3 – стр.8) | -34747 | - |

Продолжение таблицы 12

| 10. Излишек (+), недостаток (-) собственных и долгосрочных заемных источников формирования запасов (стр.5 – стр.8) | -34747 | - | |||

| 11. Излишек (+), недостаток (-) общей величины основных источников формирования запасов (стр.7 – стр.8) | -34747 | - |

В табл. 13 приведены данные для анализа величины собственного оборотного капитала.

Таблица 13.

Анализ собственного оборотного капитала ОАО «Уралтехнострой-Туймазыхиммаш»

| Показатели | 2012 г. | 2013 г. | 2014 г. | Изменение | |

| Абсол., т.р. | Относит., т.р. | ||||

| Собственный капитал (СК), тыс. руб. | 196,61 | ||||

| Внеоборотные активы (ВА), тыс. руб. | -26552 | 65,81 | |||

| Собственный оборотный капитал (СК - ВА), тыс. руб. | 332,68 |

По данным табл. 13 можно сделать вывод, что в 2012 г. собственный оборотный капитал значительно уменьшился – на 74632 тыс. руб., в 2014 г. следует отметить значительное изменение по сравнению с 2013 г. – темп роста составил 332,68%.

Предпочтительным с точки зрения повышения финансовой устойчивости организации считается, если темп роста собственного капитала будет превышать темп роста собственного оборотного капитала. Справедливость данного неравенства обусловлена тем, что сначала собственный капитал должен использоваться для финансирования внеоборотных активов, а затем уже направляться на формирование оборотных активов организации. В 2014 г. темп роста собственного капитала составлял 196,61%, а собственного оборотного капитала – 332,68%. Таким образом, указанное неравенство не соблюдается.

Следующим этапом оценки финансовой устойчивости является расчет и анализ относительных показателей (финансовых коэффициентов) финансовой устойчивости, которые иногда называют коэффициентами рыночной устойчивости предприятия. Основные финансовые коэффициенты, используемые в процессе оценки финансовой устойчивости коммерческой организации, представлены в табл. 14. По данным таблицы 14 можно сделать вывод о степени финансовой устойчивости организации.

Таблица 14.

Финансовые коэффициенты, характеризующие финансовую устойчивость ОАО «Уралтехнострой-Туймазыхиммаш»

| Наименование показателя | Рекомендуемое значение коэффициента | 2012 г. | 2013 г. | 2014 г. |

| 1. Коэффициент финансовой независимости (СК/ВБ) | ≥0,5 | 0,33 | 0,60 | 0,47 |

| 2. Коэффициент финансовой зависимости (ВБ/СК) | ≤2,0 | 3,02 | 1,67 | 2,11 |

| 3. Коэффициент концентрации заемного капитала (ЗК/ВБ) | ≤0,5 | 0,67 | 0,40 | 0,53 |

| 4. Коэффициент задолженность (ЗК/СК) | ≤1,0 | 2,02 | 0,67 | 1,11 |

| 5. Коэффициент обеспеченности собственными средствами (СОК/ОА) | ≥0,1 | 0,20 | 0,54 | 0,43 |

| 6. Доля покрытия собственными оборотными средствами запасов (СОК/З) | ≥0,6-0,8 | 0,68 | 1,97 | 1,58 |

| 7. Доля покрытия собственными оборотными средствами и долгосрочными кредитами и займами запасов ((СОК+ДКЗ)/З) | ≥1,0 | 0,68 | 1,97 | 1,58 |

| 8. Коэффициент мобильности собственного капитала (СОК/СК) | ≥0,3-0,5 | 0,49 | 0,79 | 0,83 |

| 9. Коэффициент структуры заемного капитала (ДО/ЗК) | 0,00 | 0,00 | 0,02 | |

| 10. Доля краткосрочных обязательств в заемном капитале (КО/ЗК) | 1,00 | 1,00 | 0,98 | |

| 11. Доля кредиторской задолженности в краткосрочных обязательствах (КЗ/КО) | 1,00 | 0,95 | 0,91 | |

| 12. Доля краткосрочных кредитов и займов в краткосрочных обязательствах (ККЗ/КО) | 0,00 | 0,05 | 0,09 |

Коэффициент финансовой независимости (или автономии) является одной из важнейших характеристик устойчивости финансового состояния организации, его независимости от заемных источников средств.

Значение указанного коэффициента ниже рекомендуемого значения в 2012 г., а это означает, что не все обязательства организации могут быть покрыты ее собственными средствами. В 2014 г. значение коэффициента финансовой независимость увеличилось по сравнению с 2012 г. и составило 0,47, что ниже рекомендуемого значения.

Коэффициент финансовой зависимости отражает соотношение всего капитала предприятия и его собственного капитала. Рекомендуемое значение указанного показателя также выполняется лишь в 2013 г. В 2012 и в 2014 гг. значение показателя выше рекомендуемого.

Коэффициент концентрации заемного капитала позволяет определить удельный вес заемных источников средств в капитале предприятия. Рекомендуемое значение составляет не более половины всего капитала предприятия. В 2012 г. заемный капитал занимал 67% всех источников формирования имущества организации, в 2013 г. – 40%, в 2014 г. – 53%. Таким образом, как и с предыдущими коэффициентами, рекомендуемое ограничение для коэффициента концентрации заемного капитала соблюдается лишь в 2013 г. Коэффициент задолженности показывает, сколько рублей заемных средств приходится на рубль собственных. По данным табл. 18 можно сделать вывод о том, что в 2012 г. величина заемного капитала более, чем в два раза превышала величину собственного капитала. В 2014 г. величина заемного капитала превышает величину собственного на 11%, что выходит за рамки рекомендуемого значения.

Коэффициент мобильности собственного капитала отражает удельный вес собственного оборотного капитала в собственном капитале. Так в 2012 г. 49% собственного капитала было направлено на формирование оборотных активов организации, в 2013 г. – 79%, в 2014 г. – 83%.

Поскольку в 2012-2013 гг. в структуре пассивов отсутствовали долгосрочные обязательства, то и значение коэффициента структуры заемного капитала равно нулю. В 2014 г. лишь 2% всего заемного капитала занимали долгосрочные обязательства. Соответственно доля краткосрочных обязательств в заемном капитале в 2012 г. составляла 100%, в 2013 г. – 100%, в 2014 г. – 98%.

Что касается структуры краткосрочных обязательств, то в 2012 г. 100% их величины приходилось на кредиторскую задолженность, в 2013 г. 95% занимала кредиторская задолженность, 5% - краткосрочные кредиты и займы, в 2014 г. кредиторская задолженность занимала 91%, а краткосрочные кредиты и займы – 9%. Исходя из приведенного анализа относительных показателей финансовой устойчивости, можно сделать вывод, что в 2013 г. предприятие обладало абсолютной финансовой устойчивостью.

На фоне роста общей величины дебиторской задолженности в 2012-2014 годы наблюдалось и увеличение величины просроченной задолженности. Доля сомнительной дебиторской задолженности также из года в год, хотя и незначительно, но неуклонно росла. В отчетном году порядка четверти дебиторской задолженности являлась просроченной. Также в отчетном году наблюдалось замедление оборачиваемости дебиторской задолженности предприятия. Это характеризуется негативно и также указывает на ухудшение ситуации в области расчетов с дебиторами в 2014 году по сравнению с 2012-2013 годами.

Таким образом, можно сделать вывод, что у предприятия имеются определенные проблемы в области управления дебиторской задолженностью.

Характеризуя состояние кредиторской задолженности, нельзя не отметить следующее: достаточно высокую ее долю в имуществе предприятия как в 2012, так и в 2014 году. Так, в отчетном году практически половину всех источников финансирования ОАО «Уралтехнострой-Туймазыхиммаш» составляла кредиторская задолженность. Это указывает на достаточно высокую финансовую зависимость предприятия от указанного источника финансирования; на протяжении всего анализируемого периода достаточно большая часть кредиторской задолженности (порядка 18-21 %) являлась просроченной; в 2013 году наблюдалось значительное ускорение оборачиваемости кредиторской задолженности, а это оказывает неблагоприятное влияние на ликвидность предприятия. Таким образом, можно сделать вывод, что у предприятия имеются также и проблемы в управлении кредиторской задолженностью.

Проведенный анализ показывает, что в 2013-2014 годы по сравнению с 2011 годом наблюдалось повышение финансовой устойчивости. При этом отдельные показатели в указанный период ухудшились и принимали значения не соответствующие рекомендуемым значениям. Так, в настоящее время для предприятия актуальным вопросом остается укрепление собственной ресурсной базы и расширение производственного потенциала.

Далее проведем оценку вероятности банкротства на основе скоринговой модели и мультипликативного дискриминантного анализа. Используем простую скоринговую модель с тремя балансовыми показателями, позволяющую распределить предприятия по классам:

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II класс – предприятия, которые демонстрируют некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

III класс – проблемные предприятия;

IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс – предприятия высочайшего риска, практически несостоятельные.

Таблица 14.

Обобщающая оценка финансовой устойчивости ОАО «Уралтехнострой-Туймазыхиммаш»за 2012-2014 годы

| Показатели | 2012 г. | 2013 г. | 2014 г. | |||

| значение показателя | количество баллов | значение показателя | количество баллов | значение показателя | количество баллов | |

| Общая рентабельность, % | 31,6 | 44,2 | 22,4 | 38,7 | ||

| Коэффициент текущей ликвидности | 1,232 | 5,0 | 2,163 | 1,775 | 22,5 | |

| Коэффициент автономии | 0,332 | 6,1 | 0,598 | 16,1 | 0,475 | 11,0 |

| Итого: | х | 61,2 | х | 96,1 | х | 72,2 |

Согласно этим критериям, определим, к какому классу относилось анализируемое предприятие в 2012-2014 годы. Количество баллов по трем выше указанным показателям было получено на основе данных таблицы 1 с помощью метода интерполяции. Как видно из данных таблицы 14 предприятие в 2012 году относилось к III классу платежеспособности, т.е. являлось проблемным предприятием.

В 2013 году класс предприятия повысился до II. В 2014 году несмотря на некоторое снижение количества баллов по сравнению с предыдущим годом предприятие по-прежнему относилось ко II классу платежеспособности. Это означает, что предприятие в последние два года анализируемого периода демонстрировало некоторую степень риска по задолженности, но еще не рассматривается как рискованное. При этому степень такого риска в отчетном году несколько возросла по сравнению с предыдущим годом.

В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминантного анализа.

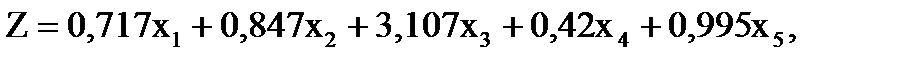

Наиболее широкую известность получила пятифакторная модель Э.Альтмана:

(12)

(12)

где х1 – собственный оборотный капитал / сумма активов;

х2 – нераспределенная прибыль / сумма активов;

х3 – прибыль до уплаты процентов / сумма активов;

х4 – балансовая стоимость собственного капитала /заемный капитал;

х5 – выручка от реализации / сумма активов;

Константа сравнения – 1,23.

Если значение Z < 1,23, то это признак высокой вероятности банкротства, тогда как значение Z > 1,23 и более свидетельствует о малой его вероятности.

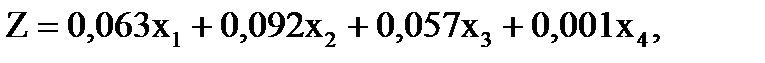

Дискриминантная модель, разработанная Лис для Великобритании, получила следующее выражение:

(13)

(13)

где х1 – оборотный капитал /сумма активов;

х2 – прибыль от реализации /сумма активов;

х3 – нераспределенная прибыль/сумма активов;

х4 – собственный капитал /заемный капитал;

Предельное значение показателя составляет 0,037.

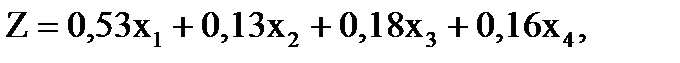

Таффлер разработал следующую модель:

(14)

(14)

где х1 – прибыль от продаж / краткосрочные обязательства;

х2 – оборотные активы /сумма обязательств;

х3 – краткосрочные обязательства /сумма активов;

х4 – выручка / сумма активов.

Если величина Z-счета больше 0,3, то это говорят о том, что у предприятия неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

Проведем оценку вероятности банкротства ОАО «Уралтехнострой-Туймазыхиммаш» за 2012-2014 годы на основе выше рассмотренных западных дискриминантных моделей (см. табл. 15).

Таблица 15.

Оценка вероятности банкротства ОАО «Уралтехнострой-Туймазыхиммаш» за 2012-2014 годы на основе западных дискриминантных моделей

| Условное обозначение показателя | 2012 г. | 2013 г. | 2014 г. |

| Модель Альтмана | |||

| Х1 | 0,163 | 0,471 | 0,394 |

| Х2 | 0,332 | 0,598 | 0,475 |

| Х3 | 0,316 | 0,442 | 0,224 |

| Х4 | 0,496 | 1,485 | 0,904 |

| Х5 | 3,285 | 3,599 | 3,572 |

| Z | 4,86 | 6,42 | 5,32 |

| Модель Лис | |||

| Х1 | 0,831 | 0,874 | 0,919 |

| Х2 | 0,363 | 0,540 | 0,277 |

| Х3 | 0,332 | 0,598 | 0,475 |

| Продолжение таблицы 15. | |||

| Х4 | 0,496 | 1,485 | 0,904 |

| Z | 0,105 | 0,140 | 0,111 |

| Модель Таффлера | |||

| Х1 | 0,543 | 1,340 | 0,535 |

| Х2 | 1,243 | 2,170 | 1,750 |

| Х3 | 0,668 | 0,402 | 0,517 |

| Х4 | 3,285 | 3,599 | 3,572 |

| Z | 1,10 | 1,64 | 1,18 |

С учетом скоринговой оценки вероятности банкротства, вероятность банкротства предприятия также в настоящее время невысока.

Как видно из данных таблицы 15, значение Z-счета Альтмана на протяжении всего анализируемого периода значительно превышала 1,23, а это свидетельствует о малой вероятности банкротства предприятия. Также и по модели Лис вероятность банкротства ОАО «Уралтехнострой-Туймазыхиммаш» в 2012-2014 годы была также достаточно мала. И наконец, согласно модели Таффлера предприятие имеет неплохие долгосрочные перспективы.

Таким образом, западные модели вероятности банкротства указывают на низкую вероятность банкротства ОАО «Уралтехнострой-Туймазыхиммаш».

Заключение

Курсовая работа состоит из введения, основной части, заключения, списка использованной литературы и приложений. В свою очередь основная часть включает две главы.

Первая глава работы посвящена теоретическим основам управления платежеспособностью и ликвидности предприятия.

Во второй главе работы рассмотрена технико-экономическая характеристика организации, проведен анализ ликвидности и платежеспособности ОАО «Уралтехнострой-Туймазыхиммаш»; осуществляется оценка финансовой устойчивости организации и вероятности ее банкротства, а также внесены предложения по улучшению платежеспособности и ликвидности предприятия.

Проанализировав основные экономические показатели деятельности предприятия можно сделать вывод, что в 2012 г. собственный оборотный капитал значительно уменьшился – на 74632 тыс. руб., в 2013 г. следует отметить значительное изменение по сравнению с 2014 г. – темп роста составил 332,68%.

Предпочтительным с точки зрения повышения финансовой устойчивости организации считается, если темп роста собственного капитала будет превышать темп роста собственного оборотного капитала. Справедливость данного неравенства обусловлена тем, что сначала собственный капитал должен использоваться для финансирования внеоборотных активов, а затем уже направляться на формирование оборотных активов организации.

Что касается структуры краткосрочных обязательств, то в 2012 г. 100% их величины приходилось на кредиторскую задолженность, в 2013 г. 95% занимала кредиторская задолженность, 5% - краткосрочные кредиты и займы, в 2014 г. кредиторская задолженность занимала 91%, а краткосрочные кредиты и займы – 9%. Исходя из приведенного анализа относительных показателей финансовой устойчивости, можно сделать вывод, что в 2013 г. предприятие обладало абсолютной финансовой устойчивостью. В 2012 и 2014 гг. значения многих, но не всех, показателей находятся за пределами нормальных ограничений, а значит степень финансовой устойчивости удовлетворительная.

По результатам проведенного анализа были выявлены определенные проблемы и недостатки у предприятия в области финансовой устойчивости и платежеспособности. К основным из них можно отнести следующее:

- недостаток абсолютно ликвидных средств (краткосрочных финансовых вложений и денежных средств) на протяжении всего анализируемого периода. Это указывает на низкую платежеспособность предприятия в краткосрочной перспективе;

- недостаток общей величины источников финансирования запасов в 2012 году;

- недостаток собственных средств как в 2012 году, так и 2014 году для финансирования всей хозяйственной деятельности и т.д.

В целях повышения финансовой устойчивости и ликвидности предприятия предлагается: разработка и реализация экономически эффективных инвестиционных и/или инновационных проектов; иммобилизация средств из просроченной дебиторской задолженности; оптимизация производственных запасов; списание кредиторской задолженности с истекшим сроком исковой давности; увеличение уставного капитала; создание резервного капитала.

Список использованной литературы

1. Конституция РФ / Федеральный конституционный закон РФ от 12 декабря 1993 г. (в редакции Федерального закона от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ, от 05.02.2014 N 2-ФКЗ).

2. Бюджетный кодекс РФ / Федеральный закон РФ №145-ФЗ от 31 июля 1998 г. (в редакции Федерального закона от 03.02.2014).

3. Налоговый кодекс РФ. Часть первая / Федеральный закон РФ №146-ФЗ от 31.07.1998 г.(в редакции Федерального закона от от 02.04.2014).

4. Гражданский кодекс Российской Федерации часть первая от 30 ноября 1994г. № 51-ФЗ, часть вторая от 26 января 1996г. № 14-ФЗ, часть третья от 26 ноября 2001г. № 146-ФЗ и часть четвертая от 18 декабря 2006г. № 230-ФЗ // от (с изм. от 18.07.2009 N 181-ФЗ).

5. Абрютина М.С. Анализ финансово-экономической деятельности предприятий. – М.: Дело и сервис, 2010. - 256 с.

6. Алексеева М.М. Планирование деятельности фирмы. - М.: Финансы и статистика, 2012. – 456 с.

7. Балабанов И.Т. Финансовый менеджмент. – М.: Финансы и статистика, 2010. – 224 с.

8. Бородина Е.И. Финансы предприятий. - М.: Банки и биржи, ЮНИТИ, 2010. – 208 с.

9. Волков О.И., Девяткин О.В. Экономика предприятия. – М.: ИНФРА-М, 2012. – 601 с.

10. Ефимова Н.Ф., Г.А.Маховиков. Финансовый менеджмент. – П.: «Вектор», 2010. – 192 с.

11. Ковалев В.В.. Финансовый анализ. - М.: Экономика, 2012. – 768 с.

12. Уткин Э.А. Финансовый менеджмент. – М.: Издательство «Зерцало», 2011. – 272 с.

13. Холт Р.Н. Основы финансового менеджмента: Пер. с англ. – М.: Дело Лтд., 2012. – 128 с.

14. Шеремет А.Д Методика финансового анализа / А.Д. Шеремет, Р.С. Сайфулин. – М.: Инфра-М, 2010. – 256 с.

15. Шопенко Д.В., Кныш М.И., Гончарук О.В., Управление финансами предприятия.– СПб. : Дмитрий Буланин, 2012. – 264 с.