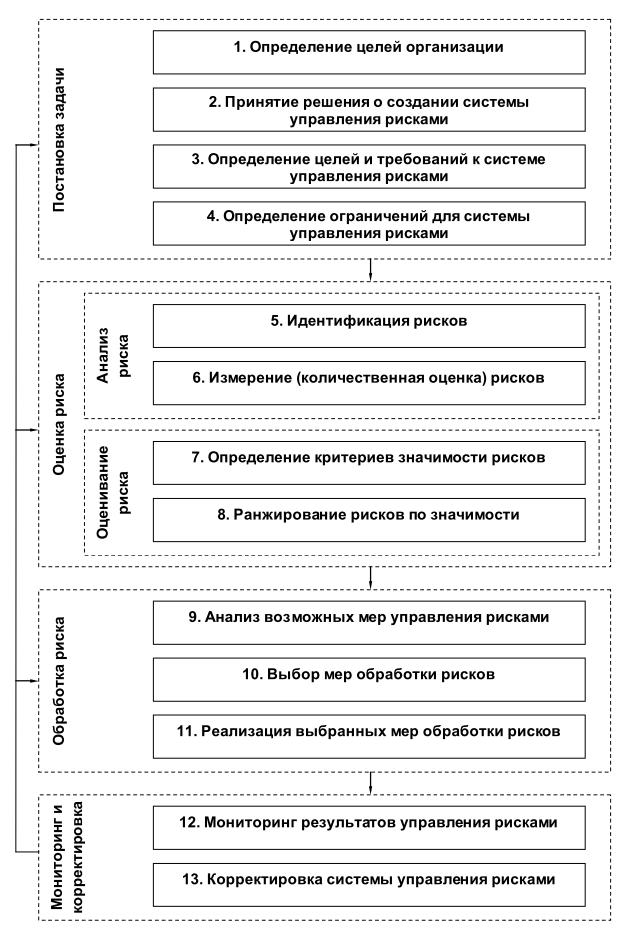

ШАГ 13. Корректировка системы управления рисками

Если мониторинг результатов выявил их несоответствие поставленным требованиям, то необходима корректировка на всех или отдельных этапах управления рисками. В тяжелых случаях, когда картина не ясна, может потребоваться дополнительный более глубокий анализ тех или иных шагов. В ряде случаев возможен пересмотр целей и требований к системе.

Часто мониторинг и корректировку на схемах риск-менеджмента объединяют в один этап, подчеркивая тем самым их неразрывность. С точки зрения всей системы они обеспечивают "обратную связь", позволяющую правильно реагировать на изменения во внешней среде и в деятельности самой организации.

Способы управления рисками можно разделить на два основных направления, различающихся как целями, так и применяемыми инструментами воздействия:

1) методы предупреждения и ограничения риска;

2) методы возмещения потерь.

К первому направлению – методы предупреждения и ограничения риска, преследующему цель снизить уровень риска, можно отнести следующие методы.

Тщательная предварительная экспертиза вариантов принимаемого решения и оценка соответствующих уровней риска.

Распределение риска — привлечение к процессу осуществления решения нескольких участников, каждый из которых принимает на себя определенную долю риска. При этом уровень риска, приходящийся на одного участника, естественно, снижается. Этот метод часто применяется при финансировании крупных проектов, например, синдицированный банковский кредит, долевое финансирование строительных объектов и т.п.

Лимитирование риска — установление предельных сумм издержек, связанных с определенным решением. Например, максимального размера кредита.

Использование различного рода гарантий и залоговых операций для обеспечения выполнения обязательств должника.

Диверсификация рисков, например:

¾ инвестирование капитала организации в различные виды деятельности (рекомендуется не менее 12 компаний);

¾ инвестирование в различные виды ценных бумаг (оптимальной величиной считается 8—20 видов);

¾ оптимизация структуры инвестиционного портфеля (1/3 — крупные фирмы, 1/3 — средние, 1/3 — мелкие);

¾ дублирование поставщиков (как минимум два поставщика, а лучше — три-четыре);

¾ разделение партий (как минимум две партии) при транспортировке ценного груза;

¾ сбыт товаров и услуг на нескольких рыночных сегментах (различные категории потребителей, клиентов, разные регионы и т.п.);

¾ хранение ценностей в разных местах и т.д.

Ориентация на среднюю норму прибыли (доходность), т.к. погоня за более высокой прибылью резко увеличивает риск.

Применение эффективных систем контроля, позволяющих своевременно выявлять и предотвращать возможные потери.

Ко второму направлению – методы возмещения потерь, имеющему цель компенсировать причиненный организации ущерб, следует отнести такие методы управления риском, как резервирование и страхование.

Резервирование — создание специальных страховых или резервных фондов. Так, например, акционерные общества в соответствии с законом «Об акционерных обществах в Российской федерации» обязаны создавать резервный фонд, предназначенный для покрытия возможных убытков и погашения облигационных займов в случае недостатка прибыли. Кроме того, если это предусмотрено уставом, может создаваться специальный фонд для выплаты дивидендов по привилегированным акциям.

Страхование рисков в страховых организациях. Этот способ предполагает заключение договоров страхования различных коммерческих рисков, имущества, гражданской ответственности и т.п.

Необходимо отметить, что управление рисками как научная и профессиональная специализация является весьма сложной областью менеджмента, т.к. находится на стыке различных отраслей знаний и требует навыков использования методов математического моделирования, прогнозирования, применения элементов стратегического, финансового и инвестиционного менеджмента, знания специфики страховой деятельности и биржевой торговли. Современный бизнес все больше нуждается в использовании специфических биржевых инструментов управления рисками — срочных контрактов: форвардных, фьючерсных, опционных, используемых как для страхования, так и для извлечения прибыли. Большинство банков и финансовых организаций сегодня активно пользуются этими инструментами, но менеджерам торговых и особенно промышленных компаний только предстоит освоение и активное применение методов риск-менеджмента.