Прежде, чем говорить о финансах хозяйствующих субъектов, стоит разобраться, кто же является данными субъектами.

Хозяйствующий субъект– это лицо, осуществляющее предпринимательскую деятельность [5].

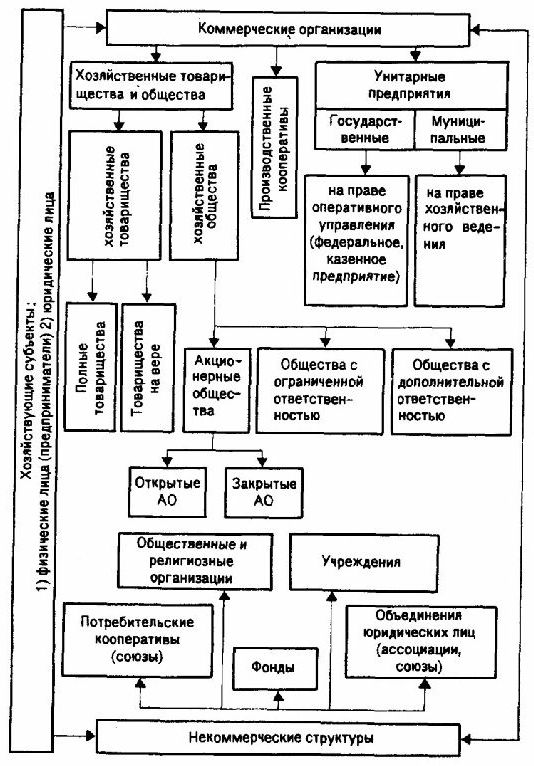

Рисунок 1 – схема структуры хозяйствующих субъектов

В национальной экономике существуют следующие основные виды хозяйствующих субъектов[3]:

1) домашние хозяйства. Это хозяйствующие субъекты, которые осуществляют деятельность, связанную с ведением домашнего хозяйства. Они концентрируют в своей собственности значительную часть экономических ресурсов и факторов производства. Их экономическая деятельность направлена на предоставление экономических ресурсов и факторов производства, например рабочей силы, капитала, земли другим хозяйствующим субъектам.

2) Предприятия (организации). Это хозяйствующие субъекты, деятельность которых направлена преимущественно на производство благ и инвестирование в этот процесс. В национальной экономике существует большое видовое разнообразие внутри этого хозяйствующего субъекта. Основной целью деятельности предприятий является извлечение прибыли из своей деятельности. Помимо этого, действия предприятий могут быть направлены на увеличение экономической власти, занимаемой ими доли рынка, объемов производства и т.д.

3) Некоммерческие организации. Это хозяйствующие субъекты, деятельность которых направлена не на получение прибыли, а на реализацию специфических, общественно значимых функций. Смещение цели их хозяйственной деятельности от извлечения прибыли к удовлетворению потребностей общества делает их значимыми для функционирования национальной экономики.

4) Государство. Оно является важнейшим субъектом хозяйственной деятельности, существенным образом определяющим характер функционирования национальной экономики. Несмотря на то, что его деятельность больше направлена на реализацию административных и санкционирующих функций, оно оказывает большое влияние на характер большого количества протекающих экономических процессов. Государство в своей экономической деятельности реализует интересы всего населения, активно воздействует на темпы и масштабы экономического роста и увеличение объемов национального богатства.

Хозяйствующие субъекты в процессе своей деятельности не могут существовать независимо. Для реализации своих целей им необходимо постоянно взаимодействовать. Это взаимодействие специфично для каждого отдельного хозяйствующего субъекта и непосредственно зависит от характеристики внешней среды. Распространенным экономическим интересом домашних хозяйств является увеличение предельной полезности благ при минимизации расходов, необходимых для их приобретения.

Финансы хозяйствующих субъектов – это денежные отношения, связанные с формированием денежных доходов, поступлений и накоплений у экономических субъектов и их использованием на финансирование затрат по расширенному воспроизводству или предоставлению услуг, на материальное стимулирование работающих, выполнение обязательств перед государством, физическими и юридическими лицами.

Финансы экономических субъектов отличаются многообразием форм финансовых отношений, опосредуют процесс создания материальных благ и оказания услуг потребителям, обеспечивают процесс формирования, постоянного восполнения и увеличения производственных фондов и фондов непроизводственного назначения коммерческих и некоммерческих организаций.

Значительная часть финансовых отношений предприятий регламентируется гражданским законодательством: устанавливается величина и порядок формирования уставного и резервного капитала для предприятий различных организационно-правовых форм, порядок размещения ценных бумаг, ликвидации, слияния и разделения предприятий, очередность списания средств с расчетного счета.

Процесс распределения сопровождается и процессом перераспределения. Так, при выплате заработной платы происходит удержание подоходного налога и отчислений в социальные фонды. Полученная прибыль частично перераспределяется в форме налоговых платежей в бюджеты, а оставшаяся ее чистая прибыль может направляться в фонд накопления, служащий источником финансирования капитальных вложений, и фонд потребления, предназначенный для удовлетворения различных социальных потребностей и для материального поощрения. Оба эти фонда формируются в соответствии с учредительными документами, решениями общего собрания акционеров или учетной политикой предприятия.

В соответствии с действующим законодательством, учредительными документами или учетной политикой предприятия за счет чистой прибыли может быть образован и резервный капитал (фонд).

В процессе перераспределения на предприятии формируются денежные фонды:- уставный капитал (складочный капитал, уставный фонд) образуется при создании предприятия из взносов учредителей (участников) или из имущества, закрепленного собственником-предприятием. Порядок его формирования: минимальная величина, сроки уплаты взносов, а также дополнительные привлечения средств регламентируются законодательством. Уставный капитал предназначен для авансирования средств во внеоборотные и оборотные активы;- фонд целевого финансирования и поступлений из бюджета (когда они предусмотрены законодательством);- фонд целевого финансирования и поступлений из экономических внебюджетных фондов и прочих для осуществления мероприятия целевого характера.Кроме того, в кругообороте средств предприятия могут участвовать источники средств в виде эмиссионного дохода и безвозмездных поступлений, составляющих денежную часть добавочного капитала.В процессе осуществления хозяйственной деятельности предприятия могут привлекать другие денежные источники (привлеченный капитал)— в форме кредитов и прочих займов, а также в форме кредиторской задолженности. Именно в процессе формирования и использования этих источников денежных средств предприятий (капитал, доходы, резервы и т.п.) возникают денежные отношения финансового характера.Финансы хозяйствующих субъектов имеют широкие возможности воздействия на все сферы хозяйственной жизни, выступая исходным звеном финансовой системы.

1.2 Принципы организации финансов хозяйствующих субъектов

Существует множество различных взглядов на то, какие принципы лежат в основе организации финансов хозяйствующих субъектов. Однако в отечественной литературе наиболее часто встречаются следующие принципы:

· самостоятельность в области организации финансово-хозяйственной деятельности,

· самофинансирование,

· материальная заинтересованность и ответственность,

· обеспечение финансовыми резервами.

Принцип хозяйственной самостоятельности предполагает, что организация независимо от организационно-правовой формы самостоятельно определят свою хозяйственную деятельность, направления вложений денежных средств в целях получения прибыли. Самостоятельность обеспечивается государственной гарантией невмешательства в оперативную и стратегическую деятельность предприятий, кроме случаев, оговоренных законом. Если предприятие не нарушает, например, законодательство в области экологии, то оно вправе вести производственную деятельность по выбранной технологии. Учредители могут избрать любой вид деятельности, разрешенный законодательством. Нужно только помнить, что некоторые виды деятельности подлежат лицензированию. Лицензирование вводится для того, чтобы в рискованных областях деятельности (строительство, транспорт и другие) выполнялись требования к уровню квалификации работников и другие требования, снижающие риск катастрофы. Выбор масштабов деятельности, место и способы реализации планов остаются за предпринимателями.

Принцип самофинансирования означает полную окупаемость затрат на текущую хозяйственную деятельность и инвестиции за счет собственных средств и при необходимости банковских и коммерческих кредитов. Обеспечение самофинансирования – непременное условие жизнеспособности организации. Самофинансированиепредполагает способность предприятия обеспечивать себя всеми необходимыми ресурсами не только для простого воспроизводства, но и для расширения масштабов деятельности. Предприятие наделяется некоторыми ресурсами при создании, затем приращивает свои ресурсы в результате своей деятельности и должно рассчитывать только на свои силы. Следует знать золотое правило: никто, кроме собственников, не обязан покрывать убытки предприятия в том периоде, когда его доходы не покрывают всех расходов.

Можно сделать вывод: предприятие не должно рассчитывать на внешние источники покрытия расходов, а должно зарабатывать денежные средства для этого, обеспечивая эффективность бизнеса.

Отдельные организации, которые по объективным причинам не могут обеспечить рентабельную деятельность, но выпускают общественно необходимую продукцию, получают ассигнования из бюджетов разных уровней и на разных условиях. Однако это редкое исключение из общего правила работы на принципе самофинансирования.

Принцип материальной заинтересованности и ответственности вытекает из самой цели предпринимательской деятельности — получение прибыли.

В результатах деятельности организации должны быть заинтересованы как собственники организации, ее работники и государство. Для собственников важен размер, дохода, соизмеримый с вложенным капиталом и предпринимательскими запросами. Для работников должна быть обеспечена достойная оплата труда за счет фонда оплаты труда и прибыли, направляемой на потребление в виде премий, вознаграждений по итогам работы за год, за выслугу лет, материальной помощи и других стимулирующих выплат, а также выплат процентов по облигациям и дивидендов по акциям организации, приобретенным ее работниками. Интересы государства обеспечиваются рентабельной работой организации, уплатой всех налогов и обязательных взносов.

В процессе деятельности предприятие принимает на себя ряд обязательств — платить зарплату работникам, налоги — государству, поставщикам — за поставленную продукцию, банкам — за полученные кредиты и т. д. Ответственность должна быть обеспечена финансовыми резервами по законодательству.

Принцип материальной ответственности означает четкую систему ответственности за ведение и результаты хозяйственной деятельности. Для занятия определенными видами деятельности требуется государственная лицензия, отсутствие которой наказывается штрафом. За нарушения договорных обязательств, расчетной дисциплины, налогового законодательства организации уплачивают штрафы, пени, неустойки. В случае неэффективной деятельности организация может быть признана в судебном порядке несостоятельной (банкротом). К руководителям и отдельным работникам организаций могут быть применены различные виды наказаний (штрафы, лишения премий, административные взыскания вплоть до увольнений с работы) за нарушения установленных законодательством правил работы организаций, трудовой и производственной дисциплины. Предприятие отвечает по своим обязательствам всем своим имуществом, а учредители фирмы — только своим вкладом в уставный капитал, но при этом следует помнить и приведенное выше правило.

Принцип формирования финансовых резервов связан с рисковым характером предпринимательской деятельности вследствие колебаний рыночной конъюнктуры. В рыночной экономике последствия многочисленных рисков ложатся непосредственно на хозяйствующие субъекты. Создание финансовых резервов позволят предприятию подстраховать свои риски. В развитых странах принято по наличию и размеру резервного капитала судить о надежности партнера. Российское законодательство обязывает акционерные общества создавать резервный фонд в необходимых размерах, но не менее 5% уставного капитала. Нужно лишь отметить, что отчисления в резервный фонд акционерные общества могут производить из прибыли после налогообложения, то есть из чистой прибыли. Такой подход снижает заинтересованность предприятий в создании существенных резервов и противоречит сложившейся мировой практике поощрения резервирования.

Также некоторые авторы выделяют еще один принцип – принцип деления средств на собственные и привлеченные[4].

В деятельности компании важно научиться различать собственные и заемные (привлеченные) средства. Собственные средства находятся у предприятия постоянно и могут быть использованы в любое время и в любом направлении, заемные — находятся в распоряжении предприятия временно и должны быть возвращены владельцу в оговоренный срок. Привлекать средства от третьих лиц — нормальное явление в бизнесе, но использовать их надо эффективно, чтобы они принесли прибыль в размере, не ниже процентов, которые надо заплатить за их использование. И уж совсем недопустимо расходовать заемные средства на потребление, поскольку в этом случае возвращение их становится проблемой.

Зарубежные авторы приводят другой состав принципов организации финансов[2]:

· принцип финансовой устойчивости;

· принцип финансового соотнесения сроков;

· принцип взаимозависимости финансовых показателей;

· принцип гибкости;

· принцип минимизации финансовых издержек;

· принцип рациональности вложения капитала;

· принцип плановости.

Принцип плановости – обеспечивает соответствие между объемом продаж и издержками, между инвестициями и потребностями рынка, учет конъюнктуры и платежеспособного спроса, т.е. возможности осуществления нормальных расчетов. Этот принцип наиболее полно реализуется при внедрении современных методов внутрифирменного финансового планирования и контроля. Принцип финансового соотнесения сроков – обеспечивает минимальный разрыв во времени между получением и использованием средств, что особенно актуально в условиях инфляции и изменения курсов валют. Принцип взаимозависимости финансовых показателей – обеспечивает учет изменений в действующем законодательстве, регулирующем предпринимательскую деятельность, налогообложение, учетный процесс и бухгалтерскую отчетность. Принцип гибкости обеспечивает возможность маневра в случае невыполнения плановых объемов продаж, превышения плановых затрат по текущей и инвестиционной деятельности. Принцип минимизации финансовых издержек – инвестиции и текущие затраты должны финансироваться самым дешевым способом. Принцип рациональности вложения капитала – вложение капитала в инвестиции должно иметь более высокую эффективность по сравнению с достигнутым ее уровнем и обеспечить минимальные риски. Принцип финансовой устойчивости – обеспечение финансовой независимости, т.е. соблюдение критического значения удельного веса собственного капитала в общей его величине и поддержание платежеспособности предприятия (его способности к погашению своих краткосрочных обязательств).Возможно, различия в принципах связаны с разными взглядами на организацию финансов (в РФ – государством, за рубежом - самими организациями).

Глава 2. Расчетная часть

2.1 Расчет оптимального размера прибыли

Вариант № 3.

Дано:

· Выручка от реализации = 80 150 тыс. руб.

· Переменные затраты = 54 800 тыс. руб.

· Постоянные затраты = 16 300 тыс. руб.

Расчеты.

где ВР – выручка от реализации; ПерЗ – переменные затраты; Пр – прибыль от реализации.

Зависимость прироста прибыли от прироста выручки выражается формулой

П (%) = ВР (%) × СВОР

где П % - прирост прибыли, %; В % - прирост выручки, %.

Прибыль от реализации (базовая):

Пр = Вр – ПерЗ – ПостЗ = 80150 – 54800 – 16300 = 9050 тыс. руб.

СВОР = (80150 – 54800)/9050 = 2,801

Таблица 1 – хозяйственные ситуации

| Показатель | 1-я ситуация | 2-я ситуация | 3-я ситуация |

| Выручка от реализации | +10% 88165 тыс.руб. | +10% 88165 тыс.руб. | -8% 73738 тыс.руб. |

| Переменные расходы | +10% 60280 тыс.руб. | +10% 60280 тыс.руб. | -8% 50416 тыс.руб. |

| Постоянные расходы | Не меняются 16300 тыс.руб. | +2% 16626 тыс.руб. | Не меняются 16300 тыс.руб. |

| Прибыль от реализации | +24,07% 11585 тыс.руб. | +24,77% 11259 тыс.руб. | -26,57% 7022 тыс.руб. |

1-я ситуация

Пр1 = 88165 – 60280 – 16300 = 11585 тыс. руб.

СВОР = (88165 – 60280) / 11585 = 2,407

П (%) = 2,407 * 10 % = 24,07 %

2-я ситуация

Пр = 88165 – 60280 – 16626 = 11259 тыс.руб.

СВОР = (88165 – 60280) / 11259 = 2,477

П (%) = 2,477 * 10% = 24,77 %

3-я ситуация

Пр = 73738 – 50416 – 16300 = 7022 тыс.руб.

СВОР = (73738 – 50416) / 7022 = 3,321

П (%) = 3,321 * (-8 %) = - 26,57 %

Вывод: из 3 рассмотренных ситуаций следует выбрать 2-ую ситуацию, так как она обеспечивает наибольший прирост прибыли (24,77 %). Прибыль от реализации в данной ситуации – 11259 тыс. руб.

2.2 План распределения чистой прибыли

Дано:

· Налог на имущество (Ним) = 234 тыс.руб.

· Местные налоги (Нмест) = 94 тыс. руб.

· Налог на прибыль (Нпр) = 20%

Расчеты.

Сумма налога на прибыль: 11295 * 0,2= 2251,80 тыс. руб.

Чистая прибыль: ЧП = Пр – Нпр – Ним – Нмест = 11295 – 2251,80 – 234 – 9 = = 8679,20 тыс. руб.

Отчисления в фонд накопления = 0,42 * 8679,20 = 3645,26 тыс. руб.

Отчисления в резервный фонд = 0,05 * 8679,20 = 433,96 тыс. руб.

| Чистая прибыль, тыс.руб. | Из чистой прибыли, тыс.руб. | |

| Фонд накопления (42%) | Резервный фонд (5 %) | |

| 8679,20 | 3645,26 | 433,96 |

2.3 Расчет необходимого прироста оборотных средств за квартал

Дано:

· Оборотные средства на начало года = 14 250 тыс. руб.

· Прочие оборотные средства на планируемый квартал = 4 217 тыс. руб.

· Выпуск продукции по себестоимости = 71 100 тыс. руб.

· Сырьё и материалы = 25 200 тыс. руб.

· Товарооборот = 72 500 тыс. руб.

· Максимальный интервал между поставками = 17 дней

· Норма подготовительного запаса = 2 дня

· Норма технологического запаса = 1,5 дня

· Норма транспортного запаса = 3 дня

· Норма запаса в незавершённом производстве = 3дня

· Норма запаса в готовой продукции = 4 дня

· Норма запаса денежных средств = 1 день

Расчет.

1) Норма текущего запаса (Нтз) = Макс. интервал между поставками * 0,5 = 8,5 дней

2) Норма страхового запаса = Нтз * 0,5 = 4,25 дня

3) Норма запаса в днях = Нтз + Нсз + Нподгз + Нтехз + Нтрз = 8,5 + 4,25 + 2 + 1,5 +

+ 3 = 19,25 дней

4) Дневной расход сырья и материалов: Рдн = 25200 / 90 = 280 тыс. руб.

5) Потребность в оборотных средствах по производственным запасам:

Нпз = 280 * 19,25 = 5390 тыс. руб.

6) Дневной выпуск продукции по себестоимости:

Пс. дн. = 71100 / 90 = 790 тыс. руб.

7) Норматив по незавершенному производству:

Нн. пр. = 790 * 3 = 2 370 тыс. руб.

8) Норматив по готовой продукции:

Нг. пр. = 790 * 4 = 3 160 тыс. руб.

9) Дневной товарооборот:

Т = 72500/90 = 805,56 тыс. руб.

10) Потребность в денежных средствах в кассе:

Н д. ср. = 805,56 * 1= 805,56 тыс. руб.

11) Общий норматив оборотных средств:

Ноб. о. с. = 5 390 + 2 370 + 3 160 + 805,56 = 11 725,56 тыс. руб.

Сумма оборотных средств на планируемый квартал составляет 4217 тыс. руб., таким образом, сумма оборотных средств на планируемый квартал:

Но. с. = 11 725,56 + 4217,00 = 15942,56 тыс. руб.

12) Необходимый прирост оборотных средств:

ΔНо. с. = 15942,56 – 14250 ,00 = 1692,56 тыс. руб.

Вывод: предприятию требуются дополнительные средства на сумму 1692,56 тыс. руб.

2.4 Расчет прироста устойчивых пассивов

Устойчивый пассив:

УП = Фпл * ЧД / 90 (расчёты за квартал),

где Фпл – плановый фонд оплаты труда за период, ЧД – количество дней с начала месяца до дня выдачи заработной платы;

Фпл = Фзп + ЕСН,

где Фзп – фонд заработной платы, ЕСН – единый социальный налог.

Дано:

· Кредиторская задолженность в виде устойчивого пассива на начало = 820 тыс.руб.

· Фзп = 7 000 тыс.руб.

· Число выдачи з/п – 5

· ЕСН = 30 % (см.таблицу)

Таблица 2 – Ставки взносов в процентах при общей системе налогообложения[6]

| Фонды | 2009-2010 гг. | 2011 г. | Изменение | 2012 г. |

| ФСС | 2,9 | 2,9 | 2,9 | |

| ФФОМС | 1,1 | 2,1 | + 1,0 | 5,1 |

| ТФОМС | 2,0 | 3,0 | + 1,0 | |

| ПФР | 20,0 | 26,0 | + 6,0 | 22,0 |

| Итого (ЕСН) | 26,0 | 34,0 | + 8,0 | 30,0 |

| В том числе ПФР | ||||

| 1966 г.р. и старше: | ||||

| Страховая | 20,0 | 26,0 | + 6,0 | 22,0 |

| 1967 г.р. и моложе: | ||||

| страховая | 14,0 | 20,0 | + 6,0 | 16,0 |

| накопительная | 6,0 | 6,0 | 6,0 |

Расчет.

Количество дней с начала месяца до дня выдачи заработной платы = 5 – 1 = 4 дня.

ЕСН = Фзп * 0,3 = 7 000 * 0,3 = 2 100 тыс.руб.

Фпл = 7 000+2 100 = 9 100 тыс. руб.

УП = 9100 * 4 / 90 = 404,44 тыс. руб.

Изменение устойчивого пассива:

ΔУП = УП – Упнп = 404,44 – 820 = –415,56 тыс. руб.

Вывод: в текущем периоде устойчивый пассив уменьшился на 415,56 тыс. руб., следовательно, необходимо найти другие источники финансирования.

2.5 Составление части финансового плана хозяйствующего субъекта

Дано:

· Амортизационные отчисления = 1000 тыс. руб.

· Отчисления в ремонтный фонд = 201 тыс. руб.

· Налог на имущество = 234 тыс. руб.

· Местные налоги = 94 тыс. руб.

Расчеты.

Таблица 3 – часть финансового плана хозяйствующего субъекта

| Доходы и поступления средств | Расходы и отчисления средств | ||

| Показатель, тыс. руб. | Показатель, тыс. руб. | ||

| Прибыль | 11 259,00 | Налог на прибыль | 2 251,80 |

| Амортизационные отчисления | 1 000,00 | Налог на имущество | 234,00 |

| Отчисления в ремонтный фонд | 201,00 | Местные налоги | 94,00 |

| Прирост кредиторской задолженности, постоянно находящейся в распоряжении хозяйствующего субъекта | - 415,56 | Ремонтный фонд | 201,00 |

| Резервный фонд | 433,96 | ||

| Фонд потребления (из прибыли) | 4 599,98 | ||

| Фонд накопления: - за счёт амортизационных отчислений - за счёт прибыли, в том числе на прирост оборотных средств -за счёт прироста кредиторской задолженности, постоянно находящейся в распоряжении хозяйствующего субъекта | 1 000,00 3645,26 - 415,56 | ||

| ИТОГО: | 12 044,44 | ИТОГО: | 12 044,44 |

Фонд потребления = 12044,44 – 2251,80 – 234 – 94 – 201 – 433,96 – 1000 – 3645,26 + 415,56 = 4599,98 тыс. руб.

Вывод: из полученного финансового плана видно, что хозяйственная деятельность предприятия успешна. Остается достаточное количество нераспределенной прибыли (4599,98 тыс. руб.), которая может быть направлена в фонд потребления.

Заключение

В данной курсовой работе была разобрана теоретическая часть, а также рассчитаны размер прибыли, СВОР и прирост прибыли от прироста выручки по 3-м ситуациям. Из 3 рассмотренных ситуаций была выбрана 2-ая ситуацию, так как она обеспечивает наибольший прирост прибыли (24,77 %), причем прибыль от реализации в данном случае – 11259 тыс. руб.

Далее была посчитана чистая прибыль и составлен план ее распределения в фонд накопления (42 % - 3645,26 тыс. руб.) и резервный фонд (5% - 433,96 тыс. руб.).

Были произведены расчеты необходимого прироста оборотных средств за квартал, в результате чего было выяснено, что предприятию требуются дополнительные средства на сумму 1692,56 тыс. руб.

Затем был рассчитан прирост устойчивых пассивов, который показал, что в текущем периоде устойчивый пассив уменьшился на 415,56 тыс. руб., что означает, что необходимо найти другие источники финансирования.

В конце была составлена часть финансового плана хозяйствующего субъекта, из которого видно, что хозяйственная деятельность предприятия успешна. Остается достаточное количество нераспределенной прибыли (4599,98 тыс. руб.), которая может быть направлена в фонд потребления.

Список использованных источников

1) Административное право. Общая и Особенная часть: Курс лекций (С.С. Бородин, С.С. Громыко) СПб.: ГУАП, 2007. — 432 с.

2) Бурмистрова Л.М. Финансы организаций (предприятий): Учеб. пособие. — М.: ИНФРА-М, 2009. — 240 с. — (Высшее образование).

3) Методические указания к выполнению курсовой работы / Сост.: В.Э. Чернова – С-Пб.: Изд-во СПбГЭТУ «ЛЭТИ», 2006. 12 с.

4) Сплендер В.А. Финансы, денежное обращение и кредит. - М.: МИЭМП, 2009.

5) Автоматизация бизнеса - внедрение 1С, автоматизация управления предприятием – Хомнет Консалтинг. Статья «Страховые взносы во внебюджетные фонды: изменения 2012», http://www.homnet.ru/press/news/automation.php?ELEMENT_ID=846

6) ИМП РУДН (Российский университет дружбы народов). Статья: «Предпринимательское (хозяйственное) право, тема 3», http://www.ido.rudn.ru/lectures/5/P3.htm