Начисление процентов. Расчет наращенной стоимости

ВВЕДЕНИЕ

В настоящее время в условиях рыночных отношений в экономике России появилась потребность в использовании количественных методов оценки финансовых операций. Причины этого очевидны: появились самостоятельные предприятия, функционирующие на условиях самофинансирования и самоокупаемости, произошло становление рынка капитала, изменилась роль банковской системы в экономике и т. д.

Многие решения финансового характера целесообразно принимать, используя формализованные методы оценки, которые называются методы финансовых вычислений или методы финансовой математики.

Владение методами финансовых вычислений необходимо студентам, обучающимся по специальности «Финансы и Кредит», «Экономика и управление на предприятии (в торговле)», «Бухгалтерский учет, анализ и аудит», для рационального выбора привлечения или вложения средств с учетом инвестиционного риска.

Данное учебное пособие содержит две главы (общую и прикладную), задачи для самостоятельного решения, словарь использованных терминов (глоссарий), приложения (порядковые номера дней в году, множитель наращения для сложных процентов, кредитный договор, договор о залоге (ипотеке), динамику ставки рефинансирования Центрального банка Российской Федерации, динамику курсов валют, динамику денежной массы и динамику уровня цен), а также библиографический список, включающий нормативные документы, учебные пособия, практикумы, тренинги и методические указания по курсу финансовых вычислений.

В главе 1 основное внимание сосредоточено на изучении методов финансовых вычислений, которые позволяют принимать финансовые решения в стандартных ситуациях; рассматриваются общие процентные расчеты, расчеты эффективных ставок, способы начисления процентов, методы корректировки процентных ставок на конкретный период, методы дисконтных оценок и исчисления первоначальной стоимости. Глава содержит основные понятия и формулы, после которых представлены примеры решения типовых задач.

Во второй главе учебного пособия приведено практическое применение финансовых вычислений. Глава разделена на пять пунктов, характеризующих отдельные финансовые операции. Здесь представлены теоретические основы и особенности проведения данных операций, рассмотрены на примерах типовые задачи, которые решают субъекты экономических отношений.

Учебное пособие может быть использовано при проведении лекционных и практических занятий по дисциплинам: «Финансы», «Финансы и кредит», «Финансы, денежное обращение, кредит», «Банковское дело», «Деньги, кредит, банки» и т. д., а также рекомендовано студентам для самостоятельной работы.

Настоящее пособие разработано для студентов экономических специальностей всех форм обучения.

ОБЩАЯ МЕТОДИКА ФИНАНСОВЫХ ВЫЧИСЛЕНИЙ

Начисление процентов. Расчет наращенной стоимости

В условиях рыночной экономики любое взаимодействие лиц, фирм и предприятий с целью получения прибыли называется сделкой. При кредитных сделках прибыль представляет собой величину дохода от предоставления денежных средств в долг, что на практике реализуется за счет начисления процентов (процентной ставки – i). Проценты зависят от величины предоставляемой суммы, срока ссуды, условий начисления и т. д.

Важнейшее место в финансовых сделках занимает фактор времени (t). С временным фактором связан принцип неравноценности и неэквивалентности вложений. Для того чтобы определить изменения, происходящие с исходной суммой денежных средств (P), необходимо рассчитать величину дохода от предоставления денег в ссуду, вложения их в виде вклада (депозита), инвестированием их в ценные бумаги и т. д.

Процесс увеличения суммы денег в связи с начислением процентов (i) называют наращением, или ростом первоначальной суммы (P). Таким образом, изменение первоначальной стоимости под влиянием двух факторов: процентной ставки и времени называется наращенной стоимостью (S).

Наращенная стоимость может определяться по схеме простых и сложных процентов. Простые проценты используются в случае, когда наращенная сумма определяется по отношению к неизменной базе, то есть начисленные проценты погашаются (выплачиваются) сразу после начисления (таким образом, первоначальная сумма не меняется); в случае, когда исходная сумма (первоначальная) меняется во временном интервале, имеют дело со сложными процентами.

При начислении простых процентов наращенная сумма определяется по формуле

S = P (1 + i t), (1)

где S – наращенная сумма (стоимость), руб.; P – первоначальная сумма (стоимость), руб.; i – процентная ставка, выраженная в коэффициенте; t – период начисления процентов.

Пример 1

Рассчитать сумму начисленных процентов и сумму погашения кредита, если выдана ссуда в размере 10 000 руб., на срок 1 год при начислении простых процентов по ставке 13 % годовых.

Решение

S = 10 000 (1+ 0,13 · 1) = 11 300, руб. (сумма погашения кредита);

ΔР = 11 300 – 10 000 = 1 300, руб. (сумма начисленных процентов).

Пример 2

Определить сумму погашения долга при условии ежегодной выплаты процентов, если банком выдана ссуда в сумме 50 000 руб. на 2 года, при ставке – 16 % годовых.

Решение

S = 50 000 (1+ 0,16 · 2) = 66 000, руб.

Таким образом, начисление простых процентов осуществляется в случае, когда начисленные проценты не накапливаются на сумму основного долга, а периодически выплачиваются, например, раз в год, полугодие, в квартал, в месяц и т. д., что определяется условиями кредитного договора. Также на практике встречаются случаи, когда расчеты производятся за более короткие периоды, в частности на однодневной основе.

В случае, когда срок ссуды (вклада и т. д.) менее одного года, в расчетах необходимо скорректировать заданную процентную ставку в зависимости от временного интервала. Например, можно представить период начисления процентов (t) в виде отношения  , где q –число дней (месяцев, кварталов, полугодий и т. д.) ссуды; k – число дней (месяцев, кварталов, полугодий и т. д.) в году.

, где q –число дней (месяцев, кварталов, полугодий и т. д.) ссуды; k – число дней (месяцев, кварталов, полугодий и т. д.) в году.

Таким образом, формула (1) изменяется и имеет следующий вид:

S = P (1 + i  ). (2)

). (2)

Пример 3

Банк принимает вклады на срочный депозит на срок 3 месяца под 11 % годовых. Рассчитать доход клиента при вложении 100 000 руб. на указанный срок.

Решение

S = 100 000 (1+ 0,11 ·  ) = 102 749,9, руб.;

) = 102 749,9, руб.;

ΔР = 102 749,9 – 100 000 = 2 749,9, руб.

В зависимости от количества дней в году возможны различные варианты расчетов. В случае, когда за базу измерения времени берут год, условно состоящий из 360 дней (12 месяцев по 30 дней), исчисляют обыкновенные, или коммерческие проценты. Когда за базу берут действительное число дней в году (365 или 366 – в високосном году), говорят о точных процентах.

При определении числа дней пользования ссудой также применяется два подхода: точный и обыкновенный. В первом случае подсчитывается фактическое число дней между двумя датами, во втором – месяц принимается равным 30 дням. Как в первом, так и во втором случае, день выдачи и день погашения считаются за один день. Также существуют случаи, когда в исчислении применяется количество расчетных или рабочих банковских дней, число которых в месяц составляет 24 дня.

Таким образом, выделяют четыре варианта расчета:

1) обыкновенные проценты с точным числом дней ссуды;

2) обыкновенные проценты с приближенным числом дней ссуды;

3) точные проценты с приближенным числом дней ссуды;

4) точные проценты с банковским числом рабочих дней.

При этом необходимо учесть, что на практике день выдачи и день погашения ссуды (депозита) принимают за один день.

Пример 4

Ссуда выдана в размере 20 000 руб. на срок с 10.01.06 до 15.06.06 под 14 % годовых. Определить сумму погашения ссуды.

Решение

1. Обыкновенные проценты с точным числом дней ссуды:

156=21+28+31+30+31+15;

S = 20 000 (1+0,14 ·  ) =21 213,3, руб.

) =21 213,3, руб.

2. Обыкновенные проценты с приближенным числом дней ссуды:

155= (30·5)+5

S = 20 000 (1+0,14 ·  ) =21 205,6, руб.

) =21 205,6, руб.

3. Точные проценты с приближенным числом дней ссуды:

S = 20 000 (1+0,14 ·  ) =21 189,0, руб.

) =21 189,0, руб.

4. Точные проценты с банковским числом рабочих дней:

S = 20 000 (1+0,14 ·  ) =21 516,7, руб.

) =21 516,7, руб.

Данные для расчета количества дней в периоде представлены в прил. 1, 2.

Как сказано выше, кроме начисления простых процентов применяется сложное начисление, при котором проценты начисляются несколько раз за период и не выплачиваются, а накапливаются на сумму основного долга. Этот механизм особенно эффективен при среднесрочных и долгосрочных кредитах.

После первого года (периода) наращенная сумма определяется по формуле (1), где i будет являться годовой ставкой сложных процентов. После двух лет (периодов) наращенная сумма S2 составит:

S2 = S1(1 + it) = P (1 + it) · (1 + it) = P (1 + it)2.

Таким образом, при начислении сложных процентов (после n лет (периодов) наращения) наращенная сумма определяется по формуле

S = P (1 + i t)n , (3)

где i – ставка сложных процентов, выраженная в коэффициенте; n – число начислений сложных процентов за весь период.

Коэффициент наращения в данном случае рассчитывается по формуле

Кн = (1 + i t)n , (4)

гдеКн – коэффициент наращения первоначальной стоимости, ед.

Пример 5

Вкладчик имеет возможность поместить денежные средства в размере 75 000 руб. на депозит в коммерческий банк на 3 года под 10 % годовых.

Определить сумму начисленных процентов к концу срока вклада, при начислении сложных процентов.

Решение

S = 75 000 (1+ 0,1 · 1)3 = 99 825, руб.

ΔР = 24 825, руб.

Таким образом, коэффициент наращения составит:

Кн = (1+ 0,1 · 1)3 = 1,331

Следовательно, коэффициент наращения показывает, во сколько раз увеличилась первоначальная сумма при заданных условиях.

Доля расчетов с использованием сложных процентов в финансовой практике достаточно велика. Расчеты по правилу сложных процентов часто называют начисление процентов на проценты, а процедуру присоединения начисленных процентов – их реинвестированием или капитализацией.

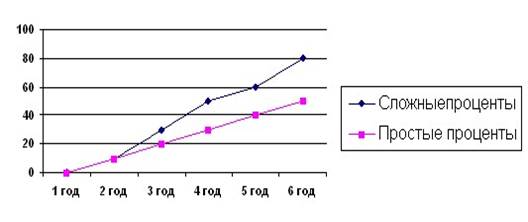

Рис. 1. Динамика увеличения денежных средств при начислении простых и сложных процентов

Из-за постоянного роста базы вследствие реинвестирования процентов рост первоначальной суммы денег осуществляется с ускорением, что наглядно представлено на рис. 1.

В финансовой практике обычно проценты начисляются несколько раз в году. Если проценты начисляются и присоединяются чаще (m раз в год), то имеет место m-кратное начисление процентов. В такой ситуации в условиях финансовой сделки не оговаривают ставку за период, поэтому в финансовых договорах фиксируется годовая ставка процентов i, на основе которой исчисляют процентную ставку за период (  ). При этом годовую ставку называют номинальной, она служит основой для определения той ставки, по которой начисляются проценты в каждом периоде, а фактически применяемую в этом случае ставку ((

). При этом годовую ставку называют номинальной, она служит основой для определения той ставки, по которой начисляются проценты в каждом периоде, а фактически применяемую в этом случае ставку ((  )mn) – эффективной, которая характеризует полный эффект (доход) операции с учетом внутригодовой капитализации.

)mn) – эффективной, которая характеризует полный эффект (доход) операции с учетом внутригодовой капитализации.

Наращенная сумма по схеме эффективных сложных процентов определяется по формуле

S = P (1+  )mn , (5)

)mn , (5)

где i – годовая номинальная ставка, %; (1+  )mn – коэффициент наращения эффективной ставки; m – число случаев начисления процентов за год; mn – число случаев начисления процентов за период.

)mn – коэффициент наращения эффективной ставки; m – число случаев начисления процентов за год; mn – число случаев начисления процентов за период.

Пример 6

Рассчитать сумму выплаты по депозиту в размере 20 000 руб., помещенному на 1 год под 14 % годовых с ежеквартальным начислением процентов.

Решение

S = 20 000 (1+  )4·1 = 22 950, руб.

)4·1 = 22 950, руб.

Следует отметить, что при периоде, равным 1 году, число случаев начисления процентов за год будет соответствовать числу случаев начисления процентов за весь период. Если, период составляет более 1 года, тогда n (см. формулу (3)) – будет соответствовать этому значению.

Пример 7

Рассчитать сумму погасительного платежа, если выдан кредит в размере 20 000 руб. на 3 года под 14 % годовых с ежеквартальным начислением процентов.

Решение

S = 20 000 (1+  )4·3 = 31 279, 1 , руб.

)4·3 = 31 279, 1 , руб.

Начисление сложных процентов также применяется не только в случаях исчисления возросшей на проценты суммы задолженности, но и при неоднократном учете ценных бумаг, определении арендной платы при лизинговом обслуживании, определении изменения стоимости денег под влиянием инфляции и т. д.

Как говорилось выше, ставку, которая измеряет относительный доход, полученный в целом за период, называют эффективной. Вычисление эффективной процентной ставки применяется для определения реальной доходности финансовых операций. Эта доходность определяется соответствующей эффективной процентной ставкой.

Эффективную процентную ставку можно рассчитать по формуле

Iэф = (1+  )mn – 1 . (6)

)mn – 1 . (6)

Пример 8

Кредитная организация начисляет проценты на срочный вклад, исходя из номинальной ставки 10 % годовых. Определить эффективную ставку при ежедневном начислении сложных процентов.

Решение

i = (1+  )365 – 1 = 0,115156, т. е. 11 %.

)365 – 1 = 0,115156, т. е. 11 %.

Реальный доход вкладчика на 1 руб. вложенных средств составит не 10 коп. (из условия), а 11 коп. Таким образом, эффективная процентная ставка по депозиту выше номинальной.

Пример 9

Банк в конце года выплачивает по вкладам 10% годовых. Какова реальная доходность вкладов при начислении процентов: а) ежеквартально; б) по полугодиям.

Решение

а) i = (1+  )4 – 1 = 0,1038, т. е. 10,38 %;

)4 – 1 = 0,1038, т. е. 10,38 %;

б) i = (1+  )2 – 1 = 0,1025, т. е. 10,25 %.

)2 – 1 = 0,1025, т. е. 10,25 %.

Расчет показывает, что разница между ставками незначительна, однако начисление 10 % годовых ежеквартально выгодней для вкладчика.

Расчет эффективной процентной ставки в финансовой практике позволяет субъектам финансовых отношений ориентироваться в предложениях различных банков и выбрать наиболее приемлемый вариант вложения средств.

В кредитных соглашениях иногда предусматривается изменение во времени процентной ставки. Это вызвано изменением контрактных условий, предоставлением льгот, предъявлением штрафных санкций, а также изменением общих условий совершаемых сделок, в частности, изменение процентной ставки во времени (как правило, в сторону увеличения) связано с предотвращением банковских рисков, возможных в результате изменения экономической ситуации в стране, роста цен, обесценения национальной валюты и т. д.

Расчет наращенной суммы при изменении процентной ставки во времени может осуществляться как начислением простых процентов, так и сложных. Схема начисления процентов указывается в финансовом соглашении и зависит от срока, суммы и условий операции.

Пусть процентная ставка меняется по годам. Первые n1 лет она будет равна i1, n2 – i2 и т. д. При начислении на первоначальную сумму простых процентов необходимо сложить процентные ставки i1, i2, in, а при сложных – найти их произведение.

При начислении простых процентов применяется формула

S = P (1+i1 t1 + i2 t2 + i3 t3 + in tn) , (7)

где in – ставка простых процентов; tn – продолжительность периода начисления.

Пример 10

В первый год на сумму 10 000 руб. начисляются 10 % годовых, во второй – 10,5 % годовых, в третий – 11 % годовых. Определить сумму погашения, если проценты выплачиваются ежегодно.

Решение

S = 10 000 (1+0,10 · 1 +0,105 · 1 + 0,11 · 1)=13 150, руб.;

ΔР = 3 150, руб.

При начислении сложных процентов применяется формула

S = P(1+i1 t1)·(1+ i2 t2)·(1+ i3 t3)·(1+ in tn) (8)

где in – ставка сложных процентов; tn – продолжительность периода ее начисления.

Пример 11

В первый год на сумму 10 000 руб. начисляются 10 % годовых, во второй – 10,5 % годовых, в третий – 11 % годовых. Определить сумму погашения, если проценты капитализируются.

Решение

S = 10 000 (1+0,10 · 1)·(1 +0,105 · 1)·(1 + 0,11 · 1)= 13 492, 05, руб.

Приведенные примеры подтверждают тот факт, что начисление простых процентов связано с определением наращенной суммы по отношению к неизменной базе, т. е. каждый год (период) проценты начисляются на одну и ту же первоначальную стоимость. Если рассмотреть пример 10, то в этом случае наращенная стоимость составит:

– за первый год: S1 = 10 000 (1+0,10 · 1) = 11 000, руб.;

ΔР1 = 1 000, руб.;

– за второй год: S2 = 10 000 (1+0,105 · 1) = 11 050, руб.;

ΔР 2 = 1 050, руб.;

– за третий год: S3 = 10 000 (1+0,11 · 1) = 11 100, руб.;

ΔР 3 = 1 100, руб.

Таким образом, сумма процентов за 3 года составит:

ΔР = 1 000+1 050+1 100 = 3 150, руб. (см. пример 10).

В случае начисления сложных процентов, исходная сумма меняется после каждого начисления, так как проценты не выплачиваются, а накапливаются на основную сумму, т. е. происходит начисление процентов на проценты. Рассмотрим пример 11:

– в первом году: S1 = 10 000 (1+0,10 · 1) = 11 000, руб.;

– во втором году: S2 = 11000 (1+0,105 · 1) = 12 100, руб.;

– в третьем году: S3 = 12100 (1+0,11 · 1) = 13 431, руб.

Таким образом, сумма процентов за 3 года составит: i3 = 3 431, руб. (см. пример 10).

При разработке условий контрактов или их анализе иногда возникает необходимость в решении обратных задач – определение срока операции или уровня процентной ставки.

Формулы для расчета продолжительности ссуды в годах, днях и т. д. можно рассчитать, преобразуя формулы (1) и (5).

Срок ссуды (вклада):

t =  · 365 . (9)

· 365 . (9)

Пример 12

Определить на какой срок вкладчику поместить 10 000 руб. на депозит при начислении простых процентов по ставке 10 % годовых, чтобы получить 12 000 руб.

Решение

t = (  ) · 365 = 730 дней (2 года).

) · 365 = 730 дней (2 года).

Процентную ставку можно рассчитать по формуле

i = (  ). (10)

). (10)

Пример 13

Клиент имеет возможность вложить в банк 50 000 руб. на полгода. Определить процентную ставку, обеспечивающую доход клиента в сумме 2 000 руб.

Решение

t = (  ) = 0,08 = 8 % годовых

) = 0,08 = 8 % годовых

Аналогично определяется необходимый срок окончания финансовой операции и ее протяженность, либо размер требуемой процентной ставки при начислении сложных процентов.