Онятие платежной системы и ее структура

I. Теоретические аспекты исследования платежной системы.

Платежная система – это совокупность правил, договорных отношений, технологий, методик расчета, внутренних и внешних нормативных актов, которые позволяют всем участникам производить финансовые операции и расчеты друг с другом.

Основными задачами, стоящими перед платежной системой, являются следующие:

· бесперебойность, безопасность и эффективность функционирования;

· надежность и прочность, гарантирующие отсутствие срывов или полного выхода из строя системы платежей;

· эффективность, обеспечивающая быстрый, экономный и точный выход потока операций;

· справедливый подход, например требование участия в платежной системе лиц, отвечающих необходимым квалификационным критериям.

Основной функцией платежной системы является обеспечение динамики устойчивости хозяйственного оборота. Наличие эффективной платежной системы способствует осуществлению контроля за денежно-кредитной сферой, помогает банкам активно управлять ликвидностью, снижая тем самым потребность в крупных и избыточных резервах. В результате этого упрощается процесс составления денежно-кредитной программы и ускоряется осуществление операций в области финансовой политики. К элементам платежной системы относятся:

· институты, предоставляющие услуги по осуществлению денежных переводов и погашению долговых обязательств;

· финансовые инструменты и коммуникационные системы, обеспечивающие перевод денежных средств между экономическими агентами;

· контрактные отношения, регулирующие порядок безналичных расчетов.

Основными участниками платежной системы являются Центральный банк, коммерческие банки, небанковские учреждения, включая клиринговые и расчетные центры. Они выступают в качестве институтов, предоставляющих услуги по осуществлению денежных переводов и погашению долговых обязательств. Обеспечение бесперебойности расчетов возлагается непосредственно на Центральный банк государства. Работа платежной системы тесно связана с реализацией основной цели деятельности Центрального банка – обеспечением стабильности банковской системы.

На рисунке 1.1 представлена структура платежной системы России.

| Центральный банк РФ |

| Кредитная организация, имеющая филиальную сеть |

| Кредитная организация |

| Расчетная небанковская кредитная организация |

| Клиенты |

| Филиал 1 |

| Филиал 2 |

| Филиал 3 |

| Клиенты |

| Клиенты |

| Клиенты |

Рис. 1.1. Структура платежной системы России

1.2 Виды платежных систем

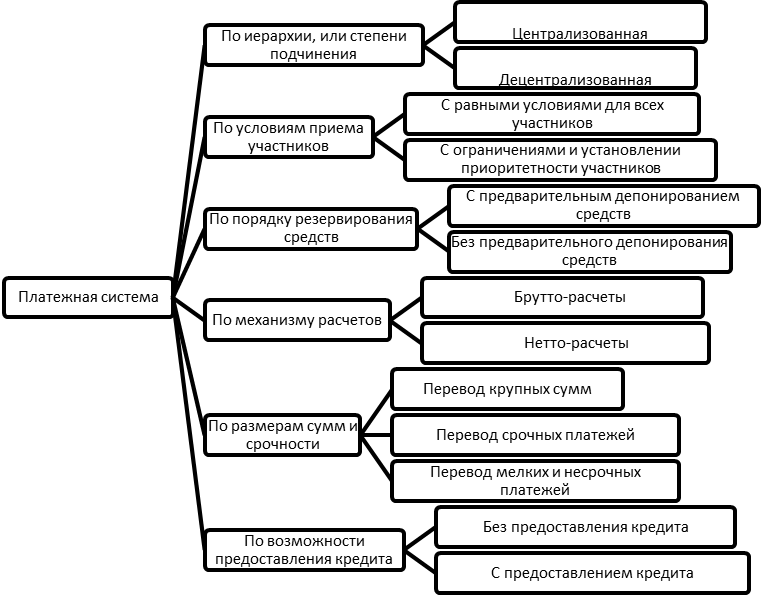

Для того что бы определиться с характерными моделями, используемыми в системах перевода средств, необходимо выделить основные отличия между ними, например, такие как:

· оператор системы (центральный банк или частная организация);

· механизм расчета (валовые или чистые расчеты);

· кредитный механизм (с предоставлением или без предоставления кредита участнику его расчетов в течении рабочего дня).

Для более подробного рассмотрения этих понятий существует классификация платежных систем. На рисунке 1.2 представлена классификация платежных систем по различным признакам.

Рис. 1.2. Классификация платежных систем.

По иерархии, или степени подчинения. Различают системы централизованные, где каждая группа участников низшего уровня устанавливает взаимоотношения с одном из участников высшего уровня, а последние подчиняются единому центру, и децентрализованные, где отдельные связи между участниками могут формироваться независимо от всех остальных.

По условиям приема участников различают системы с равными требованиями и одинаковым доступом для всех участников, а так же системы, в которых устанавливаются ограничения (например, по величине собственного капитала и объему платежей участника). Например, в расчетно-кассовых центрах Банка России всем кредитным организациям корреспондентские счета открываются на равных условиях, а в негосударственных клиринговых учреждениях участниками могут быть, как правило, только крупные и стабильные кредитные организации.

По способам получения окончательного платежа различают системы брутто-расчетов, или расчетов на валовой основе, и системы нетто-расчетов, или расчетов на чистой основе. Системы, с помощью которых расчеты по межбанковским платежам осуществляются очередными проводками по каждой отдельной операции и затем суммируются одна за другой, называются системами брутто-расчетов. К ним относятся расчеты между учреждениями Банка России, прямые расчеты между кредитными организациями. Выделяют два основных вида систем брутто-расчетов, при которых:

· расчеты по операциям могут проводиться только при наличии достаточного количества денежных средств на счете;

· расчеты осуществляются в режиме реального времени, несмотря на то что необходимые денежные средства могут отсутствовать на момент осуществления расчетов.

Системы брутто-расчетов используются для крупных денежных переводов. Системы, базирующиеся на проведении взаиморасчетов, известны как системы нетто-расчетов. Нетто-расчет – расчет, при котором равновеликие требования или обязательства коммерческих банков взаимно погашаются, а разница в пользу одного из них перечисляется с корреспондентского счета коммерческого банка на счет получателя.

По размерам сумм и срочности платежей различают системы, в рамках которых платежи производятся на равных условиях независимо от суммы и срока платежа, и системы перевода крупных и мелких сумм денежных средств, а также срочных платежей. В РФ все существующие системы межбанковских расчетов не разграничиваются по размерам проводимых платежей. Для быстрого перевода денежных средств применяется электронная форма расчетов с помощью систем банковских телекоммуникаций.

По возможности предоставления кредита различают системы, предусматривающие автоматическое прекращение расчетных операций при временном недостатке денежных средств на счетах участников расчетов, и системы, в рамках которых существует возможность предоставления кредита участнику расчетов при недостаточности средств на относительно короткий срок. Как правило, условия предоставления кредитов на завершение окончательных расчетов оговариваются в договорах о корреспондентских отношениях между участниками системы расчетов.

1.3 Современные платежные инструменты и формы расчетов

Денежные расчеты могут быть как в наличной, так и в безналичной форме.

При расчетах наличными деньгами в качестве платежного инструмента выступают сами наличные деньги. Расчеты происходят непосредственно между плательщиком и получателем. Роль банков сводится к обслуживанию оборота наличных денег: выдачи их из касс банка, зачислению на счета, инкассации, хранению и тому подобное.

Налично-денежный оборот представляет собой процесс непрерывного движения денежных знаков (банкнот, казначейских билетов, разменной монеты). Несмотря на то, что налично-денежный оборот во всех странах, как с рыночной, так и с административной моделями экономики, составляет меньшую часть, он имеет большое значение.

Сфера использования наличных денег в основном связана с доходами и расходами населения:

– расчеты населения с предприятиями розничной торговли и общественного питания;

– оплата труда предприятиями и организациями, выплата других денежных доходов;

– внесение денег населением во вклады и получение по вкладам;

– выплата пенсий, пособий и стипендий, страховых возмещений по договорам страхования;

– выдача кредитными организациями потребительского кредита;

– оплата ценных бумаг и выплата по ним дохода;

– платежи населения за жилищные и коммунальные услуги, при подписке на периодическую печать;

– уплата населением налогов в бюджет и другое.

Исходя из целей деятельности и функций Банка России, формируются принципы организации налично-денежного обращения.

1. Принцип номинала. Официальной денежной единицей РФ является рубль. Один рубль состоит из 100 копеек. Введение на территории РФ других денежных единиц и выпуск денежных суррогатов запрещаются.

2. Принцип необязательности обеспечения. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается.

3. Принцип монополизации и уникальности. Эмиссия наличных денег, организация их обращения и изъятие на территории РФ осуществляются исключительно Банком России.

4. Принцип безусловной обязательности. Банкноты и монеты являются безусловными обязательствами Банка России и обеспечиваются всеми его активами.

5. Принцип неограниченной обмениваемости. Банкноты и монеты Банка России не могут быть объявлены недействительными, если не установлен достаточно продолжительный срок их обмена на банкноты и монету нового образца. Банк России без ограничений обменивает ветхие и поврежденные банкноты в соответствии с установленными им правилами.

6. Принцип правового регулирования. Совет директоров Банка России принимает решения:

· о выпуске банкнот и монеты Банка России нового образца;

· об изъятии из обращения банкнот и монеты Банка Росс старого образца;

· утверждает номиналы и образцы новых денежных знаков.

Безналичные расчеты за товары и услуги, а так же в связи с финансовыми обязательствами осуществляются в различных формах с использованием присущих им инструментов платежей. В соответствии с действующим законодательством в современных условиях допускается использование следующих форм безналичных расчетов:

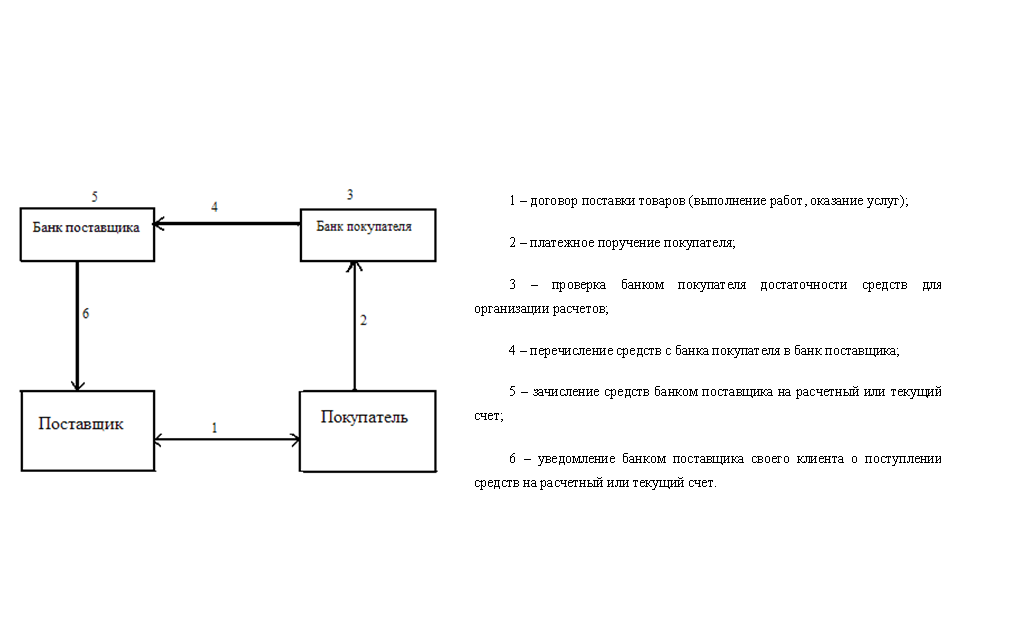

1) Расчеты платежными поручениями. Платежной поручение – это расчетный документ, содержащий распоряжение владельца счета обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Схема расчетов платежными поручениями представлена на рисунке 1.3.

Рис. 1.3. Схема расчетов платежными поручениями

Такие расчеты производятся:

· за полученные товары;

· за оказанные услуги;

· при осуществлении плановых платежей при равномерных поставках товаров;

· по нетоварным операциям (налоги, платежи во внебюджетные фонды и так далее).

Расчеты платежными поручениями имеют ряд достоинств по сравнению с другими формами расчетов: относительно простой документооборот, ускорение движения денежных средств. Недостаток данного документа заключается в том, что у поставщика нет гарантии получения платежа из-за отсутствия средств на счете плательщика.

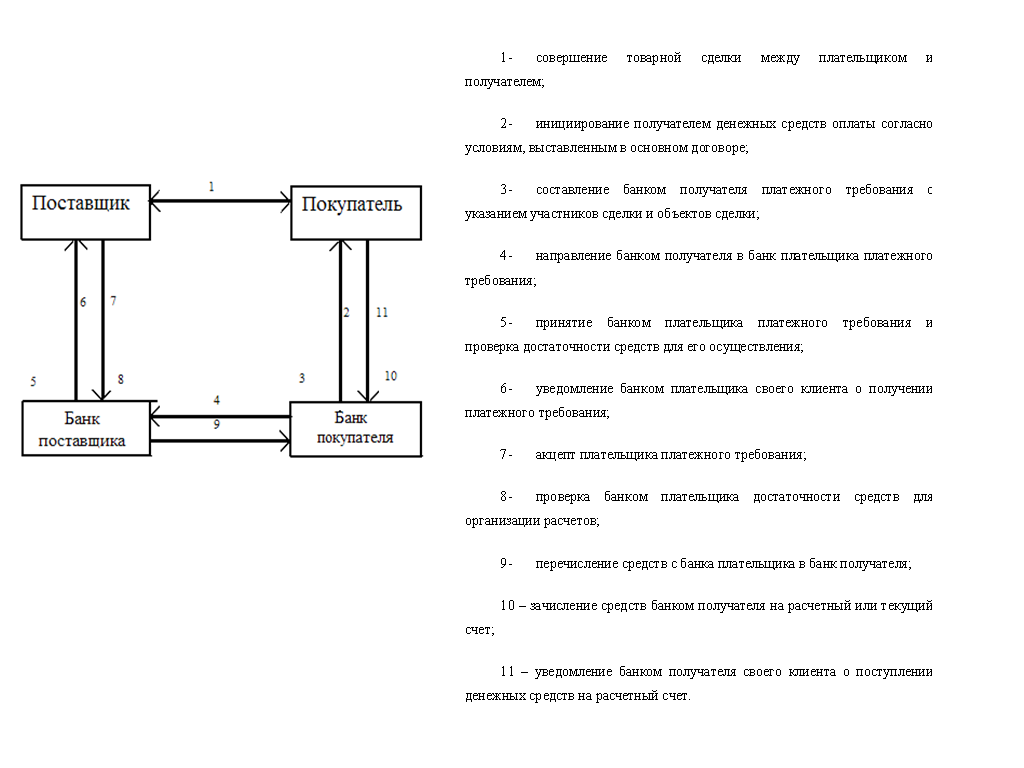

2) Расчеты платежными требованиями. Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а так же в иных случаях, предусмотренных основным договором.

На рисунке 1.4 представлена схема расчетов платежными требованиями.

Рис. 1.4. Схема расчетов платежными требованиями

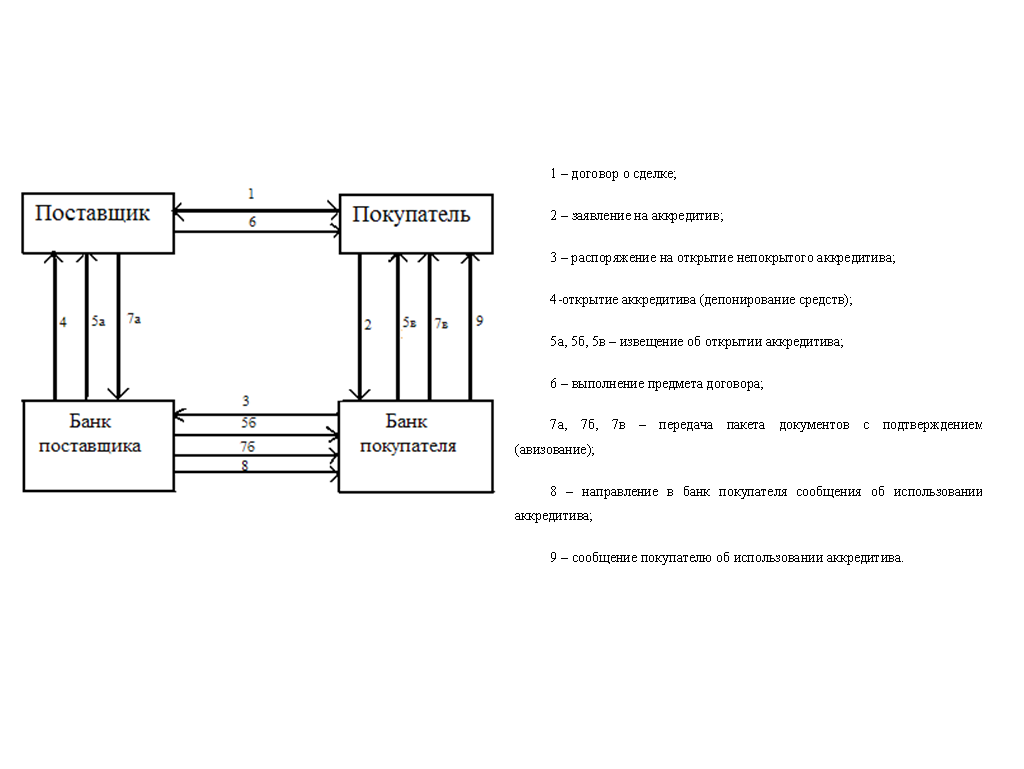

3) Расчеты по аккредитивам. Аккредитив представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить другому банку произвести платежи.

На рисунке 1.5 изображена схема расчетов аккредитивами.

Рис. 1.5 Схема расчетов аккредитивами

Кредитные организации могут открывать следующие виды аккредитивов:

– покрытый (депонированный) – это аккредитив, при открытии которого банк-эмитент переводит средства плательщика в распоряжение банка поставщика;

– непокрытый (гарантированный) аккредитив. Он возможен при наличии корреспондентских отношений между банком поставщика и банком покупателя и открывается в исполняющем банке путем предоставления ему права списать всю сумму аккредитива с ведущегося у него счета банка-эмитента;

– отзывный аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком;

– безотзывный аккредитив не может быть изменен без согласия поставщика, в пользу которого он открыт;

– документарный аккредитив представляет собой поручение импортера своему банку произвести за его счет платеж экспортеру при расчетах по поставке или акцептировать тратту (переводной вексель), выставленную экспортером;

– делимые и неделимые аккредитивы. Делимый аккредитив – это аккредитив, по которому бенефициар имеет право на частичное использование аккредитива. Под неделимым аккредитивом понимается аккредитив, исполнение по которому производится однократно при предоставлении документов, оговоренных в аккредитиве;

– переводные и непереводные аккредитивы. Под переводным (трансферабельным) аккредитивом понимается аккредитив, бенефициар которого имеет право дать указание авизующему банку перевести аккредитив полностью или частично на иное лицо с сохранением условий аккредитива. Под непереводным аккредитивом, понимается аккредитив, исполнение по которому осуществляется лишь указанному бенефициару.

– возобновляемые (револьверные) и невозобновляемые аккредитивы. Под револьверным аккредитивом понимается аккредитив, который по мере его использования пополняется, то есть приказодатель принимает на себя обязательство восстановить денежную сумму по аккредитиву до первоначального размера по истечении определенного периода после осуществления выплат. Невозобновляемый аккредитив – это аккредитив, который прекращается с его исполнением.

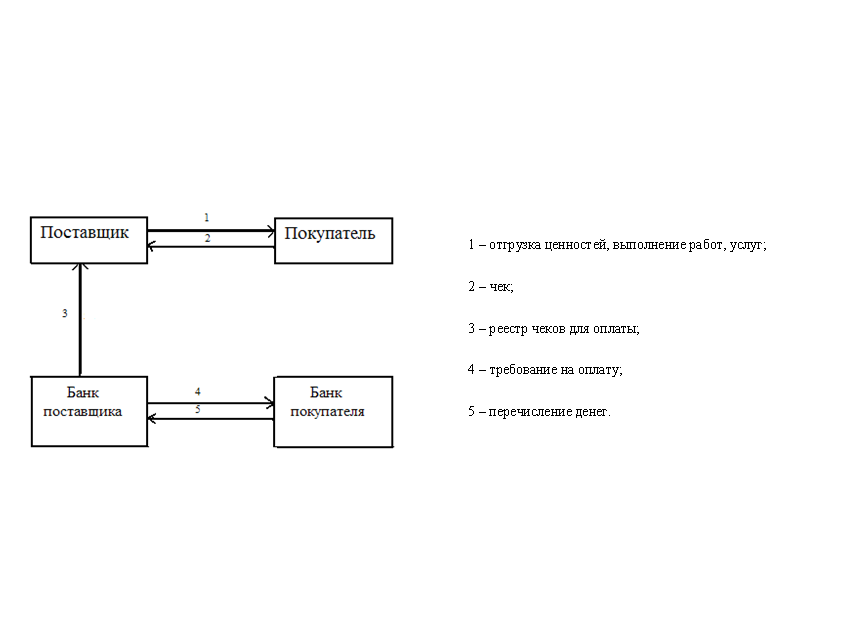

4) Расчеты чеками. Чек – ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодателем является лицо, имеющее денежные средства в банке, которыми оно вправе распоряжаться путем выставления чеков.

Чекодержателем является лицо, в пользу которого выдан чек.

Плательщиком является банк, в котором находятся денежные средства чекодателя.

На рисунке 1.6 представлена схема расчетов чеками.

Рис. 1.6. Схема расчетов чеками

Чек должен содержать следующие реквизиты:

· наименование «чек», включенное в текст документа;

· поручение плательщику выплатить определенную денежную сумму;

· наименование плательщика и указание счета, с которого должен быть произведен платеж; указание валюты платежа;

· указание даты и места составления чека;

· подпись лица, выписавшего чек.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека. Чек оплачивается плательщиком за счет денежных средств чекодателя. Чекодатель не вправе отзывать чек до истечения установленного срока для его предъявления к оплате.

5) Расчеты векселями. Вексель – это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника оплаты обозначенной в векселе денежной суммы.

Закон различает два основных вида векселей – простые и переводные.

Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое ничем необусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик и по сути он является его долговой распиской.

Переводной вексель (тратта) – это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В отличие от простого в переводном векселе участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий вексель; плательщик (трассат), к которому обращен приказ произвести платеж по векселю; векселедержатель (ремитент) – получатель платежа по векселю. Переводной вексель должен быть акцептован плательщиком; только после этого он приобретает силу исполнительного документа.

6) Расчеты по инкассо. Инкассо – банковская операция, когда банк (банк-эмитент) обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа.

Инкассовое поручение может оформляться с помощью таких расчетных документов, как платежное требование-поручение, а также с помощью векселя или чека. Кредитная организация, получившая от клиента инкассовое поручение, называется эмитентом. Кредитная организация, которая осуществляет предъявление требования о совершении платежа, – исполняющая кредитная организация.

7) Расчеты с использованием банковских карт. Современным инструментом обслуживания платежного оборота является платежная карта, в том числе ее разновидность – банковская карта.

Банковская карта – это документ, изготовленный из пластика, согласно международным стандартам по качеству и размерам. С ее помощью можно оплатить покупки в торгово-сервисной сети, а так же снять наличные деньги со счета в банке. Основными участниками расчетов на основе банковских карт являются:

· организация-эмитент карты, которая осуществляет ее выпуск, открытие карточных счетов, расчетно-кассовое обслуживание клиентов при совершении ими операций с данных счетов;

· держатели карт – юридические и физические лица, имеющие карточные счета в банке;

· торгово-сервисные организации, обслуживающие карты;

· банк-эквайрер, который обслуживает торгово-сервисные организации, переводя на их счета средства в оплату товаров и услуг;

· расчетный агент – кредитная организация, которая на основе данных, полученных из процессингового центра, осуществляет взаиморасчеты между банком-эмитентом и банком-эквайрером.

Таким образом, платежная система Банка России является наиболее значимой в платежной системе России. Платежи осуществляются на валовой основе в рублях.

Платежная система Банка России обеспечивает:

- зачисление средств на счета клиентов в день поступления; в отдельных регионах списание и зачисление указанных средств осуществляется в режиме, приближенном к режиму реального времени, с предоставлением возможности их немедленного использования;

- возможность управления ликвидностью путем предоставления кредитным организациям внутридневных кредитов, обеспеченных залогом;

- реализацию мероприятий денежно-кредитной политики Банка России через обслуживание кредитных, депозитных, валютных и других сделок Банка России;

- расчеты на рынке ценных бумаг и валютном рынке.

Платежная система представляет собой совокупность правил, учреждений и технических механизмов для перевода денег. Эти определения показывают некоторую тождественность, преемственность данных понятий

Все элементы платежной системы тесно взаимосвязаны. Наиболее распространено пользовательское деление платежных систем на межбанковские, карточные, переводов без открытия счета, электронных денег.

Теперь же, разобравшись с теоретическими аспектами платежных систем, необходимо проанализировать платежную систему России.