ОТНОШЕНИЕ ПРИБЫЛИ К МАКСИМАЛЬНОМУ ПАДЕНИЮ СТОИМОСТИ АКТИВОВ (RETURN RETRACEMENT RATIO — RRR)

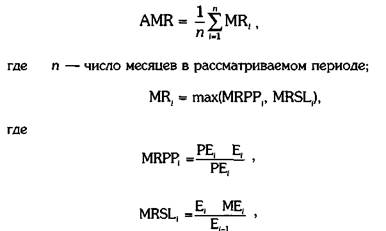

RRR предлагает меру соотношения доходности и риска, которая позволяет избежать недостатков коэффициента Шарпа, обсуждавшихся в предыдущем разделе. Кроме того, RRR ближе к восприятию риска большинством трейдеров. RRR представляет собой среднюю прибыль с учетом реинвестирования (R), пересчитанную в годовом исчислении и деленную на усредненное за год максимальное снижение стоимости активов (average maximum retracement measure — AMR):

RRR R

AMR

Чтобы выразить в процентах годовых ожидаемую (среднюю) доходность некоторого интервала времени, необходимо умножить ожидаемую на интервале прибыль на количество данных интервалов в году (,/12 для месячных данных). Чтобы перевести в годовое исчисление стандартное отклонение, необходимо умножить стандартное отклонение на интервале на квадратный корень количества интервалов в году (Vl2 для месячных данных). Это преобразование стандартного отклонения — следствие того факта, что если интервалы независимы, то дисперсия прибыли на более длинном интервале (например, год) равна дисперсии на более коротких интервалах (например, месяц), умноженной на количество коротких интервалов в длинном интервале (например, на 12). Таким образом, стандартное отклонение прибыли на длинном интервале равно стандартному отклонению прибыли на коротком интервале, умноженному на квадратный корень количества коротких интервалов в длинном интервале (поскольку стандартное отклонение определяется как квадратный корень дисперсии).

ГЛАВА 21. измерение результативности торговли 743

R можно вычислить как отношение суммарного прироста стоимости активов управляющего или системы за год, к величине активов на начало года, при условии, что полученная прибыль оставалась на торговом счету. Очевидно, что при расчете R будут учтены все реинвестиции прибыли, совершенные управляющим. AMR равен усредненному за год максимальному месячному снижению стоимости активов (MR), где MR равна большей из следующих двух величин:

1. Максимальному снижению с момента предыдущего пика стоимо

сти активов (MRPP),

2. Максимальному снижению до последующего минимума стоимо

сти активов (MRSL).

Как подразумевает название, MRPP измеряет, на сколько процентов снизились активы по сравнению с наивысшей их предыдущей точкой. В результате для данных в каждой точке (например, в конце месяца) MRPP отражает наихудшую переоценку, с которой теоретически мог бы столкнуться любой инвестор, работающий со счетом в этот момент. MRPP равна совокупным потерям, которые были бы зафиксированы инвестором, начинающим торговать в наихудший возможный предшествующий момент времени (в момент наивысшей стоимости активов). Заметьте, что, если новый пик активов установлен в данном месяце, MRPP для этой точки будет равна нулю. Одна из проблем, связанных с MRPP, состоит в том, что для начальных точек всего объема данных эта мера падения стоимости активов может быть недооценена, поскольку существует лишь малое количество предыдущих точек.

Как подразумевает название, MRSL измеряет процентное снижение активов до последующей самой низкой точки. В результате для данных в каждой точке (например, на конец месяца) MRSL измеряет наихудшую переоценку, с которой в любой момент могли бы столкнуться инвесторы, начинающие торговать в этом месяце, т.е. совокупные потери, которые были бы зафиксированы подобными инвесторами в следующей точке минимальной стоимости активов. Заметьте, что если стоимость активов никогда не снижалась ниже уровня данного месяца, MRSL для этой точки будет равна нулю. Одна из проблем, связанных с MRSL, состоит в том, что для последних точек всего объема данных эта мера падения стоимости активов, скорее всего, будет недооценена, поскольку в последующих данных (при их наличии) мог бы содержаться новый минимум стоимости активов.

MRPP и MRSL дополняют друг друга. Заметьте, что их одновременная недооценка маловероятна. По этой причине, MR для каждой точки определяется как набольшая величина из MRPP и MRSL. В этом смысле MR представляет действительно наихудший сценарий для каждой точки (например, для конца месяца). AMR усредняет наихудшие

744 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

возможные сценарии. Этот подход значительно более основателен, чем методы, использующие лишь единственный наихудший случай — максимальное снижение стоимости активов.

Математическое определение RRR дано ниже:

|

RRR= R

|

AMR

где R — средняя годовая прибыль с учетом реинвестиций

(вывод смотри ниже);

|

|

где E, — стоимость активов на конец месяца i,

РЕ, — пик стоимости активов в месяц i или до него, Е, _! — стоимость активов на конец месяца,

предшествующего месяцу i, ME, — минимум стоимости активов в месяц i или в следующий за ним месяц.

Заметьте, что MRPP, будет равной нулю для первого месяца, а MRSL, будет равна нулю для последнего месяца.

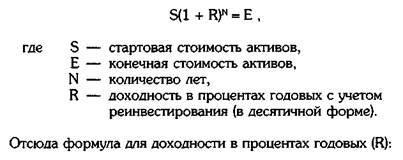

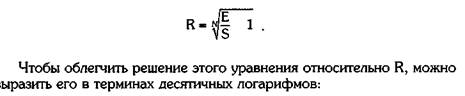

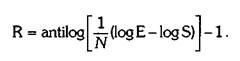

Средняя годовая прибыль с учетом реинвестиции R выводится следующим образом*:

Следующий в примере вывод R, где R = 0,30, взят из статьи Дж. Швагера «Alternative to Sharpe Ratio Better Measure of Performance», Futures, p. 58, March 1985.

|

|

|

| ГЛАВА 21. измерение результативности торговли 745 |

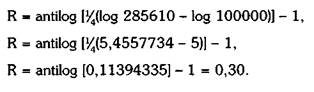

Например, если счет в $100 000 вырос до $285 610 за четыре года, доходность в процентах годовых с учетом реинвестирования была бы равна 30%*:

Вычисление RRR можно напрямую применить к оценке результативности финансового управляющего, поскольку размер активов на счете известен для каждой точки данных. Однако минутное размышление обнаружит, что в случае торговых систем размер активов неизвестен и для каждого интервала доступно лишь отношение прибыли к потерям. Как можно вычислить доходность, если мы не знаем какое количество активов необходимо, чтобы торговать с помощью системы? Ответ состоит в том, что поскольку величина RRR не будет зависеть от размера активов, необходимых для торговли с помощью системы*, может быть использована любая величина.

Пример рабочего листа Excel для вычисления RRR предложен в книге «Schwager on Futures: Managed Trading».

746 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

Хотя это и не влияет на вычисления, для выбора правдоподобной величины трейдер может предположить, что активы, необходимые для торговли с помощью системы, в четыре раза превышают максимальные убытки. Например, если максимальный убыток системы составляет $50 000, для торговли с помощью этой системы предположительно необходимы активы, равные $200 000.

Как только размер активов, необходимых для торговли с помощью системы (т.е. предполагаемый размер счета), выбран, месячные размеры активов могут быть получены следующим образом:

1. Поделите все месячные значения прибылей/убытков на один и

тот же размер счета, чтобы получить месячные значения про

центной прибыли**.

2. Используйте цепь умножений подразумеваемого размера счета

на значения месячной процентной прибыли, чтобы получить ме

сячные уровни активов. Например, если предполагаемый раз

мер счета $200 000, а процентные прибыли за первые четыре

месяца составили +4, -2, -3 и +6%, тогда соответствующие

уровни активов вычислялись бы следующим образом:

Начало = $200 000.

Конец месяца 1 = (200 000) (1,04) = $208 000.

Конец месяца 2 = (200 000) (1,04) (0,98) = $203 840.

Конец месяца 3 = (200 000) (1,04) (0,98) (0,97) = $197 725.

Конец месяца 4 = (200 000) (1,04) (0,98) (0,97) (1,06) = $209 588.

Когда получены месячные уровни активов, вывод значений R и AMR для вычисления RRR будет в точности аналогичен случаю оценки финансового управляющего.

Следует заметить, что в реальной торговле каждый корректировал бы используемые для торговли активы, основываясь на личных взгля-

Поскольку предполагаемый размер активов используется как делитель и в числителе, и в знаменателе RRR, он будет сокращен. Например, удвоение размера предполагаемого счета сокращало бы наполовину как среднюю годовую прибыль с учетом реинвестиций, так и усредненное за год максимальное снижение стоимости активов, оставляя значение RRR неизменным.

Обратите внимание на то, что торговые результаты системы основываются на фиксированном портфеле. Другими словами, при тестировании системы количество контрактов не увеличивается, когда система зарабатывает деньги, и не уменьшается, когда система терпит убытки. (В действительной торговле, конечно, такие поправки были бы сделаны.) Таким образом, использование постоянного размера счета в качестве делителя при переводе отношения прибыль/убытки в процент прибыли является допустимой процедурой.

ГЛАВА 21. измерение результативности торговли 747

дах на риск. Действительный используемый уровень мог бы быть больше или меньше, чем четырехкратный размер максимальных потерь, который мы использовали как начальное предположение при вычислении RRR для системы. Однако на значении RRR системы никак не сказывался бы определенный выбор размера счета, рассматриваемого как необходимый для торговли с помощью системы.

ГОДОВОЕ ОТНОШЕНИЕ ПРИБЫЛЬ/УБЫТКИ (GAIN TO PAIN)

Годовое отношение Прибыль/Убытки (AGRP) представляет собой упрошенный вариант вычисления отношения RRR. AGRP определяется следующим образом:

AGRP = AAR/AAMR,

где AAR — среднее арифметическое годовых прибылей, AAMR — среднее значение максимальных годовых падений стоимости активов, где падение стоимости активов для каждого года определяются как процентное падение от предшествующего максимума активов (даже если он появился в предыдущий год) до минимума активов этого года.

RRR лучше измеряет риск, чем AGPR, поскольку при вычислении риска учитываются данные в каждой точке, и вычисление не ограничивает данные искусственно (например, отрезками календарных годов). Тем не менее, некоторые трейдеры могут предпочесть AGRP, поскольку он требует меньших вычислений, и полученное в результате число обладает интуитивно понятным значением. Например, AGRP, равный 3, означал бы, что средняя годовая прибыль в три раза больше, чем средняя годичная отрицательная переоценка (измеренная от предыдущего пика).