Опционный подход к оценке акционерного капитала

Опционный подход к оценке акционерного капитала базируется на использовании теории оценки опционов. Эта теория в последнее время (с 1990-х гг ) начала играть существенную роль при принятии финансовых и инвестиционных решении. Напомним, что под опционом (см. параграф 4.6) понимается Право купить (колл-опцион – call option) или продать (пут-опцион – put option) активы (это могут быть как финансовые, так и реальные активы) по фиксированной цене, называемой ценой исполнения (strike price) в течение определенного периода времени - срока опциона.

Поскольку многие контракты и соглашения носят характер опционов, т.е. дают одной стороне право выбора исполнения опциона (покупки или продажи актива по цене исполнения), в то время как другая сторона несет обязательство по опциону (соответственно продать или купить по фиксированной цене), то для оценки таких контрактов возникло целое направление исследований и моделирования, называемое опционным подходом. Для оценки опционных контрактов (цены опциона) используются две модели: биномиальная и Блэка — Шоулса — а также множество их модификаций.

Концепция опционной оценки в финансовом менеджменте используется очень широко.

1. Оценка финансовых активов фондового рынка, имеющих черты опциона: а) оценка варранта — производной ценной бумаги, дающей владельцу право покупки акции у корпорации по фиксированной цене в течение определенного периода времени; б) оценка конвертируемых облигаций — гибридной ценной бумаги как комбинации облигации и опциона колл, исполнение опциона означает обмен облигации на фиксированное число акций.

2. Оценка контрактов страхования и гарантий как опционов пут. Выплаты по страхованию можно рассматривать как исполнение опциона. Правительственные или банковские гарантии являются своеобразной формой страхования. Правительство как бы предоставляет опцион пут владельцам рискованных облигаций или кредиторам: если корпорация не сможет расплатиться по обязательствам, то кредиторы используют опцион через требование своих средств у правительства. Исполнением этого пут-опциона будут выплаты правительством фиксированных сумм по финансовым активам (например, по облигациям РАО "ВСМ" или по контрактам займа). Осуществление процедуры размещения новых выпусков акций является аналогичным опционом.

3. Оценка нематериальных активов (патентов, лицензий) как права выпуска продукта (опциона колл на продукт).

4. Оценка запасов природных ресурсов (угля, нефти, газа) как опционов колл.

5. Оценка акционерного капитала как опциона колл на активы корпорации. Эта оценка представляет особый интерес для корпораций, находящихся в сложном финансовом положении, когда отсутствуют и не планируются прибыль или чистые денежные потоки, но активы корпорации имеют ненулевую оценку.

6. Оценка инвестиционных проектов с учетом оценки реальных опционов. Реальными опционами называют опционы, связанные с инвестиционными проектами или реальными активами (оценка природных ресурсов, оценка опционов на отсрочку инвестиционного проекта или опциона на отклонение).

7. Оценка денежной премии, выплачиваемой управляющему финансовыми активами по результатам управления портфелем.

Оценка акционерного капитала с учетом опционных возможностей строится на следующих положениях.

• Привлечение заемных средств порождает для руководства и акционеров проблему выбора — расплачиваться по заемным средствам или нет. Привлекая заемные средства, акционеры получают опцион колл на покупку активов. Например, если корпорация привлекла заемные средства в размере 1 млн. руб. на один год, то формально существует два варианта действий: погасить через год ссуду, не погашать ссуду, что приведет к объявлению корпорации банкротом и ликвидации.

• Ограниченная ответственность акционеров по обязательствам порождает возможную привлекательность обоих вариантов. Если через год ссуда будет погашена, то это означает, что, заплатив 1 млн. руб. (если ссуда беспроцентная), акционеры получили полное право распоряжаться активами и получать по ним все денежные потоки. 1 млн. руб. является как бы ценой исполнения опциона: если заплатить, то контроль над активами сохранится, если не заплатить — контроль будет потерян.

Акционеры вольны в своем выборе. Для кредиторов выбора не существует: если корпорация погасит задолженность — исполнит опцион, то автоматически будет потеряна возможность контроля кредиторов над активами. В данном случае акционеры являются покупателями (владельцами) опциона, а кредиторы — продавцами. Владелец опциона имеет право (но не обязанность) исполнить опцион.

• Если ссуда не будет погашена и корпорация ликвидируется, то акционеры получат ликвидационные дивиденды по остаточному принципу. Сначала будут погашены все обязательства, а затем остаток поделен между акционерами. Размер общей суммы ликвидационных дивидендов будет равен разности цены активов на конец года и номинальной величины заемных средств (фигурирующих в балансе на начало года). Из-за ограниченной ответственности при любой оценке активов величина ликвидационных дивидендов не будет ниже нуля: если активы будут оценены в 3 млн. руб., то ликвидационные дивиденды составят 2 млн., если активы удастся продать только за 0,5 млн. руб., то акционеры ничего не получат, но и не будут компенсировать недостачу из своего кармана. В данном случае потери будут переложены на плечи владельцев заемного капитала, что является одним из проявлений агентского конфликта на финансовом рынке.

Таким образом, акционеры, беря ссуду 1 млн. руб., получают опцион колл на активы корпорации — право в течение одного года приобрести в полное владение активы корпорации. Цена исполнения опциона равна 1 млн. руб. Исполнение опциона означает погашение ссуды в течение года или в определенный момент в конце года.

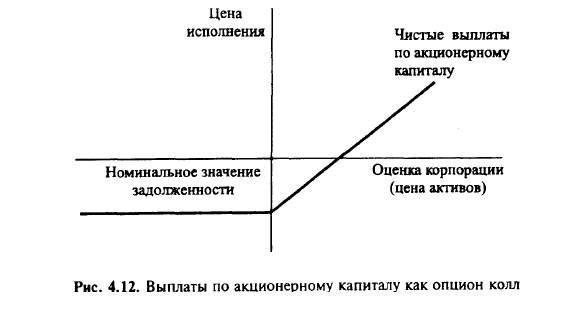

Выбор варианта зависит от цены активов корпорации в течение года или на конец года. Если цена превышает цену исполнения (больше 1 млн.), то более привлекателен вариант исполнения опциона. Чем выше цена активов, тем выше оценка опциона, так как выше значение ликвидационных дивидендов. Рис. 4.12 показывает зависимость чистых выплат акционерам (ликвидационные дивиденды) от цены активов корпорации.

Если цена активов меньше 1 млн. руб., то опционная теория утверждает, что акционеры предпочтут ликвидацию корпорации, так как риск низкой оценки активов удастся переложить на плечи кредитора. В такой ситуации в проигрыше окажется кредитор, а акционеры потеряют только низкую оценку своей доли в активах.

Поведение в ситуации опциона порождает проблему морального риска (moral hazard). Моральный риск возникает, если условия контракта (соглашения) могут изменить поведение одной или двух сторон. Например, договор страхования может подтолкнуть руководство корпорации к халатности, так как по договору потери будут компенсированы страховой компанией (пренебрежение противопожарной безопасностью и т.п.). Договор страхования дает руководству колл-опцион — если выплаты превышают цену страхуемого имущества, то выгодной становится его порча.

Моральный риск присутствует и при гарантиях займов. Акционеры корпорации, активы которых оцениваются ниже величины заемных средств, имеют стимул изменить поведение и предпочесть банкротство, чтобы переложить собственные потенциальные потери на владельцев заемных средств.

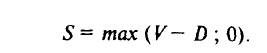

При ликвидации компании выплаты акционерам могут быть выражены как V- D, если V > D;

0, если V= D или V< D,

где V — рыночная цена активов корпорации;

D — номинальное значение задолженности, включая краткосрочную и долгосрочную.

Рыночная оценка акционерного капитала S есть цена опциона на покупку активов по цене исполнения D. По модели Блэка — Шоулса цена опциона 5 в момент окончания его действия будет равна наибольшему значению разности цены актива и обязательств и нулевой оценкой:

Равновесная цена опциона будет зависеть от:

1) срока действия опциона (чем больше срок, тем выше оценка опциона);

2) степени неустойчивости цены на активы (чем больше цена подвержена изменениям, тем выше оценка опциона);

3) текущей оценки цены исполнения (с ростом цены исполнения все меньше возможностей получения положительной разницы V — D и цена опциона снижается);

4) изменений на финансовых рынках (так как цена опциона определяется на начало его действия, в ней должна найти отражение временная стоимость денег, которая определяется уровнем безрисковой процентной ставки с учетом ожидаемой инфляции и платы за риск, поэтому возрастание процентной ставки уменьшит текущую оценку цены исполнения и приведет к росту цены опциона).

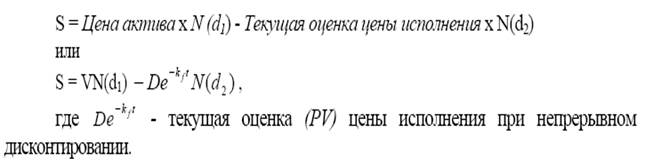

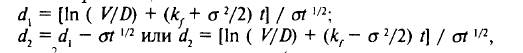

Эти функциональные зависимости нашли отражение в формуле Блэка — Шоулса оценки опциона (см. параграф 4.7):

Модель Блэка — Шолса предполагает: 1) функционирование в ситуации нейтральности к риску; 2) рассмотрение только колл-опциона; 3) рассмотрение европейского опциона (может быть исполнен только в конкретную дату, в данном случае в конце срока опциона), а не американского, допускающего исполнение в любой день в течение срока опциона.

где σ2 — дисперсия цены активов (мера оценки изменчивости цены).

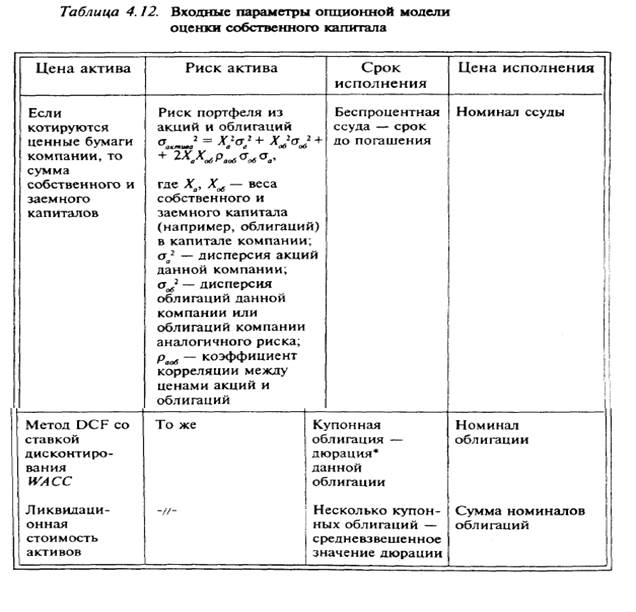

Выходные параметры опционной модели (цена актива, риск, срок исполнения и цена исполнения) при различном положении компании на фондовом рынке даны в табл. 4.12.

Рассматривается корпорация со следующими данными: 1) оценка активов на сегодняшний момент – 100 тыс. долл.; 2) стандартное отклонение этой оценки равно 40% (это оценка риска изменения цены); 3) задолженность 80 тыс. долл. Представлена одним беспроцентным займом на срок 10 лет (это срок погашения займа), т.е через 10 лет необходимо выплатить 80 тыс. долл., а какова будет в тот момент дана активов, неизвестно, есть только вероятностная оценка изменения цены 4) Списковая доходность (по 10-летним государственным ценным бумагам) – 10%. Формула Блэка-Шоулса позволяет рассчитать а) текущую рыночную оценку акционерного капитала как колл-опциона; б) рыночную оценку заемных средств (в данном случае заемного капитала).

V(оценка активов корпорации) = 100 тыс. долл.;

D(цена исполнения) = 80 тыс. долл.;

t (срок опциона) = 10 лет. В конце 10-го года опцион может быть исполнен (модель предполагает, что погасить заем раньше нельзя);

σ2 (дисперсия цены активов корпорации) = 0,42 = 0,16;

kf (безрисковая доходность) = 10%;

d1 = 1,5994. По таблице значений N(x) в приложении для х > 0 (в данном случае х = 1,5994) находим: N(1,5994) = N(1,59) + 0,94 [N(1,6) – N(1,59)] = 0,9441 + 0,0010 = 0,9451; d2 = 0,3345, аналогично находим N(d2) = 0,6310

Подставив найденные значения в выражение для рыночной оценки акционерного капитала S, получаем

S = 100 x 0,9451 - 80 е—0,1 x 10 х 0,6310 = 75,94 тыс. долл.

Эта оценка отражает опционные возможности владельцев собственного капитала.

Соответственно текущая рыночная оценка заемного капитала равна 100 — 75,94 = 24,06 тыс. долл. Предполагая, что через 10 лет выплачивается 80 тыс. долл., фактическая процентная ставка по заемному капиталу составит (80/24,06)1/10 - 1 = 12,77%.

Опционный подход к оценке собственного капитала нашел наибольшее применение для оценки компаний, находящихся в сложном финансовом положении, или для недооцененных рынком компаний, когда расчет рыночной капитализации, как произведение курса акции на количество акций, не отражает опционные возможности владельца капитала переложить ответственность и потери на кредитора.

Использование опционного подхода имеет следующие ограничения.

1. Требуется информация об оценке реальных активов корпорации. В опционной теории предполагается обращаемость активов, что характерно для финансовых активов. Отсутствие обращаемости по рассматриваемому активу ограничивает интерпретацию результата.

2. Результат метода зависит от предположений относительно оценки колеблемости (негарантированности) цены активов. В модели Блэка — Шоулса предполагается отсутствие скачков цен, непрерывность процесса изменения цены. В опционах на реальные активы это может оказаться очень сильным допущением. Сильным допущением может оказаться и введение в модель постоянной величины дисперсии. Тогда могут быть рассмотрены предложенные модификации опционной модели с изменяющейся дисперсией.

3. Если в модель вводятся параметры заемного капитала с широким варьированием условий займа (например, облигационные займы с различными купонными ставками), то модельный расчет может недооценить значение собственного капитала.