Реверсивный Медвежий Сигнал

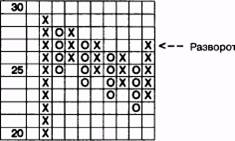

Мы почти всегда играем при возникновении этой модели. Она редко встречается, но, когда появляется, вам следует уделять ей особое внимание. Инвесторы могут заметить формирование модели в момент ее образования, что позволяет им планировать свою сделку. Очень часто мы показываем эту модель своим клиентам и обсуждаем акцию, лежащую в основе формации, в своих отчетных докладах до той поры, пока модель не завершится. В этом огромном шахматном турнире она сильно помогает планировать будущие действия. Модель должна иметь семь колонок, чтобы стать Реверсивной Медвежьей формацией (the Bearish Reverse formation). Каждая колонка "X" должна быть ниже предыдущей, а каждая колонка "О" должна спускаться ниже, чем предыдущая. По аналогии с теннисным матчем, игрок, названный "X", играет явно хуже игрока под именем "О". Это очень легко увидеть. Помните, что не надо ничего усложнять. Посмотрите на модель с точки зрения теннисного матча, где каждая колонка в модели представляет собой один сет матча. Вы можете увидеть, что, когда колонка "О" берет контроль над сетом, она опускается ниже предыдущей колонки. Действие, подобное этому, говорит о том, что предложение становится сильнее. Когда колонка "X" берет контроль в свои руки, она не может подняться настолько высоко, насколько сумела предыдущая колонка. Оценивая модель с такой точки зрения, можно легко понять, что предложение сильнее спроса, а также существует высокая вероятность понижения цен. Теперь обратимся к реверсу. Разворот на-

Графические модели

верх, что приводит к выстраиванию в колонку "X", с последующим сигналом Двойной Вершины к покупке, явно показывает изменение во взаимоотношении между спросом и предложением. Здесь произошло нечто, приведшее к ситуации, что спрос выиграл не только сет, развернувшись обратно вверх, но и матч, превзойдя предыдущую вершину и таким образом дав сигнал к покупке. Что сделало сигнал к покупке еще более важным, так это то, что он превзошел ряд нисходящих вершин. По существу, он разрушил все магические чары и сбросил пелену неопределенности. Рисунок 3.27 показывает эту модель - Реверсивный Медвежий Сигнал (the Bearish Signal Reversed).

Разворот часто возникает вследствие того, что некоторая информация была не слишком широко распространена или не была воспринята в свое время на Уолл-Стрит. Инсайдеры, как правило, действуют именно в этот момент. Задайте себе вопрос. С какой стати модель, столь негативно характеризующая рынок, где явно контролирует ситуацию предложение, внезапно изменяет ход своего развития, причем на середине пути? Может, приближающийся отчет о доходах превысил ожидания на Уолл-Стрит? Видимо, происходит некоторое изменение в фундаментальных показателях компании, которое вначале не известно широкой публике. Таблица Результатов Бычьего Рынка, показанная ранее в этой главе, отражает тот факт, что обсуждаемая модель имеет высокую вероятность успеха.

Реверсивный Бычий Сигнал

| Рисунок 3.27Реверсивный Медвежий Сигнал |

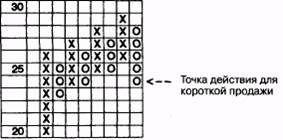

Эта модель, являющаяся противоположностью Реверсивного Медвежьего Сигнала, была включена в исследования вероятностей, которые проводились Университетом Purdue. Реверсивный Бычий Сигнал (the Bullish Signal Reversed) требует образования семи колонок из поднимающихся оснований и возрастающих вершин - все в точности до наоборот по сравнению с его медвежьим аналогом (см. рисунок 3.28). Когда последняя вершина образуется в седьмой колонке, акция разво-

Статистические вероятности графических моделей 71

рачивается и без наличия периода распределения падает, генерируя сигнал Двойного Основания к продаже, одновременно прорывая ряд поднимающихся оснований. Мы наблюдали, что такое часто происходит в фармацевтической отрасли, когда не было получено своевременного одобрения со стороны Управления по контролю за продуктами и лекарствами на какое-либо определенное лекарство. Как правило, кто-нибудь узнавал об этом раньше, чем Уолл-Стрит. Существует много других причин быстрого разворота цен, вызываемых инсайдерами. Когда я говорю инсайдеры, я не всегда имею в виду управление компании, -это может быть просто инвестор, располагающий информацией, пока еще не слишком широко распространенной в финансовых кругах на Уолл-Стрит. Я честно могу сказать, что никогда не делал деньги на так называемой инсайдерской информации. Когда кто-нибудь сообщает полученные частным образом сведения, то Уолл-Стрит обычно об этом уже знает. Когда человек сообщает их вам, спросите себя, зачем он предоставляет вам эту "ценную" информацию. В конечном счете вы обнаружите, что этот "жучок" информирует вас по той причине, что у него есть акция на продажу.

Недавно в Ватпюп's я видел интервью с известным руководителем отдела регулирования денежных операций. Интервьюер попросил его назвать какие-либо наиболее удачно сделанные выборы акций, в ответ на что он с открытой душой перечислил некоторые бумаги, имевшие, по его предположению, огромную ценность, находясь на текущей цене. На обратной стороне газеты я увидел список акций, которые покупали и продавали взаимные фонды, и вот - пожалуйста: его фонд продавал акцию, которую он назвал. Так что было достаточно всего лишь перевернуть страницу, чтобы обнаружить подоплеку, разворачивающую нас на 180 градусов. Если этот аналитик действительно покупал эту акцию, тогда зачем бы он опубликовывал сведения об этом? Для того чтобы инвесторы помогли ему закончить операцию с успехом и, вполне возможно, даже подтолкнуть цену наверх? Не совсем. Вероятней всего, он купил акцию раньше, но по более выгодной цене. Остерегайтесь подобной частной информации, особенно полученной во время коктейля. Я могу целые главы посвятить этой теме, рассказывая о том, как это происходит на самом деле.

Прежде, чем мы закончим с Реверсивным Бычьим Сигналом, давайте посмотрим на рисунок 3.28 и обсудим модель, проведя аналогию с теннисным матчем. Каждый раз, когда "X" выигрывает сет (подъемы в колонке), он делает это все более убедительно, каждый раз превышая уровень, достигнутый в последний раз. Всякий раз, когда "О" выигрывает матч (падения в колонке), он делает это с меньшей убедительностью, так как не может упасть настолько, насколько падал в прошлый раз. Затем без каких-либо колебаний на вершине (распределе-

Графические модели

Рисунок3.28 Реверсивный Бычий Сигнал

ние) он падает в виде прямой колонки, подавая тем самым сигнал к продаже, одновременно прорывая ряд поднимающихся оснований. С точки зрения экономики, предложение взяло акцию под контроль на уровне $24. Это точка, где вам следует вводить свою короткую позицию. С защитной остановкой немного сложнее. На рисунке 3.28 точка вашего стопа будет сигналом Двойной Вершины к покупке на $30, что составляет $6 риска. Так как эта модель обычно ведет акцию вниз достаточно быстро, то точка стопа первого реверса на три клетки, вверх по графику, будет весьма подходящей для хорошей торговли. Например, если акция разворачивается и движется наверх до $27 от вашей точки входа $24, то вам, пожалуй, следует рассмотреть возможность остановки торговли просто потому, что модель не ведет себя так, как ожидалось. Мы можем просмотреть все виды примеров стопов, но в реальном мире инвестиций они не могут определяться столь упрощенно. Приходится взвешивать множество факторов, из которых не последним является темперамент инвестора. В большинстве случаев долгосрочные инвесторы используют в качестве стопов только лишь линии тренда. У трейдеров же совсем другие проблемы. Понаблюдайте за этой моделью. Она нечасто проявляется, но, когда такое происходит, действуйте немедленно!