Оценка финансовой состоятельности проекта

Три базовых формы финансовой оценки инвестиционного проекта:

· отчет о прибыли,

· отчет о движении денежных средств,

· балансовый отчет.

Отчет о прибыли характеризует эффективность текущей деятельности проекта, устанавливая соотношение между доходами, с одной стороны, и расходами, связанными с получением этих доходов, с другой стороны.

Отчет о движении денежных средств описывает источники и направления использования финансовых ресурсов проекта.

Балансовый отчет иллюстрирует структуру имущества и соотношение между имуществом и источниками финансирования проекта.

Оценка эффективности инвестиций

Простая норма прибыли.

Прибыль за «нормальный» интервал планирования (проект вышел на полную мощность, но еще не возвращен заемный капитал) сопоставляется с инвестиционными затратами.

Достоинства – простота вычислений.

Недостатки – субъективность выбора «нормального» интервала, не учитывается амортизация, не учитывается фактор времени.

Простой срок окупаемости инвестиций. Рассчитывается период, в котором доходы превысят инвестиционные затраты (из инвестиционных затрат вычитаются пошагово поступающие доходы).

Достоинства – простота вычислений, наглядность.

Недостатки – не учитывается поведение проекта после достижения срока окупаемости, не учитывается фактор времени поступлений и инвестиционных выплат.

Международная практика оценки эффективности инвестиций базируется на концепции временной стоимости денег и основана на следующих принципах:

1. Эффективность использования инвестируемого капитала оценивается путем сопоставления денежного потока (cash flow), который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечивает возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставляющих капитал.

2. Инвестируемый капитал, равно как и денежный поток, приводится к настоящему времени или к определенному расчетному году (который, как правило, предшествует началу реализации проекта).

3. Процесс дисконтирования капитальных вложений и денежных потоков осуществляется по различным ставкам дисконта, которые определяются в зависимости от особенностей инвестиционных проектов. При определении ставки дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала.

Все методы оценки базируются на следующем положении: исходные инвестиции при реализации какого-либо проекта генерируют денежный поток CF1 , CF2 ,….,CFn.

Инвестиции признаются эффективными, если этот поток достаточен для:

а) возврата исходной суммы капитальных вложений;

б) обеспечения требуемой отдачи на вложенный капитала.

Наиболее распространены следующие показатели эффективности капитальных вложений:

а) дисконтированный срок окупаемости (DPB);

б) чистое современное значение инвестиционного проекта (NPV);

в) внутренняя норма прибыльности (доходности, рентабельности) (IRR).

Данные показатели, как и соответствующие им методы, используются в двух вариантах:

а) для определения эффективности предлагаемых независимых инвестиционных проектов (так называется абсолютная эффективность), когда делается вывод: принять или отклонить проект;

б) для определения эффективности взаимоисключающих проектов (сравнительная эффективность), когда делается вывод о том, какой проект принять из нескольких альтернативных.

Дисконтированный срок окупаемости (payback period) - это минимальный временной интервал (измеряемый в месяцах или годах) от начала осуществления проекта, за который инвестиционные затраты покрываются чистыми поступления от проекта.

Т** = Т1 - (накопленный поток за год Т1 / чистый денежный поток в году Т1 + 1),

где Т1 – число лет до смены знака накопленных потоков.

Чистая текущая стоимость проекта (NPV-метод)

Данный метод основан на использовании понятия чистого современного значения стоимости (Net Present Value):

,

,

где I - сумма первоначальных капитальных вложений;

СFt - чистый эффективный денежный приток;

r – стоимость капитала, привлеченного для инвестиционного проекта;

t – период, в годах.

Термин «чистый» имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков.

В соответствии с сущностью метода современное значение всех входных денежных потоков сравнивается с современным значением выходных потоков, обусловленных капитальными вложениями для реализации проекта. Разница между первым и вторым есть чистое современное значение стоимости, которое определяет правило принятия решения.

Процедура метода.

Шаг 1. Определяется современное значение каждого денежного потока, входного и выходного.

Шаг 2. Суммируются все дисконтированные значения элементов денежных потоков, и определяется критерий NPV.

Шаг 3. Принимается решение:

* для отдельного проекта: если NPV ≥ 0, то проект принимается;

* для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если только оно положительное.

Достоинства – показывает рост дохода акционеров (собственников).

Недостатки – не учитывает влияния первоначальных инвестиционных затрат при сравнении разных проектов.

Рентабельность инвестиций (IR)

Отношение чистой текущей стоимости к инвестиционным затратам.

Достоинства – позволяет соизмерить доходность с инвестиционными затратами.

Недостатки – дополнительный критерий к NPV.

Общий недостаток перечисленных методов – зависимость результата от выбранной ставки сравнения.

Внутренняя норма прибыльности (IRR)

По определению, внутренняя норма прибыльности (иногда говорят доходности) – это такое значения показателя дисконта, при котором современное значение инвестиции равно современному значению потоков денежных средств за счет инвестиций, или значение показателя дисконта, при котором обеспечивается нулевое значение чистого настоящего значения инвестиционных вложений.

Экономический смысл внутренней нормы прибыльности состоит в том, что эта такая норма доходности инвестиций, при которой предприятию одинаково эффективно инвестировать свой капитал под IRR процентов в какие-либо финансовые инструменты или в реальные активы, генерирующие денежный поток, каждый элемент которого, в свою очередь инвестируется под IRR процентов.

Математическое определение внутренней нормы прибыли предполагает решение следующего уравнения:

| ∑ | CFt | -- Investments = 0, где |

| (1+IRR)t-1 |

Investnents – начальные инвестиции;

CFt – чистый денежный поток месяца t;

IRR – внутренняя норма рентабельности.

Решая это уравнение, находим значение IRR. Схема принятия решения на основе метода внутренней нормы прибыльности имеет вид:

* если значение IRR выше или равно стоимости капитала, то проект принимается.

* если значение IRR меньше стоимости капитала, то проект отклоняется.

Таким образом, IRR является как бы «барьерным показателем»: если стоимость капитала выше значения IRR, то «мощности» проекта недостаточно, чтобы обеспечить необходимый возврат и отдачу денег, и, следовательно, проект следует отклонить.

Достоинства – объективность, окончательный критерий отбраковки проектов.

Недостатки – сложность расчетов.

Пример расчета IRR.

Если ставка дохода по рассматриваемому проекту больше процентов на капитал, то он выгоден (и его NPV больше нуля). Если ставка дохода меньше процента на капитал (процента дисконтирования), проект не выгоден (и его чистая текущая стоимость –NPV– меньше нуля). Если ставка дохода по проекту равна стоимости капитала, то его NPV равна нулю и выгодность минимальна.

Иными словами, требуется найти такую величину процента дисконтирования (процента на капитал), которая даст нулевое значение чистой текущей стоимости (или сальдо приведенных затрат и поступлений). Предварительно приведем выдержку из таблицы процентов:

Таблица 3. Коэф-т дисконтирования

| Год | 10% | 11% | 12% | 13% | 14% | 15% | 16% | 17% | 18% | 19% | 20% |

| 0,909 | 0,901 | 0,893 | 0,885 | 0,877 | 0,870 | 0,862 | 0,855 | 0,847 | 0,840 | 0,833 | |

| 0,826 | 0,812 | 0,797 | 0,783 | 0,769 | 0,756 | 0,743 | 0,731 | 0,718 | 0,706 | 0,694 | |

| 0,753 | 0,731 | 0,712 | 0,693 | 0,675 | 0,658 | 0,641 | 0,624 | 0,609 | 0,593 | 0,579 | |

| 0,683 | 0,659 | 0,636 | 0,613 | 0,592 | 0,572 | 0,552 | 0,534 | 0,516 | 0,499 | 0,482 | |

| 0,621 | 0,594 | 0,567 | 0,543 | 0,519 | 0,497 | 0,476 | 0,456 | 0,437 | 0,419 | 0,402 |

Предположим, что проект стоит 20000 д.е., а годовые чистые денежные поступления ожидаются в следующих размерах: 1-ый год – 8000; 2-ой год – 10000; 3-ий год – 6000; 4-ый год – 4000. Чему равна IRR(«внутренняя» рентабельность капитала) данного проекта? Необходимо определить, какая ставка процента или стоимость капитала дает нулевую NPV(чистую текущую стоимость).

Расчет следует повторять до тех пор, пока не будут найдены две ставки дохода:

а) ставка, при которой NPVимеет небольшое положительное значение. Фактическая доходность будет выше этой ставки дохода;

б) ставка, при которой NPVимеет небольшое отрицательное значение.

В нашем примере для расчетов примем три учетные ставки: 10%, 15%, 20%.

Таблица 4. Расчет NPV

| Год | Денеж-ные потоки | Коэфф. дисконтирования при 10% | Текущая стоимость при 10% | Коэфф. диск. при 15% | Текущая стоимость при 15% | Коэфф. диск. при 20% | Текущая стоимость при 20% |

| (20000) | 1,0 | (20000) | 1,0 | (20000) | (20000) | ||

| 0,909 | 0,870 | 0,833 | |||||

| 0,826 | 0,756 | 0,694 | |||||

| 0,751 | 0,658 | 0,579 | |||||

| 0,683 | 0,572 | 0,482 | |||||

| Итого: | - | - | |||||

| Чистая текущая стоимость | + 2770 | + 756 | - 994 |

Расчеты показывают, что NPV больше при 15%, чем при 20% (+756 и –994 соответственно). Можно добиться более точных показателей, используя учетные ставки 16, 17, 18 и 19%.

При оценке видно, что NPV падает равномерно с 756 д.е. при 15% до –994 при 20%.

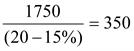

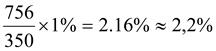

Общая сумма уменьшения NPV между 15 и 20% составляет 756 + 994 = 1750 д.е. таким образом, на каждый 1% увеличения учетной ставки приходится в среднем 350 д.е. уменьшения NPV:

Следовательно, ответ будет равен 17,2% (15% + 2.2%)

При использовании всех методов в основном принимались допущение:

• Потоки денежных средств относятся на конец расчетного периода времени. На самом деле они могут проявляться в любой момент в течении рассматриваемого года. В рамках описанных выше инвестиционных технологий мы условно приводим все денежные доходы предприятия к концу соответствующего года.

Организация расчетов по оценке проекта

Четыре принципа в основе интегрированной системы документации для коммерческой оценки инвестиционных проектов: единый информационный стандарт, полнота, взаимосвязь, универсальность.

Четыре блока исходной информации для оценки коммерческой состоятельности инвестиционного проекта: выручка от реализации, инвестиционные и текущие затраты, источники финансирования.

Основополагающее допущение, используемое при выполнении оценки инвестиционных проектов – деятельность предприятия в текущем интервале планирования полностью описывается суммарными потоками поступлений и платежей.

Для выполнения расчетов в постоянных ценах вся исходная информация, включая процентные ставки, должна быть подготовлена в реальном денежном исчислении.

Основным методом расчетов при оценке инвестиционных проектов является метод постоянных цен. Учет влияния инфляции должен проводиться в рамках анализа чувствительности.