Факторы внутренней среды и степень их воздействия на производительность предприятия

Элементами внутренней среды является культура и методы управления, которая в «Альянс Полис» построена так, чтобы каждый сотрудник чувствовал себя частью организации. В организации поддерживается позитивный, благоприятный климат, каждый Отдел и Департамент организации сотрудничают друг с другом. Ежегодно в организации проводиться анкетирование, где каждый сотрудник может оценить организацию, отметить как позитивные стороны, так и негативные, а также высказать пожелания или замечания. Одним из главных компонентов культуры организации является образовательная и развивающая функция. Культура всегда связана с образовательным, воспитательным эффектом, компания может отправить на тренинг, семинар или конференцию работников компании, например, ежегодно сотрудников Отдела андеррайтенга отправляют на обучение и повышение квалификации. Результат таких усилий - приращение навыков и знаний работников, которые фирма может использовать для достижения своих целей. Общая характеристика культуры организации заключается в следующем:

· язык общения – деловой. Сотрудники обращаются друг к другу по имени, но на «Вы»;

· внешний вид сотрудника – деловой стиль (костюмы, рубашки, блузки, офисные юбки, платье), в пятницу разрешено носить повседневную одежду);

· привычки, ритуалы и традиции компании. В компании предусмотрено корпоративные вечера, а также разрешается украшать рабочее место сотрудников, в день его рождения;

· осознание времени. Каждый сотрудник компании приходит за 10 -15 минут до рабочего времени, чтобы подготовить свое рабочее место, а также отмечается в листе прихода сотрудников с указанием времени, его прихода на работу;

· мотивирование сотрудников в виде денежных выплат или обучения на тренингах и семинарах;

· главным атрибутом является логотип компании, а главной ценностью компании - ориентация на клиента (Рисунок 2).

Рисунок 2. Логотип «Альянс Полис»

Система взаимодействия различных групп сотрудников предприятия, как формальных, так и неформальных. В компании существует Ассессмент – центр, в котором оцениваются сотрудники, занимающие руководящие позиции. Также внедрена специальная программа «Pantion», в которой сотрудники могут поддерживать общение, как в головном офисе, так и филиалах.

Принципы формирования с внешней средой – клиентоориентированность, качество предоставляемых услуг и заключение контрактов и сделок.

На основе исследования внутренней и внешней среды, а также наблюдение организации во время прохождения практики, был проведен SWOT – анализ компании (Таблица 3).

Таблица 3

Матрица SWOT-анализа «Альянс Полис»

| Strengths (сильные стороны) | Weaknesses (слабые стороны) |

| · Внедрена Система Менеджмента Качества · Действует надежная система перестрахования · Компанию обслуживает собственный медицинский ассистанс — «Central Asian Assistance» · Объединение с «Номад Иншуранс», что повышает эффективность конкурентоспособность на рынке страхования | · Отсутствие рабочего пространства в организации, что оказывает негативное влияние среди подчиненных, а также недовольство за нехватки место для размещения различных документов · В компании часто сменяется состав руководителей, из – за различных слияний или поглощений с другими организациями |

| Opportunities (возможности) | Threats (угрозы) |

| · Рост интереса к страховой отрасли со стороны государства · Рост инвестиционной привлекательности отдельных страховщиков | · Виды услуг страхования. Т.к. в Казахстане существует 37 страховых организаций с аналогическими услугами, конкуренты могут быть более выгодные предложения · Конкуренты могут предложить более благоприятные условия страхования |

4 Анализ финансово – экономических показателей АО «Страховая Компания «Альянс Полис»

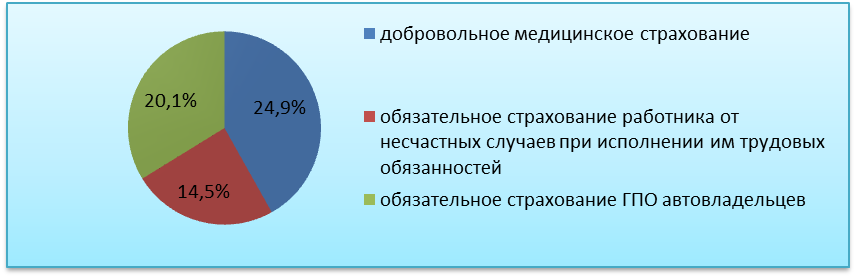

Экономические цели организации. «Альянс полис» имеет следующее тенденции в системе конкурентных отношений: прирост рынка страхования 2011 года по отношению у 2010 года вырос на 15, 9%. При этом наибольший прирост показал рынок страхования жизни – 99,7%. Общий прирост видов страхований на рынке составил 59,5% (Рисунок 3).

Рисунок 3. Прирост видов страхований компании на общем рынке

Как видно из рисунка 3, долю на этих рынках компания имеет среднюю и по своему объему, превышает 10 млрд. тенге. Рынок является высококонцентрированным, в десятке лидеров - страховых компаний, принадлежит 85,9% рынка. Объем премий от физических лиц в общем объеме рынка составляет более 33% - это стабильный рынок. На фоне увеличения объемов розничного кредитования страхование заемщиков при получении кредитов начало усиленно развиваться.

Масштабы деятельности компании можно проследить по таким показателям, как активы предприятия, объемы продаж, собственный капитал, а также чистая прибыль компании, коэффициент рентабельности собственного капитала – ROE (Таблица 4).

Таблица 4

Масштабы деятельности АО «СК «Альянс Полис»

| Показатель | 2010 г. (факт) | 2011 г. (факт) | 2012 г. (план) | 2013 г. (план) | 2014 г. (план) |

| Активы | 8 780 038 | 10 147 522 | 11 007 499 | 11 736 821 | 12 748 280 |

| Объем продаж | 2 784 795 | 3 420 000 | 4 431 703 | 5 367 600 | 5 394 438 |

| Собственный капитал | 6 881 614 | 7 114 882 | 7 616 603 | 7 813 932 | 8 246 868 |

| Чистая прибыль (убыток) | -1 326 821 | 685 827 | 888 139 | 793 771 | 718 557 |

| ROE, % | -19,3% | 9,6% | 11,7% | 10,2% | 8,7% |

| Доходность инвест. портфеля, % | 1% | 9% | 8% | 8% | 7% |

Как видно из таблицы 4, собственный капитал на 01.01.2012 г. составляет более 7 млрд. 6 млн. тенге. Уставный капитал компании «Альянс Полис» составляет 3 млрд. 050 млн. тенге. Такой объем средств обеспечивает стабильное финансовое положение страховой компании и позволяет гарантировать выплаты по обязательствам перед клиентами.

Информация о прибылях и убытках компании является значимым источником для анализа показателей рентабельности компании, рентабельности реализованной продукции, рентабельности производства продукции, а также для определения величины чистой прибыли (Таблица 5, 6).

Таблица 5

Расходы АО «СК «Альянс Полис» на 2010 - 2014 г.г.

| Расходы | Факт 2010 г. | Факт 2011 г. | План 2012 г. | План 2013 г. | План 2014 г. |

| Расходы по осуществлению страховых выплат, общая сумма | 1 075 458 | 819 255 | 1 009 027 | 1 309 169 | 1 228 227 |

| Возмещение расходов по рискам, переданным на перестрахование | 148 752 | 150 239 | 152 747 | 153 713 | 154 482 |

| Возмещение по регрессному требованию (нетто) | - 2 266 399 | ||||

| Чистые расходы по осуществлению страховых выплат | 3 193 105 | 669 016 | 856 281 | 1 155 456 | 1 073 745 |

| Расходы по урегулированию страховых убытков | 148 852 | 68 050 | 74 855 | 82 341 | 86 458 |

| Изменение резерва произошедших, но не заявленных убытков, общая сумма | -218 124 | -94 995 | 30 309 | 40 106 | 40 307 |

| Изменение доли перестраховщика в резерве произошедших, но не заявленных убытков | -107 580 | -4 086 | 8 443 | 15 030 | 15 106 |

| Чистая сумма изменений резерва произошедших, но не заявленных убытков | -110 544 | -90 909 | 21 866 | 25 076 | 25 201 |

| Изменение резерва заявленных, но не урегулированных убытков, общая сумма | -13 992 | 47 602 | 34 798 | 38 048 | 38 239 |

| Изменение доли перестраховщика в резерве заявленных, но не урегулированных убытков | -49 802 | 17 941 | 3 371 | 11 569 | 11 627 |

| Чистая сумма изменений резерва заявленных, но не урегулированных убытков | 35 810 | 29 661 | 31 427 | 26 479 | 26 612 |

| Изменение дополнительных резервов, общая сумма | 163 493 | -49 048 | -16 349 | 16 431 | |

| Чистая сумма изменений дополнительных резервов | 163 493 | -49 048 | -16 349 | 16 431 | |

| Расходы по выплате комиссионного вознаграждения по страховой деятельности | 611 678 | 842 747 | 615 425 | 773 425 | 699 563 |

| Расходы на резервы по сомнительным долгам | |||||

| Восстановление резервов по сомнительным долгам | 2 045 791 | ||||

| Чистые расходы на резервы по сомнительным долгам | -1 367 002 | ||||

| Общие и административные расходы | 1 214 510 | 985 496 | 1 525 575 | 1 756 496 | 1 932 146 |

| В том числе: | |||||

| расходы на оплату труда и командировочные | 689 392 | 773 983 | 904 091 | 1 031 519 | 1 103 725 |

| текущие налоги и другие обязательные платежи в бюджет (кроме КПН) | 60 006 | 82 948 | 95 606 | 114 290 | 125 719 |

| расходы по текущей аренде | 103 493 | 141 027 | 197 448 | 245 533 | 282 363 |

| амортизационные отчисления и износ | 26 518 | 26 521 | 31 429 | 35 528 | 34 818 |

| Итого расходов | 3 726 409 | 2 667 554 | 3 076 381 | 3 802 923 | 3 860 155 |

Таблица 6

Доходы АО «СК «Альянс Полис» на 2010 - 2014 г.г.

| Доходы | Факт 2010 г. | Факт 2011 г. | План 2012 г. | План 2013 г. | План 2014 г. |

| Доходы от страховой деятельности | 2 418 566 | 2 807 019 | 3 450 227 | 4 020 985 | 4 032 688 |

| Страховые премии, общая сумма | 2 784 795 | 3 420 000 | 4 431 703 | 5 367 600 | 5 394 438 |

| Страховые премии, переданные на перестрахование | 439 864 | 373 898 | 784 139 | 1 169 203 | 1 175 049 |

| Чистая сумма страховых премий | 2 344 931 | 3 046 102 | 3 647 564 | 4 198 397 | 4 219 389 |

| Изменение резерва незаработанной премии | -96 548 | 411 254 | 350 827 | 481 505 | 483 913 |

| Изменение доли перестраховщика в резерве незаработанной премии | -65 106 | 89 089 | 78 226 | 192 073 | |

| Чистая сумма резерва незаработанной премии | -31 442 | 322 164 | 272 601 | 289 432 | |

| Чистая сумма заработанных страховых премий | 2 376 373 | 2 723 937 | 3 374 963 | 3 908 965 | 3 928 509 |

| Доходы в виде комиссионного вознаграждения по страховой деятельности | 42 193 | 83 082 | 75 264 | 112 020 | 104 179 |

| Доходы от инвестиционной деятельности | 66 890 | 703 393 | 723 398 | 785 203 | 755 516 |

| Доходы, связанные с получением вознаграждения | 449 433 | 637 566 | 616 584 | 569 653 | 500 288 |

| В том числе: | |||||

| доходы в виде вознаграждения (купона/дисконта) по ценным бумагам | 262 012 | 445 843 | 392 274 | 400 120 | 320 096 |

| доходы в виде вознаграждения по размещенным вкладам | 187 421 | 191 723 | 224 310 | 169 533 | 180 193 |

| доходы (убытки) по операциям с финансовыми активами (нетто) | 229 882 | 65 827 | 4 273 | 4 844 | 4 456 |

| В том числе: | |||||

| доходы (убытки) от купли/продажи ценных бумаг (нетто) | 225 059 | ||||

| доходы (убытки) от операции "Репо" (нетто) | |||||

| доходы (убытки) от переоценки (нетто) | -131 897 | 102 542 | 210 706 | 250 772 | |

| В том числе: | |||||

| доходы (убытки) от изменения стоимости ценных бумаг, предназначенных для торговли и имеющихся в наличии для продажи (нетто) | - | - | |||

| доходы (убытки) от переоценки иностранной валюты (нетто) | - 131897 | ||||

| прочие доходы от инвестиционной деятельности | - 480528 | ||||

| Доходы от иной деятельности | 13 461 | ||||

| Доходы (убытки) от реализации активов и получения (передачи) активов | - 5039 | ||||

| Прочие доходы от иной деятельности | 18 500 | ||||

| Итого доходов | 2 498 917 | 3 510 592 | 4 173 625 | 4 806 188 | 4 788 205 |

Как видно из таблиц 5 и 6, расписаны все доходы и расходы компании. Указаны расходы компании, затраченные на налоги, амортизационные отчисления и износ, также указанные количественные показатели компании в виде страховых премий. На 2012г. планируется увеличить показатель страховых премий до 4 431 703тг.

На основе анализа расходов и доходов компании можно просчитать прибыль компании - один из ключевых показателей, который в основном определяет эффективность деятельности компании (Таблица 7).

Таблица 7

Прибыль АО «СК «Альянс Полис» на 2010 - 2014 г.г.

| Прибыль | Факт 2010 г. | Факт 2011 г. | План 2012 г. | План 2013 г. | План 2014 г. |

| Прибыль (убыток) за период | -1 227 492 | 843 038 | 1 097 243 | 1 003 264 | 928 050 |

| Итого чистая прибыль (убыток) до уплаты корпоративного подоходного налога | -1 227 492 | 843 038 | 1 097 243 | 1 003 264 | 928 050 |

| Корпоративный подоходный налог, в том числе: | 99 329 | 157 212 | 209 104 | 209 493 | 209 493 |

| Корпоративный подоходный налог от основной деятельности | 98 226 | 128 453 | 167 283 | 153 837 | 401 765 |

| Корпоративный подоходный налог от иной деятельности | 1 103 | 28 758 | 41 821 | 17 093 | |

| Чистая прибыль (убыток) после уплаты налогов | -1 326 821 | 685 827 | 888 139 | 793 771 | 718 557 |

В таблице 7 представлены прибыль за период, а также прибыль до налогообложения, которая рассчитывалась по таким показателям, как: сумма прибыли (убытка) от продаж, процентов к получению, доходов от участия в других компаниях, прочих операционных доходов, внереализационных доходов, уменьшенная на величину процентов к уплате, прочих операционных расходов, внереализационных расходов.

С помощью данных представленных выше, необходимо просчитать также и рентабельность предприятия (Таблица 8). Рентабельность рассчитывается по следующей формуле:

Рентабельность =  х 100% (1)

х 100% (1)

Таблица 8

Рентабельность предприятия на 2010 – 2014 г.г.

| Рентабельность (%) | Факт 2010 г. | Факт 2011 г. | План 2012 г. | План 2013 г. | План 2014 г. |

| - 35,61 | 25,71 | 28,87 | 20,88 | 18,61 |

Из таблицы 8, рентабельность показывает количество полученной прибыли с каждого тенге, затраченных на реализации услуг, в 2012 г. планируется получить прибыль – 28,87 тг.

Также одним из показателей, характеризующие деятельность предприятия являются:

® основные средства или фонды – это материально-вещественные ценности (средства труда), которые многократно участвуют в производственном процессе, не изменяют своей натурально-вещественной формы и переносят свою стоимость на готовую продукцию по частям по мере износа.

С точки зрения учета и оценки основные средства представляют собой часть имущества, которая используется в качестве средств труда или для управления организаций в течение периода, который превышает 12 месяцев.

® амортизация – это процесс переноса стоимости основных средств на готовую продукцию и возмещение этой стоимости в процессе реализации продукции. Сумма амортизационных отчислений на предприятии накапливается на счетах по учету износа («Износ основных средств», «Износ нематериальных активов») и числится до выбытия амортизируемого имущества с предприятия. В каждом отчетном периоде сумма амортизации списывается со счетов износа на счета по учету затрат на производство и издержки обращения. Вместе с выручкой за реализованную продукцию и услуги амортизация поступает на расчетный счет предприятия, на котором накапливается. В момент выбытия объекта с предприятия его первоначальная стоимость сопоставляется с суммой накопленных амортизационных отчислений.

® нематериальные активы — это неосязаемые (не воспринимаемые осязанием) активы, новая категория в составе имущества предприятия, числящегося на его балансе. Их основные характерные черты: отсутствие материально-вещественной (физической) структуры, использование в течение длительного времени, способность приносить пользу предприятию, высокая степень неопределенности относительно размеров возможной в будущем прибыли от их использования. Нематериальные активы представляют собой часть внеоборотных активов организации, не имеющих материального выражения, используемых длительное время и приносящих доход.

Расчеты по данным показателей были проведены в 2011году (Таблица 9).

Таблица 9

Основные фонды и нематериальные активы по состоянию на 2011г.

| Основные фонды | по состоянию на 01.07.2011 г. | ||||

| Первоначальная стоимость | Накопленный износ | Остаточная стоимость | |||

| Здания | 7 321 420,00 | 183 035,52 | 7 138 384,48 | ||

| Земельные участки | 9 600,00 | 0,00 | 9 600,00 | ||

| Компьютеры | 11 541 508,39 | 9 041 478,79 | 2 500 029,60 | ||

| Копировально-множительная техника | 133 800,00 | 133 800,00 | 0,00 | ||

| Машины и оборудование | 4 924 418,82 | 4 072 325,54 | 852 093,28 | ||

| Офисная мебель | 14 004 113,10 | 7 058 097,29 | 6 946 015,81 | ||

| Передаточные устройства | 255 170,00 | 254 850,00 | 320,00 | ||

| Периферийные устр-ва и оборуд-я | 5 666 914,62 | 2 878 989,00 | 2 787 925,62 | ||

| Производств. и хозяйств. инвентарь | 14 586 609,62 | 9 248 532,30 | 5 338 077,32 | ||

| Прочие основные фонды | 32 824,00 | 12 492,50 | 20 331,50 | ||

| Сооружения | 1 816 267,00 | 399 314,24 | 1 416 952,76 | ||

| Транспортные средства | 18 061 440,36 | 7 239 284,00 | 10 822 156,36 | ||

| Итого по ведомости (при складывании): | 78 354 085,91 | 40 522 199,18 | 37 831 886,73 | ||

| Амортизация | 30 655 | 34 241 | 26 521 | ||

| Нематериальные активы | |||||

| 1С Предприятие 7,7 Бухгалтер. версия для SQL 1С Предприятие 7,7 Бухгалтер.Сетевая версия для SQL | 162 040,00 | 120 503,50 | 41 536,50 | ||

| 1С Предприятие 7,7 Торговля и склад. | 288 000,00 | 180 000,00 | 108 000,00 | ||

| Программа KL4851LASFR Kaspersky WorkSpace Security 150-249W | 299 477,00 | 203 644,36 | 95 832,64 | ||

| Программа 1С:Предприятие 7.7 (сетевая). Бухучет.Конф.для РК | 72 000,00 | 35 100,00 | 36 900,00 | ||

| Программа Office 2003 | 4 393 355,00 | 3 020 431,70 | 1 372 923,30 | ||

| Программа Oracle Database Standard Edition Processor License | 4 189 189,16 | 2 618 243,00 | 1 570 946,16 | ||

| Программа SQL Svr Standart Edtn 2005 Win 32 English OLP NL | 934 965,00 | 642 788,30 | 292 176,70 | ||

| Итого по ведомости (при складывании): | 10 339 026,16 | 6 820 710,86 | 3 518 315,30 | ||

| Итого | 88 693 112,07 | 47 342 910,04 | 41 350 202,03 | ||

По данным таблицы 9, был проведен анализ компанией. Например, была проведена переоценка офисного здания и земельного участка в г. Актобе по состоянию на 01.01.2011 г. стоимость здания составила 7 321 420 тенге, стоимость земельного участка 9 600 тенге. Остаточная стоимость на 01.12.10 здания и земли составляла 5 608 728 тенге 35 538 тенге соответственно. Нематериальные активы, используемые организацией. В Компании для автоматизации бухгалтерского учета используется 1С Бухгалтерия 7-й версии. Вся Компания работает в режиме on-line в централизованной единой базе. В Компании используется программное обеспечение UNIСUSWEB STANDART EDICATION для автоматизации страховой деятельности, которое интегрировано с 1С Бухгалтерией. Преимущества данного ПО в том, что оно позволяет вести оперативный учет и отражение всей деятельности, связанной с учетом договоров страхования.