Финансирование риска и анализ эффективности методов управления

Различные решения по управлению риском приводят к перераспреде-лению денежных потоков внутри организации. Перераспределение денежных потоков происходит в настоящем и в будущем, до и после наступления неблагоприятных событий. При выборе метода управления риском необходимо учитывать все три вида финансирования – дособытийное, послесобытийное и текущее, с учетом распределения платежей во времени.

Дособытийное финансирование имеет наибольший удельный вес в общей структуре затрат. В этом случае происходит отчисление части средств предпри-ятия на меры по снижению риска, уплату страховых премий и формирование фонда риска.

Послесобытийное финансирование заключается в получении средств на компенсацию убытков. Если средства поступают из страховых фондов или фонда риска предприятия, то направление их движения противоположно таковому при дособытийном финансировании. Приток средств из внешних фондов компенсирует их отток в виде убытков при наступлении неблаго-приятных событий.

Убытки по рискам, не защищенным страхованием или превышающие запланированный размер при самостраховании, должны компенсироваться из собственных средств предприятия либо из дополнительных источников. Как вариант можно рассмотреть получение предприятием кредитов или займов, погашение которых двигается на еще более удаленные сроки.

Согласно теории дисконтирования денежных потоков, средства, приток или отток которых отдален по времени от момента принятия решения, имеют меньший вес, чем средства, отвлеченные в начале процесса финансирования риска. Данное обстоятельство необходимо принимать во внимание при анализе сравнительной эффективности решений по управлению риском.

Текущее финансирование целесообразно равномерно распределить по финансовым периодам и учитывать при анализе эффективности с учетом коэффициентов дисконтирования.

Сумма всех трех видов затрат на риск с учетом полученных из внешних источников компенсаций и отсроченных платежей, рассчитанная с использова-нием методов дисконтирования, дает нам хороший показатель эффективности мероприятий по управлению риском, если их сравнительный анализ произво-дится при одинаковом уровне снижения или компенсации убытков предприятия.

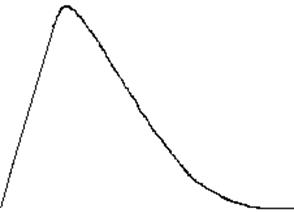

Выбор методов управления риском в зависимости от объемов ожидае-мых потерь и частоты наступления риска можно увидеть из графика на рис. 4.1

Стандартные Неожидаемые потери

расходы на риск = unexpected Loss (Value at Risk)

= expected Loss

Большие Катастрофические

убытки убытки

Объем потерь

Объем потерь

Стандартные Экономический Страхование

расходы капитал

на риск

Рис. 4.1 Связь методов управления рисков с его характеристиками

Теория и практика управления риском выработала ряд основополагающих принципов, которыми следует руководствоваться. Основные из них следующие:

• нельзя рисковать больше, чем это может позволить собственный капитал;

• необходимо думать о последствиях риска;

• нельзя рисковать многим ради малого.

Реализация первого принципа означает, что прежде чем вкладывать капитал, инвестор должен:

• определить максимально возможный объем убытка по данному риску;

• сопоставить его с объемом вкладываемого капитала;

• сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству инвестора.

Исследования показывают, что оптимальный коэффициент риска составляет 0,3, а коэффициент риска, ведущий к банкротству инвестора 0,7 и более, если под коэффициентом риска понимать величину KR = Y/C, где Y— максимально возможная сумма убытка, руб.; С—объем собственных финансовых ресурсов с учетом точно известных поступлений средств, руб.

Реализация второго принципа требует, чтобы предприниматель, зная максимально возможную величину убытка, определил бы, к чему она может привести, какова вероятность риска, и принял бы решение об отказе от риска (т.е. от мероприятия), о принятии риска на свою ответственность или о передаче риска на ответственность другому лицу.

Действие третьего принципа предполагает, что прежде чем принять решение о внедрении мероприятия, содержащего риск, необходимо соизмерить ожидаемый результат (отдачу) с возможными потерями, которые понесет предприниматель в случае наступления рискового события. Действие этого принципа четко проявляется при передаче финансового риска. В этом случае он означает, что инвестор должен определить приемлемое для него соотношение между страховой премией и страховой суммой. Страховая премия, или страховой взнос, — это плата за страховой риск страхователя страховщику. Страховая сумма — это денежная сумма, на которую застрахованы материальные ценности (или гражданская ответственность, жизнь и здоровье страхователя). Риск не должен быть удержан, т.е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховых взносах.

В стратегии риск-менеджмента применяется ряд правил, на основании которых осуществляется выбор того или иного приема управления риском и варианта решений. Основными из этих правил являются следующие:

• максимум выигрыша;

• оптимальное сочетание выигрыша и величины риска;

• оптимальная вероятность результата.

Максимум выигрыша означает, что из возможных вариантов решений, содержащих риск, выбирается тот, который обеспечивает максимальный результат (доход, прибыль и т.д.) при минимальном и приемлемом для предпринимателя риске.

Так как на практике более прибыльные варианты являются и более рискованными, то из всех вариантов решений, обеспечивающих приемлемый для предпринимателя риск, выбирается тот, у которого соотношение дохода и потерь (убытка) является наибольшим, что и является сутью правила оптимального сочетания выигрыша и величины риска.

Сущность правила оптимальной вероятности результата заключается в том, что из всех вариантов, обеспечивающих приемлемую для предпринимателя вероятность получения положительного результата, выбирается тот, у которого выигрыш максимальный.

В основе управления риском лежит целенаправленный поиск и организация работы по снижению риска, получение и увеличение отдачи в неопределенной хозяйственной ситуации.

Конечной целью управления риском является получение наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска, что соответствует целевой функции предпринимательства.

Различают три метода переноса риска, называемые тремя схемами переноса риска, это диверсификация, страхование и хеджирование.

Хеджирование

О хеджировании (hedging) риска говорят в тех случаях, когда действие, предпринятое для снижения риска понести убытки, одновременно приводит и к невозможности получить доход. Например, если фермер продает зерно будущего урожая по фиксированной цене желая тем самым избежать риска снижения цен, то он тем самым лишает себя возможности получить дополнительный доход, если в момент сбора урожая цены на зерно повысятся. Фермер хеджирует свою подверженность ценовому риску на зерно. Если вы подписались на журнал не на год, а на три, вы страхуетесь от возможного повышения цен на подписку. Вы избавляетесь от риска убытков, которые можете понести в случае повышения цен на подписку, но ничего не выиграете, если подписка подешевеет.

Страхование

Страхование предполагает выплату страхового взноса, или премии (premium) (цены, которую вы платите за страховку) с целью избежать убытков. Приобретая страховой полис, вы соглашаетесь пойти на гарантированные издержки (страховой взнос, который выплачивается за полис) взамен вероятности понести гораздо больший ущерб, связанный с отсутствием страховки. Например, в случае покупки автомобиля вы почти наверняка приобретаете один из видов страховки от несчастного случая, угона или телесных повреждений, которые могут быть причинены вам или окружающим в случае аварии. Сегодня страховой взнос может равняться 1000 долл. Заплатив его, вы на один год страхуетесь от возможного ущерба, который может быть понесен в случае непредвиденных обстоятельств. Гарантированные издержки на сумму 1000 долл. заменяют вероятность гораздо больших расходов, способных достигнуть сотен тысяч долларов.

Между хеджированием и страхованием существует фундаментальное различие. В случае хеджирования вы устраняете риск понести убытки, отказываясь от возможности получить доход. В случае страхования вы платите страховой взнос, устраняя тем самым риск понести убытки, но сохраняете возможность получить доход.

Предположим, например, что вы живете в США и владеете фирмой, занимающейся экспортно-импортными операциями. Вам известно, что через месяц вы получите 100000 немецких марок. Сейчас одна марка стоит 1,50 долл., но каким будет курс через месяц, вы не знаете. Следовательно, для вас существует курсовой риск.

Для устранения этого риска можно использовать и хеджирование, и страхование. Хеджирование предполагает, что вы сейчас заключаете контракт на продажу 100000 марок по фиксированной цене, скажем, в 1,50 долл. в конце месяца. Заключение контракта, который защищает вас от падения курса марки, ничего вам не стоит, но вы лишаетесь возможности получить доход, если в течение месяца курс марки не понизится, а повысится.

Другой вариант: вы можете застраховаться от понижения курса марки, уплатив сейчас страховой взнос за опцион "пут", который дает вам право (но не обязательство) продать ваши 100000 марок по цене 1,50 долл. в течение месяца. Если курс марки упадет ниже 1,50 долл., вы не понесете убытков, потому что в течение месяца может использовать свой опцион "пут" и продать марки по 1,50 долл. А если курс марки по высится, вы сможете продать свои 100000 марок по более высокому курсу и получи, таким образом, дополнительную доход.

Диверсификация

Диверсификация (diversifying) выражается во владении многими рискованными активами, вместо концентрации всех капиталовложений только в одном из них. Поэтому диверсификация ограничивает вашу подверженность риску, связанному с одним единственным видом активов.

Рассмотрим, например, диверсификацию рисков в сфере бизнеса. Предположим, что вы склоняетесь к тому, чтобы вложить 100000 долл. в биотехнологии, поскольку считаете, что появление новых, основанных на генной инженерии, препаратов связано с возможностью получить большой доход в течение ближайших нескольких лет. Если вы вложите 100000 долл. исключительно в одну из компаний, которая разрабатывает новый препарат, то ваши инвестиции в биотехнологии ' концентрируются, а не диверсифицируются.

Диверсификация вложений может быть выполнена индивидуальным инвестором как на фондовом рынке (самостоятельно или с помощью финансовых посредников), так и путем прямых инвестиций. Вот как вы можете диверсифицировать свои инвестиции в биотехнологии.

• Инвестировать в несколько компаний, каждая из которых производит только один новый препарат.

• Инвестировать в одну компанию, которая производит много различных препаратов.

• Инвестировать во взаимный фонд, который владеет акциями многих компаний, выпускающих новые препараты.

Теперь проиллюстрируем, как диверсификация уменьшает ваш риск. Для этого сравним две ситуации: в первой вы вложили 100000 долл. в разработку одного нового препарата, во второй — по 50000 долл. в разработку двух разных препаратов. Предположим, что в обеих ситуациях в случае успеха вы получаете в четыре раза больше, чем вложили, а в случае неудачи теряете всю инвестированную сумму. Тогда, вложив 100000 долл. в разработку единственного препарата, вы получите либо 400000 долл., либо вообще ничего.

Если вы диверсифицировали свои вложения, инвестировав по 50000 долл. в два препарата, то результат, в принципе, не отличается от первой ситуации, — либо вы получаете 400000 долл., либо ничего (если неудача постигнет разработчиков обеих препаратов). Однако здесь существует определенная, допустим, средняя, вероятность того, что неудачным будет один препарат, а второй все же добьется успеха. При таком сходе событий вы получите 200000 долл. (другими словами, сумма в 50000 долл., которую вы вложили в Успешный препарат, увеличится в четыре раза, а деньги, инвестированные во второй препарат, будут потеряны).

Диверсификация может улучшить благосостояние домохозяйства, уменьшив опасность любой рискованной сделки, какие случаются в каждой семье. Однако диверсификация сама по себе не уменьшает общей неопределенности развития событий Другими словами, если каждый год создается 1000 новых препаратов, совокупная неопределенность относительно того, сколько из них станут коммерчески выгодными не зависит от того, в какой степени сомневаются в успехе препаратов акционеры фармацевтических компаний. Однако диверсификация уменьшает неблагоприятное влияние неопределенности на благосостояние семьи.

При сравнении ex post (после свершившегося. — Прим. перев.) размеров прибыли полученной инвесторами с диверсифицированными вложениями, и теми, кто этого не делал, выясняется, что самые крупные доходы получили представители второй группы. Но среди них и больше всего тех, кто понес самые значительные потери. Если вы диверсифицировали инвестиции, то ваши шансы попасть в обе группы снижаются.

Давайте остановимся на этом пункте. Вернемся к нашему примеру с инвестированием в разработку новых медицинских препаратов. На вложениях в каждый успешный препарат вы получаете четырехкратное увеличение первоначальной суммы; но если препарат оказался неудачным, вы теряете все. Значит, если вы сконцентрировали свои инвестиции (100000 долл.) на одном-единственном препарате, то вы либо получите 400000 долл., либо не получите ничего.

Рассмотрим двух инвесторов, каждый из которых инвестировал по 100000 долл. в единственный новый препарат. Первый инвестор вкладывает деньги в препарат А, второй инвестор — в препарат В. Третий же инвестор вкладывает половину суммы в препарат А, а половину — в препарат В.

Предположим, препарат А оказался удачным, а препарат В — нет. В этом случае первый инвестор получает 400000 долл. Вполне возможно, что такое увеличение капитала обеспечит ему славу "гениального прозорливца". Второго инвестора, естественно, объявят "глупцом" за то, что он столь неудачно вложил свой капитал и потерял его. А теперь предположим, что разработка препарата А провалилась, зато успех препарата В превзошел все ожидания. Тогда первый и второй инвесторы поменяются ролями. А третий инвестор, приверженец диверсификации, получает при каждом исходе событий "всего лишь" по 200000 долл. и, таким образом добьется "средних" результатов.

Конечно, каждому хочется сорвать самый большой куш и прослыть гением. Но для этого приходится принимать решение ex ante (основываясь на предположениях. — Прим. перев.), результатом которого будет либо большой доход, либо большие убытки ex post. Возможно, лучше все же выбрать некий средний вариант.

Такой подход представляется очевидным, и тем не менее люди обычно его игнорируют. Удача часто трактуется как высочайший профессионализм. Сообщения о необыкновенных успехах инвесторов, которые не диверсифицировали свои вложения, а сконцентрировали их в акциях одной корпорации, все же редко встречаются в прессе. Не исключено, что это действительно гении инвестиционного бизнеса, и все-таки куда более вероятно, что им просто повезло.

Также нечасто встречаются истории и об инвесторах, которые потерпели большие убытки и которых изображали бы как глупцов по той причине, что они не выбрали акции, которые принесли бы им максимальный доход. Более уместна здесь критика за то, что они не диверсифицировали свои вложения.