Анализ финансовой устойчивости предприятия. 2.1Анализ абсолютных показателей финансовой устойчивости предприятия

2.1Анализ абсолютных показателей финансовой устойчивости предприятия

Таблица 3

Анализ абсолютных показателей финансовой устойчивости предприятия

(пример смотри на лекциях)

2.2.Анализ относительных показателей финансовой устойчивости

Таблица 4

Расчет и анализ относительных показателей финансовой устойчивости

| Показатели | на 31.12.2010, тыс. руб. | на 31.12.2011, тыс. руб. | на 31.12.2012, тыс. руб. | Абсолютное отклонение конца 2012 г. по сравнению, тыс. руб. | Темп роста 2012 г. по сравнению, % | ||||||||

| с 31.12.2010 | с 31.12.2011 | с 31.12.2010 | с 31.12.2011 | ||||||||||

| I. Исходные данные | |||||||||||||

| 1. Собственные источники | 23 374 060 | 29 607 332 | 28 973 598 | 5 599 538 | -633 734 | 123,96 | 97,86 | ||||||

| 2. Заемные источники | 21 342 992 | 35 579 616 | 50 617 802 | 29 274 810 | 15 038 186 | 237,16 | 142,27 | ||||||

| 3. Общая величина источников | 44 717 052 | 65 186 948 | 79 591 400 | 34 874 348 | 14 404 452 | 177,99 | 122,10 | ||||||

| 4. Долгосрочные заемные источники | 11 531 577 | 26 176 776 | 26 900 035 | 15 368 458 | 723 259 | 233,27 | 102,76 | ||||||

| 5. Собственные оборотные средства | 2 742 781 | 13 623 603 | -7 771 810 | -10 514 591 | -21 395 413 | -283,36 | -57,05 | ||||||

| 6. Запасы и затраты | 5 072 666 | 7 116 117 | 7 545 152 | 2 472 486 | 429 035 | 148,74 | 106,03 | ||||||

| 7. Внеоборотные активы | 32 162 856 | 42 160 505 | 63 645 443 | 31 482 587 | 21 484 938 | 197,88 | 150,96 | ||||||

| 8. Оборотные активы | 12 554 196 | 23 026 443 | 15 945 957 | 3 391 761 | -7 080 486 | 127,02 | 69,25 | ||||||

| 9. Долгосрочные обязательства | 11 531 577 | 26 176 776 | 26 900 035 | 15 368 458 | 723 259 | 233,27 | 102,76 | ||||||

| 10. Основные средства | 15 229 661 | 18 014 086 | 18 870 072 | 3 640 411 | 855 986 | 123,90 | 104,75 | ||||||

| 11. Незавершенное строительство | 4 136 309 | 16 711 705 | 31 843 164 | 27 706 855 | 15 131 459 | 769,84 | 190,54 | ||||||

| Продолжение таблицы 11 II. Относительные показатели финансовой устойчивости предприятия | |||||||||||||

| Коэффициент | Нормальное ограничение | на 31.12.2010 | на 31.12.2011 | на 31.12.2012 | Абсолютное отклонение конца 2012 г. по сравнению | ||||||||

| с 31.12.2010 | с 31.12.2011 | ||||||||||||

| 1. Показатели структуры капитала | |||||||||||||

| 1.1 Коэффициент концентрации собственного капитала (Кск) | ≥ 0,60 | 0,523 | 0,454 | 0,364 | -0,159 | -0,090 | |||||||

| 1.2 Коэффициент финансирования (Кф) | ≥ 1,00 | 1,095 | 0,832 | 0,572 | -0,523 | -0,260 | |||||||

| 1.3 Коэффициент концентрации заемного капитала (Кзк) | ≤ 0,40 | 0,477 | 0,546 | 0,636 | 0,159 | 0,090 | |||||||

| 1.4 Коэффициент финансовой устойчивости (Кфу) | 0,8-0,9 | 0,781 | 0,856 | 0,702 | -0,079 | -0,154 | |||||||

| 2. Показатели состояния оборотных активов | |||||||||||||

| 2.1 Коэффициент маневренности (Км) | 0,50 | 0,117 | 0,460 | -0,268 | -0,386 | -0,728 | |||||||

| 2.2 Коэффициент обеспеченности запасов и затрат собственными источниками финансирования (Кобес.) | ≥ 0,6-0,8 | 0,541 | 1,914 | -1,030 | -1,571 | -2,945 | |||||||

| 2.3 Коэффициент прогноза банкротства (Кпб) | - | 0,061 | 0,209 | -0,098 | -0,159 | -0,307 | |||||||

| 3. Показатели состояния внеоборотных активов | |||||||||||||

| 3.1 Индекс постоянного состава (Ипс) | - | 1,376 | 1,424 | 2,197 | 0,821 | 0,773 | |||||||

| 3.2 Коэффициент структуры долгосрочных вложений (Кдв) | - | 0,258 | 0,402 | 0,338 | 0,080 | -0,064 | |||||||

| 4. Показатели, характеризующие имущественное состояние предприятия | |||||||||||||

| 4.1 Коэффициент соотношения внеоборотных и оборотных активов (Ксоот.) | - | 2,562 | 1,831 | 3,991 | 1,429 | 2,160 | |||||||

| 4.2 Коэффициент имущества (Ким.) производственного назначения | ≥ 0,5 | 0,547 | 0,642 | 0,732 | 0,185 | 0,090 | |||||||

1) Показатели структуры капитала.

Коэффициент концентрации собственного капитала, рассчитанный на 3 анализируемые даты, снижается, причем его значение стабильно ниже нормального ограничения. Это говорит о том, что зависимость предприятия от заемных источников растет, величина собственных источников в общей сумме источников падает.

Коэффициент финансирования за анализируемые периоды снизился почти в 2 раза (0,523). На конец 2012 года на каждый рубль заемного капитала приходилось 0,57 рубля собственных средств, что существенно ниже нормального ограничения (1,5). Полученные значения также свидетельствуют об увеличении зависимости предприятия от вешних финансовых источников.

Коэффициент концентрации заемного капитала стабильно растет. Доля заемного капитала в общем объеме источников на конец 2012 года составила 63,6%.

Коэффициент финансовой устойчивости в начале 2012 года соответствовал оптимальному значению, но уже к концу года доля перманентного капитала существенно снизилась и составила 0,702. Это говорит о том, что финансирование активов за счет устойчивых пассивов снижается.

Показатели, структуры капитала свидетельствуют о том, что на предприятии наблюдается увеличение финансовой зависимости от внешних источников.

2) Показатели состояния оборотных активов.

Коэффициент маневренности за 2011 год увеличился, что свидетельствует об увеличении доли собственных средств предприятия, находящейся в форме оборотного капитала. Но уже на конец 2012 года на каждый рубль собственных источников недостаток собственных оборотных средств составил 0,27 рубля. Данный показатель свидетельствует о нехватки собственных средств для финансирования оборотного капитала.

Динамика коэффициента обеспеченности запасов и затрат собственными источниками финансирования показывает, что за 2011 год наблюдался рост материальных оборотных средств, финансируемых за счет собственного капитала. Однако ввиду нехватки собственного оборотного капитала в 2012 году материальные оборотные средства финансировались за счет краткосрочных обязательств, так как на каждый рубль запасов и затрат недостаток собственных оборотных средств на конец 2012 года составил 1,03 рубля.

Снижение коэффициента банкротства и его отрицательное значение на конец 2012 года свидетельствует о росте финансовых трудностей предприятия.

Коэффициенты состояния оборотных активов показывают, что на предприятии наблюдается недостаток собственных средств, необходимых для финансирования оборотного капитала, что приводит к росту финансовой нестабильности.

3) Показатели состояния внеоборотных активов.

Рост индекса постоянного состава означает увеличение доли собственных источников направляемых на финансирование внеоборотных активов.

Наибольшее значение коэффициент структуры долгосрочных вложение достиг на конец 2011 года. Это связано с тем, что за 2011 год были привлечены значительные долгосрочные кредиты и займы для финансирования внеоборотных активов предприятия.

Показатели состояния внеоборотных активов предприятия свидетельствуют о модернизации и техническом перевооружении предприятия.

4) Показатели имущественного состояния предприятия.

Рост коэффициента соотношения внеоборотных и оборотных активов за 2012 год также означает увеличение вложений предприятия во внеоборотные активы. Также на предприятии наблюдается рост имущества производственного назначения.

Показатели имущественного состояния предприятия свидетельствуют об увеличение имущества, обеспечивающего основную деятельность предприятия, в составе активов.

Снижение коэффициента финансирования, маневренности и обеспеченности запасов и затрат собственными источниками финансирования за 2012 год говорит о том, что на предприятии снижается мобильность имущества.

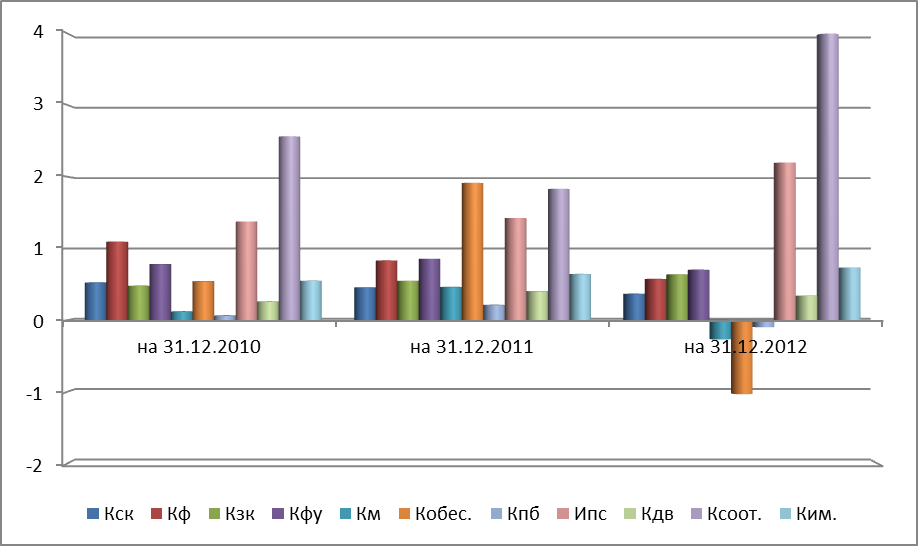

График 7. Динамика относительных показателей финансовой устойчивости предприятия