Расчёт средневзвешенной стоимости капитала

ЭКОНОМИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИЙ

Методические указания к самостоятельному изучению курса

Для студентов 4-го, 5-го курсов экономических специальностей

Всех форм обучения

(издание второе дополненное)

Ростов-на-Дону

Составители

кандидат экономических наук: В.А. Альгин,

кандидат экономических наук М.В. Альгина

УДК 330.322

ЭКОНОМИЧЕСКАЯ .ОЦЕНКА ИНВЕСТИЦИЙ

Метод. указания к самостоятельному изучению курса / РГАСХМ, Ростов-на-Дону, 2007.- 28 с

Предназначены для самостоятельной работы студентов экономических специальностей всех форм обучения по курсу «Экономическая оценка инвестиций».

Приводятся теоретические вопросы и 40 вариантов индивидуальных заданий для самоконтроля. Даются примеры решения типовых задач.

Предназначены для студентов 4-го, 5-го курсов экономических специальностей всех форм обучения.

Печатается по решению редакционно-издательского совета

Ростовской-на-Дону государственной академии

сельскохозяйственного машиностроения

| Рецензенты: | Л.Г. Матвеева, зав. кафедрой «Прикладная информатика в экономике» экономического факультета ФГОУ ВПО «Южный Федеральный университет», доктор экономических наук, профессор |

| А.А. Алуханян, доцент кафедры «Экономика и менеджмент в машиностроении» РГАСХМ, канд. эконом. наук, доцент. | |

| Научный редактор: | С.Н. Трунин, зав кафедрой экономики труда и управления персоналом ГОУ ВПО «Кубанский государственный университет», доктор экономических наук, профессор |

© ГОУ ВПО «Ростовская-на-Дону государственная академия сельскохозяйственного машиностроения», 2007

Содержание

Введение. 4

1. Расчёт средневзвешенной стоимости капитала. 5

2 Обоснование управленческих решений о принятии или отклонении инвестиционных проектов. 7

Метод чистого дисконтированного дохода (ЧДД) 7

Метод аннуитетов. 8

Метод определения индекса доходности (ИД) 10

Метод определения внутренней нормы доходности (ВНД) 11

Срок окупаемости проекта. 12

Ранжирование инвестиционных проектов. 15

Анализ чувствительности инвестиционного проекта к флуктуации факторов 20

4 Оценка показателей экономической эффективности инвестиционного проекта в прогнозных ценах. 23

5 Разработка финансовой модели и оценка экономической эффективности инвестиционного проекта. 24

6 Варианты индивидуальных заданий. 27

+

Введение

Изложены методы расчёта средневзвешенной стоимости капитала, расчёта показателей оценки экономической эффективности инвестиционных проектов, принятия решений выбора инвестиционного портфеля, анализа чувствительности проектов.

Подготовлены 40 вариантов заданий по шести типовым задачам курса, приводятся примеры их выполнения.

Выполнение заданий предусматривает использование электронных таблиц, но может быть проведено и с помощью калькулятора.

Расчёт средневзвешенной стоимости капитала

Стоимость капитала используется в методе чистого дисконтированного дохода для дисконтирования денежных потоков, возникающих в результате реализации проекта. Стоимость капитала представляет собой оценку альтернативной стоимости источников формирования активов, используемых для финансирования проекта. Стоимость капитала определяется либо на основе рыночной конъюнктуры на финансовом рынке, либо условно-расчётным методом.

Простейшим способом определения стоимости капитала является расчёт средневзвешенной стоимости капитала (СВСК).

Для расчёта СВСК необходимо обладать данными о структуре капитала и его стоимости. Элементами структуры капитала предприятия могут служить:

· акционерный капитал;

· долгосрочные заёмные средства;

· краткосрочные заёмные средства;

· кредиторская задолженность.

Сведения о структуре пассивов отражены в форме №1 обязательной финансовой отчётности предприятия --- бухгалтерском балансе.

Стоимость элементов капитала определяется на основании сведений, указываемых в проспекте эмиссии ценных бумаг (или учредительном договоре для закрытых акционерных обществ и обществ с ограниченной ответственностью)--- (номинал, количество, тип эмитируемых ценных бумаг),– на основании результатов выпуска ценных бумаг (определение средств, вырученных в результате эмиссии, расходов на её проведение), кредитных договоров (ставка процента за кредит), а также сведений о затратах, связанных с обладанием кредиторской задолженностью (штрафные санкции по договорам, штрафы и пени за просрочку платежей в бюджет и внебюджетные фонды и т.п.).

Таким образом, СВСК представляет собой посленалоговую стоимость различных источников средств организации.

Для вычисления СВСК в случае, когда организация использует в качестве источников средств привилегированные акции, обыкновенные акции и заёмные средства, предполагается осуществить следующие вычисления:

1. Разделить сумму дивидендов по привилегированным акциям на сумму, мобилизованную продажей этих акций; полученный результат умножить на 100%.

2. Разделить сумму дивидендов по обыкновенным акциям на сумму средств, мобилизованных продажей этих акций, и нераспределённой прибыли; полученный результат умножить на 100%.

3. Рассчитать среднюю расчётную ставку процента по заёмным средствам (долгосрочные кредиты и займы, краткосрочные кредиты и займы и кредиторская задолженность, для чего разделить все фактические финансовые издержки по всем кредитам за анализируемый период на общую сумму заёмных средств, использованных в этом периоде и умножить это отношение на 100%.

4. Определить удельный вес привилегированных акций, обыкновенных акций и заёмных средств в пассивах организации.

5. Перемножить стоимость источников средств по каждому их виду на их удельный вес в структуре пассивов предприятия, результаты просуммировать.

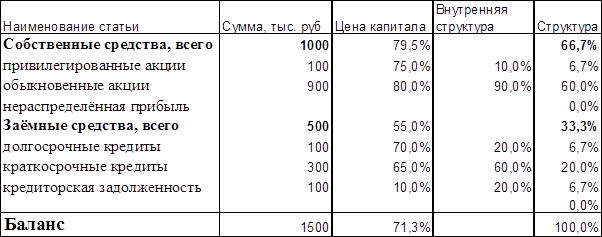

Пример 1– Расчёт СВСК

Таблица 1.1–Пассив баланса предприятия содержит

следующие сведения:

| Наименование статьи | Сумма у.д.е. | Цена капитала |

| Собственные средства В том числе · привилегированные акции · обыкновенные акции и нераспределённая прибыль | 75% 80% | |

| Заёмные средства В том числе · долгосрочные кредиты · краткосрочные кредиты · кредиторская задолженность | 70% 65% 10% | |

| Баланс |

Мобилизация средств продажей привилегированных акций обходится предприятию в 75%, мобилизация средств продажей обыкновенных акций обходится предприятию в 80%. Долгосрочный кредит предоставлен под 70%, а краткосрочный – под 65%. Кредиторская задолженность обходится предприятию в 10%.

Рассчитаем удельный вес статей пассивов:

Таблица 1.2– Расчёт стоимости собственного, заёмного капитала и средневзвешенной стоимости всего капитала организации

Средневзвешенная стоимость

собственных средств составит 75%*0,1+80%*0,9=79,5%.;

заёмных 70%*0,2+65,1%*0,6+10%*0,2=55%

СВСК: 79,5%*0,666+55,0%*0,334=71,3%.

Ответ: СВСК=71,3%