Критерий принятия проекта по методу ИД – принимаются те проекты, ИД которых превосходит единицу.

Это полностью эквивалентно принятию проектов с положительным ЧДД.

Метод определения внутренней нормы доходности (ВНД)

В принятой терминологии метод определения внутренней нормы доходности состоит в следующем.

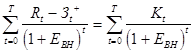

Внутренняя норма доходности (ВНД) (Internal Rate of Return, IRR) представляет собой ту норму дисконтирования E, при которой чистый дисконтированный доход обращается в нуль, то есть  является корнем следующего уравнения

является корнем следующего уравнения

.

.

Абстрагируясь от реалий финансового рынка и факторов неопределённости и риска, нетрудно догадаться, что ВНД представляет максимальную ставку процента, под которую предприятие могло бы взять кредит при финансировании только из заёмного капитала, и при этом предприятие находилось бы в точке безубыточности, когда входящие денежные потоки полностью компенсировались бы исходящими.

ВНД является той ставкой дисконтирования, одинаковой для всех горизонтов планирования, которая снижает ЧДД до нуля.

Для точного определения ВНД необходимо решить сложное трансцендентное уравнение, которое теоретически может иметь и несколько корней, соответствующих ВНД. Такой случай возможен, например, когда приходится иметь дело с нетрадиционным денежным потоком, требующим вложений капитала не только на нулевом шаге планирования, и в конце его эксплуатации необходимо осуществлять дополнительные инвестиции (например, затраты на ликвидацию объекта). Денежный поток такой структуры в литературе [17] иногда называют неконвенциональным (от англ. conventional – общепринятый, обычный, традиционный).

Считается, что, поскольку метод ВНД даёт в результате норму доходности, т.е. показатель, с которым предприниматели хорошо знакомы, он легче может быть внедрён в практику в отличие от метода ЧДД.

Критерий принятия решения о принятии инвестиционного проекта - ВНД по рассматриваемому проекту превосходит требуемую ставку доходности для инвестиций такого же уровня риска (альтернативную цену капитала инвестора).

Однако ВНД проекта ещё не даёт информации относительно дисконтированной стоимости проекта или его влияния на благосостояние инвесторов проекта – основной цели инвестирования.

Такая информация может быть получена методом ЧДД.

Существуют и другие трудности, связанные с расчётами методом ВНД.

Различные коэффициенты дисконтирования придают разные значения каждому и всем элементам потоков денежных средств по проекту. Высокие ставки процента снижают значение всех, за исключением самых близких по времени, потоков денежных средств, тогда как низкие соотносятся со всеми потоками примерно одинаково.

При использовании метода ЧДД таких проблем не возникает, а адаптация метода ВНД порой оказывается очень сложной.

Признавая теоретические трудности, связанные с использованием метода ВНД, наряду с понятностью этого показателя предпринимателям отметим практические преимущества этого метода.

Метод ВНД позволяет избежать измерения стоимости капитала предприятия. Инвестиционному менеджеру остаётся определить ВНД рассматриваемых проектов, решение же по инвестированию должны принимать сами инвесторы, которые теперь будут сами основываться на стоимости капитала. Кроме того, ВНД позволяет регулировать риск или определять, какое «пространство» над стоимостью капитала предлагает рискованный проект. ЧДД как абсолютную величину трудно использовать для установления возможностей манёвра в рамках рискованного проекта. Дисконтирование риска при этом может явиться и не лучшим способом его учёта.

Критерий принятия решения на основании расчёта ВНД --- принимаются проекты, ВНД которых превосходит наперёд заданное значение, или альтернативную стоимость капитала, например, средневзвешенную его стоимость.

Срок окупаемости проекта

Основное понятие этого метода - период окупаемости (РР), который представляет собой продолжительность отрезка времени, в конце которого сумма накопленных эффектов (чистых потоков реальных денег, net cash flow), полученных с помощью проекта, превысит инвестиционные расходы.

Другими словами, это продолжительность отрезка времени, необходимого для того, чтобы инвестиции окупили сами себя.

Метод окупаемости имеет следующий очевидный недостаток: он придаёт больший вес денежным потокам, генерируемым в первые годы осуществления проекта, его критикуют за сосредоточенность на начальной фазе периода производства без учёта работы организации после периода окупаемости, как будто предприятие прекращает функционировать в момент возмещения расходов по первоначальным инвестициям, будучи не в состоянии приносить больше прибыль на капитал.

Однако если применять этот метод для оценки риска ликвидности в сочетании с показателями прибыльности, он может быть очень полезным и практичным инструментом.

Окупаемость применима, если новый проект предполагает быстрое технологическое изменение в промышленном секторе, в особенности, когда технологический жизненный цикл значительно короче технического жизненного цикла проекта или его основных компонентов.

Короткий период окупаемости обычно соответствует высокому годовому чистому потоку реальных денег. Поэтому величина, обратная периоду окупаемости, может использоваться как приблизительная мера прибыльности инвестиций. Эта прибыльность будет относительно точной, если инвестиционная фаза коротка, годовые эффекты (чистые потоки реальных денег, net cash flow) достаточно постоянны и срок жизни проекта превышает 10-15лет. В случае непрерывного чистого потока реальных денег величина, обратная периоду окупаемости, точно равна внутренней норме доходности (ВНД или IRR).

Длительный период окупаемости означает также, что соотношение между годовыми чистыми потоками реальных денег и начальными инвестициями относительно неблагоприятное. Если к тому же низка и капиталоотдача (выражающая стоимость годового объёма продукции, созданного благодаря вложению единицы капитала), то проект, вероятно, будет непривлекательным для инвесторов и финансистов.

Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода,обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если денежные поступления распределены по шагам расчёта неравномерно, то срок окупаемости рассчитывается прямым подсчётом числа шагов, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчёта показателя РР имеет вид:

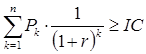

РР = min п, при котором  ,

,

где  – доход на

– доход на  – шаге расчёта,

– шаге расчёта,

IC – инвестиции.

Нередко показатель срок окупаемости РР рассчитывается более точно, т.е. рассматривается и дробная часть года; при этом делается молчаливое предположение о том, что денежные потоки распределены равномерно в течение каждого года, что,, как правило, неверно.

Показатель срока окупаемости инвестиции очень прост в расчётах, вместе с тем он имеет ряд недостатков, которые следует принимать во внимание.

Во-первых, он не учитывает влияние доходов последних периодов.

Во-вторых, поскольку этот метод основан на недисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением её по годам.

В-третьих, данный метод не обладает свойством аддитивности.

При расчёте показателя РР всё же рекомендуется учитывать временной аспект. Если при расчете показателя срока окупаемости РР учитывать временной аспект, в этом случае в расчёт принимаются денежные потоки, дисконтированные по показателю WACC, a соответствующая формула (1) имеет вид:

DPP = min n, при котором  .

.

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DPP > PP. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

Необходимо отметить, что в оценке инвестиционных проектов критерии РР и DPP могут использоваться двояко:

а) проект принимается, если окупаемость имеет место;

б) проект принимается только в том случае, если срок окупаемости не превышает установленного в компании некоторого лимита.

Существует ряд ситуаций, при которых применение метода, основанного на расчёте срока окупаемости затрат, является целесообразным. В частности, это ситуация, когда руководители коммерческой организации в большей степени озабочены решением проблемы ликвидности, а не прибыльности проекта – главное, чтобы инвестиции окупились и как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений.

Таким образом, в отличие от критериев NPV, IRR и PI критерий DРР позволяет получить оценки, хотя и грубые, о ликвидности и рискованности проекта. Понятие ликвидности проекта здесь условно: считается, что из двух проектов более ликвиден тот, у которого меньше срок окупаемости. Что касается сравнительной оценки рискованности проектов с помощью критерия DРР, то из двух проектов менее рискован тот, у которого меньше срок окупаемости, так как денежные поступления удалённых от начала реализации проекта лет трудно прогнозируемы, более рискованны по сравнению с поступлениями первых лет.