В соответствии с этой теорией, высокие (низкие) процентные ставки в условиях равновесия должны покрываться форвардным дисконтом (премией) по валюте

«Эффект Фишера» (Fisher Effect)

Данный эффект связывает процентные ставки с инфляцией в рассматриваемых странах.

Согласно простой (ординарной) теории Фишера, номинальная ставка процента r в стране зависит от реальной процентной ставки R и темпа инфляции р:

( l + r )=( l + R ) x ( l + p ),

где r — номинальные процентные ставки, R— реальные процентные ставки; р — темп инфляции.

К двум и более странам применяется общий (генерализованный) эффект Фишера, согласно которому разница в ставках процента в сравниваемых странах является функцией разницы их темпов инфляции.Валюты с более высоким темпом инфляции должны иметь более высокую процентную ставку, чем валюты с более низким темпом инфляции.

«Международный эффект Фишера»

(International Fisher Effect)

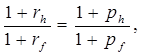

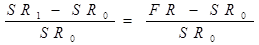

С помощью данного эффекта осуществляется переход от процентных ставок к валютным курсам. Согласно «международному эффекту Фишера», разница процентных ставок является непредвзятой оценкой последующих изменений наличных валютных курсов. Таким образом,ожидаемые доходы от инвестирования (в отечественной валюте) в иностранную или отечественную экономику должны выравниваться, курсовой дифференциал должен быть равен процентному дифференциалу между соответствующими странами:

где SR1( — спот-курс прогнозируемого периода; SR0 — спот-курс базового периода;

гh — процентные ставки по национальной валюте; гf — процентные ставки по иностранной валюте.

Теория несмещенного форвардного курса (Unbiased forward rate)

Согласно данной теории,никто не даст более точного прогноза будущего спот-курса, чем сам валютный рынок. Поэтому котируемый банками форвардный курс или котируемый валютными биржами фьючерсный курс и есть лучший прогноз ожидаемого спот-курса:

Резюме

Все приведенные выше теории пытаются определить величину ожидаемого спот-курса и проанализировать, почему в стране сложился тот или иной его уровень. Тем не менее, все они позволяют получить лишь приблизительную оценку. Искомая же величина очень часто отличается от той, которую демонстрирует реальная действительность. Поэтому применяются разнообразные методы прогнозирования динамики валютного курса: фундаментальный анализ, технический анализ, метод интуитивных оценок и многие другие. Зачастую все они используются в совокупности. Тем не менее, определение будущего значения валютного курса — наиболее сложная, требующая значительных усилий задача, решению которой посвящены многочисленные труды зарубежных и отечественных экономистов.2

2 Helmut Hegeman. Anticipate Your Long-Term Foreign Exchange Risk // Harvard Business Review, March—April 1987; Don S. Gull. Composit Foreign Exchange Risk // The Collumbia Journal of World Business, Fall, 1992; M. Levi. International Finance: The Market & Financial Management of multinational Business. — N.Y., etc., 1990; G. Calvo. Exchange-Rate Based Stabilization under imperfect Credibility — N.Y., 1993; Dornbusch R. Expectation and exchange Rate Dynamics. —Journal of political Economy, 1976, p. 1161-1176; О. Н. Антипова. Регулирование рыночных рисков//Банковское дело-1998 — № 3 — с. 30-34; И. Т. Балабанов. Валютный рынок и валютные операции в России. — M.: Финансы и статистика, 1994.

Изучив особенности среды, в рамках которой приходится принимать решения финансовому менеджеру, и основные закономерности, обусловливающие движение валютного курса, рассмотрим далее возможности МНК привлекать средства для пополнения собственных оборотных средств, расширения бизнеса, реализации инвестиционных проектов и других целей.

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

МЕЖДУНАРОДНОЙ ФИРМЫ

Финансовый менеджер постоянно разрешает противоречие, возникающее между целями предприятия и финансовыми возможностями их реализации. В комплекс его многообразных задач входят как собственно задачи финансового менеджмента, так и специфические задачи международного финансового менеджмента. К задачам финансового менеджмента относятся:

• финансовый анализ и система принятия решений;

• планирование использования краткосрочных финансовых ресурсов;

• планирование использования долгосрочных финансовых ресурсов;

• анализ возможного риска;

• контроль и отчет о выполнении решения.

К специфическим задачам международного финансового менеджмента относятся:

• оценка внешнего положения страны на основе анализа ее платежного баланса;

• планирование финансовых операций М Н К с точки зрения использования в международных расчетах различных валют;

• кредитование экспортной деятельности;

• международное бюджетирование капитала, мотивация проведения прямых инвестиций и портфельных инвестиций;

• операции на евровалютном, еврокредитном и еврооблигационном рынках.

Главная задача международного финансового менеджера состоит в оценке краткосрочных и долгосрочных активов и обязательств МНК во временном и пространственном использовании международных рынков.

В данном разделе последовательно рассматриваются возможности привлечения различных источников финансирования, направления и правила их использования в рамках международной деятельности фирмы.

Финансирование фирмы, в зависимости от целей, подразделяется на краткосрочное и долгосрочное.

Целью краткосрочного финансирования фирмы является пополнение оборотного капитала, выполнение текущих обязательств. Задачами менеджера в сфере краткосрочного капитала являются управление наличностью, управление материально-техническими запасами, финансирование торговых операций и прочее.

Целью средне- и долгосрочного финансирования фирмы является получение денежных средств для финансирования долгосрочных инвестиционных и других проектов фирмы, формирования доходного долгосрочного портфеля ценных бумаг, приводящих к росту оценочной стоимости компании в будущем и росту акционерного капитала.