Финансовые ресурсы корпорации и их источники

| Финансовые ресурсы | Источники |

| 1. Собственные | |

| 1.1. Амортизация (начисление износа основных средств и нематериальных активов) | Выручка от реализации (себестоимость) |

| 1.2 Прибыль валовая | |

| 1.2.1 Прибыль от реализации товаров и услуг (предпринимательский доход) | Выручка от реализации |

| 1.2.2. Прибыль от прочей реализации | Доходы от прочей реализации |

| 1.2.3. Сальдо внереализационных результатов (доходов) | Внереализационные доходы |

| 1.2.4. Резервный фонд | Валовая прибыль до налогообложения |

| 1.3. Ремонтный фонд | Себестоимость |

| 1.4. Страховые резервы | Себестоимость или чистая прибыль |

| 1.5. Прочие | |

| 2. Заемные | Ресурсы соответствующих кредиторов |

| 2.1. Кредит банка | Ресурсы соответствующих кредиторов |

| 2.2. Кредит иного финансового института | Ресурсы соответствующих кредиторов |

| 2.3. Бюджетный кредит | Ресурсы соответствующих кредиторов |

| 2.4. Коммерческий кредит | Ресурсы соответствующих кредиторов |

| 2.5. Кредиторская задолженность, постоянно находящаяся в обороте | Ресурсы соответствующих кредиторов |

| 2.6. Прочие | |

| 3. Привлеченные | Ресурсы соответствующих инвесторов |

| 3.1. Средства долевого участия в текущей и инвестиционной деятельности | Ресурсы соответствующих инвесторов |

| 3.2. Средства от эмиссии ценных бумаг | Ресурсы соответствующих инвесторов |

| 3.3. Паевые и иные взносы членов трудового коллектива, юридических и физических лиц | Ресурсы соответствующих инвесторов |

| 3.4. Страховое возмещение | Ресурсы соответствующих инвесторов |

| 3.5. Поступление платежей по франчайзингу, селенгу, аренде и т.п. | Ресурсы соответствующих инвесторов |

| 3.6. Прочие | |

| 4. Ассигнования из бюджета и поступления из внебюджетных фондов | Средства бюджетного финансирования и внебюджетных фондов |

Назвав основные виды расходов и отчислений, мы дали классификацию финансовых ресурсов по направлениям их использования.

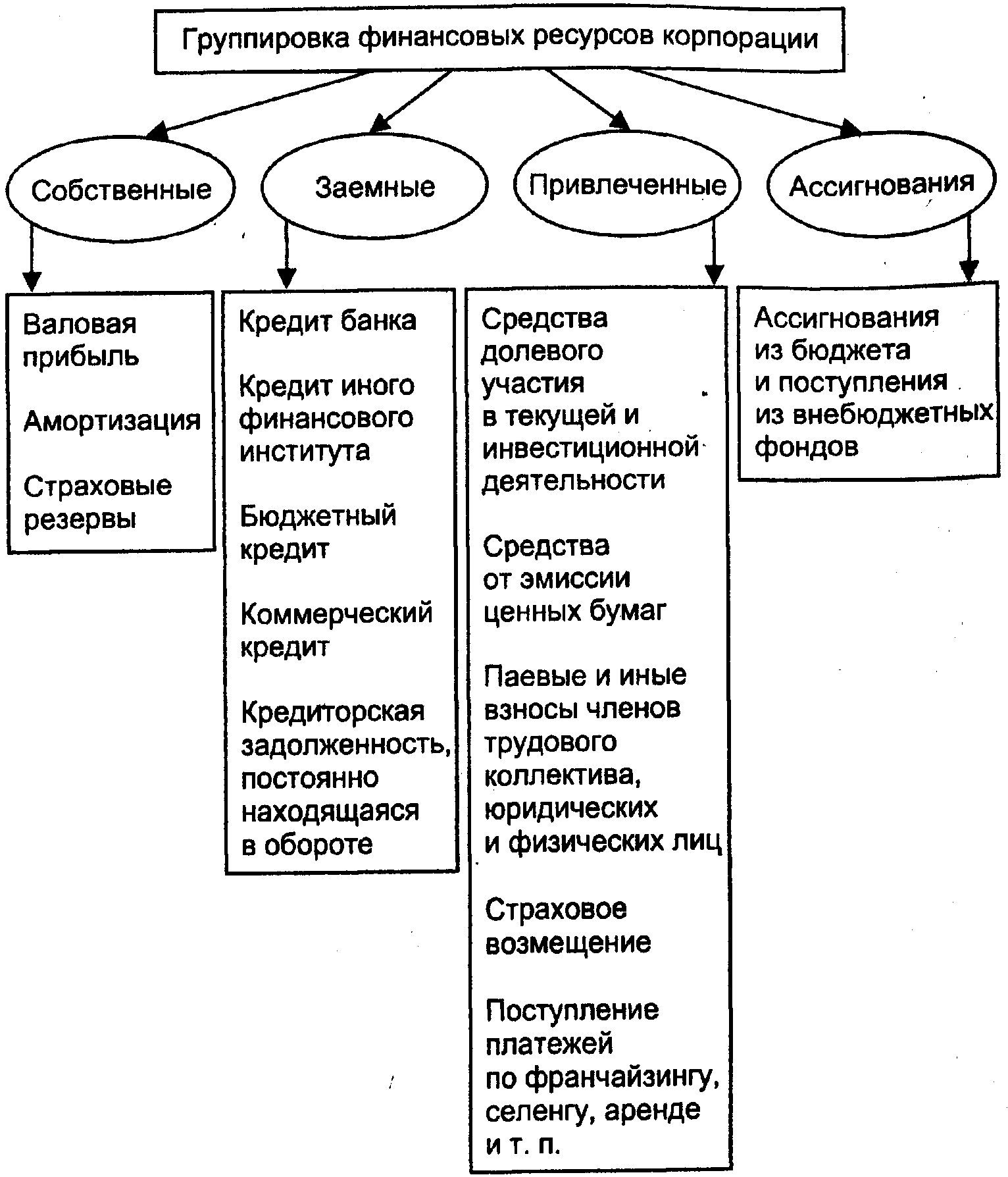

Финансовые ресурсы могут подразделяться на собственные, заемные, привлеченные (на возвратной и безвозвратной основе), ассигнования из бюджета или централизованных внебюджетных фондов (рис. 3.1).

Рис. 3.1. Финансовые ресурсы корпорации

Вложения финансовых ресурсов отражают не только финансовый баланс, или баланс доходов и расходов, но и (по остаткам средств на месячную, квартальную, годовую дату) бухгалтерский баланс, уравновешивающий активы и пассивы хозяйствующего субъекта.

Активы отражают в стоимостном денежном выражении все имеющиеся у хозяйствующего субъекта материальные, нематериальные (интеллектуальная собственность) и денежные ценности и имущественные права с точки зрения их состава и размещения или инвестирования. Пассивы включают источники образования средств, отражают их назначение, принадлежность и обязательства по платежам (собственные, приравненные к собственным, займы и пр.).

Ниже приводится структура баланса (табл. 3.2).

Таблица 3.2

Баланс

| Актив | Пассив |

| 1. Внеоборотные активы В том числе: основные средства долгосрочные финансовые вложения прочие | 1. Капитал и резервы В том числе: вложенный капитал нераспределенная (в западной трактовке - капитализированная) прибыль |

| 2. Оборотные активы В том числе: запасы дебиторская задолженность краткосрочные финансовые вложения денежные средства прочие | 2. Долгосрочный капитал В том числе: кредиты облигации прочие |

| 3. Краткосрочные обязательства В том числе: кредиты и займы кредиторская задолженность задолженность перед учредителями по выплате доходов прочие |

Заметим, что активы располагаются в последовательности нарастания ликвидности вложений (по принадлежности), а пассивы – по срочности вовлечения в оборот. Именно такой смысл и группировка статей активов и пассивов заключены в бухгалтерском балансе предприятия любой страны.

В условиях рыночной экономики корпорациям для долгосрочного финансирования своей деятельности доступны определенные источники и инфраструктура: прибыль, рынок ценных бумаг, банковская система, бюджет.

С позиции краткосрочного финансирования, естественно, следует упомянуть также о кредиторской задолженности, которая возникает в результате текущих операций и принятой системы расчетов с различными контрагентами и другими сторонними лицами и субъектами.

Финансирование из первого источника – прибыли – осуществляется путем реинвестирования прибыли и представляет собой реализацию идеи самофинансирования. Прибыль, без сомнения, является основным и наиболее доступным способом поддержания и расширения деятельности крупной коммерческой организации.

Привлечение средств посредством рынка ценных бумаг (второй источник) осуществляется путем эмиссии долевых (акций) и долговых (облигаций) ценных бумаг. Доступ к такому рынку имеет определенные ограничения: а) законодательные (законом определены требования к компаниям, имеющим право эмиссии ценных бумаг); б) экономические (эмиссия - весьма дорогостоящий процесс, требующий тщательной подготовки); в) профессиональные (любая фондовая биржа разрабатывает достаточно жесткие критерии, главным образом в отношении финансового состояния, которым должны отвечать компании, претендующие на включение в листинг).

Банковская система весьма доступна. Однако это достаточно дорогой источник, причем процентные ставки могут ощутимо варьироваться. Кроме того, предоставление кредита, особенно долгосрочного, в значительной степени зависит от резервного заемного потенциала компании, характеризующегося к моменту обращения в банк степенью ее финансовой зависимости от внешних инвесторов и кредиторов. Поэтому банковские кредиты чаще всего используются лишь как инструмент краткосрочного финансирования.

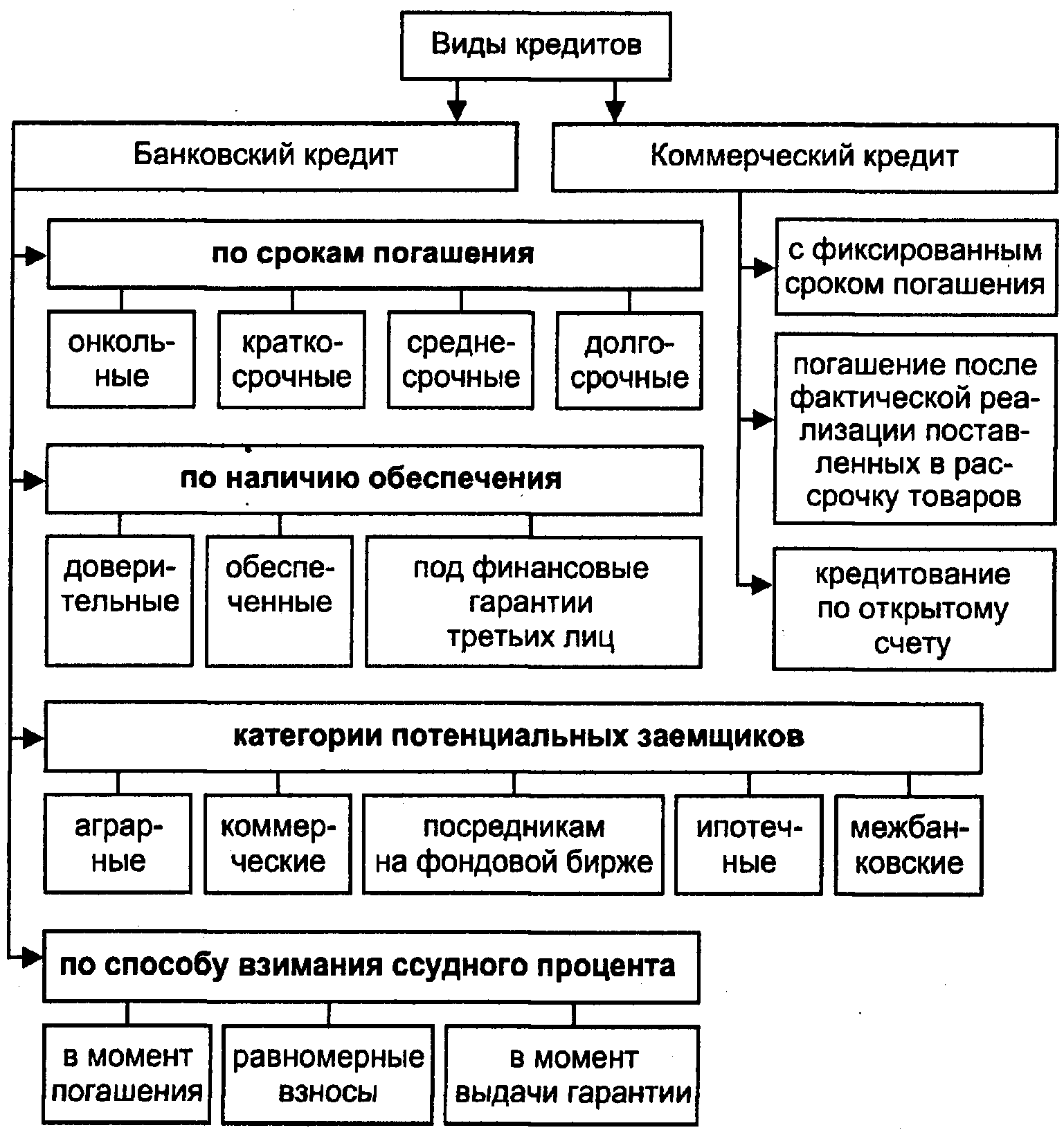

Нужно отметить различия между коммерческим кредитом и банковским:

– при коммерческом кредитовании в роли кредитора выступают любые юридические лица, связанные с производством либо реализацией товаров, услуг;

– коммерческий кредит предоставляется в товарной форме;

– средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента;

– плата за коммерческий кредит включается в цену товара, а не оговаривается отдельно в виде комиссии или процента.

Рис 3.2. Классификация кредитов как источников финансирования

Корпорации

Классификация и особенности различных видов кредитования, как источника финансирования предприятия, приведены на рис. 3.2. Следует отметить, что данная классификация (группировка) может быть расширена.

Определенные бюджетные ассигнования в виде целевого возмездного и безвозмездного финансирования могут иметь место главным образом в отношении предприятий, государственная поддержка которых считается целесообразной ввиду их социальной, системообразующей или оборонной значимости.

В условиях рыночной экономики первые два источника рассматриваются как основные способы привлечения капитала. Прибыль - наиболее дешевый и быстро мобилизуемый источник, однако, во-первых, его объемы ограничены и, во-вторых, существуют некоторые обязательные и/или весьма желательные направления использования текущей прибыли. Второй источник, напротив, требует немалых расходов по его созданию и реализации, кроме того, подготовка и проведение эмиссии — довольно продолжительны во времени, поэтому к данному источнику прибегают лишь после тщательной подготовки и в случае мобилизации крупного капитала, необходимого для реализации проектов, имеющих для компании стратегически важное значение.

Реинвестирование прибыли способствует росту цены акций фирмы только в том случае, если невыплаченная прибыль реинвестируется в проекты с доходностью, превышающей рентабельность собственного капитала фирмы.

Все упомянутые источники могут рассматриваться с позиции как краткосрочной, так и долгосрочной перспективы. В частности, операции на рынке с долговыми и долевыми ценными бумагами, как правило, обусловлены двумя основными причинами: а) финансирование (с позиции эмитента) и инвестирование (с позиции держателей); б) извлечение спекулятивной прибыли. В данном случае речь идет об использовании различных финансовых инструментов именно в долгосрочном аспекте, т.е. с позиции финансирования и инвестирования.

Любое предприятие формирует свой набор источников, состав, структура, значимость и доступность которых определяются конкретными условиями: организационно-правовой формой, целевой направленностью деятельности, рентабельностью, политикой руководства в отношении привлечения средств и т.п. Формально эти источники представлены в пассиве бухгалтерского баланса данного предприятия.

Вторая классификация финансовых ресурсов предприятия подразделяет все источники на долгосрочные и краткосрочные. Если первая классификация (собственные, заемные, привлеченные, ассигнования) имеет значение прежде всего с позиции платности источника, то вторая – с позиции характеристики финансовой устойчивости.

С позиции финансирования деятельности предприятия в стратегическом аспекте особое значение имеют долгосрочные источники средств. Принимая решение о целесообразности привлечения средств с помощью долевых или долговых ценных бумаг, учитывают следующие факторы: зачем нужны средства; каков текущий уровень финансовой зависимости компании; не пострадают ли интересы акционеров; какова специфика деятельности компании; каково текущее состояние экономики.