Основные различия между денежным займом и кредитом

| Тип сделки 8ЛКИ | ||

| Договор денежного займа | Кредитный договор | |

| Статус кредитора | Любое юридическое или физическое лицо | Банк или иная кредитная организация, имеющая лицензию ЦБ РФ |

| Форма договора | Письменная форма при условии, если заимодавцем является юридическое лицо | Обязательная письменная форма |

| Характер договора | Реальный договор (вступает в силу с момента передачи денег) | Консенсуальный договор (вступает в силу с момента достижения сторонами соглашения о передаче денег) |

| Возмездность договора | Возмездный договор, если иное не предусмотрено законом или договором | Возмездный договор |

| Способ формирования долговых обязательств | Предоставление взаймы денежных средств Эмиссия облигаций Выдача векселей | Предоставление взаймы денежных средств |

Как следствие юридически рискованно начинать факторинг той организации, которая не относится к категории кредитных, ведь сделка действительна тогда, когда она соответствует закону и не вступает с ним в противоречие. Здесь очевиден риск, поскольку в Гражданском кодексе РФ сказано одно, а в других законах — другое. Помимо того, сама необходимость и возможность лицензирования рассматриваемой деятельности может быть поставлена под сомнение. И вот почему.. В 2006 г. внесены поправки в ГК РФ, касающиеся ликвидации лицензирования факторинга. Однако на данный момент они еще не приняты.

Операция финансирования под уступку денежного требования обычно трактуется одновременно как комиссионная икак кредитная, причем именно последний аспект играет определяющую роль. Кредитный характер факторинга подтверждается наличием всех признаков кредитной сделки.

По смыслу п. 1 ст. 824 ГК РФ при заключении договора финансирования под уступку денежного требования (термин «факторинг» в Гражданском кодексе в гл. 43 не употребляется) одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства, в то время как клиент в обмен на эти средства уступает или обязуется уступить финансовому агенту имеющееся у него денежное требование к третьему л иду (должнику), вытекающее из предоставления клиентом этому лицу товаров, выполнения работ или оказания услуг. Уступленное денежное требование является и способом обеспечения исполнения обязательства клиента перед финансовым агентом (банком). Однако право на денежную претензию переходит к агенту лишь тогда, когда не будет выполнено обязательство, по отношению к которому уступка денежного требования является обеспечением исполнения обязательства.

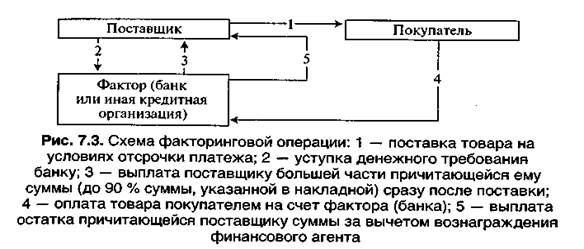

При этом финансовый агент может либо принимать, либо не принимать на себя риск неплатежа в случае нарушения должником своих обязательств. Фактор (банк) обычно сразу выплачивает часть суммы дебиторской задолженности (от 70 до 90 %) от фактури-рованных поставок, придерживая оставшуюся часть на покрытие риска неоплаты. После поступления платежа блокированная сумма возвращается за вычетом процентов и комиссионных. Схема факторинговой операции представлена на рис. 7.3.

Что касается отсутствия в отечественном законодательстве термина «факторинг», то это можно объяснить стремлением избежать противоречия с Конвенцией ЮНИДРУА (Международный институт по унификации частного права) по международным факторным операциям, заключенной в Оттаве 28 мая 1993 г. В соответствии со ст. 1 Конвенции операция будет считаться факторной, если цессионарий берет на себя выполнение не менее двух из следующих операций:

• финансирование поставщика (кредитование в форме предоплаты его требований);

• ведение счетов (бухгалтерского учета) по обязательственным требованиям;

• предъявление к оплате дебиторской задолженности клиента (инкассирование);

• защита поставщика от неплатежеспособности дебиторов (страхование кредитного риска).

Во многих странах к факторингу относят только учет счетов-фактур, т. е. первую из перечисленных операций. Аналогичная ситуация и в России, причем суть ее точно передает принятое название — финансирование под уступку денежного требования. Вместе с тем в соответствии с договором обязательства финансового агента могут быть шире и включать предоставление клиенту и других финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки: ведение бухгалтерского учета по обязательственным требованиям; контроль за своевременностью оплаты счетов; защита от кредитных рисков и др.

Для более полной характеристики сути факторинга рассмотрим основные его виды. Так, факторинг конвенционный, или широкий, — это система финансового обслуживания клиентов банками, когда они принимают на себя не только кредитование до возврата долга и получение самого долга, но и бухгалтерское, сбытовое, рекламное, страховое, кредитное обслуживание клиентов. Конвенционный факторинг выступает как система финансового обслуживания клиента, в которую входят бухгалтерский учет, расчеты с поставщиками и покупателями, страховое кредитование и т. д. Соответственно, узкий, или ограниченный, факторинг предусматривает ограниченный перечень услуг (обычно ограничивается учетом счетов-фактур).

Другими видами факторинга являются открытый, когда плательщик (должник) клиента осведомлен о факторинговой сделке между поставщиком и банком, указанным в расчетных документах как получатель денег, и закрытый (конфиденциальный), когда контрагенты клиента не знают о кредитовании его продаж фактором.

В зависимости от кредитного риска выделяют факторинг с правом регресса и без права регресса.Различие этих двух видов связано с тем, в какой мере фактор берет на себя риск возможного неплатежа должника, причинами которого могут быть ухудшение его экономического положения, возникновение непредвиденных затруднений в его хозяйственной деятельности, равно как и его недобросовестность и нераспорядительность.

Еще одна классификация факторинга связана со способом выплаты суммы клиенту. Здесь возможны варианты с дроблением суммы или без дробления. Обычно применяется факторинг с немедленной оплатой значительной части (до 60-90 %) дебиторской задолженности клиента, т. е. причитающихся ему средств от должника. Оставшаяся часть суммы требований клиента за вычетом процентов за кредит и комиссионных может уплачиваться двояким образом:

• либо в определенный между банком и клиентом срок независимо от времени поступления средств от должника;

• либо после перечисления им этих средств, т. е. когда оплата за поставленный товар будет реально произведена. Период отсрочки платежа обычно невелик — в пределах 1—2 месяцев, но не более 90 дней.

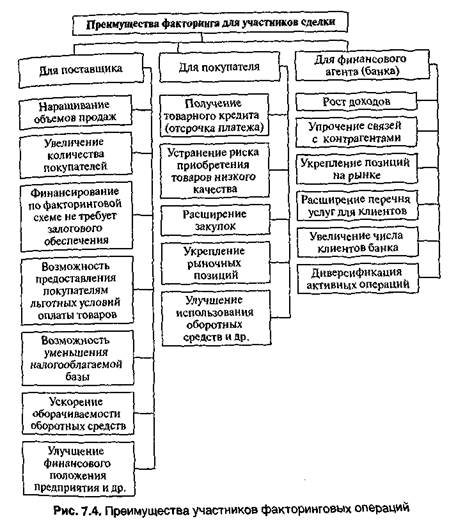

Использование возможностей факторинга в современных условиях имеет серьезные объективные предпосылки, и обусловлено это его многочисленными достоинствами. При этом преимущества получают все три стороны, принимающие участие в факторинговых операциях (рис. 7.4).

Положительные стороны факторинга как инструмента финансирования деятельности российских предприятий заключаются в следующем:

• факторинг обеспечивает решение проблемы пополнения оборотных средств и ускорения их оборачиваемости;

• активно способствует «расшивке» неплатежей и ускорению расчетов;

• эффективно способствует расширению экспортных операций и увеличению товарооборота;

• выступает важной предпосылкой обеспечения финансовой устойчивости предприятий;

• существенно усиливает взаимную ответственность сторон сделки;

• выступает в качестве перспективной области использования для малых и средних предприятий, испытывающих нехватку денежных средств не только из-за несвоевременности расчетов с дебиторами, но и из-за проблем, обусловленных особенностями производственного цикла;

• во многих случаях может служить единственным средством пополнения денежных средств предприятий, укрепления их финансового благосостояния;

• способствует упрощению планирования денежного оборота, росту доходов и пр.

Однако при этом факторинг не лишен и серьезных недостатков, как-то:

' высокий уровень риска факторинговых операций; ' как следствие — высокая стоимость факторинга;

• зависимость предприятий-поставщиков отусловий, диктуемых финансовыми агентами;

• ограничения в использовании факторинга в зависимости от типа производства, количества дебиторов предприятия, видов обязательств и т. п.;

• факторинг выгоден далеко не всем предприятиям, а лишь тем из них, бизнес которых способен быстро расти, и др. Стоимость факторинговой услуги складывается из двух элементов: комиссионного вознаграждения и процентов за кредит. На стоимость факторингового обслуживания влияют:

• объем уступаемой задолженности;

• количество дебиторов;

• срок отсрочки платежа;

• вид соглашения (регрессное или безрегрессное);

• местонахождение дебитора.

Факторинг дороже кредита, и это вполне объяснимо. Во-первых, фактор освобождает предприятие от издержек по обслуживанию дебиторской задолженности и инкассированию средств. Во-вторых, факторинг не требует оформления залога. Принципиальная формула для определения платы за факторинговый кредит (Ц) такова:

Ц = С • (Д • П • Т+ К),

где С — сумма платежного документа (уступленного денежного требования); Д — величина кредита по отношению к сумме счетов, доли единицы; П — ставка банковского процента; Т — средний срок оборачиваемости средств в расчетах; К — размер комиссионных за услуги, доли единицы по отношению к сумме счетов.

Рассмотрим пример.Общая сумма задолженности заказчиков предприятию составляет 800 тыс. руб. Банк по факторинговому соглашению предоставляет 80 % от суммы долга. Задолженность удалось взыскать с заказчика через 90 дней. При комиссионном вознаграждении в 2 % и процентной ставке за кредит в 14 % расходы поставщика по факторинговой операции составят

Ц = 800 тыс. руб. • (0,8 • 0,14 ■ 0,24657 (90 : 365) + 0,02) = = 38,093 тыс. руб.

Факторинг целесообразно использовать компаниям, бизнес которых может быстро расти. Наиболее часто этой услугой пользуются предприятия, работающие в пищевой отрасли, фармацевтике, торговле парфюмерией, косметикой, бытовой химией, детскими товарами и т. п. Практика показывает, что большая часть сделок заключается по регрессному факторингу. В качестве дополнительной услуги практически все банки бесплатно устанавливают своим клиентам IT— программу по учету факторинговых операций.

Коммерческий кредит есть форма взаимного финансирования (кредитования) организаций (предприятий). Представляет собой особый порядок оплаты, обязательство из договоров на продажу товаров, предоставление услуг, выполнение работ и т. д. Статья 823 ГК РФ предусматривает, что договор, исполнение которого связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматривать предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ, услуг. Тем самым к коммерческому кредиту применяются правила о займе и кредите, если иное не предусмотрено нормами, регулирующими договоры, из которых возникает обязательство оплаты (п. 2 ст. 823 ГК РФ).

Коммерческий кредит предоставляется предприятию поставщиками в виде отсрочки или рассрочки платежа. Покупателем поставщику коммерческий кредит предоставляется в виде аванса или предварительной оплаты и обладает чертами как целевого, так и спонтанного финансирования.

Коммерческий кредит для привлекающих его организаций имеет ряд преимуществ:

* облегчает реализацию товара;

* тесно связан с объемами хозяйственной деятельности организаций, что способствует формированию баланса между объемами финансирования и масштабами деятельности и сглаживанию сезонной потребности в иных формах привлечения заемных средств;

* способствует ускорению оборачиваемости оборотных средств;

* обходится значительно дешевле банковского кредита;

* характеризуется более простым механизмом оформления в сравнении с банковским кредитом;

не требует залогового обеспечения и не содержит жестких требований к показателям финансового состояния компаний; характеризуется оперативностью предоставления средств; расширяет возможности маневрирования оборотными средствами;

позволяет предприятиям оказывать финансовую поддержку ДРУГ другу.

К недостаткам коммерческого кредита можно отнести риски для поставщика, связанные с изменением цены товара, несоблюдением покупателями сроков оплаты, банкротством покупателей, а также незначительные сроки пользования данной формой кредита (период предоставления коммерческого кредита обычно ограничивается несколькими месяцами).

По способу оформления в хозяйственной практике выделяют несколько видов коммерческого кредита:

• Коммерческий кредит с отсрочкой платежа по условиям контракта. Получил наибольшее распространение в хозяйственной практике. Этот кредит оговаривается условиями договора поставки товаров, который заключается между поставщиком и покупателем и не требует специального оформления. Поставщик после отгрузки продукции передает товаросопроводительные документы, которые являются основанием предоставления такого кредита.

• Коммерческий кредит по открытому счету. Данный вид коммерческого кредита используется в хозяйственных отношениях предприятия с его постоянными поставщиками при многократных поставках заранее оговоренного перечня продукции небольшими партиями. Условия предоставления этого кредита также оговариваются в контракте на поставку продукции. В данном случае организация-поставщик относит стоимость отгруженных товаров на дебет счета, открытого организации-покупателю, которая погашает соответствующую задолженность в обусловленные сроки.

• Коммерческий кредит с оформлением задолженности векселем. В этом случае организация-покупатель, получив товар, выписывает вексель с указанием срока платежа. Вексельный оборот по коммерческому кредиту обслуживается простыми и переводными векселями.

• Коммерческий кредит в форме консигнации. Данный вид коммерческого кредита представляет собой вид комиссионной операции, при которой организация-поставщик отгружает товар на склад торговой организации с поручением реализовать его. При этом расчеты с поставщиком осуществляются лишь после того, как поставленный товар будет реализован.

В структуре заемных средств можно выделить и такие источники формирования оборотных и внеоборотных активов, как налоговые и бюджетные кредиты.

Налоговый кредитпредставляет собой изменение срока уплаты налога на срок от трех месяцев до одного года. Налоговый кредит может быть предоставлен по одному или нескольким налогам (ст. 65 НКРФ). Налоговый кредит предоставляется заинтересованному лицу по его заявлению и оформляется договором. Он может быть как процентным, так и беспроцентным. Договор о налоговом кредите предусматривает сумму задолженности (с указанием налога, по уплате которого предоставлен кредит), срок действия договора, начисляемые на сумму задолженности проценты, порядок погашения суммы задолженности и начисленных процентов, документы об имуществе, которое является предметом залога, либо поручительство, ответственность сторон.

Бюджетный кредит может быть предоставлен юридическому лицу на основании договора, заключенного в соответствии с гражданским законодательством Российской Федерации с учетом положений Бюджетного кодекса РФ и иных нормативных актов, только при условии предоставления заемщиком обеспечения исполнения обязательства по возврату такого кредита.

Бюджетный кредит предоставляется на условиях возмездности и возвратности. Способами обеспечения исполнения обязательств по возврату кредита могут быть только банковские гарантии, поручительства, залог имущества, в том числе в виде акций, иных ценных бумаг, паев, в размере не менее 100 % предоставляемого кредита.

Обязательным условием предоставления бюджетного кредита является проведение предварительной проверки финансового состояния его получателя финансовым органом или по его поручению уполномоченным органом. Они проводят также проверку целевого использования бюджетного кредита.

К привлеченным источникам формирования оборотных средств относятся 1)кредиторская задолженность и 2)прочие краткосрочные обязательства. При этом для целей финансирования оборотных активов из состава кредиторской задолженности, как уже сказано, используется в первую очередь устойчивая кредиторская задолженность, а затем и другие ее элементы. В отличие от устойчивых пассивов кредиторская задолженность в части сумм, обусловленных принятой системой расчетов, а также нарушением платежной дисциплины, является непланируемым источником формирования оборотных средств.

Между тем использование кредиторской задолженности в пределах действующих сроков оплаты счетов и обязательств правомерно. Однако в большинстве случаев кредиторская задолженность возникает в связи с нарушением расчетно-платежной дисциплины и является следствием несоблюдения организацией сроков оплаты продукции и расчетных документов.

Кредиторская задолженность сопряжена с образованием дебиторской задолженности и является источником ее погашения. Однако из этого вовсе не следует, что кредиторская задолженность должна превышать дебиторскую, поскольку временно отвлеченные и временно привлеченные в оборот средства отнюдь не должны корреспондировать по величине. Кредиторская задолженность должна погашаться вне зависимости от величины дебиторской задолженности.

Между тем определение целесообразности привлечения того или иного финансового источника проводится на основе сравнения показателей рентабельности вложений данного вида и стоимости (цены) данного источника. Особенно актуальна эта проблема для заемных средств.