Этапы формирования дивидендной политики.

1 этап. Оценка основных факторов, определяющих формирование дивидендной политики. Выделяют 4 группы факторов:

· Факторы, характеризующие инвестиционные возможности организации:

ü Стадия жизненного цикла организации;

ü Необходимость расширения своих инвестиционных программ, особенно в периоды активных инвестиций, когда резко возрастает потребность в капитализации прибыли;

ü Степень готовности инвестиционных проектов с высокой эффективностью.

· Факторы, характеризующие возможность формирования финансовых ресурсов из альтернативных источников:

ü Достаточность резервов собственного капитала;

ü Стоимость привлечения дополнительного акционерного капитала;

ü Стоимость привлечения дополнительного заемного капитала;

ü Доступность кредитов на финансовом рынке;

ü Кредитоспособность организации;

· Факторы, связанные с объективными ограничениями:

ü Уровень налогообложения дивидендов;

ü Уровень налогообложения имущества организации;

ü Эффект финансового рычага;

ü Фактический размер прибыли и коэффициент рентабельности собственного капитала.

· Прочие факторы:

ü Этап развития данного товарного рынка;

ü Уровень дивидендных выплат конкурентов;

ü Неотложность платежей по ранее полученным кредитам;

ü Возможность утраты контроля над компанией, т.к. низкие дивиденды приводят к резкому снижению рыночной стоимости и, как правило, стихийной продажи акций нынешними собственниками, в результате чего возможен захват компании конкурентами.

2 этап. Выбор типа дивидендной политики зависит от финансовой стратегии организации.

3 этап.Механизм распределения прибыли в соответствии с типом дивидендной политики: осуществляется по следующим процедурам:

· Из чистой прибыли вычитается отчисления в резервный и другие обязательные фонды. Полученная сумма определяет дивидендный коридор;

· Оставшаяся прибыль распределяется на капитализируемую и потребляемую часть;

· Сформированный фонд потребления распределяется на фонд дивидендных выплат и фонд потребления персонала. При этом учитывается тип дивидендной политики и обязательство компании перед персоналом по трудовому договору.

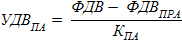

4 этап. Определение уровня дивидендных выплат на одну обыкновенную акцию:

- фонд дивидендных выплат весь и по привилегированным акциям.

- фонд дивидендных выплат весь и по привилегированным акциям.

- количество простых акций.

- количество простых акций.

5 этап. Оценка эффективности дивидендной политики проводится через расчет показателей:

· Коэффициент дивидендных выплат:

s w:ascii="Cambria Math" w:h-ansi="Times New Roman"/><wx:font wx:val="Times New Roman"/><w:i/><w:sz w:val="24"/><w:sz-cs w:val="24"/></w:rPr><m:t>ЧП</m:t></m:r></m:den></m:f></m:oMath></m:oMathPara></w:p><w:sectPr wsp:rsidR="00000000"><w:pgSz w:w="12240" w:h="15840"/><w:pgMar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">

· Коэффициент соотношения цен и дохода по акциям:

- рыночная цена акции

- рыночная цена акции

- дивиденд по акциям

- дивиденд по акциям

Кроме указанных показателей могут применяться коэффициенты динамики рыночной стоимости акции.

Эмиссионная политика

Эмиссионная деятельность охватывает массу проблем в деятельности организации, при этом необходимо учитывать следующие возможные изменения при осуществлении этой политики:

· Нас интересует эмиссия акций действующих компаний;

· Влияние финансового состояния на возможность эмиссии.

Главная цель эмиссии – привлечение через фондовый рынок необходимого объема собственных средств в кратчайшие сроки. Достигается по следующим этапам:

· Исследование возможностей эффективного размещения предполагаемой эмиссии акции. Это исследование необходимо, т.к. состояние фондового рынка чрезвычайно изменчиво, особенно при появлении новых акций. Для этого проводите анализ ситуации на фондовом рынке – состояние спроса и предложения акций, уровень цен и котировки, объем продаж, осуществленных до этого эмиссий. В результате подобного анализа выясняется чувствительность рынка на новую ценную бумагу и вероятность поглощения выпускаемых бумаг. Оценка инвестиционной привлекательности акций проводится с точки зрения перспектив развития отрасли, конкурентоспособности её продукции, уровня финансового состояния с целью, определять степень инвестиционного предпочтения акций данной компании в сравнении с обращающимися акциями других предприятий.

· Определение целей эмиссии: т.к. стоимость привлечения собственного капитала из внешних источников выше, то цели эмиссии должны быть очень существенны для стратегического управления и развития компании, т.к. рыночная стоимость в результате должна увеличиваться. Основными целями может быть:

ü Реальное инвестирование, связанное с расширением производительной деятельности;

ü Необходимость существенного улучшения структуры использования капитала. Например, увеличение собственного капитала, повышение кредитоспособности, повышение эффекта финансового рычага при снижении плеча финансового рычага;

ü Намеченное поглощение других организаций для получения эффекта – синергизма (многократное увеличение способности и возможности в результате объединения и переплетения организации);

ü Иные цели, требующие быстрого аккумулирования значительного объма собственного капитала.

· Определение объема эмиссии: для этого учитывается определенная ранняя потребность в собственных финансовых ресурсах из внешних источников;

· Определение номинала, вида и количества эмиссируемых акций: номинал зависит от основных покупателей. Определяя виды акций, оценивают целесообразность выпуска привилегированных, при этом их удельный вес не должен превышать 25%.

· Оценка стоимости привлекаемого акционерного капитала проводится по 2 параметрам:

ü Предполагаемому уровню дивидендов, который определяется исходя из типа дивидендной политики;

ü Затрат по выпуску акций и их реализацию.

Рассчитанная стоимость сравнивается с фактической средневзвешенной стоимостью и средним уровнем процентной ставки на рынке капитала.

· Определение эффективных форм размещения: с этой целью определяют круг профессиональных участков, согласовывает с ними цены начальной котировки и размер комиссионного вознаграждения, обеспечивает механизм регулирования продаж в зависимости от потребности в денежных средствах. Прирост собственного капитала позволяет в дальнейшем нарастить и сумму заемного капитала.

Управление заёмными средствами