Виды эффективности проекта

Технологии и подходы к оценке эффективности проектов

Многолетний опыт разработки бизнес-планов и оценки эффективности различных проектов показал, что, несмотря на использование общепринятых в мировой практике критериев, расчет их отечественными специалистами зачастую проводится по разным алгоритмам [4,5] c использованием различной структуры денежных потоков.

Существует несколько технологий и подходов к оценке эффективности проектов. Основными показателями эффективности инвестиционного проекта (ИП) являются следующие:1) период окупаемости – РВ, мес.; 2) дисконтированный период окупаемости – DPB, мес.; 3) средняя норма рентабельности – ARR, %; 4) чистый дисконтированный (приведенный) доход – NPV; 5) индекс прибыльности – PI; 6) внутренняя норма доходности (рентабельности) – IRR, %; 7) модифицированная внутренняя норма доходности (рентабельности) - MIRR, %;

Формулы для определения показателей приведены в источниках №3,6. Согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов [6, С. 121], показатели эффективности всегда относятся к некоторому субъекту: 1) показатели общественной эффективности – к обществу в целом; 2) показатели коммерческой эффективности – к реальному или абстрактному юридическому лицу, осуществляющему проект целиком за свой счет; 3) показатели эффективности участия предприятия в проекте – для этого предприятия; 4) показатели эффективности инвестирования в акции предприятия – для акционеров акционерных предприятий – участников проекта; 5) показатели эффективности для структур более высокого уровня – к этим структурам; 6) показатели бюджетной эффективности – к бюджетам всех уровней.

Показатели эффективности, относящиеся ко всему периоду реализации проекта, называются интегральными.

Виды эффективности проекта

Рекомендуется оценивать следующие виды эффективности: эффективность проекта в целом; эффективность участия в проекте.

Под эффективностью проекта в целом понимается эффективность проекта, реализуемого «единственным участником как бы за счет собственных средств. По этой причине показатели эффективности определяются на основании денежных потоков только от инвестиционной и операционной деятельности» [6].

Эффективность участия в проекте определяется с целью проверки реализуемого ИП и заинтересованности в нем всех его участников, она включает: 1) эффективность участия предприятий в проекте (эффективность ИП для предприятий-участников); 2) эффективность инвестирования в акции предприятия (эффективность для акционеров акционерных предприятий – участников ИП); эффективность участия в проекте структур более высокого уровня по отношению к предприятиям – участникам ИП; бюджетную эффективность ИП (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

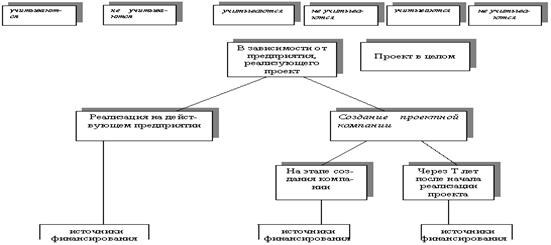

Рассмотрим наиболее часто встречающиеся в практике постановки задачи (Рис.1).

Рисунок 1. Постановки задач оценки эффективности проекта

Расчет эффективности проекта в целом (базового NPV[6])

В соответствии с действующими Методическими рекомендациями [6] расчет эффективности проекта в целом осуществляется для условной проектной компании на момент начала реализации проекта. При этом расчет проводится с учетом всего объема инвестиций в основные и оборотные средства, необходимых для реализации проекта.

Исходный баланс фирмы принимается равным нулю, источники финансирования проекта не учитываются. Поступления и оттоки денежных средств, относящиеся к финансовой деятельности (получение и возврат кредитов, выплата дивидендов, продажа акций и пр.), не учитываются (лизинговые платежи учитываются!). Таким образом, оттоки денежного потока на инвестиционной фазе реализации рассматриваемого проекта сопоставляются в дальнейшем с притоками от продажи продукции или услуг, для которых и создается проектная компания.

Существуют разные виды денежных потоков [7]:

Общий денежный поток (gross cash flow – GCF), равный чистой прибыли + неденежные расходы (амортизация, резервы по сомнительным долгам) минус неденежные доходы (переоценка валютных активов).

Чистый операционный денежный поток (net operating cash flow – NOCF), равный GCF + ”NWC(net working capital - изменение чистого оборотного капитала за рассматриваемый период, интервал времени). ”NWC равно приросту текущих обязательств минус прирост текущих активов.

Свободный денежный поток (free cash flow – FCF), равный NOCF + ”Inv (DInvestments - изменение инвестиций во внеоборотные активы, равное притоку средств от продажи внеоборотных активов минус отток средств, связанных с приобретением внеоборотных активов). Поток FCF характеризует денежные средства, которыми располагают все провайдеры (поставщики) финансовых ресурсов для предприятия, как акционеры, так и кредиторы. Этот поток характеризует рыночную стоимость предприятия.

Остаточный денежный поток (residual cash flow - CFr) или денежный поток к акционерам (cashflow to equity - FCFE), равный FCF +”FR (изменение денежных средств от финансовой деятельности, равное разности притоков средств от акционеров и кредиторов и оттоков при возврате заемных средств и уплате процентов за пользование ими). Поток FCFE характеризует остаток денежных средств в распоряжении акционеров после расчетов с кредиторами и показывает рыночную стоимость акционерного капитала предприятия. Поток FCFE , деленный на количество акций предприятия, находящихся в обращении характеризует рыночную цену акции.

Таким образом:

(8.1)

(8.1)

(8.2)

(8.2)

(8.3)

(8.3)

При оценке эффективности проекта в целом должен рассчитываться денежный поток, которым будут располагать все провайдеры (поставщики) финансовых ресурсов для проекта, т.е. FCF. Ставка дисконтирования принимается не ниже показателя ROA действующих предприятий в той же отрасли и с тем же типом продукции и не выше значений, получаемых по модели CAPM [3]. Пример расчета показателя NPV проекта в целом приведен ниже.