II.Опцион на продажу Put (Пут)

Биржевой контракт, по которому покупатель получает право, но не обязанность продатьактив, лежащий в основе опциона в будущем по цене исполнения его (базовой цене или страйк). За это право в момент покупки опциона покупатель выплачивает продавцу вознаграждение, которое называется ценой опциона или премией.

Рассмотрим опцион на фьючерсный контракт на нефть:

8 Кº март 70 Р 3

Такой опцион для покупателя будет стоить:8 х 1000 бар. х 3 $\ бар. = 24000 $

Рассмотрим несколько вариантов цены на нефть до 5 февраля и рассчитаем результаты покупателя и продавца.

1. Цена нефти 60 $\бар

Покупателю опциона есть смысл предъявить право на продажу нефти по цене 70 $\бар. Продавец выплачивает покупателю разницу 10 $ (70 - 60). Чистая прибыль покупателя опциона с учетом выплаченной ранее продавцу премии в размере 3 $ составит 7 $ (10 - 3)

2. Цена нефти 68 $\бар

Покупатель предъявляет право по опциону и получает с продавца 2 $ (70 - 68). Однако с учетом выплаченной премии, его убыток составит 1 $ (3 - 2).

3. Цена нефти 70 $\бар и выше

Покупателю опциона нет смысла предъявлять право на продажу, и он теряет ранее выплаченную продавцу премию 3 $\бар., а продавец выигрывает с учетом объема сделки 24000 $ (8 х 1000 х 3).

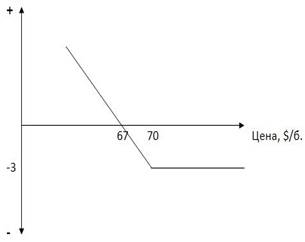

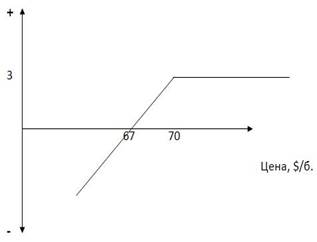

На графиках эта стратегия выглядит следующим образом:

| Покупатель | Продавец |

|  |

|

|

| Стратегия | Стратегия |

| 1. Игра на повышение. |

Рассмотрим случай покупки опциона на продажу для хеджирования будущей продажи нефти и установления минимальной цены в 67 $\бар

Если цена нефти на рынке 60 $\бар., покупатель опциона естественно предъявит право по опциону на продажу по 70 $\бар. Так как опционы всегда расчетные и по ним актив не поставляется, то продавец опциона выплатит покупателю разницу в ценах 10 $\бар (70 - 60). Чистая прибыль нашего хеджера составит 7 $\бар (10 - 3). Продав свою нефть по рыночной цене 60 $\бар и прибавив биржевую прибыль 7 $\бар он получил конечную цену 67 $\бар (60 + 7). Так будет всегда, если цены начнут повышаться, то наш хеджер не будет предъявлять право по опциону и его биржевые убытки в 3 $\бар будут вычитаться из рыночной цены продажи нефти.

ОБРАЩЕНИЕ ОПЦИОНОВ

Гарантом выполнения опционных сделок на бирже является клиринговый центр (расчетная палата). Он собирает депозиты только с продавцов опционов. Величина депозита, которую продавец вносит в расчетную палату, определяется несколькими способами, одним из которых может быть следующий:

вносится вся величина полученной премии;

20 % стоимости актива опционов;

Для нашего опциона «Call» депозит равен:

1. Премия 1500 $

2. 20 % стоимости актива 4800 $

(3 х 100 х 80 х 0,2)

_____________________________

6300 $

Для нашего опциона «Put» депозит равен:

1. Премия 24000 $

2. 20 % стоимости актива 112000 $

(8 х 1000 х 70 х 0,2)

_____________________________

136000 $

Следует отметить, что в отличие от депозитов на фьючерсном рынке, на опционные депозиты ввиду их больших сумм начисляются процента, как по банковским вкладам.

Если опцион на реальный товар (нефть, газ, золото и др.), то он называется дилерскими по нему величина «страйка» и премии, объект договора двух сторон (продавца и покупателя).

Если опцион на фьючерский контракт, то величина «страйка» определяется по величине стоимости фьючерского контракта, а премия определяется биржевой котировкой.

Существует три вида опционов:

1. Американский, когда покупатель может воспользоваться своим правом в любое время до истечения опциона;

2. Европейский, когда правом можно воспользоваться только в момент истечения опциона;

3. Азиатский, правом можно воспользоваться в любое время, но в расчет результата по опциону берется не рыночная цена актива, а среднеарифметическая цена актива за время его обращения.

Но важным моментом в качестве оценки опционов и стратегий их использования являются понятия:

- денежный опцион;

- безденежный опцион;

- опцион весь в деньгах.

Для опциона «Call» нашей котировки денежным опционом будет тот опцион, у которого страйк (80 $) равен сегодняшней рыночной цене актива (т.е. акция сегодня стоит 80 $\шт.), а 5 $\шт. является временной стоимостью премии (т.е. участники рынка считают, что до момента истечения опциона «Call» цена не поднимется выше 85 $\шт.). Иначе ни один участник рынка не согласится стать продавцом нашего опциона с такой премией.

«Безденежным» опционом будет такой опцион «Call» (при денежном 80С5), у которого страйк будет выше 80 $\шт. Тогда и премия соответственно будет ниже, но не всегда пропорциональна изменению страйк (например 83С3).

«Весь в деньгах» опцион «Call» при денежном (80С5) будет в том случае, если страйк будет ниже 80. В этом случае премия будет уже выше 5 $\шт. и будет состоять из самостоятельной стоимости и временной. Например: 78С6. Здесь самостоятельная стоимость равна 2 $\шт. (80 - 78), а временная 4 $\шт. (6 - 2).

Для опционов «Put» все будет в другой последовательности, а именно:

1. денежный соответствует нашей котировке 70Р3;

2. безденежный 68Р1, (может быть 68Р1,5);

3. весь в деньгах 73Р6, (может быть 73Р5,5).

Величина премии самая тонкая и ответственная составляющая опционного рынка, и ее номинал зависит от многих факторов, главными из которых являются пять:

1. Спрос и предложение на опционном рынке.

2. Величина краткосрочных банковских процентов по депозитам.

3. Волотильность (изменчивость) цены актива за определенные промежутки времени.

4. Время истечения опциона. Чем выше срок жизни (обращения) опциона, тем естественно выше риск продавца, и ему потребуется большая компенсация за его риск в виде увеличения премии. (Как правило, корень квадратный из соотношения сроков истечения).

5. Величина «страйка» опциона. (Эту зависимость мы уже рассмотрели выше).

СДЕЛКИ НА ОПЦИОННОМ РЫНКЕ

Можно выделить четыре основные операции с опционами на бирже:

- голые или непокрытые опционы;

- покрытые опционы;

- опционные «спрэды»;

- опционы «стрэдлы».