Структура и процесс функционирования системы финансового управления на предприятии.

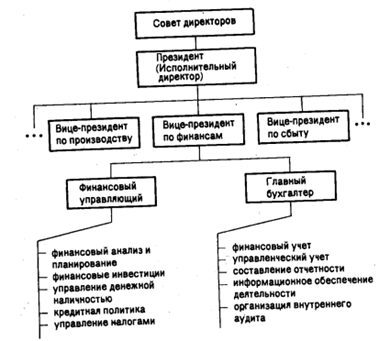

Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть построены различными способами в зависимости от размеров предприятия и вида его деятельности. Для крупной компании наиболее характерно обособление специальной службы, руководимой вице-президентом по финансам (финансовым директором) и, как правило, включающей бухгалтерию и финансовый отдел (рис. 1.3).

Рис.1.3. Организационная структура управления предприятием

На небольших предприятиях роль финансового директора обычно выполняет главный бухгалтер. Главное, что следует отметить в работе финансового менеджера, это то, что она либо составляет часть работы высшего звена управления фирмы, либо связана с предоставлением ему аналитической информации, необходимой и полезной для принятия управленческих решений финансового характера. Вне зависимости организационной структуры фирмы финансовый менеджер отвечает за анализ финансовых проблем, принятие в некоторых случаях решений или выработку рекомендаций высшему руководству.

Существуют различные подходы к трактовке понятия «финансовый инструмент». В наиболее общем виде под финансовым инструментом понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия.

Финансовые активы включают:

· денежные средства;

· контрактное право получить от другого предприятия денежные средства или любой другой вид финансовых активов;

· контрактное право обмена финансовыми инструментами с другим предприятием на потенциально выгодных условиях;

· акции другого предприятия.

К финансовым обязательствам относятся контрактные обязательства:

Ø выплатить денежные средства или предоставить какой-то иной вид финансовых активов другому предприятию;

Ø обменяться финансовыми инструментами с другим предприятием на потенциально невыгодных условиях (в частности, такая ситуация может возникнуть при вынужденной продаже дебиторской задолженности).

Финансовые инструменты подразделяются на первичные(денежные средства, ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям) и вторичные, или производные (финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Существует и более упрощенное понимание сущности понятия «финансовый инструмент». В соответствии с ним выделяют три основные категории финансовых инструментов:

§ денежные средства (средства в кассе и на расчетном счете, валюта), кредитные инструменты (облигации, форвардные контракты, фьючерсы, опционы, свопы и др.)

§ способы участия в уставном капитале (акции и паи).

Методы финансового управления многообразны. Основными из них являются: прогнозирование, планирование, налогообложение, страхование, самофинансирование, кредитование, система расчетов, система финансовой помощи, система финансовых санкций, система амортизационных отчислений, система стимулирования, принципы ценообразования, трастовые операции, залоговые операции, трансфертные операции, факторинг, аренда, лизинг. Составным элементом приведенных методов являются специальные приемы финансового управления: кредиты, займы, процентные ставки, дивиденды, котировка валютных курсов, акциз, дисконт и др. Основу информационного обеспечения системы финансового управления составляет любая информация финансового характера:

· бухгалтерская отчетность;

· сообщения финансовых органов;

· информация учреждений банковской системы;

· информация товарных, фондовых и валютных бирж;

· прочая информация.

Техническое обеспечение системы финансового управления является самостоятельным и весьма важным ее элементом. Многие современные системы, основанные на безбумажной технологии (межбанковские расчеты, взаимозачеты, расчеты с помощью кредитных карточек и др.), невозможны без применения сетей ЭВМ, персональных компьютеров, функциональных пакетов прикладных программ.

Функционирование любой системы финансового управления осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

3. ФИНАНСОВЫЙ МЕНЕДЖЕР, ЗАДАЧИ И ЦЕЛИ УПРАВЛЕНИЯ ФИНАНСАМИ.

В условиях рыночной экономики финансовый менеджер становится одной из ключевых фигур на предприятии. Он ответствен за постановку проблем финансового характера, анализ целесообразности использования того или иного способа их решения и иногда за принятие окончательного решения по выбору наиболее приемлемого варианта действий. Однако если поставленная проблема имеет существенное значение для предприятия, он может быть лишь советником высшего управленческого персонала. Наконец финансовый менеджер, как правило, — ответственный исполнитель принятого решения, он также осуществляет оперативную финансовую деятельность. Главное ее содержание состоит в контроле за денежными потоками. Финансовый менеджер часто входит в состав высшего управленческого персонала фирмы, поскольку принимает участие в решении всех важнейших вопросов.

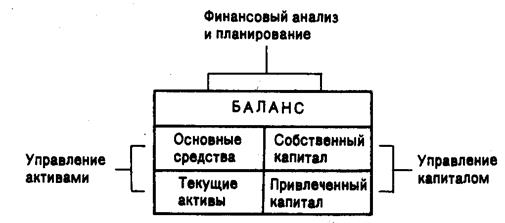

В наиболее общем виде деятельность финансового менеджера может быть структурирована следующим образом: общий финансовый анализ и планирование; обеспечение предприятия финансовыми ресурсами (управление источниками средств); распределение финансовых ресурсов (инвестиционная политика и управление активами).

Логика выделения таких областей деятельности финансового менеджера тесно связана со структурой баланса, как основной отчетной формой, отражающей имущественное и финансовое состояние предприятия (рис. 1.4).

Рис. 1.4. Ключевые области деятельности финансового менеджера

Выделенные направления деятельности одновременно определяют и основные задачи, стоящие перед менеджером. Состав этих задач может быть детализирован следующим образом.

В рамках первого направления осуществляется общая оценка:

§ активов предприятия и источников их финансирования;

§ величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

§ источников дополнительного финансирования;

§ системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку:

§ объема требуемых финансовых ресурсов;

§ формы их представления (долгосрочный или краткосрочный кредит, денежная наличность);

§ степени доступности и времени представления (доступность финансовых ресурсов может определяться условиями договора;

§ финансы должны быть доступны в нужном объеме и в нужное время);

§ стоимости обладания данным видом ресурсов (процентные ставки, прочие формальные и неформальные условия предоставления данного источника средств);

§ риска, ассоциируемого с данным источником средств (так, капитал собственников как источник средств гораздо менее рискован, чем срочная ссуда банка).

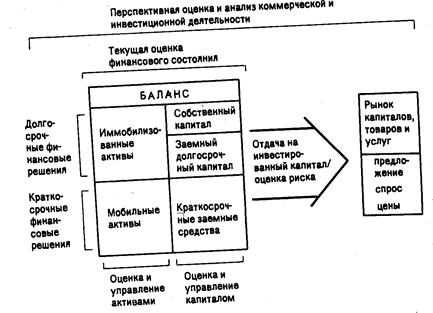

Третье направление предусматривает анализ и оценку долгосрочных и краткосрочных решений инвестиционного характера:

§ оптимальность трансформации финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

§ целесообразность и эффективность вложений в основные фонды, их состав и структура;

§ оптимальность оборотных средств;

§ эффективность финансовых вложений.

Принятие решений с использованием приведенных оценок выполняется в результате анализа альтернативных решений, учитывающих компромисс между требованиями ликвидности, финансовой устойчивости и рентабельности.

Логика выделения основных задач финансового менеджмента также в значительной степени определяется содержанием бухгалтерской отчетности и представлена на рис. 1.5.

Рис.1.5. Структуризация содержания финансового менеджмента

Нетрудно сформулировать целую систему целей финансового управления:

ü выживание фирмы в условиях конкурентной борьбы;

ü избежание банкротства и крупных финансовых неудач;

ü лидерство в борьбе с конкурентами;

ü максимизация «цены» фирмы;

ü приемлемые темпы роста экономического потенциала фирмы;

ü рост объемов производства и реализации;

ü максимизация прибыли;

ü минимизация расходов;

ü обеспечение рентабельной деятельности и т. д.

4.СТРУКТУРА ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЯ.

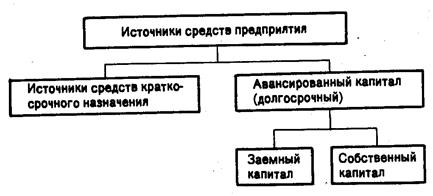

В финансовом менеджменте под внутренними и внешними источниками финансирования понимают соответственно собственные и привлеченные (заемные) средства. Известны различные классификации источников средств. Одна из возможных и наиболее общих группировок представлена на рис. 1.6.

Рис.1.6. Структура источников средств предприятия.

Основным элементом приведенной схемы является собственный капитал. Источниками собственных средств являются (рис. 1.7):

§ уставный капитал (средства от продажи акций и паевые взносы участников);

§ резервы, накопленные предприятием;

§ прочие взносы юридических и физических лиц (целевое финансирование, пожертвования, благотворительные взносы и др.).

Рис. 1.7. Структура собственного капитала предприятия

К основным источникам привлеченных средств относятся:

§ ссуды банков;

§ заемные средства;

§ средства от продажи облигаций и других ценных бумаг;

§ кредиторская задолженность.

Принципиальное различие между источниками собственных и заемных средств кроется в юридической причине — в случае ликвидации предприятия его владельцы имеют право на ту часть имущества предприятия, которая останется после расчетов с третьими лицами.

Основными источниками финансирования являются собственные средства. Приведем краткую характеристику этих источников.

Уставный капитал представляет собой сумму средств, предоставленных собственниками для обеспечения уставной деятельности предприятия. Содержание категории «уставный капитал» зависит от организационно-правовой формы предприятия:

§ для государственного предприятия — стоимостная оценка имущества, закрепленного государством за предприятием на праве полного хозяйственного ведения;

§ для товарищества с ограниченной ответственностью — сумма долей собственников;

§ для акционерного общества — совокупная номинальная стоимость акций всех типов;

§ для производственного кооператива — стоимостная оценка имущества, предоставленного участниками для ведения деятельности;

§ для арендного предприятия — сумма вкладов его работников;

§ для предприятия иной формы, выделенного на самостоятельный баланс, — стоимостная оценка имущества, закрепленного его собственником за предприятием на праве полного хозяйственного ведения.

При создании предприятия вкладами в его уставный капитал могут быть денежные средства, материальные и нематериальные активы. В момент передачи активов в виде вклада в уставный капитал право собственности на них переходит к хозяйствующему субъекту, т. е. инвесторы теряют вещные права на эти объекты. Таким образом, в случае ликвидации предприятия или выхода участника из состава общества или товарищества он имеет право лишь на компенсацию своей доли в рамках остаточного имущества, но не на возврат объектов, переданных им в свое время в виде вклада в уставный капитал. Уставный капитал, следовательно, отражает сумму обязательств предприятия перед инвесторами..

Уставный капитал формируется при первоначальном инвестировании средств. Его величина объявляется при регистрации предприятия, а любые корректировки размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются лишь в случаях и порядке, предусмотренных действующим законодательством и учредительными документами.

Формирование уставного капитала может сопровождаться образованием дополнительного источника средств — премии на акции. Этот источник возникает в случае, когда в ходе первичной эмиссии акции продаются по цене выше номинала. При получении этих сумм они зачисляются в добавочный капитал.

Прибыль является основным источником средств динамично развивающегося предприятия. В балансе она присутствует в явном виде как «прибыль отчетного года» и «неиспользованная прибыль прошлых лет», а также в завуалированном виде — как созданные за счет прибыли фонды и резервы. В условиях рыночной экономики величина прибыли зависит от многих факторов, основным из которых является соотношение доходов и расходов. Вместе с тем в действующих нормативных документах заложена возможность определенного регулирования прибыли руководством предприятия. К числу таких регулирующих процедур относятся:

§ варьирование границей отнесения активов к основным средствам;

§ ускоренная амортизация основных средств;

§ применяемая методика амортизации малоценных и быстроизнашивающихся предметов;

§ порядок оценки и амортизации нематериальных активов;

§ порядок оценки вкладов участников в уставный капитал;

§ выбор метода оценки производственных запасов;

§ порядок учета процентов по кредитам банков, используемых на финансирование капитальных вложений;

§ порядок создания резерва по сомнительным долгам;

§ порядок отнесения на себестоимость реализованной продукции отдельных видов расходов;

§ состав накладных расходов и способ их распределения.

Прибыль — основной источник формирования резервного капитала (фонда). Этот капитал предназначен для возмещения непредвиденных потерь и возможных убытков от хозяйственной деятельности, т. е. является страховым по своей природе. Порядок формирования резервного капитала определяется нормативными документами, регулирующими деятельность предприятия данного типа, а также его уставными документами.

Добавочный капитал как источник средств предприятия образуется, как правило, в результате переоценки основных средств и других материальных ценностей. Нормативными документами запрещается использование его на цели потребления.

Специфическим источником средств являются фонды специального назначения и целевого финансирования: безвозмездно полученные ценности, а также безвозвратные и возвратные государственные ассигнования на финансирование непроизводственной деятельности, связанной с содержанием объектов социальнокультурного и коммунально-бытового назначения, на финансирование издержек по восстановлению платежеспособности предприятий, находящихся на полном бюджетном финансировании, и др.