Приклад застосування методів амортизації основних засобів

Задача:

Змоделювати процес амортизації вартості окремого об’єкта основних засобів підприємства із застосуванням можливих методів нарахування амортизації[5] і обґрунтувати вибір найвигіднішого із них, якщо відомо:

· об’єкт основних засобів належить до групи 4 – машини та обладнання;

· строк корисного використання (експлуатації) об’єкта – 5 років;

· первісна вартість об’єкта – 5000 грн;

· ліквідаційна вартість об’єкта – 250 грн;

· дисконтна ставка – 20%.

Розв’язок:

1. Обчислюємо вартість, яка амортизується:

| Вартість, яка амортизується (ВА) | = | Первісна вартість | – | Ліквідаційна вартість |

ВА = 5000 – 250 = 4750 (грн)

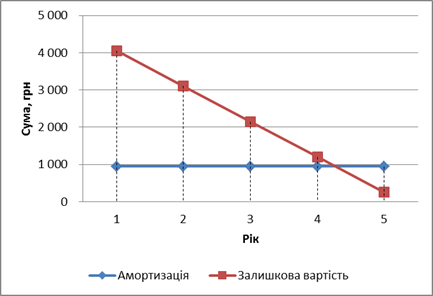

2. Моделюємо нарахування амортизації із застосуванням прямолінійного методу (результати ілюструє табл. 1 та рис. 1):

Таблиця 1

Прямолінійний метод нарахування амортизації

| Рік | Амортизація | Залишкова вартість[6] |

| Усього | × |

| Річна сума амортизації (А) | = | Вартість, яка амортизується | : | Строк корисного використання |

А = 4750 : 5 = 950 (грн)

Рис. 1. Нарахування амортизації із застосуванням прямолінійного методу

Обчислення амортизації за прямолінійним методом можливо автоматизувати за допомогою фінансової функції Excel АПЛ (у версіях до Excel 2002/2003 ця функція називалась АМР) [4, с. 349].

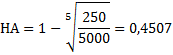

3. Моделюємо нарахування амортизації із застосуванням методу зменшення залишкової вартості (результати ілюструє табл. 2 та рис. 2):

Таблиця 2

Метод зменшення залишкової вартості

| Рік | Амортизація | Залишкова вартість |

| 2253,6 | 2746,4 | |

| 1237,9 | 1508,5 | |

| 679,9 | 828,6 | |

| 373,5 | 455,1 | |

| 205,1 | 250,0 | |

| Усього | 4750,0 | × |

| Річна сума амортизації | = | Залишкова вартість[7] | × | Норма амортизації (НА) |

| (1) |

де НА – норма амортизації;

ЛВ – ліквідаційна вартість об’єкта основних засобів;

ПВ – первісна вартість об’єкта основних засобів;

СКВ – строк корисного використання (експлуатації) об’єкта.

Норма амортизації згідно з формулою (1) становить:

Рис. 2. Нарахування амортизації із застосуванням методу зменшення залишкової вартості

Обчислення амортизації за методом зменшення залишкової вартості можливо автоматизувати за допомогою фінансової функції Excel ФУО (у версіях до Excel 2002/2003 ця функція називалась ДОБ) [4, с. 350][8].

4. Моделюємо нарахування амортизації із застосуванням методу прискореного зменшення залишкової вартості (результати ілюструє табл. 3).

Таблиця 3

Метод прискореного зменшення залишкової вартості

| Рік | Амортизація | Залишкова вартість |

| 2000,0 | 3000,0 | |

| 1200,0 | 1800,0 | |

| 720,0 | 1080,0 | |

| 432,0 | 648,0 | |

| 259,2 | 388,8 | |

| Усього | 4611,2 | × |

Так само, як і у попередньому методі (зменшення залишкової вартості), суму амортизації обчислюють як добуток залишкової вартості об’єкта основних засобів (або первісної вартості на дату початку нарахування амортизації) на норму амортизації. Норму амортизації обчислюють за формулою (2), для даного прикладу вона становить 0,4.

| (2) |

де НА – норма амортизації;

СКВ – строк корисного використання (експлуатації) об’єкта.

Як свідчать результати табл. 3 метод прискореного зменшення залишкової вартості дає похибку – у кінці строку експлуатації залишкова вартість об’єкта суттєво відрізняється від ліквідаційної вартості[9].

Обчислення амортизації за методом прискореного зменшення залишкової вартості можливо автоматизувати за допомогою фінансової функції Excel ДДОБ [4, с. 353-354][10]. Але ця функція не дозволяє усунути проблему, зазначену вище.

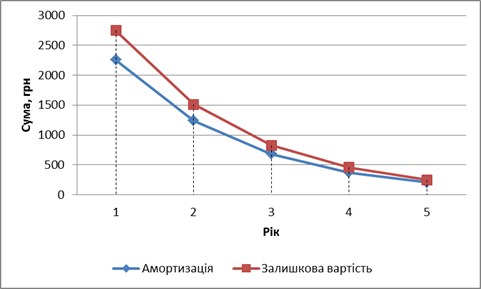

5. Моделюємо нарахування амортизації із застосуванням кумулятивного методу (результати ілюструє табл. 4 та рис. 3):

Таблиця 4

Кумулятивний метод нарахування амортизації

| Рік | К-ть років до кінця строку експлуатації | Кумулятивний коефіцієнт | Амортизація | Залишкова вартість |

| 0,333 | 1583,3 | 3416,7 | ||

| 0,267 | 1266,7 | 2150,0 | ||

| 0,200 | 950,0 | 1200,0 | ||

| 0,133 | 633,3 | 566,7 | ||

| 0,067 | 316,7 | 250,0 | ||

| Усього | × | × |

Рис. 3. Нарахування амортизації із застосуванням кумулятивного методу

| Річна сума амортизації | = | Вартість, яка амортизується | × | Кумулятивний коефіцієнт |

| Кумулятивний коефіцієнт | = | К-ть років, що залишаються до кінця строку експлуатації | : | Сума числа років строку експлуатації об’єкта (СЧР) |

СЧР = 1 + 2 + 3 + 4 + 5 = 15

Обчислення амортизації за кумулятивним методом можливо автоматизувати за допомогою фінансової функції Excel АСЧ (у версіях до Excel 2002/2003 ця функція називалась АМГД) [4, с. 357].

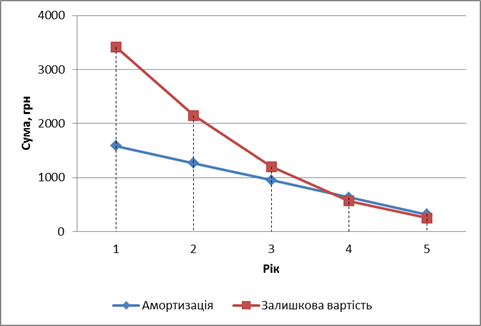

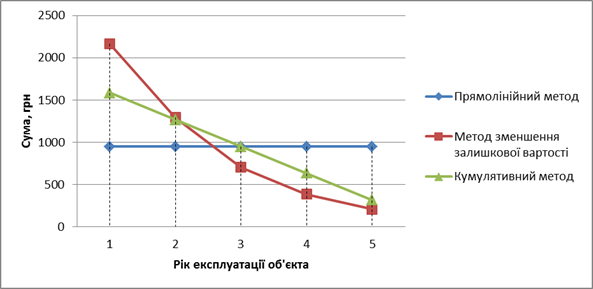

6. Для обґрунтування найбільш вигідного для підприємства методу амортизації необхідно здійснити порівняння результатів застосування кожного із них. Суми амортизації для трьох[11] альтернативних методів ілюструє рис. 4.

Рис. 4. Суми амортизації об’єкта основних засобів для альтернативних методів нарахування

Хоча загальний обсяг амортизації за період експлуатації об’єкта основних засобів для усіх альтернативних методів нарахування є однаковим, однак по-різному розподілений по роках. Це обумовлює необхідність здійснення вибору кращого методу з урахуванням фактору часу. Оскільки амортизація є компонентом грошового потоку підприємства (FCFF), за критерієм максимізації вартості бізнесу кращим можна визнати той метод, який дозволяє максимізувати сукупну теперішню вартість FCFF (тобто показник вартості бізнесу підприємства). Використовуючи указаний методичний підхід необхідно врахувати подвійний вплив амортизації на вільний грошовий потік підприємства:

· з одного боку, FCFF збільшується на суму амортизації;

· з іншого боку, амортизація є складовою витрат підприємства, тому її нарахування зменшує прибуток до оподаткування і, відповідно, чистий прибуток, який є компонентом FCFF.

Сукупний вплив амортизації на вільний грошовий потік підприємства ілюструє наступна послідовність формул:

1) у спрощеному вигляді вільний грошовий потік підприємства (FCFF) за певний період (наприклад, за рік) можна виразити як суму трьох основних компонентів [3, с. 30]:

FCFF = NOPLAT + D – Inv (3)

де NOPLAT – скоригований чистий операційний прибуток (net operating profit less adjusted taxes) – обчислюють з урахуванням припущення про відсутність витрат на сплату відсотків за довгостроковими зобов’язаннями (фінансових витрат);

D – амортизація (depreciation) необоротних активів;

Inv – додаткові інвестиції у необоротні активи (капітальні вкладення) та у поповнення робочого (власного оборотного) капіталу підприємства.

2) першим компонентом FCFF є NOPLAT, що являє собою:

NOPLAT = EBIT × (1 – Tax) (4)

де ЕВІТ – операційний прибуток до вирахування процентів та податків (earnings before interest and taxes);

Tax – рівень оподаткування прибутку.

3) операційний прибуток до вирахування процентів та податків (ЕВІТ) є різницею між операційний прибуток до вирахування амортизації, процентів та податків (EBITDA) та амортизацією (D):

EBIT = EBITDA – D (5)

4) якщо підставити вирази (4) та (5) у формулу FCFF (3), то її можна переписати у наступному вигляді:

FCFF = (EBITDA – D) × (1 – Tax) + D – Inv

5) після розкриття дужок і зведення подібних доданків отримаємо:

FCFF = EBITDA× (1 – Tax) – D × (1 – Tax) + D – Inv

FCFF = EBITDA× (1 – Tax) + D × Tax – Inv (6)

Як видно із формули (6) сукупним впливом амортизації на вільний грошовий потік підприємства є лише ефект податкової економії, що виникає у зв’язку нарахуванням амортизації (D × Tax), оскільки усі інші складові не залежать від амортизації:

| Ефект податкової економії у зв’язку з нарахуванням амортизації | = | Сума амортизації | × | Рівень оподаткування прибутку |

Для обґрунтування вибору кращого методу нарахування амортизації не обов’язково враховувати усі компоненти вільного грошового потоку підприємства, достатньо обчислити лише сукупну теперішню вартість ефекту податкової економії у зв’язку з нарахуванням амортизації (результати ілюструє табл. 6).

Таблиця 6

Теперішня вартість податкової економії для альтернативних методів нарахування амортизації

| Рік | Ставка податку на прибуток | DF | Прямолінійний метод | Метод зменшення залишкової вартості | Кумулятивний метод | |||

| податкова економія | PV | податкова економія | PV | податкова економія | PV | |||

| 16% | 0,8333 | 126,7 | 346,0 | 288,3 | 253,3 | 211,1 | ||

| 16% | 0,6944 | 105,6 | 206,7 | 143,5 | 202,7 | 140,7 | ||

| 30% | 0,5787 | 164,9 | 211,1 | 122,2 | 285,0 | 164,9 | ||

| 30% | 0,4823 | 137,4 | 115,0 | 55,5 | 190,0 | 91,6 | ||

| 30% | 0,4019 | 114,5 | 62,7 | 25,2 | 95,0 | 38,2 | ||

| Усього | 649,1 | 634,7 | 646,6 |

Відповідь: Як свідчать дані табл. 6, із трьох альтернативних методів нарахування амортизації найбільш вигідним для підприємства методом, який дозволяє максимізувати сукупну теперішню вартість ефекту податкової економії і вартість бізнесу у цілому, є прямолінійний метод[12].

Список використаних джерел:

1. Податковий кодекс України від 2 грудня 2010 року, N 2755-VІ.

2. Положення (стандарт) бухгалтерського обліку 7 «Основні засоби»: Затв. наказом Міністерства фінансів України від 27 квіт. 2000 р., № 92.

3. Битюцких В.Т. Мифы финансового анализа и управление стоимостью компании. – М. : Олимп-Бизнес, 2007. –224 с.

4. Карлберг К. Бизнес-анализ с помощью Microsoft Excel, 2-е изд. : Пер. с англ. – М. : Вильямс, 2007. – 464 с.

[1]Сума витрат, що пов’язана з ремонтом та поліпшенням об’єктів основних засобів, у тому числі орендованих, у розмірі, що не перевищує 10 відсотків сукупної балансової вартості всіх груп основних засобів на початок звітного року, відноситься до витрат того звітного податкового періоду, в якому такі ремонт та поліпшення були здійснені [1, п. 146.12].

[2] Строк корисного використання (експлуатації) об’єкта основних засобів може переглядатися у разі зміни очікуваних економічних вигод від його використання, але він не може бути меншим, ніж визначений мінімально допустимий строк.

[3] Згідно з Податковим кодексом Країни [1, п. 145.1].

[4] Відповідно до діючого законодавства [1, п. 145.1.5], [2, п. 26].

[5] Крім виробничого, для моделювання якого необхідно задати прогноз виробничої програми.

[6] Тут і у наступних таблицях указано значення на кінець року.

[7] або первісна вартість на дату початку нарахування амортизації.

[8] Але ця функція видає результат із похибкою у зв’язку із заокругленням норми амортизації. Щоб усунути похибку в окремих джерелах рекомендують здійснити коригування норми амортизації шляхом підбору такого її значення, за якого залишкова вартість об’єкта у кінці 5 року буде дорівнювати ліквідаційній вартості. Процедуру підбору рекомендують автоматизувати за допомогою Excel (процедура: Данные – Анализ «что-если» – Подбор параметра; у версіях до Excel 2002/2003: Сервис – Подбор параметра) [4, с. 352]. На наш погляд здійснення такого коригування норми амортизації є надлишковою трудомісткою процедурою, і використання функції ФУО (ДОБ) є недоцільним.

[9] Розбіжність можливо було б усунути за допомогою підбору норми амортизації із використанням процедури «Подбор параметра» Excel, але підбір видає ту ж саму норму амортизації, що і для методу зменшення залишкової вартості. Якщо для усунення суттєвої розбіжності між залишковою вартістю у кінці строку експлуатації та ліквідаційною вартістю необхідно фактично змінити метод нарахування амортизації, то цей факт ставить під сумнів доцільність застосування на практиці методу прискореного зменшення залишкової вартості як такого. З урахуванням зазначеного на практичних заняттях цей метод розглядатися не буде(до моменту появи офіційних роз’яснень про порядок застосування методу).

[10] Необхідно звернути увагу на особливість формули для обчислення суми амортизації за допомогою функції ДДОБ – передбачено вибір найменшого значення із двох альтернативних значень, перше з яких відповідає тому, що описано вище (див. колонку «Амортизація» табл. 3), а друге є різницею між залишковою та ліквідаційною вартістю. Формулу наведено у довідці Excel.

[11] Метод прискореного зменшення залишкової вартості виключено, оскільки для даної ситуації його застосування призводить до некоректних результатів.

[12] Необхідно звернути увагу, що у табл. 6 розглянуто умовну ситуацію, яка передбачає зростання ставок оподаткування прибутку у майбутньому. У реальній ситуації, що склалась в Україні, очікують зменшення ставок податку, при цьому кращим для підприємства буде метод зменшення залишкової вартості (у чому можна переконатись самостійно, здійснивши відповідні обчислення).