Методика анализа оборачиваемости и рентабельности оборотного капитала организации

Анализ коэффициентов – это расчёт относительных финансовых показателей, основываясь на абсолютных показателях оборотных активов, представляет собой отношение взаимосвязанных единиц.

Показатели деловой активности позволяют оценить финансовое положение предприятия с точки зрения платежеспособности: как быстро средства могут превращаться в наличность, каков производственный потенциал предприятия, эффективно ли используется собственный капитал и трудовые ресурсы, как использует предприятие свои активы для получения доходов и прибыли.

К общим показателям деловой активности относят, прежде всего, показатели оборачиваемости. В теории и практике применяются следующие показатели:

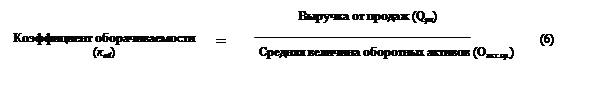

1. Коэффициент оборачиваемости оборотных средств и продолжительность их оборота

(7)

(7)

Выручка от продаж - Стр.010 ф.2;

ОА ср. – средняя арифметическая по оборотным активам (начало и конец года – стр.290);

Коэффициент оборачиваемости оборотных активов отражает число оборотов, совершённых имуществом за анализируемый период. Он является показателем стимулятором и, следовательно, должен иметь тенденцию к увеличению.

Сопоставление коэффициентов оборачиваемости в динамике по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Если число оборотов, совершаемых оборотными средствами, увеличивается или остается стабильным, то предприятие работает ритмично и рационально использует оборотные средства. Снижение числа оборотов, совершаемых в рассматриваемом периоде, свидетельствует о падении темпов развития предприятия и о его неблагополучном финансовом состоянии.

Важным фактором улучшения финансового состояния предприятия является ускорение оборачиваемости оборотных средств (уменьшение продолжительности оборота). Продолжительность оборота выражается в днях и рассчитывается следующим образом:

(8)

(8)

T – количество дней в анализируемом периоде (360, 270, 180, 90, 30);

В результате ускорения оборачиваемости оборотных средств происходит условное высвобождение оборотных средств, то есть их экономия. При замедлении оборачиваемости происходит дополнительное привлечение оборотных средств для обслуживания производства, то есть перерасход.

Высвобождение или дополнительное привлечение оборотных средств вследствие ускорения (замедления) оборачиваемости рассчитывается следующим образом:

; (9)

; (9)

Позитивным эффектом считается условное высвобождение оборотных средств, когда ΔОА – отрицательная величина. Когда ΔОА имеет знак “+” – это отрицательный эффект изменения скорости оборачиваемости оборотных средств.

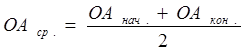

2. Коэффициент оборачиваемости запасов

Оборачиваемость и длительность оборота товарно-материальных или производственных запасов характеризует использование оборотного производительного капитала. От использования последнего зависит величина отвлекаемых из процесса производства производственных ресурсов. Формирование остатков запасов и эффективность их использования во многом зависят от скорости их оборота, на что, в свою очередь, влияют регулярность, скорость поставок и однодневная потребность в сырье, материалах, топливе и др. Производственные запасы (сырье, материалы) предоставляют организации свободу в осуществлении закупок. Уровень запасов должен быть достаточно высоким для удовлетворения потребности в них в случаях необходимости.

Основными показателями, рассчитываемыми в данном блоке анализа оборачиваемости оборотных активов, являются:

| |||

| |||

Себестоимость реализованной продукции - Стр.020 ф.2

Запасы = Стр.210 ф.1 + Стр.220 ф.1

Зап. ср. = средняя арифметическая по запасам (начало и конец года);

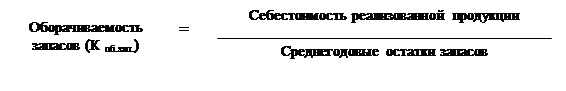

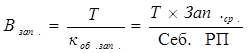

Продолжительность оборота запасов (длительность производственного цикла) выражается в днях и рассчитывается следующим образом:

(11)

(11)

Этот показатель также может быть рассчитан исходя из полной себестоимости реализованной продукции вместо выручки от реализации:

(12)

(12)

3. Коэффициенты оборачиваемости дебиторской задолженности и денежных средств и краткосрочных финансовых вложений;

Коэффициент оборачиваемости дебиторской задолженности, характеризующий отношение выручки от продаж к средней величине дебиторской задолженности, показывает расширение или снижение коммерческого кредита, предоставляемого предприятием.

Период оборачиваемости дебиторской задолженности (погашения):

(13)

(13)

Чем больше период оборачиваемости дебиторской задолженности, тем выше риск её непогашения.

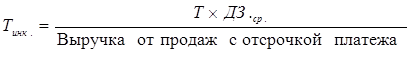

Период инкассации долга (Tинк.) рассчитывается исходя из ожидаемой выручки от реализации с отсрочкой платежа за анализируемый период:

(14)

(14)

Расчёт периода оборачиваемости денежных средств и краткосрочных финансовых вложений выглядят следующим образом:

(15)

(15)

(16)

(16)

Список рассчитываемых коэффициентов может быть расширен, в зависимости от целей анализа и составных элементов оборотного капитала (например коэффициент оборачиваемости готовой продукции и др).

4. Рентабельность оборотного капитала

Рентабельность оборотного капитала даёт комплексную оценку эффективности использования оборотных средств предприятия. Рентабельность показывает объём прибыли от реализации продукции (работ, услуг), приходящийся на 1 руб. средств, вложенных в деятельность предприятия[13]. Показатель рентабельности оборотного капитала рассчитывается по формуле:

(17)

(17)

Р об.кап. = стр. 140 (Ф.№2) / средняя по стр. 290 (Ф.№1);

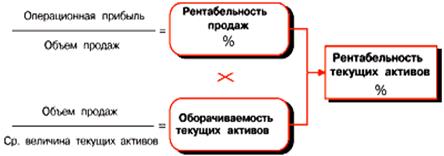

Показатель может быть представлен в виде произведения двух других индикаторов: рентабельности продаж и оборачиваемости текущих активов:

Схема 5.

Рентабельность текущих активов

Рентабельность средств наиболее полно характеризует эффективность финансовой деятельности предприятий, соизмеряя результаты с затратами. Рентабельность оборотного капитала обычно изучают за длительный период (5-10 лет); анализируют абсолютные размеры и темпы ее изменения, а главное выявляют прогнозные резервы роста.