Регистраторами на рынке ценных бумаг обычно называют организации, которые по договору с эмитентом ведут реестр.

Реестром называется список владельцев именных ценных бумаг, составленный на определенную дату.

Задача регистратора состоит в том, чтобы вовремя и без ошибок предоставить реестр эмитенту.

А для чего эмитенту нужен реестр? В первую очередь он нужен для того, чтобы эмитент мог исполнить свои обязанности перед владельцами выпущенных им ценных бумаг. Если максимально упростить ситуацию, то исполнение обязанностей эмитента по именным ценным бумагам происходит следующим образом. Сотрудники эмитента берут реестр и в соответствии с ним (напомним, что реестр — это список, содержащий необходимые реквизиты) переводят дивиденды или, например, рассылают владельцам приглашение на собрание акционеров и т.п. Это и отличает именные бумаги от предъявительских. По предъявительской бумаге дивиденды выплачивают тому, кто пришел и предъявил сертификат, а по именной бумаге — тому, кто числится в реестре. Кроме того, реестр может понадобиться руководству эмитента для того, чтобы контролировать состав владельцев, отслеживать попытки массовой скупки акций и иные недружественные действия.

Акционерное общество может выполнять функции регистратора само или передавать их выполнение сторонней организации, оказывающей услуги по ведению реестров. Традиционно в роли таких организаций выступают банки или специализированные регистраторы. (Отметим, что в США регистраторов называют трансфер-агентами, в то время как в России трансфер-агентами обычно являются организации, которые сами реестр не ведут, а помогают инвестору и регистратору произвести регистрацию смены собственности.) Эмитент заключает с регистратором договор о ведении реестра и платит ему за выполняемую работу. При этом эмитент может поручить ведение реестра только одному регистратору, в то время как регистратор может вести реестр для многих эмитентов.

Помимо своих основных функций регистраторы, как правило, исполняют и дополнительные обязанности, тесно связанные с ведением реестра. По документарным выпускам регистратор отвечает за выдачу на руки сертификатов ценных бумаг и контроль за их обращением. При смене владельца регистратор должен выписать сертификат на имя нового владельца и при этом убедиться, что сданный ему для переоформления сертификат действительно принадлежит тому, кто его сдал, а не

украден и не находится в розыске, т.е. регистратор учитывает права собственности инвесторов на принадлежащие им ценные бумаги.

Кроме того, регистратор оформляет блокировку ценных бумаг, связанную с арестом, залогом или другими операциями. Регистратор, как правило, является агентом эмитента по выполнению корпоративных действий в отношении ценных бумаг, таких, как сплит (расщепление акций на более мелкие), консолидация, конвертация и др. Через регистратора эмитент может передавать информационные сообщения своим инвесторам, регистратор также может выступать в роли платежного агента эмитента.

Регистратор выполняет свои основные обязанности по сбору и передаче реестра эмитенту следующим образом. Он ведет лицевые счета владельцев ценных бумаг.

На лицевом счете указано число принадлежащих владельцу ценных бумаг, а также вся необходимая информация о владельце. Если произошла сделка купли-продажи, то смена владельца должна быть отмечена в реестре. Иначе эмитент будет законно продолжать исполнять свои обязанности по отношению к прежнему владельцу.

Таким образом, лицевой счет представляет собой совокупность данных о зарегистрированном лице, о принадлежащих ему ценных бумагах и операциях с ними. Держатель реестра может вести следующие типы лицевых счетов:

• эмиссионный счет эмитента — на него зачисляются ценные бумаги эмитента, прошедшие в установленном порядке государственную регистрацию выпуска, и списываются по мере размещения или погашения;

• лицевой счет эмитента — на него зачисляются размещенные акции эмитента, выкупленные по требованию акционеров или приобретаемые на баланс по решению совета директоров;

• лицевой счет зарегистрированного лица — счет, который открывается владельцу, номинальному держателю, залогодержателю или доверительному управляющему.

В реальности регистрационная деятельность в России может быть затруднена. Например, крайне неудобно, когда для регистрации каждой сделки приходится постоянно ездить к регистратору, особенно если тот расположен далеко. Это очень замедляет исполнение сделок и повышает стоимость регистрации. Да и эмитенту его реестр нужен не каждый день, а лишь в определенные моменты. По всем этим причинам широкое распространение получил институт «номинального держателя». Номинальный держатель — это лицо, на которое в реестре записаны ценные бумаги, тогда как на самом деле он не является их собственником. Номинальный держатель сам ведет учет реальных собственников. Если старый и новый собственники ценной бумаги открыли счета у номинального держателя, то при купле-продаже меняется состояние сче-

тов у номинального держателя, но общее количество ценных бумаг, записанных на него, остается неизменным и состояние его счета у регистратора не меняется. Поэтому не нужно ехать к регистратору и оформлять у него произведенную сделку. Смена собственника оформляется у номинального держателя. Это очень удобно, если эмитент и его регистратор находятся далеко от основных финансовых рынков. Институт номинальных держателей позволяет приблизить место оформления смены собственника к месту совершения большинства сделок и вследствие этого значительно ускорить и удешевить регистрацию сделок. В те моменты, когда эмитенту нужен полный реестр владельцев его бумаг, регистратор посылает запрос номинальному держателю, и тот предоставляет ему полный список истинных собственников, чьи счета он ведет.

Итак, основная обязанность регистратора — своевременное предоставление реестра эмитенту. Другая обязанность регистратора, тесно связанная с основной, — ведение лицевых счетов владельцев ценных бумаг и номинальных держателей счетов, которые при бездокументарном выпуске удостоверяют право собственности на ценные бумаги. Таким образом, в деятельности регистратора, как правило, совмещаются две основные обязанности — составлять реестры для эмитента и учитывать права собственности инвесторов на ценные бумаги.

Во многих развитых странах институт регистраторов отсутствует как таковой. Обязанности по сбору реестров и передаче их эмитентам с успехом берет на себя депозитарная система. Подобная картина, как правило, наблюдается в странах, которые в соответствии с рекомендациями «группы тридцати» создали у себя центральный депозитарий. Примерами таких стран являются Германия, Швеция и остальные скандинавские страны, Швейцария и др. В некоторых странах (например, во Франции) регистраторы все еще существуют, но вытеснены на периферию фондового рынка. Все еще традиционно много регистраторов в США, однако и там постоянно расширяющаяся депозитарная система все больше и больше вытесняет регистраторов. Следует, по-видимому, признать неперспективность регистраторского бизнеса. Депозитарные системы, специально приспособленные для ведения ценнобумажных счетов владельцев, легко выполняют побочную функцию по составлению полного списка владельцев ценных бумаг данного вида, что, в конечном счете, делает регистраторов ненужными.

Сейчас в России институт регистраторов развит достаточно сильно. Ведение реестра самим эмитентом возможно только в том случае, если число держателей его ценных бумаг не превышает 500.

Регистратор, являясь профессиональным участником рынка ценных бумаг, не может совмещать эту деятельность с другими видами профессиональной дея-

тельности, т.е. деятельность по ведению реестра собственников именных ценных бумаг рассматривается как исключительная. В роли регистратора может выступать только юридическое лицо, имеющее соответствующую лицензию.

В соответствии с российским законодательством в обязанности держателя реестра входит:

• вносить в систему ведения реестра все необходимые изменения и дополнения;

• производить операции на лицевых счетах владельцев и номинальных держателей ценных бумаг только по их поручению;

• доводить до зарегистрированных лиц информацию, предоставляемую эмитентом;

• предоставлять зарегистрированным в системе ведения реестра владельцам и номинальным держателям ценных бумаг, владеющим более 1% голосующих акций эмитента, данные из реестра об имени (наименовании) зарегистрированных в нем владельцев и о количестве, категории и номинальной стоимости принадлежащих им ценных бумаг;

• информировать зарегистрированных в системе ведения реестра владельцев и номинальных держателей о правах, закрепленных ценными бумагами, и о способах и порядке осуществления этих прав;

• строго соблюдать порядок передачи системы реестра при расторжении договора с эмитентом.

НАИБОЛЕЕ ВАЖНЫМИ ОПЕРАЦИЯМИ НА ЛИЦЕВЫХ СЧЕТАХ ВЛАДЕЛЬЦЕВ И НОМИНАЛЬНЫХ ДЕРЖАТЕЛЕЙ ЦЕННЫХ БУМАГ МОЖНО СЧИТАТЬ СЛЕДУЮЩИЕ.

Открытие лицевого счета.С этой операции по существу и начинается ведение реестра. Регистратор не сможет выполнить никакого указания эмитента или инвестора, если не будет его лицевого счета. Физическое лицо открывает лицевой счет либо само, либо поручает открыть его своему уполномоченному представителю. Лицевой счет юридического лица может быть открыт только его уполномоченным представителем. Важным моментом при открытии лицевого счета является собственноручная подпись физического лица или должностного лица, имеющего право действовать от имени юридического лица без доверенности.

Внесение изменений в информацию лицевого счета о зарегистрированном лице.Если у зарегистрированного лица происходят какие-либо изменения в информации, включаемой в анкету зарегистрированного лица (наименование для юридического лица, почтовый адрес, номер телефона и т.д.), то оно обязано сообщить об этом регистратору и заполнить новую анкету зарегистрированного лица. На основании новой анкеты регистратор внесет необходимые изменения в информацию лицевого счета о зарегистрированном лице.

Внесение в реестр записей о переходе прав собственности на пенные бумаги.Такие записи связаны со списанием какого-либо количества ценных бумаг с лицевого счета или, напротив, с их зачислением на лицевой счет. Они могут производиться регистратором только на основании передаточного распоряжения зарегистрированного лица (того, кто передает ценные бумаги, или того, кто их получает). При этом регистратор вносит записи в реестр о переходе права собственности на ценные бумаги только в том случае, если:

• представлены те документы, которые необходимы в соответствии с действующими законами и практикой;

• представленные документы содержат необходимую информацию для внесения изменений по количеству ценных бумаг на лицевом счете зарегистрированного лица;

• количество ценных бумаг, указанное в передаточном распоряжении, не превышает количество ценных бумаг, учитываемых на лицевом счете лица, передающего ценные бумаги;

• в системе ведения реестра имеется собственноручная подпись зарегистрированного лица или его уполномоченного представителя и можно произвести сверку подписей;

• нет запрета на проведение операций по лицевому счету зарегистрированного лица, передающего ценные бумаги;

• учтены ограничения, установленные эмитентом, по обращению ценных бумаг.

Операции по поручению эмитента.Так как эмитент рассматривает регистратора как орган, который предоставляет ему необходимую информацию о держателях его ценных бумаг, регистратор по поручению эмитента предоставляет ему список лиц, имеющих право на получение доходов по ценным бумагам. Такой список содержит информацию о зарегистрированных лицах, имеющих право на получение дохода, о месте их нахождения, почтовом адресе, количестве ценных бумаг, сумме начисленного дохода, сумме налоговых выплат, подлежащих удержанию, сумме к выплате. Для составления этого списка регистратору необходимо получить от эмитента распоряжение о подготовке такого списка, а также информацию о предстоящей выплате дохода по ценным бумагам (сведения о том, какой орган управления эмитента принял решение о выплате Дохода, на какую дату должен быть составлен список зарегистрированных лиц, имеющих право на получение дохода, в какой форме предполагается произвести выплату дохода, в каком размере и когда будет выплачиваться доход, кто будет производить выплату дохода).

Эмитент вправе потребовать от регистратора подготовить ему список акционеров, имеющих право на участие в общем собрании акционеров.

Эмитент предоставляет регистратору необходимую информацию для внесения записей о размещении ценных бумаг, их конвертации или погашении, а также о консолидации или расщеплении.

ДЕПОЗИТАРИИ

Депозитарием называется организация, которая оказывает услуги по хранению сертификатов ценных бумаг и (или) учету прав собственности на ценные бумаги.Другими словами, депозитарий ведет счета, на которых учитываются ценные бумаги, переданные ему клиентами на хранение, а также непосредственно хранит сертификаты этих ценных бумаг. Ведение счетов дает депозитарию возможность фиксировать (удостоверять) право собственности на ценные бумаги и учитывать те имущественные права, которые закреплены ими. Счета, предназначенные для учета ценных бумаг, называются «счета депо».

Депозитарии появились для ускорения расчетов на организованных рынках ценных бумаг.Первые депозитарные системы создавались для обслуживания фондовых бирж, где профессиональные участники рынка постоянно совершают сделки между собой и где требования к оперативности регистрации смены собственника и эффективности этой процедуры особенно высоки. Можно представить себе следующую ситуацию: договорившись между собой, торгующие на бирже брокеры собирают все хранящиеся у них сертификаты ценных бумаг (свои и принадлежащие их клиентам) и депонируют их в биржевой депозитарий. При этом во всех реестрах данные ценные бумаги переписываются со счетов брокеров на счет биржевого депозитария как номинального держателя. Каждому брокеру в биржевом депозитарии открывается счет депо, на котором учитывают все принадлежащие ему ценные бумаги. Теперь при оформлении результатов сделки, совершенной между брокерами на этой бирже, не надо обращаться к дорогим и неторопливым услугам регистратора. Смена собственника отражается на счетах депо биржевого депозитария. При этом отпадает необходимость переоформлять сертификаты, которые выписаны на депозитарий и продолжают находиться в его хранилище. Поэтому расчеты по ценным бумагам становятся безналичными и сводятся к внесению изменений в счета депо.

При сборе реестра по одному из депонированных выпусков ценных бумаг (если это нужно эмитенту) депозитарий, будучи номинальным держателем, сообщит регистратору имена истинных владельцев. Однако во многих случаях эмитенты предпочитают не собирать полный ре-

естр, а исполняют свои обязанности с помощью депозитария. Например, при выплате дивидендов эмитент переводит в депозитарий сумму денег, соответствующую числу ценных бумаг, находящихся на счете депозитария. Депозитарий в свою очередь перечисляет дивиденды своим клиентам в соответствии с количеством ценных бумаг этого выпуска, находящихся на их счетах депо. Отсюда возникает еще одна функция депозитария. Он является посредником между эмитентом и инвестором. Депозитарий помогает клиенту, депонировавшему свои ценные бумаги, получить причитающиеся ему блага, передает всю предназначенную для него информацию, поступающую от эмитента. Кроме того, депозитарий снимает эти обязанности с эмитента, чем облегчает ему исполнение обязательств по ценным бумагам. Например, эмитент может прибегнуть к помощи депозитария для организации заочного голосования. Таким образом, в наличии депозитария как промежуточного звена в цепочке между эмитентом и инвестором заинтересованы все участники рынка ценных бумаг.

Для того чтобы депозитарий мог полноценно выполнять свои посреднические функции, его положение должно быть «узаконено». Другими словами, депозитарий каким-то образом должен быть включен в систему обслуживания данного выпуска ценных бумаг и признаваться в таком качестве эмитентом. Как правило, для этого депозитарий становится номинальным держателем или, заключив договор с эмитентом, головным депозитарием по данному выпуску ценных бумаг.

В России депозитарий рассматривается как составной элемент учетной системы. Под учетной системой понимают совокупность институтов фондового рынка, которые ведут записи, удостоверяющие права клиентов на ценные бумаги. В России и за рубежом необходимость учетной системы связывают с тем, что подавляющая часть оборота ценных бумаг происходит в безналичной форме. Поэтому должны быть институты, регистрирующие этот оборот и связанный с ним переход права собственности на ценные бумаги. В России к таким институтам относят регистраторов и депозитарии.

Итак, депозитарий — профессиональный участник рынка ценных бумаг, оказывающий депозитарные услуги, а его клиент называется депонентом.

Депозитарий может оказывать своим депонентам околодепозитарные услуги, которые содействуют реализации владельцами имущественных прав, закрепленных ценными бумагами, например, участие в управлении акционерным обществом, получение доходов по ценным бумагам, проверка подлинности сертификатов ценных бумаг, оформление сертификатов ценных бумаг и передача их третьим лицам и т.д.

Депозитарием может быть только юридическое лицо. Депозитарная деятельность может совмещаться с другими видами профессиональной деятельности на рынке ценных бумаг, кроме деятельности по ведению реестра владельцев ценных бумаг. Чаще всего депозитарная деятельность совмещается с деятельностью по выявлению взаимных обязательств по сделкам (расчетно-клиринговой деятельностью).

Депозитарная деятельность подлежит лицензированию. Лицензия на осуществление депозитарной деятельности выдается сроком до трех лет. Основными требованиями для получения лицензии являются финансовая обеспеченность и профессиональная пригодность. Финансовую обеспеченность связывают с требованиями необходимого собственного капитала. (Например, в 1998 г. минимальный размер собственного капитала для депозитарной деятельности был установлен в сумме 75 000 минимальных размеров оплаты труда, установленных законодательством Российской Федерации.)

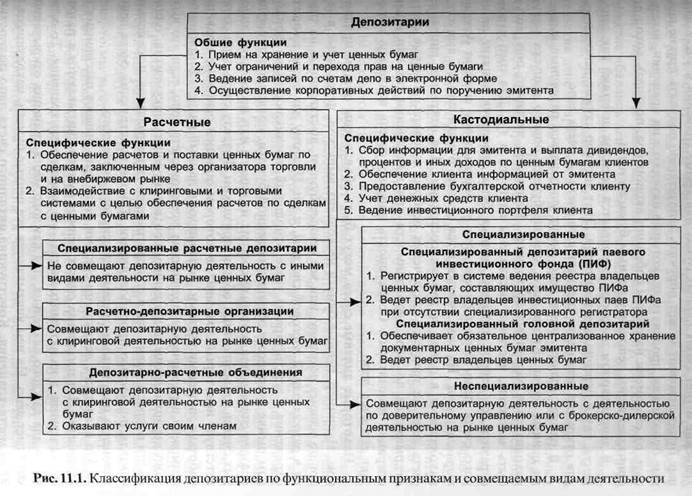

Депозитарии в настоящее время принято делить на расчетные и кас-тодиальные (рис. 11.1).

Расчетные депозитарии обслуживают участников организованных рынков. Расчетными их называют потому, что они, кроме депозитарной деятельности, ведут расчеты по сделкам или взаимодействуют с клиринговыми и торговыми системами, чтобы обеспечить расчеты по сделкам с ценными бумагами своих депонентов.

Кастодиальные депозитарии оказывают услуги непосредственным владельцам ценных бумаг, поэтому их часто называют клиентскими. В России их делят на специализированные и неспециализированные. Неспециализированные совмещают депозитарную деятельность с посреднической деятельностью (брокерской, дилерской, деятельностью по управлению ценными бумагами). Специализированные обслуживают паевые инвестиционные фонды или конкретного эмитента, который при эмиссии своих документарных именных ценных бумаг принял решение об их обязательном централизованном хранении.

Для выполнения функций, которыми наделен депозитарий, нужно заключить со своими клиентами, которых называют депонентами, специальный договор. Такой договор называют депозитарным договором.Он составляется обязательно в письменной форме, так как содержит обязательство сторон и условия, в соответствии с которыми депозитарий будет выполнять поручения депонентов. Что же должно быть указано в депозитарном договоре? Прежде всего, в нем следует указать, какие функции будет выполнять депозитарий, что поручает депонент депозитарию. Депонент может выбрать одну из функций или несколько. Он может в соответствии с договором поручить депозитарию только

|

хранение и учет своих ценных бумаг или кроме хранения и учета ценных бумаг депонент может поручить депозитарию покупать другие ценные бумаги или продавать те, которые находятся на хранении, выступать от его имени на общем собрании акционеров, получать доход по принадлежащим депоненту ценным бумагам и т.д.

В депозитарном договоре указывается порядок действий как депонента, так и персонала депозитария. Этот договор служит основанием для открытия депоненту специального счета — счета депо.

В рамках одного счета депо могут учитываться различные выпуски ценных бумаг. Кроме того, ценные бумаги одного выпуска могут находиться в различных состояниях. Например, частично они могут быть заложены, частично выставлены на торги и т.п. Для того чтобы отразить все детали состояния ценных бумаг, вводится понятие лицевого счета депо. Лицевой счет депо — минимальная единица депозитарного учета. На нем учитываются ценные бумаги одного выпуска, находящиеся в одном и том же состоянии. Для открытия лицевого счета депо не требуется заключения особого договора. Лицевые счета открываются по мере необходимости при выполнении тех или иных операций депозитария. Совокупность лицевых счетов владельца образует его счет депо.

Некоторые лицевые счета могут быть объединены общим признаком. Например, ценные бумаги нескольких выпусков, переданные в залог по одному договору, или все ценные бумаги, выставленные на торги в рамках одной торговой системы, и т.п. Поэтому для более точного отражения в депозитарном учете отношений, возникающих на фондовом рынке в процессе обращения ценной бумаги, появляется понятие «раздел счета депо», который состоит из одного или нескольких лицевых счетов, объединенных общим признаком. Разделу счета депо соответствует некоторый документ, в котором описаны основные правила работы с лицевыми счетами, попавшими в данный раздел. В принципе возможно иерархическое подчинение разделов счета депо, если это вызвано иерархическим подчинением соответствующих документов, однако эти вопросы, равно как и стандартизацию типов разделов, пока нельзя считать полностью проработанными. Такова конструкция счета депо депонента или, иными словами, пассивного счета депо.

По аналогии с денежными счетами счета депо бывают пассивными и активными. На пассивных счетах ценные бумаги учитываются в разрезе владельцев, а на активных счетах — в разрезе мест хранения. То есть, как и для каждого владельца, для каждого места хранения открывается свой счет депо. На нем учитываются все ценные бумаги, находящиеся в этом месте хранения. Конструкция активного счета депо полностью

повторяет конструкцию пассивного счета депо. Активный счет депо также разбивается на лицевые счета, которые могут объединяться в разделы. Каждая ценная бумага, находящаяся на хранении в депозитарии, учитывается дважды: по активу и по пассиву. Отсюда вытекает понятие «баланса депо». Количество ценных бумаг одного выпуска на активных счетах должно быть равно количеству ценных бумаг одного выпуска, учитываемых на пассивных счетах. Иными словами, обязательства депозитария перед клиентами должны быть обеспечены имеющимися на хранении активами раздельно по каждому выпуску ценных бумаг. Это основное требование депозитарного учета, которое позволяет максимально приблизить его к стандартным правилам денежного балансового учета.

Различают открытый, закрытый и маркированный способы учета ценных бумаг в депозитариях. При открытом способе учета сертификаты всех ценных бумаг одного выпуска учитываются «в одной куче». Нельзя сказать, какому именно из депонентов какой именно сертификат принадлежит. Поручения на исполнение депозитарных операций при таком виде учета принимаются только с указанием числа ценных бумаг без указания их индивидуальных признаков.

При закрытом способе учета депозитарию известно, какие именно ценные бумаги принадлежат данному депоненту. При таком способе учета поручения от депонента принимаются с указанием индивидуальных признаков ценных бумаг или удостоверяющих их сертификатов.

Открытый способ значительно технологичнее и проще, и именно его следует рекомендовать для организации учета эмиссионных ценных бумаг, когда потребительские свойства разных ценных бумаг одного выпуска не отличаются друг от друга. Именно открытый способ учета позволяет наиболее эффективно организовывать безналичные расчеты на организованных рынках.

Закрытый способ учета рекомендуется использовать в особых случаях, когда свойства ценных бумаг одного и того же выпуска могут быть различными. Например, мы можем неодобрительно относиться к лотерейным розыгрышам по принадлежащим владельцам акциям, но если нам приходится учитывать ценные бумаги такого выпуска в депозитарии, то мы вынуждены организовать их закрытый учет. И открытый, и закрытый способы депозитарного учета следует отличать от хранения ценностей как таковых. Депозитарное хранение отличается от хранения ценностей (в том числе и сертификатов ценных бумаг) «в сейфе» тем, что по поручению клиента с ценными бумагами могут производиться депозитарные операции (в частности, безналичные списания и зачисления), тогда как при «сейфовом» хранении возможный набор

операций ограничивается приемом ценностей на хранение и снятием их с хранения.

В последнее время выделяют еще один способ учета ценных бумаг — маркированный. Он предполагает, что ценные бумаги разбиваются на группы, отличающиеся условиями выпуска или особенностями хранения (учета). Депозитарий вправе самостоятельно определить способ учета прав на ценные бумаги, если он не оговорен в депозитарном договоре.

Работа депозитария выражается в проводимых им депозитарных операциях. Депозитарная операция — совокупность действий депозитария с учетными регистрами, хранящимися сертификатами ценных бумаг и другими материалами депозитарного учета. Можно выделить следующие классы депозитарных операций: административные, инвентарные, информационные, комплексные и глобальные.

Административные операции связаны с открытием и закрытием счетов депо. Они могут быть двух видов: счет депо депонента и счет депо по месту хранения ценных бумаг. Счет депо депонента открывается на основании депозитарного договора при заполнении депонентом анкеты клиента и счета депо. Счет депо по месту хранения ценных бумаг открывается на основании внутренних документов депозитария. Закрытие счета депо проводится по поручению клиента, при условии нулевого остатка ценных бумаг на счете депо или при расторжении депозитарного договора, а также при ликвидации депозитария.

Инвентарные операции изменяют остаток ценных бумаг на счете депо, поэтому они связаны с приемом ценных бумаг, их переводом или перемещением, а также со снятием ценных бумаг с хранения или учета.

Информационные операции связаны с составлением отчетов и справок о состоянии счета депо по поручению депонентов.

Комплексные операции — это операции, которые включают элементы разных классов операций. Например, депозитарий может блокировать ценные бумаги депонента, т.е. он временно прекращает движение ценных бумаг по счетам. Такая операция имеет черты и административных, и инвентарных операций.

Глобальные операции депозитария затрагивают все ценные бумаги конкретного выпуска или их значительную часть. Такие операции проводятся по инициативе эмитента и связаны с выплатой дохода по ценным бумагам, погашением долговых ценных бумаг, конвертацией облигаций или акций.

11.6. РАСЧЕТНО-КЛИРИНГОВЫЕ

ОРГАНИЗАЦИИ_____________

Совершение сделок с ценными бумагами сопровождается не только их передачей от одного владельца к другому или переучетом прав собственности на них у реестродержателей или в депозитариях, но и противоположно направленной передачей денег за эти ценные бумаги от их покупателя к продавцу. Если речь идет о разовых или немногочисленных сделках, то расчеты по ним производятся обычным путем, как и при сделках купли-продажи других товаров. Однако на рынке ценных бумаг, организованном в форме биржевой торговли или на основе компьютерных систем торговли, число сделок и участников торговли очень велико, что объективно привело к выделению деятельности по расчетам с ценными бумагами в специфическую сферу с образованием расчетно-клиринговых организаций.

В практике эти организации могут иметь такие названия, как: расчетная палата, клиринговая палата, клиринговый центр, расчетный центр и т.п.

В самом общем виде расчетно-клиринговая организация — это профессиональный участник рынка ценных бумаг, специализированная организация, которая осуществляет расчетное обслуживание участников организованного рынка ценных бумаг и выявляет их позиции по результатам заключенных сделок.

Основные цели такой организации:

• выявление позиций участников сделок и их урегулирование;

• снижение издержек по расчетному обслуживанию участников рынка;

• сокращение времени расчетов;

• снижение до минимального уровня всех видов рисков, которые имеют место при расчетах.

Расчетно-клиринговая организация может существовать в форме закрытого акционерного общества или некоммерческого партнерства и должна иметь лицензию Федеральной комиссии по рынку ценных бумаг, которая выдается на срок до трех лет. Она может обслуживать какую-либо одну фондовую биржу или сразу несколько фондовых бирж или рынков ценных бумаг. Последний вариант предпочтительнее, так как обычно профессиональные фондовые посредники работают сразу на многих фондовых биржах и для них удобнее и выгоднее, если расчетное обслуживание всех таких рынков ведется в одном месте.

Расчетно-клиринговые организации могут быть не только национальными, но и международными, а в перспективе — всемирными. Это отражает происхождение процессов интернационализации национальных Рынков ценных бумаг.

Деятельность расчетно-клиринговых организаций включает:

• проведение расчетных операций между членами расчетно-клиринговой организации (а в ряде случаев — и другими участниками фондового рынка);

• осуществление зачета взаимных требований между участниками расчетов, или осуществление клиринга;

• сбор, сверку и корректировку информации по сделкам, совершенным на рынках, которые обслуживаются данной организацией;

• разработку расписания расчетов, т.е. установление строгих сроков, в течение которых денежные средства и соответствующая им информация и документация должны поступать в расчетно-клиринговую организацию;

• контроль за перемещением ценных бумаг (или других активов, лежащих в основе биржевых сделок) в результате исполнения контрактов;

• гарантирование исполнения заключенных на бирже контрактов (сделок);

• бухгалтерское и документарное оформление произведенных расчетов.

Как правило, расчетно-клиринговая организация — это коммерческая организация, которая должна работать с прибылью. Ее уставный капитал образуется за счет взносов ее членов.

Основные источники доходов складываются из:

• платы за регистрацию сделок;

• поступлений от продажи информации;

• прибыли от обращения денежных средств, находящихся в распоряжении организации;

• поступлений от продажи своих технологий расчетов, программного обеспечения и т.п.;

• других доходов.

Без расчетно-клиринговых организаций невозможна торговля производными ценными бумагами — фьючерсными контрактами и биржевыми опционами.