Классификация банковских кредитов

КБ предоставляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по разным признакам.

По основным группа заемщиков кредиты предоставляют хозяйству, населению, государству, другим банкам.

По назначению кредиты различают: потребительский; промышленный;

- торговый; сельскохозяйственный; инвестиционный;

бюджетный; межбанковский.

В зависимости от сферы функционирования банковские кредиты, предоставляемые предприятиям всех отраслей, могут быть двух видов:

ссуды, участвующие в расширенном воспроизводстве основных фондов; кредиты, участвующие в формировании оборотных фондов.

По срокам пользования кредиты бывают: до востребования;

срочные, которые подразделяются на:

краткосрочные (до 1 года);

среднесрочные (от 1 года до 3 лет);

долгосрочные (свыше 3 лет).

Как правило, кредиты, формирующие оборотные фонды, являются краткосрочными, а ссуды, участвующие в расширенном воспроизводстве основных фондов, относятся к среде- и долгосрочным кредитам.

По обеспечению кредиты делятся: на необеспеченные (бланковые);

- обеспеченные, которые по характеру обеспечения подразделяются на:

залоговые;

гарантированные;

застрахованные. По размерам ссуды бывают:

мелкие (величиной менее 1% собственных средств банка);

средние (величиной от 1 % до 5% собственных средств банка);

крупные (величиной свыше 5% собственных средств банка). По способу погашения различают кредиты:

погашаемые одновременно (на определенную дату);

погашаемые в рассрочку (частями, долями: равномерными и неравномерными в сроки, согласованные с банком).

2.Функции коммерческих банков: финансовое посредничество, качественная трансформация активов.

Одной из важных функций коммерческого банка является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц. Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком.

Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику, при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на условиях платности и возвратности. Плата за отданные и полученные взаймы средства формируется под влиянием спроса и предложения заемных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений.

Значение посреднической функции коммерческих банков для успешного развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе. Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и возрастают общие издержки по их перемещению, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадает с размерами и сроками потребности в них.

Коммерческие банки привлекают средства, которые могут быть отданы в ссуду, в соответствии с потребностями заемщиков и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

Основой способностью банков выполнять посредническую функцию является информация. Особенность посреднической функции банков заключается в том, что она неотделима от других его функций, в силу чего накопление информации происходит постоянно и параллельно с выполнением этих функций, и эта информация носит наиболее достоверный и разносторонний характер. Многократность использования информации проявляется, например, в том, что банк в процессе предоставления кредита изучает состояние заемщика, и информация, полученная таким образом, может быть использована им при последующих отношениях с этим заемщиком.

Брокерская (посредническая) функция реализуется банками путем инициирования кредита, эмиссии, посредничества в предложении ценных бумаг на рынке, доверительного управления, а также путем оказания всевозможных операционных услуг, консалтинга, отбора и сертифицирования (например, присвоение кредитного рейтинга заемщикам). При этом банк, выступая в роли информационного брокера, получает вознаграждение в виде комиссионных за совершение операции.

Наряду с посреднической, важнейшей функцией банков является качественная трансформация активов. Осуществляя посредническую функцию, банк изменяет параметры финансовых требований своих вкладчиков, предоставляя за их счет кредиты, имеющие отличные от депозитов характеристики, что составляет содержание функции качественной трансформацш активов.

Как правило, они обладают активами, срочность которых превышает сроки исполнения их собственных обязательств перед клиентами и вкладчиками, т.е. финансовых требований клиентов; размеры отдельных активов превышают размеры отдельных обязательств; ликвидность финансовых требований клиентов выше ликвидности активов, а степень риска активов банка выше, чем степень риска его обязательств.

Таким образом, финансовые требования поставщиков финансовых ресурсов в случае, если они действуют через банк как финансового посредника, становятся более ликвидными, меньшими по размеру, более краткосрочными и менее рискованными. Следовательно, банки облегчают доступ экономических агентов, нуждающихся в финансировании, к финансовым ресурсам и стимулируют потенциальных поставщиков капитала к инвестированию избытка своих средств.

Таким образом, банк одновременно осуществляет две основные функции — функцию брокерскую (посредническую) и функцию качественной трансформации активов — и, исходя из экономической ситуации, управляет своими рисками. При этом он сводит поставщиков и потребителей финансовых ресурсов и таким образом поддерживает эффективность экономической системы в целом.

Билет #20

1. Принципы банковского кредитования

Принципы банковского кредитования представляют собой основу, главный элемент системы кредитования , поскольку отражают сущность и содержание кредита, а также требования объективных экономических законов, в том числе ив области кредитных отношений.

Банковским законодательством установлены три основных принципа кредитования: возвратность, срочность, платность.

Возвратность как принцип кредитования означает, что банк может ссужать средства только на таких условиях, которые обеспечивают высвобождение ссуженной стоимости и ее обратный приток в банк. Возвратность реально проявляется в определении конкретного источника погашения кредита, которым у хозяйствующих субъектов могут выступать: выручка от реализации продукции, товаров и услуг, выполненных работ; выручка от реализации другого, принадлежащего им имущества; денежные средства третьи лиц в погашение дебиторской задолженности; кредитные средства, полученные в других банках и т.д. Конкретные источники погашения кредитов должны быть указаны в кредитном договоре.

У физических лиц основными источниками погашения кредитов являются: заработная плата, пенсии, доходы от предпринимательской деятельности, процентные доходы от срочных вкладов, размещенных в банках, от приобретенных ценных бумаг, дивиденды и т.д.

Органы власти погашают банковские кредиты за счет бюджетных доходов, либо за счет прибыли от осуществленного за счет кредита инвестиционного проекта.

Срочность кредитования представляет собой необходимую форму достижения возвратности кредита. Принцип срочности означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок. Следовательно, срочность есть временная определенность возвратности кредита. Срок кредитования является предельным временем нахождения ссуженных средств в хозяйстве заемщика и выступает той мерой, за пределами которой количественные изменения переходят в качественные: если нарушается срок пользования ссудой, то искажается сущность кредита, он теряет свое подлинное назначения, что отрицательно сказывается на состоянии денежного обращения в стране.

В рыночных условиях хозяйствования этому принципу кредитования придается особое значение.

Во-первых, от его соблюдения зависит нормальное обеспечение общественного воспроизводства денежными средствами, а соответственно зависят его объемы и темпы роста.

Во-вторых, этот принцип позволяет обеспечить ликвидность самих коммерческих банков. Принципы организации их работы не позволяют им вкладывать привлеченные кредитные ресурсы в безвозвратные кредиты.

В-третьих, для каждого отдельного заемщика исполнение принципа срочности возврата кредита открывает возможность получения в банке новых кредитов, а также позволяет соблюдать свои хозрасчетные интересы, не уплачивая повышенных процентов за просроченные ссуды. Согласно указанному принципу сроки кредитования должны устанавливаться банком исходя из объективных сроков оборачиваемости кредитуемых материальных ценностей и окупаемости затрат, завершения хозяйственных сделок.

Платность как принцип кредитования означает, что каждое предприятие-заемщик должно внести банку определенную плату за временное взаимствование у него для своих нужд денежных средств. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента показывает «цену» кредита. Необходимость процента обусловлена предпринимательским статусом банков. Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные ресурсы, затрат по сопровождению кредита, затрат по содержанию своего аппарата, а также является источником прибыли. Платность кредита призвана оказывать стимулирующее воздействие и на заемщиков, побуждая их увеличивать собственные ресурсы и экономно расходовать заемные средства. Размер процентной ставки устанавливается соглашением сторон и фиксируется в кредитном договоре.

Основные факторы, которые КБ учитывают при установлении платы за кредит, следующие:

- базовая ставка процента по ссудам, предоставляемым коммерческим банкам ЦБ РФ;

процентные ставки по привлеченным МБК; процентные ставки по депозитам различного вида; структура кредитных ресурсов; спрос на кредит;

- действующие ставки по инструментам денежного рынка; срок действия кредита;

степень риска при кредитовании;

- стабильность денежного обращения в стране (уровень инфляции).

Ряд экономистов принципам возвратности, срочности и платности присоединяют еще ряд принципов, среди которых выделим принцип дифференцированности и обеспеченности.

Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Кредит должен предоставляться только тем из них, которые в состоянии его своевременно вернуть. Поэтому дифференциация кредитования должна осуществляться на основе показателей кредитоспособности, под которой понимается финансовое состояние предприятия, дающее уверенность в способности и готовности заемщика возвратить кредит в срок, обусловленный договором. Это качество потенциальных заемщиков оценивается посредством анализа их финансовой отчетности на ликвидность, обеспеченность хозяйства собственными источниками, на уровень рентабельности в текущий момент времени и в перспективе. Кроме того, производится оценка их деловой активности и деловая репутация.

Обеспеченность кредита в современных условиях трактуется как наличие у заемщика юридически оформленных обязательств, гарантирующих своевременный возврат кредита, таких как залоговое обязательство, договор гарантии, договор-поручительство. Они выступают в качестве вторичных источников погашения ссуд.

Совокупное применение на практике всех принципов банковского кредитования позволяет соблюдать как общегосударственные интересы, так и интересы обеих субъектов кредитной сделки: банка и заемщика.

2. Сущность кредитного риска и методы управления им

Банк является предприятием системного риска. К банковским относятся следующие виды риска:

процентный;

валютный;

кредитный;

инвестиционный;

операционный;

рыночный;

риск несбалансированной ликвидности;

- другие.

Кредитный риск, возникающий в процессе кредитных отношений, занимает центральное место во всей совокупности банковских рисков.

Под кредитным риском следует понимать вероятность полного или частичного невыполнения заемщиком основных условий кредитного договора. Кредитный риск складывается из риска неуплаты процентов по ссуде и риска невозвращения основной суммы долга.

Факторы, влияющие на возникновение и величину, кредитных рисков, весьма разнообразны и их можно подразделять на макроэкономические и микроэкономические. К макроэкономическим (внешним) факторам риска относятся:

общее состояние экономики страны; уровень инфляции, темпы роста ВВП,

дефицит бюджета и др.;

- активность денежно-кредитной политики ЦБ РФ, применяемые им инструменты и методы;

- региональные особенности функционирования банка; уровень конкуренции на кредитном рынке; уровень цен на банковские продукты и услуги; спрос на кредит со стороны клиентов.

К микроэкономическим (внутренним) факторам риска относятся: качество кредитной политики банка; кредитный потенциал банка; стабильность ресурсной базы; состав клиентской базы; качество кредитного портфеля; обеспечение ссуд; ценовая политика банка;

степень рискованности и прибыльности отдельных видов ссуд; степень информационной ограниченности при кредитовании; профессиональная подготовленность, квалификация и опыт персонала банка. Основными методами управления кредитным риском в КБ являются:

1. Дифференциация кредитных вложений - оценка кредитоспособности заемщиков и его рейтинга; определение условий кредитования, исходя из его рейтинга.

2. Диверсификация кредитных вложений - рассосредоточение кредитных вложений с целью понижения степени зависимости банка от возможного неисполнения кредитных обязательств в полном объеме или частично тем или другим заемщиком. Повышение степени диверсификации достигается путем применения на практике разных инструментов и форм кредитования, сочетанием мелких и крупных ссуд, созданием филиалов и дополнительных офисов и т.п.

3. Ограничение рисков - установление лимитов объема кредитов, приходящихся на единицу собственных средств банка; лимитирование объемов кредитования одного и группы взаимосвязанных заемщиков, отдельных отраслей, объемов кредитования крупных заемщиков; управление проблемными кредитами.

4. Хеджирование рисков - проведение забалансовых операций с производными финансовыми инструментами - кредитными дериватимами.

5. Деление рисков - сотрудничество с другими банками по совместному кредитованию крупных проектов.

Сам факт возникновения кредитного риска требует возмещения реальных финансовых потерь банка. Списание убытков по кредитным операциям осуществляется КБ за счет резервов на возможные потери по ссудам, которые они должны на регулярной основе в процессе оценки качества каждой конкретной ссуды на протяжении всего срока пользования ею заемщиком.

Состав макроэкономических показывает, что проблема кредитного риска выходит за пределы КБ и их взаимоотношений с клиентами. Поэтому управление кредитным риском со стороны КБ - лишь часть общего процесса.

Государство в лице ЦБ РФ также воздействует на кредитный риск через экономические нормативы кредитного риска.

К ним относятся:

норматив кредитного риска на одного заемщика или группу связанных заемщиков - Н6;

норматив кредитного риска на одного заемщика-акционера (участника) банка или группу связанных акционеров (участников) - Н9;

норматив кредитного риска на одного заемщика-инсайдера банка и связанных с

ним лиц - НЮ; - максимальный размер крупных кредитных рисков - Н7;

норматив совокупной величины кредитных рисков в части акционеров

(участников) банка - Н9.1 и инсайдеров банка - Н10.1. Под взаимосвязанными заемщиками понимаются юридические и физические лица, имеющие общую собственность и\или взаимные гарантии, и\или обязательства, и\или контролирующие имущество друг друга, а также совмещение одним физическим лицом руководящих должностей в двух и более предприятиях. Под контролем понимается владение прямое или косвенное (через дочернее предприятие) более 50 % голосов у стороны (лица).

Инсайдер - физическое лицо, способное воздействовать на принятие решения о выдаче Банком кредита

Норматив максимального размера риска на одного заемщика или группу взаимосвязанных заемщиков (Н6) определяется как отношение совокупной суммы требований банка к заемщику или группе взаимосвязанных замщиков по кредитам, учтенным векселям, займам, по кредитам и депозитам в драгоценных металлах и суммы, не взысканные банком, по своим гарантиям, к величине собственных средств банка (капиталу). Максимально допустимое значение, установленное ЦБ РФ, равно 25%.

Норматив Н6 применяется в отношении заимствований акционеров, участников банка, в случае, если вклад акционера, участника в УК банка не превышает 5% . Если он более 5%, то кредитный риск таких акционеров и участников регулируется нормативом Н9.

Норматив Н7 определяется как соотношение совокупной величины всех крупных кредитных рисков и капитала банка. Установлен на уровне 800%.

Норматив Н9 определяется в отношении тех акционеров, вклад (доля) которых в УК банка превышает 5% его величины. Он рассчитывается отношением совокупной суммы требований к такому акционеру (участнику) или группе взаимосвязанных акционеров (участников) к капиталу банка. Максимально допустимое значение составляет 20%.

Норматив НЮ определяется как отношение совокупной суммы требований банка, взвешенной с учетом риска, к капиталу банка.

Н9.1 =50%

HI 0.1 =3%

Билет # 21

1. Объекты кредитования (цель кредита)

Цель кредита выражает конкретные временные потребности в дополнительных денежных средствах хозяйствующих и других субъектов рынка, на удовлетворение которых может быть предоставлен кредит.

Для установления между заемщиком и банком нормальных кредитных отношений необходимо, чтобы потребности соответствовали уставной деятельности заемщика и были экономически обоснованы. В последующем это способствует возврату кредита и достижению заемщиком положительных результатов в своей деятельности.

В настоящее время объекты кредитования устанавливаются КБ самостоятельно. Они определяются на основе уставных требований банка, круга обслуживаемой клиентуры, стратегии развития банка на ближайшую перспективу, экономической ситуации в стране и находят отражение к кредитной политике банка.

Объекты кредитования могут быть как общими, т.е. характерными для всех отраслей народного хозяйства, так и частными, т.е. специфичными для определенных отраслей хозяйства и сфер бизнеса.

Общими объектами кредитования являются:

затраты на выплату заработной платы (и приравненных к ней платежей); товарно-материальные ценности, имущество; ценные бумаги и валютные средства; потребности в средствах для расчетов; затраты по реализации готовой продукции; пополнение оборотных средств; затраты инвестиционного характера. Специфичными объектами кредитования выступают:

- товары у розничных и оптовых торговых организаций, находящиеся в товарообороте;

затраты растениеводства и животноводства, затраты под урожай будущего года у сельскохозяйственных предприятий и фермерских хозяйств; разрыв в доходах у органов государственной власти; т.п.

Все перечисленные объекты кредитования можно разбить на три группы: объекты по операциям производственного характера;

- объекты по торгово-посредническим операциям; объекты по операциям распределительного характера.

Установление банками конкретных объектов кредитования нацеливает клиентов на тщательную проработку мотивации своих потребностей в заемных средствах и экономическое обоснование величины и сроков кредита.

2. Банковский контроль в процессе кредитования

Для КБ кредитование является одним из самых доходных, но и высокорисковых видов для деятельности. Это обязывает банки осуществлять тщательный контроль за соблюдением установленных принципов кредитования, а также за целевым использованием кредита заемщиками и его эффективностью в целом, оказывая активное влияние на хозяйственную и финансовую деятельность заемщиков.

В области кредитных отношений банковский контроль проходит несколько стадий (этапов): предварительную, текущую и последующую.

Предварительный контроль заключается в выборе из числа потенциальных заемщиков тех, которые по своему статусу, финансовому положению, кредитной истории и цели кредита отвечали бы всем требованиям банка и его кредитной политике.

Под текущим контролем понимается проверка банком всей документации, предоставленной заемщиком для оформления кредита, а также другой информации имеющейся в распоряжении банка, ее анализ с целью заключения кредитного договора и обеспечивающих обязательств, которые позволяют соблюдать принципы кредитования и отвечают нормам ГК РФ и банковскому законодательству.

Последующий контроль осуществляется с момента предоставления ссуды до полного его погашения. Его суть состоит в том, что на протяжении всего срока действия проводится постоянный контроль за финансовым состоянием заемщика по его отчетности и движению средств по банковским счетам; за состоянием залогового имущества; за соблюдением лимита кредитования заемщика; за своевременной, регулярной уплатой процентов по ссуде; полным и своевременном погашении кредита в сроки, определенные договором, а также за изменением качества кредита, а следовательно, и риска по нему для своевременного принятия соответствующих мер экономического и юридического характера в отношении заемщика.

Билет # 22

1. Расчеты платежными поручениями.

Платежное поручение представляет распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

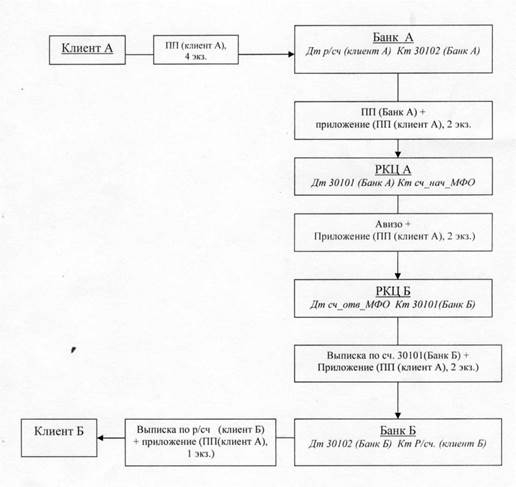

Схема документооборота при расчетах платежными поручениями.

|

2. Кредитоспособность ссудозаемщика. Методы, используемые для ее оценки.

Кредитоспособность заемщика зависит от многих факторов. Уже это само по себе означает трудность, поскольку каждый фактор (для банка – факторы риска) должен быть оценен и рассчитан. К этому следует добавить необходимость определения относительного «веса» каждого отдельного фактора для состояния кредитоспособности, что также чрезвычайно непросто. Еще сложнее оценить перспективы изменений всех тех факторов, причин и обстоятельств, которые будут определять кредитоспособность заемщика в предстоящий период. Способность заемщика погасить ссудную задолженность имеет значение для кредитора лишь в том случае, если она относится к будущему периоду (является прогнозом такой способности, причем прогнозом достаточно обоснованным, правдоподобным). Между тем все показатели кредитоспособности, применяемые на практике (они будут представлены дальше), обращены в прошлое, так как рассчитываются по данным за истекший период или периоды, к тому же это обычно данные об остатках («запасах») на отчетную дату, а не более точные данные об оборотах («потоках») за определенный период. Здесь об этом говорится с одной целью – чтобы стало ясно, что вообще показатели кредитоспособности имеют в некотором роде ограниченное значение. Дополнительные сложности в определении кредитоспособности возникают в связи с существованием таких ее факторов, измерить и оценить значение которых в цифрах невозможно. Это касается в первую очередь морального облика, репутации заемщика, хотя не только их. Соответствующие выводы не могут быть признаны неопровержимыми.

В дореволюционное время для учета морального облика клиента предполагалось принимать во внимание даже прошлое заемщика и прошлое его компаньонов в деле, а равно и тех фирм, в зависимости или в тесной деловой связи с которыми он состоял.

Наконец, значительные сложности порождаются инфляцией, искажающей показатели, характеризующие возможности погашения ссудной задолженности (это относится, например, к показателям оборачиваемости капитала и отдельных его частей – активов, основного капитала, запасов), и неодинаковой динамикой объема оборота (из-за опережающего роста цен на реализуемую продукцию) и оценкой остатков (основных средств, запасов). Итак, получить единую, синтетическую оценку кредитоспособности заемщика с обобщением цифровых и нецифровых данных нельзя. Для обоснованной оценки кредитоспособности помимо информации в цифровых величинах нужна экспертная оценка квалифицированных аналитиков. В то же время сложность оценки кредитоспособности обусловливает применение разнообразных подходов к такой задаче – в зависимости как от особенностей заемщиков, так и от намерений конкретного банка-кредитора. При этом важно подчеркнуть: различные способы оценки кредитоспособности не исключают, а дополняют друг друга. Это значит, что применять их следует в комплексе.

Существует следующие способы оценки кредитоспособности:

- на основе системы финансовых коэффициентов;

- на основе анализов денежных потоков;

- на основе анализов делового риска.

Каждый из них взаимно дополняет друг друга. Если анализ делового риска позволяет оценить кредитоспособность клиента в момент совершения сделки только на базе одной ссудной операции и связанного с ней денежного потока, то система финансовых коэффициентов прогнозирует риск с учетом его совокупного долга, сложившихся средних стандартов и тенденций. Анализ денежного потока клиента не только оценивает в целом кредитоспособность клиента, но и показывает на этой основе предельные размеры новых ссуд, а также слабые места управления предприятием, из которых могут вытекать условия кредитования.

Билет # 23

1. Методы кредитования

Под методами кредитования следует понимать способы выдачи и погашения кредита в соответствии с принципами кредитования.

В дореформенный период отечественной банковской практикой были выработаны два метода кредитования: по остатку и обороту.

Сущность метода кредитования по остатку заключалась в том, что движение кредита (т.е. выдача и погашение) увязывалось с движением остатка кредитуемых ценностей, в качестве которых могли выступать различные товарно-материальные ценности, незавершенное производство, готовая продукция и товары отгруженные. Рост сверх нормативных запасов вызывал потребность в кредите, а их снижение требовало его погашения в соответствующей части. При этом методе кредит носил компенсационный характер, так как возмещал хозяйственным органам их собственные средства, вложенные в повышение (сверх норматива) запасы ценностей и затрат.

Особенность кредитования по обороту состояла в том, что движение кредита определялось оборотом материальных ценностей, т.е. их поступлением и расходованием. Кредит носил здесь платежный характер, так как выдача ссуд производилась непосредственно на производство платежа. Погашение осуществлялось по завершении полного кругооборота средств заемщика в соответствии с планом реализации (товарооборота). Благодаря этому методу кредитования достигались бесперебойность и непрерывность платежного оборота хозяйственных органов, а также постоянное участие кредита в хозяйственном обороте заемщика.

В настоящее время способы выдачи и погашения кредитов коммерческими банками определяются Положением ЦБ РФ «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31.08.1998 г. №54-П. Согласно Положения предусмотрено предоставление (размещение) денежных средств клиентам банка следующими способами:

разовым зачислением денежных средств на банковский счет, либо разовой

выдачей наличных денег;

открытием кредитной линии;

кредитованием банком расчетного (текущего, корреспондентского) счета клиента (при недостаточности или отсутствии на нем денежных средств). Методы кредитования, рекомендуемые ЦБ РФ отечественным КБ, фактически опираются на богатый опыт зарубежных банков, накопленный за долгие годы работы с рыночным хозяйством. В зарубежной банковской практике используется два метода кредитования.

Сущность первого заключается в том, что вопрос о предоставлении ссуды заемщику при обращении за ней в банк каждый раз решается в индивидуальном порядке. Ссуда выдается на удовлетворение определенной потребности в средствах. Этот метод применяется при предоставлении целевых разовых кредитов на конкретный срок, т.е. срочных ссуд.

При втором методе ссуды предоставляются в размере установленного банком заемщику на определенный срок лимита, который используется им на основании кредитного соглашения по мере возникновения потребности в дополнительных средствах в пределах оговоренного срока без дополнительных переговоров с банком. В таком порядке заемщики кредитуются по овердрафту, путем открытия кредитной линии и по контокорренту.

Овердрафт представляет собой вид кредита, который выдается заемщику на производство платежа при недостатке или отсутствии средств на расчетном (текущем) счете в размере, не превышающем установленный лимит.

Открытая кредитная линия позволяет оплатить за счет кредита любые расчетно-денежные документы, предусмотренные в кредитном соглашении. Кредитная линия открывается клиенту как правило не менее чем на 1 год.

Кредитные линии могут быть нескольких видов: рамочные, сезонные, общие (под совокупный объект), с твердым обязательством банка-кредитора предоставлять заемщику средства в счет лимита открытой кредитной линии или без такового обязательства (по мере наличия ресурсов у банка) и т.д.

Различают возобновляемую и невозобновляемую кредитные линии.

Невозобновляемая кредитная линия - это кредитная линия с лимитом выдачи.

Возобновляемая кредитная линия - это кредитная линия с лимитом задолженности.

Использование денежных средств кредита производится не с ссудного счета, а с расчетного счета заемщику, куда по мере выдачи перечисляется кредитные средства.

Используемая в настоящее время форма ссудного счета (простой ссудный счет) представляет собой бухгалтерский регистр, который служит исключительно для учета предоставленного банком заемщику кредита и его погашения. Никаких других функций он не выполняет. Однако до выхода Положения 54-П с простого ссудного счета разрешалось осуществлять платежи в соответствии с кредитным договором. Таким образом, простой ссудный счет выполнял еще и платежную функцию и позволял осуществлять контроль со стороны банка за целевым использованием кредитных средств. При направлении суммы кредита на расчетный счет осуществлять указанную контрольную функции затруднительно, что повышает риски кредитования. Погашение всех видов кредита независимо от способа их выдачи должно осуществляться заемщиком только путем перечисления ими денежных средств со своих расчетных счетов. Зачисление всей или части выручки непосредственно на ссудный счет заемщика для погашения кредита не допускается. Исключение - физические лица.

Контокоррентные кредиты в России не практикуются, т.к. они не разрешены нормативными документами ЦБ РФ. В зарубежной практике этот вид кредита предназначен для первоклассных клиентов для удовлетворения их общей, совокупной потребности по текущей деятельности в денежных средствах, т.е. он выдается под разрыв платежного оборота. Его выдача производится с единого активно-пассивного счета, дебетовое сальдо которого лимитируется, т.к. оно означает ссудную задолженность.

2. Банковский контроль в процессе кредитования

Для КБ кредитование является одним из самых доходных, но и высокорисковых видов для деятельности. Это обязывает банки осуществлять тщательный контроль за соблюдением установленных принципов кредитования, а также за целевым использованием кредита заемщиками и его эффективностью в целом, оказывая активное влияние на хозяйственную и финансовую деятельность заемщиков.

В области кредитных отношений банковский контроль проходит несколько стадий (этапов): предварительную, текущую и последующую.

Предварительный контроль заключается в выборе из числа потенциальных заемщиков тех, которые по своему статусу, финансовому положению, кредитной истории и цели кредита отвечали бы всем требованиям банка и его кредитной политике.

Под текущим контролем понимается проверка банком всей документации, предоставленной заемщиком для оформления кредита, а также другой информации имеющейся в распоряжении банка, ее анализ с целью заключения кредитного договора и обеспечивающих обязательств, которые позволяют соблюдать принципы кредитования и отвечают нормам ГК РФ и банковскому законодательству.

Последующий контроль осуществляется с момента предоставления ссуды до полного его погашения. Его суть состоит в том, что на протяжении всего срока действия проводится постоянный контроль за финансовым состоянием заемщика по его отчетности и движению средств по банковским счетам; за состоянием залогового имущества; за соблюдением лимита кредитования заемщика; за своевременной, регулярной уплатой процентов по ссуде; полным и своевременном погашении кредита в сроки, определенные договором, а также за изменением качества кредита, а следовательно, и риска по нему для своевременного принятия соответствующих мер экономического и юридического характера в отношении заемщика.