Методы количественной оценки риска вложений

Количественная оценка риска, т. е. численное определение размеров отдельных рисков и риска проекта в целом, сложнее качественной. Сначала все риски измеряют в единицах, свойственных каждому из них, затем — в денежных единицах и, наконец, оценивают риск проекта в целом.

Рассмотрим основные методы количественной оценки риска.

Вероятностная оценка. Это — наиболее очевидный способ оценки риска. Вероятность означает возможность получения определенного результата. Применительно к задачам инвестирования методы теории вероятности сводятся к определению вероятности наступления определенных событий и выбору из нескольких возможных событий самого вероятного которому соответствует наибольшее численное значение математического ожидания.

Математическое ожидание какого-либо события равно абсолютной величине этого события, умноженной на вероятность его наступления.

Пример.Имеются два варианта вложения капитала — А и Б. Установлено, что в варианте А получение прибыли в сумме 30 тыс. руб. имеет вероятность р = 0,5, а в варианте Б получение прибыли в сумме 50 тыс. руб. имеет вероятность р = 0,4. Тогда ожидаемая прибыль от вложения капитала (т. е. математическое ожидание) составит в варианте А - 15 тыс. руб. (30 ∙ 0,5), а в варианте Б - 20 тыс. руб. (50 ∙ 0,4).

Вероятность наступления события может быть определена объективным или субъективным методом.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие.

Пример.Если известно, что при вложении капитала в какое-либо мероприятие прибыль в сумме 90 тыс. руб. была получена в 20 случаях из 100, то вероятность получения такой прибыли составляет 20 : 100 = 0,2.

Субъективный метод определения вероятности основан на использовании субъективных критериев, которые базируются на различных предположениях, в том числе суждениях оценивающего, его личном опыте, мнении финансового консультанта и т. п. Когда вероятность определяется субъективно,то разные люди могут устанавливать разное значение вероятности для одного и того же события и делать выбор по-своему.

Пример.Если известно, что при инвестировании капитала в какое-либо мероприятие из 120 случаев прибыль 25 тыс. руб. была получена в 48 случаях (р = 0,4), прибыль 20 тыс. руб. — в 36 случаях (р = 0,3), а прибыль 30 тыс. руб. — в 36 случаях (р = 0,3), то среднее ожидаемое значение составит

25 ∙ 0,4 + 20 ∙ 0,3 + 30 ∙ 0,3 = 25 тыс. руб.

Необходимо сделать одно замечание. Среднее ожидаемое значение представляет собой обобщенную количественную характеристику и поэтому не позволяет принять решение в пользу какого-либо варианта инвестирования.

Для принятия окончательного решения необходимо измерить колеблемость показателей, т. е. определить меру колеблемости возможного результата.

Колеблемость представляет собой степень отклонения ожидаемого значения от среднего. Для ее оценки на практике обычно применяют два близко связанных критерия — дисперсию и среднее квадратичное отклонение.

Дисперсия (σ2) есть среднее арифметическое из квадратов отклонений хi от их среднего арифметического :

σ2 — дисперсия; хi — ожидаемое значение для каждого случая; — среднее арифметическое ожидаемого значения; п — число случаев наблюдения (частота).

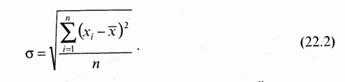

Среднее квадратичное отклонение (σ) определяется по формуле:

При равенстве частот наблюдений имеем частный случай:

Среднее квадратичное отклонение является именованной величиной и указывается в тех же единицах, в каких измеряется варьирующий признак. Дисперсия и среднее квадратичное отклонение являются мерами абсолютной колеблемости.

Для анализа результатов и затрат, предусматриваемых инвестиционным проектом, как правило используют коэффициент вариации. Он представляет собой отношение среднего квадратичного отклонения к средней арифметической и показывает степень отклонения полученных значений (в %):

Коэффициент вариации — относительная величина, поэтому на его значение не влияют абсолютные значения изучаемого показателя. С помощью коэффициента вариации можно сравнить даже колеблемость признаков, выраженных в разных единицах. Коэффициент вариации может изменяться от 0 до 100 %. Чем больше коэффициент, тем сильнее колеблемость. Принята следующая качественная оценка различных значений коэффициента вариации: до 10 % — слабая колеблемость, 10-25 % — умеренная, свыше 25 % — высокая.

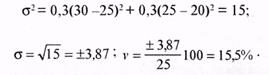

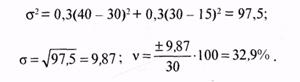

Пример.Рассмотрим порядок расчета дисперсии для условных вариантов вложения капитала А и Б, которые характеризуются данными, приведенными ниже в таблице.

Среднее квадратичное отклонение

Коэффициент вариации по варианту A: v = ±(3,87/25) ∙ 100 = ±15,5%;

по варианту Б: v = ±(7,42/30) ∙ 100 = ±24,7%.

Таблица

Варианты вложения капитала с учетом риска

Поскольку 15,5 < 24,7, вариант вложения капитала А предпочтительней.

Существует также упрощенный метод определения степени риска. Количественный риск инвестора характеризуется оценкой вероятных значений максимального и минимального дохода. Чем больше диапазон между экстремальными значениями при равной их вероятности, тем выше степень риска.

Для расчета дисперсии σ2, среднего квадратичного отклонения σ и коэффициента вариации v можно использовать следующие формулы:

где ртaxи рmin — соответственно вероятность получения максимального и минимального значения искомого показателя эффективности проекта (прибыли, рентабельности и др.); xmaх и хmin — максимальное и минимальное значение искомого показателя эффективности проекта (прибыли, рентабельности и др.).

Пример.Для варианта вложения капитала А, рассмотренного в предыдущем примере, получим следующие значения σ2 и σ:

Инвестирование в мероприятие Б дает нам следующие значения этих показателей

Сравнение полученных результатов показывает, что меньшая степень риска присуща варианту А.

Линейная модель оценки риска. В основе модели лежит теория ожидаемой полезности, в частности понятие функции полезности, согласно которой полезность, или удовлетворение, испытываемое индивидуумом (группой индивидуумов) от детерминированного дохода х, возрастает не пропорционально х, но его можно измерить некоторой нелинейной функцией и(х). Иными словами, индивидуум с капиталом 1 млн дол. вряд ли испытывает то же удовлетворение от дополнительного дохода в 1 млн дол., что и индивидуум с капиталом в 1 дол.

В частности, если предположить, что приращение полезности пропорционально не абсолютному, а относительному изменению дохода, т. е.

где k — некоторый коэффициент, то

Если доход представлен х, то случайна и полезность и(х), а ее среднее значение равно

где Е(х) — математическое ожидание х, которое и служит критерием сравнения х.

Если х принимает конечное число значений х1,..., хп свероятностями p1,… рп соответственно, то критерий и(х) принимает вид:

В общем случае для х с функцией распределения F(x):

Линейная модель оценки риска наиболее простая из всех вероятностных моделей, но в этом заключается и главный ее недостаток: линейная модель не отражает всего многообразия возможных ситуаций.

Нелинейная модель ожидаемой полезности с ранжированными вероятностями. Отличие данной модели от линейной состоит во введении преобразования функции распределения, что соответствует приданию различным вероятностям различных весов. При этом критерий задается представлением

где и(х) - функция полезности; g - некоторая дополнительно вводимая функция, если g = 1, то (22.12), совпадает с (22.11); F(x) - функция распределения х.

В дискретном случае, когда х принимает конечное число значений x1,..., xn с вероятностями р1,... рл, указанный критерий имеет вид

В частном случае, если различным значениям дохода приписать разные веса, критерий х примет форму

где вводится дополнительная весовая функция w(x), если при этом w(x) совпадает с 1, то (22.14) совпадает с (22.12).

В дискретном случае критерий приобретает вид

Если мала вероятность наступления рисковой ситуации, к примеру в тех случаях, когда в проекте участвуют лица с надежной деловой репутацией, допустимо применение весьма удобного и простого, но вместе с тем не удовлетворяющего правилу первого стохастического критерия

где а — некоторое число, при а > 0 соблюдается правило «неприятия риска», гласящее: большинство субъектов экономики склонны к стабильности; Dx — дисперсия х.

При этом, если X и Y — две независимые величины дохода (ущерба), то оценка суммарного дохода (ущерба) равна сумме оценок, взятых порознь:

Данный критерий, носящий название линейной комбинации математического ожидания и дисперсии, довольно часто используется в экономических исследованиях, поскольку с его помощью легко и удобно разделять риски в целях их независимой оценки. Так, необходимо разделять доход (ущерб), имевший место вследствие заключения рискового контракта с подрядной организацией, и доход, имевший место вследствие изменения проектной документации в ходе строительства объекта.

Можно было бы привести еще ряд нелинейных моделей оценки риска в рамках общего вероятностного подхода, но следует отметить, что линейная модель до сих пор чаще всего используется во многих областях экономических исследований благодаря ее простоте и методической ясности. Хотя она дает довольно грубое приближение к истинной мере риска, на практике этого как правило оказывается достаточно. Последнее положение особенно верно в отношении крупномасштабных проектов, реализуемых в промышленности, при недостатке информации, статистических данных, не говоря уже о нестабильности политического, общеэкономического и законодательного фона.

В рекомендациях Всемирного Банка по проектному анализу названы три наиболее приемлемых подхода к оценке риска:

· анализ чувствительности, при котором исследуется влияние определенных (± 5, ± 10, ± 15 %) вариаций наиболее важных для проекта исходных (входных) параметров (объема инвестиций, доходов и расходов, нормы дисконтирования и т. п.) на устойчивость показателей эффективности проекта;

· метод статистических испытаний (метод Монте-Карло), который предполагает выбор значений недетерминированных ключевых исходных параметров случайным образом;

· метод сценариев (метод формализованного описания неопределенности), который основывается на проработке опытными экспертами сценариев нескольких типовых вариантов развития событий по проекту и соответствующих им значений динамики выпуска продукции, доходов, расходов и т. д., а также на расчете для каждого сценария чистого дисконтированного дохода ( ЧДД) и других показателей эффективности проекта.

Разберем подробнее каждый из названных методов.

Анализ чувствительности. Это один из основных методов количественного анализа риска, трудоемкий, но при использовании соответствующего программного обеспечения — весьма показательный и точный. Суть его состоит в следующем: чем сильнее реагируют показатели экономической эффективности проекта на изменения входных величин, тем сильнее подвержен проект соответствующему риску.

Анализ чувствительности позволяет определить ключевые (с точки зрения устойчивости проекта) параметры исходных данных, а также рассчитать их критические, т. е. предельно допустимые, значения.

На первой стадии анализа чувствительности обычно строятся (по трем-пяти точкам) диаграммы, отражающие зависимость выбранных результирующих показателей от исходных параметров при изменении последних. Сопоставляя между собой полученные диаграммы, можно определить ключевые параметры, в наибольшей степени влияющие на оценку проекта.

На следующем этапе определяются критические для проекта значения ключевых параметров. В простейшем случае, например, находят так называемую точку безубыточности (англ. break- even point), отражающую минимально допустимый объем производства (продаж), при котором проект уже не приносит прибыли, но еще не становится убыточным. Если же речь идет о финансировании за счет кредитов, то критическим значением будет минимальная ссудная ставка, при которой доходы от проекта не погашают задолженности. Кроме того, может быть получено n-мерное (по числу критических точек) описание поля допустимых значений, в пределах которого проект остается состоятельным.

Метод статистических испытаний (метод Монте-Карло). Этот метод первоначально использовался в системе ПЕРТ (PERT Master Advance) для вычисления ожидаемой продолжительности проекта в целом и каждого его этапа, а затем нашел применение при количественной оценке неопределенности. В основе его лежит все та же модель вероятностной оценки рисков, получившая развитие в направлении оценки комплексного воздействия рисков на итоговые экономические показатели проекта.

В большинстве случаев при реализации проектов возникают технологические и иные перерывы или вносятся изменения, которые приводят к прямому и косвенному (обусловленному дополнительными затратами времени) росту расходов.

Последствия «наслоения» рисковых ситуаций позволяют анализировать модели комплексной оценки рисков. В качестве примера сошлемся на одну такую модель, схема которой изображена на рис. 22.1.

Соответственно выделению трех категорий рисков, влияющих на объем работ, продолжительность стоимость их выполнения, модель включает матрицы объема, продолжительности и стоимости.

Матрица объема работ содержит вариантный ряд данных об объеме работ по проекту, который может меняться в зависимости от изменения условий реализации проекта, так же как и вариантный ряд данных о продолжительности работ, содержащийся в матрице продолжительности работ.

Матрица стоимости соотносит текущие данные об объеме работ с переменными.

Матрица текущего финансового состояния рассчитывает потребность в кредитах, обусловленную увеличением стоимости работ или задержкой поступлений.

Блок расчета штрафных санкций позволяет оценить вероятный размер исков, которые могут быть возбуждены из-за изменения объемов работ и задержки их выполнения с учетом условий контракта, инфляции и т. п.

Блок расчета критического пути определяет возможные задержки завершения отдельных этапов работ и проекта в целом.

На практике метод Монте-Карло применяется для опенки рисковых ситуаций, которые могут возникнуть при реализации строительных проектов, осложнив отношения инвестора и подрядчика. Важно отметить два обстоятельства:

· метод Монте-Карло не дает эмпирической формулы для определения продолжительности работ и затрат на проект, так как нет двух подрядных организаций, которые вели бы строительство одинаково;

· практическое приложение метода требует соответствующего программного обеспечения (правда, при наличии «MS Excel» программу под метод Монте-Карло может написать любой квалифицированный пользователь) и доступа к аппаратным средствам.

Идея метода Монте-Карло чрезвычайно проста и состоит она в следующем. Вместо того чтобы описывать случайное явление с помощью аналитических зависимостей, производится «розыгрыш» — моделирование случайного явления с помощью некоторой процедуры, дающей случайный результат. Произведя такой «розыгрыш» очень большое число раз, мы получаем статистический материал — множество реализаций случайного явления, — который можно обработать обычными статистическими методами.

При большом количестве «розыгрышей» с помощью метода Монте-Карло можно, используя центральную предельную теорему теории вероятностей, получить средний результат, распределенный приближенно по нормальному распределению.

Зная закон нормального распределения случайной величины, который хорошо объясняется теоремой А. Е. Ляпунова, при решении экономических и технических задач рекомендуется использовать правило «трех сигм». На основе правила можно утверждать, что 68% значений нормально распределенной случайной величины попадают в интервал М.О. ± σ, 95% — в интервал М.О. + 2σ, более 99% — в интервал М.О. + 3σ, где М.О. — математическое ожидание (среднее значение); σ — среднеквадратическое отклонение.

Таким образом, использование правила «трех сигм» позволяет оценить риск появления возможных событий, составляющих при М.О. + 1σ примерно 32%, при М.О. + 2σ — примерно 5% и при М.О. ± 3σ — менее 3%.

Метод сценариев. Этот метод, называемый также формализованным описанием неопределенностей, наиболее сложен с технической точки зрения и включает следующие этапы:

· описание всего множества возможных условий реализации проекта (либо в форме сценариев, либо в виде системы ограничений на значения основных технических, экономических и прочих параметров проекта) и отвечающих этим условиям затрат (включая возможные санкции и затраты, связанные со страхованием и резервированием), результатов и показателей эффективности;

· преобразование исходной информации о факторах неопределенности в информацию о вероятностях отдельных условий реализации и соответствующих показателях эффективности или об интервалах их изменения;

· определение показателей экономической эффективности проекта с учетом неопределенности условий его реализации — показателей ожидаемой эффективности.

Основным показателем, используемым для сравнения различных сценариев развития инвестиционного проекта и выбора наиболее благоприятного из них, является ожидаемый интегральный экономический эффект Эож, а на уровне всего народного хозяйства — интегральный экономический эффект. Этот же показатель применяется для обоснования рациональных размеров и форм резервирования и страхования.

Если известны точные значения вероятностей различных условий реализации проекта, ожидаемый интегральный экономический эффект рассчитывается по формуле математического ожидания:

где Эi — интегральный эффект при условии реализации i-го сценария реализации проекта; рi — вероятность реализации i-го сценария.

В общем случае интервальной неопределенности Эож рекомендуется рассчитывать по формуле Л. Гурвица:

где λ — специальный норматив для учета неопределенности эффекта, отражающий систему предпочтений соответствующего участника проекта в условиях неопределенности. При определении ожидаемого интегрального эффекта (Эож) его λ, рекомендуется принимать на уровне 0,3; Этах и Эmin — наибольшее и наименьшее из математических ожиданий интегрального эффекта по допустимым вероятностным распределениям; 0 £ λ £ 1 — специальный норматив для учета неопределенности эффекта, отражающий систему предпочтений соответствующего хозяйствующего субъекта в условиях неопределенности.

При λ = 0 формула требует оценивать проект пессимистически, а при λ = 1 — рекомендутся оценивать оптимистически. Более подробно оценка λ, рассмотрена в работе [3].

Определим ожидаемый интегральный эффект проекта при i-ом условии реализации. Тогда:

Если известна функция распределения вероятности или она априори принята на основе, к примеру, метода статистических испытаний (метода Монте-Карло), то можно, используя математическое ожидание и стандартное среднеквадратическое отклонение, получить:

или

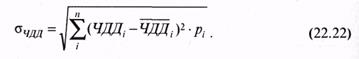

Если i — сценарий проекта, которому соответствует определенный интегральный экономический эффект ЧДД, не зависит от наступления какого-либо события в анализируемых границах (i =1, 2,..., п), то

Из указанного следует, что чем больше усредненный квадрат отклонения ЧДД проекта от ожидаемой его средней величины, тем выше неопределенность оценки эффекта и соответственно больше риск.

В расчетах эффективности ИП приходиться сталкиваться с неопределенностью будущих поступлений, а следовательно, и с оценкой нормы доходности Е. Если известны будущие потоки проекта, можно взять за основу норму доходности альтернативных вложений, приносящих доход без риска. К таким проектам относятся ИП для государственных нужд.

В тех случаях, когда прогноз будущих поступлений сложно оценить, возникает задача нахождения нормы доходности, учтываемой фактор неопределенности и риска.

Для решения указанной задачи считаем, что норма доходности E = const, то случайным фактором является только поток реальных денег (Ф), т.е. текущая стоимость от инвестиций PVt, t = 1, 2, ...,Т.

Для каждой реализации (прогнозирования) денежного потока можно подсчитать эффективность проекта

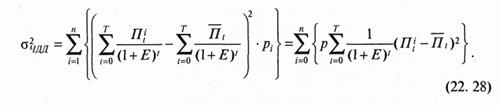

Тогда

где рi - вероятность наступления i-гo события, при котором приток будет равен Пti.

Обозначим

Тогда выражение (22.26) примет вид

Подставим полученное выражение в формулу (22.21), тогда

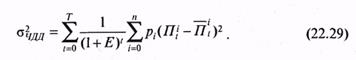

Преобразуем формулу (22.28) и получим:

В случае сокращения риска до 0, т. е. σ2 = 0, можно записать ЧДД длябезрискового проекта:

Из формулы 22.30 видно, что max ЧДД0будет прикорме доходности E → = 0.

Однако в реальной ситуации Е > 0.

Метод проверки устойчивости (расчета критических точек). Данный метод предусматривает разработку сценариев реализации проекта в наиболее вероятных или наиболее опасных для каждого участника проекта условиях.

В рамках каждого сценария исследуется, как будет действовать организационно-экономический механизм реализации проекта, каковы окажутся доходы (убытки) от каждой стадии и проекта в целом. Влияние факторов риска на норму дисконтирования при этом не учитывается.

Для проверки устойчивости должен быть выбран интервал планирования, при котором достигается полное освоение производственных мощностей, после чего методом итераций подбирается искомое значение исследуемого параметра.

Оценку риска посредством расчета критических точек рекомендуется производить с помощью имеющихся на рынке программных продуктов типа отечественных «Альт-Инвест» фирмы «Альт» (Санкт-Петербург), «Project Expert» фирмы «Pro-Invest Consulting», FOCCAL фирмы «ЦентрИнвестСофт», а также разработанных в Организации ООН по промышленному развитию ЮНИДО пакетов COMFAR и PROPSIN.

Метод корректировки параметров проекта и экономических нормативов. Неопределенность условий реализации проекта может учитываться корректировкой параметров проекта и применяемых в расчете экономических нормативов путем замены их на ожидаемые (при этом ожидаемые значения величин определяются методом вероятностной оценки риска).

При реализации строительных проектов, например, для этого прибегают к следующему:

· сроки строительства и выполнения других работ увеличивают на среднее значение возможных задержек;

· учитывают среднее увеличение стоимости строительства, обусловленное ошибками в проектной документации, пересмотром проектных решений в ходе строительства и, возможно, непредвиденными расходами;

· принимают во внимание запаздывание платежей, неритмичность поставок сырья и материалов, внеплановые отказы оборудования, допускаемые персоналом нарушения технологии, уплачиваемые и получаемые штрафы и иные санкции за нарушения договорных обязательств;

· увеличивают норму дисконта и требуемую внутреннюю норму доходности;

· если проектом не предусмотрено страхование участника от определенного вида риска, в состав его затрат включаются ожидаемые потери от данного риска.

При использовании описанных выше методов рекомендуется придерживаться следующего порядка оценки риска и неопределенности:

· разработка максимально возможного числа вариантов реализации проекта;

· идентификация потенциальных зон риска и неопределенности при помощи методов качественной оценки;

· выбор одного или нескольких методов количественной оценки в зависимости от требуемой полноты оценки и возможностей ее осуществления.

После оценки идентифицированных рисков приступают к выбору методов их снижения.