Общие условия привлечения к налоговой ответственности

Понятие налогового правонарушения.Виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента, других лиц, за которое НК РФ установлена ответственность (ст. 106).

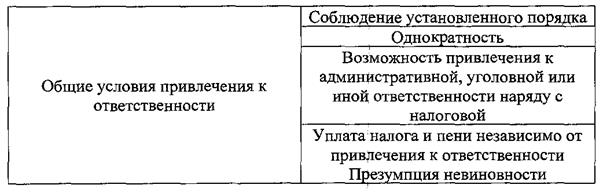

Общие условия привлечения к ответственности за совершение налогового правонарушения.Установленные НК РФ общие условия привлечения к ответственности за совершение налоговых правонарушений восходят к конституционным правам и обязанностям участников налоговых правоотношений и непосредственно опираются на основные начала законодательства о налогах и сборах:

1. Никто неможет быть привлечен к ответственности иначе, как по основаниям и в порядке, предусмотренными НК РФ;

Законность привлечения к ответственности.

2.Никто неможет быть привлечен к ответственности повторно.

Однократность привлечения к ответственности.

3. Привлечениеорганизации к ответственности за совершение налогового правонарушения не освобождает ее должностных лиц при наличии соответствующих оснований от административной, уголовной, иной ответственности, предусмотренной законодательством РФ.

Обязательность исполнения действующих законов.

4. Привлечение лица к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить причитающиеся суммы налога (сбора) и пени.

Всеобщность и равенство налогообложения.

5. Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана и установлена вступившим в законную силу решением суда. Обязанность по доказыванию вины лица возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в его пользу (ст. 108).

Презумпция невиновности лица, привлекаемого к ответственности.

Срок давности привлечения к ответственности. Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено налоговое правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности).

Исчисление срока давности со дня совершения налогового правонарушения применяется в отношении всех деяний, кроме грубого нарушения правил учета доходов и расходов и объектов налогообложения, неуплаты или неполной уплаты сумм налога.

Течение срока давности приостанавливается, если лицо, привлекаемое к ответственности, активно противодействовало проведению выездной налоговой проверки, что стало непреодолимым препятствием для её проведения и определения налоговыми органами сумм, подлежащих уплате в бюджетную систему РФ.

Течение срока давности считается приостановленным со дня составления акта о воспрепятствовании доступу должностных лиц налогового органа, проводящих проверку, на территории или в помещения проверяемого лица (ст. 113).

Обстоятельства, исключающие вину лица в совершении налогового правонарушения. Таковыми обстоятельствами признаются:

-совершение деяния вследствие обстоятельств непреодолимой силы;

-совершения деяния физическим лицом вследствие болезненного состояния;

-выполнение письменных разъяснений по вопросам применения законодательства о налогах и сборах, данных уполномоченными государственными органами или их должностными лицами, вне зависимости от даты издания этих документов;

Постановление ФАС ЗСО от 17.01.05 № Ф04-9561/2004(7805-А75-23). Письмо за подписью начальника отделения ГИБДД ОВД, в котором прямо указано, что транспортные средства УАЗ 3962 и УАЗ 3741 относятся к легковым автомобилям, является основанием для освобождения налогоплательщика от ответственности за неуплату транспортного налога.

-иные обстоятельства, которые могут быть признаны судом или налоговым органом, рассматривающим дело, исключающими вину лица в совершении налогового правонарушения (ст. 111).

Обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения. Смягчающие обстоятельства:

-стечение тяжелых личных или семейных обстоятельств;

- угроза, принуждение, зависимость;

-тяжёлое материальное положение физического лица;

-иные обстоятельства, которые могут быть признаны судом смягчающими.

Постановление ФАС ЦО от 14.03.05 № А54-3985/04-С2. Суд признал смягчающими обстоятельствами своевременность представления налоговой отчётности, привлечение к налоговой ответственности впервые. Санкция снижена в 2,5 раза.

Постановление ФАС ВВО от 24.10.05 № А79-3162/2005. Суд признал смягчающими обстоятельствами: невозможность представления достоверных налоговых деклараций вследствие изъятия первичных бухгалтерских документов органами прокуратуры, болезнь главного бухгалтера, своевременную уплату налогов в бюджет. Санкция снижена в 7,5 раза.

Отягчающим обстоятельством признается совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение Лицо, считается подвергнутым санкции в течение 12 месяцев с момента вступления в законную силу решения суда или налогового органа (ст. 112)..

Постановление ФАС ВВО от 24.01.05 № А82-2413/2004-14. Суд указал, что совершение лицом различных налоговых правонарушений не является отягчающим обстоятельством, соответственно увеличение штрафа неправомерно.

Налоговые санкции

Налоговая санкция является мерой ответственности за совершение налогового правонарушения.

Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных НК РФ.

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза.

При наличии обстоятельства, отягчающего ответственность, размер штрафа увеличивается на 100%.

Налоговая санкция взыскивается на основании решения руководителя налогового органа в случае, если сумма штрафа, налагаемого на организацию-налогоплательщика не превышает 5 000 рублей по каждому неуплаченному налогу за налоговый период и (или) иному нарушению законодательства о налогах и сборах.

В случае превышения указанной суммы штраф взыскивается в судебном порядке.

При совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое деяние в отдельности без поглощения менее строгой санкции более строгой.

Сумма штрафа, взыскиваемого за налоговое правонарушение, повлекшее задолженность по налогу (сбору), перечисляется со счетов лица-недоимщика только после перечисления в полном объёме этой суммы задолженности и пеней в очерёдности, установленной гражданским законодательством РФ (ст. 114).

Срок исковой давности взыскания штрафов. Налоговые органы могут обратиться в суд с иском о взыскании налоговой санкции:

за счёт денежных средств на счетах организации, индивидуального предпринимателя в банках не позднее шести месяцев после истечения срока исполнения требования об уплате налога;.

за счёт иного имущества организации, индивидуального предпринимателя в банках в течение одного года после истечения срока исполнения требования об уплате налога;.

за счёт имущества физического лица, не являющегося индивидуальным предпринимателем не позднее шести месяцев после истечения срока исполнения требования об уплате налога.

Постановление ФАС ЗСО от 27.06.05 № Ф04-4004/2005(12422-А70-26). Суд указал, что срок давности взыскания санкции по результатам камеральной проверки начинает своё исчисление не с момента представления налоговой декларации, а с момента вынесения налоговым органом решения по результатам этой проверки.