Погашение задолженности по частям.Контур финансовой операции

В практической финансовой деятельности, особенно при значительных размерах задолженности, долг обычно погашается в рассрочку, частями. Такой метод погашения часто называют амортизацией долга. Он осуществляется различными способами: •погашение основного долга равными суммами (равными долями); •погашение всей задолженности равными или переменными суммами по обслуживанию долга (срочными уплатами).

33.Процентные числа - общая сумма остатков средств на лицевом счете за определенное время, на которую по установленной процентной ставке банки начисляют процент.

Варианты погашения задолженности.

. Он осуществляется различными способами:

• погашение основного долга равными суммами (равными долями);

• погашение всей задолженности равными или переменными суммами по обслуживанию долга (срочными уплатами).

Погашение основного долга равными суммами.Пусть долг в сумме D погашается в течение п лет. В этом случае сумма, ежегодно идущая на его погашение, составит

Размер долга, как видим, последовательно сокращается: D, D - d, D - 2d и т.д. Соответствующим образом уменьшаются и выплачиваемые проценты, так как они начисляются на остаток долга. Пусть для простоты проценты выплачиваются один раз в конце года по ставке g. Тогда за первый год и последующие годы они равны Dg, (D — d)g,(D — 2d)g и т.д. Процентные платежи, как видим, образуют убывающую арифметическую прогрессию с первым членом Dg и разностью -dg. Срочная уплата в конце первого года находится как

Y1 = D0g + d.

Для конца года t находим:

Yt = Dt - 1g + d; t = l, 2,..., n, (7.8)

где Dt — остаток долга на конец года t, D0= D.

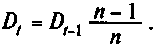

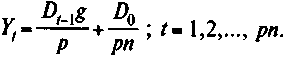

Если долг погашается р раз в году постнумерандо и с такой же частотой выплачиваются проценты, каждый раз по ставке g/p, то срочная уплата составит:

(7.9)

(7.9)

Остаток задолженности на конец года t:

Погашение долга равными срочными уплатами.В соответствии с этим методом расходы должника по обслуживанию долга постоянны на протяжении всего срока его погашения. Из общей суммы расходов должника часть выделяется на уплату процентов, остаток идет на погашение основного долга. Так же как и при предыдущем методе, величина долга здесьпоследовательно сокращается, в связи с этим уменьшаются процентные платежи и увеличиваются платежи по погашению основного долга. По определению

Y = Dt -1g + Rt = const.

План погашения обычно разрабатывается при условии, что задается срок погашения долга. Альтернативным и более редким является установление фиксированной суммы постоянных срочных уплат. Рассмотрим оба случая.

Задан срок погашения. Первый этап разработки плана погашения — определение размера срочной уплаты. Далее эта величина разбивается на процентные платежи и сумму, идущую на погашение долга. После этого легко найти остаток задолженности.

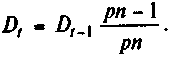

Периодическая выплата постоянной суммы Y равнозначна ренте с заданными параметрами. Приравняв сумму долга к современной величине этой ренты, находим

(7.10)

(7.10)

где an;g — коэффициент приведения годовой ренты со ставкой процента g и сроком п.

Все величины, необходимые для разработки плана, можно найти на основе Y и данных контракта. Найдем сумму первого погасительного платежа. По определению

d1 = y - d0g.

Суммы, идущие на погашение долга, увеличиваются во времени:

dt = dt-1(1 + g). (7.11)

В связи с этим рассматриваемый метод погашения называют прогрессивным.

Платежи по погашению долга образуют ряд:

d1; d1(l + g);...; d1(l + g)n - 1.

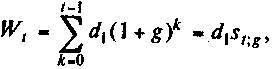

Использовав этот ряд, легко определить сумму погашенной задолженности на конец года t (после очередной выплаты):

(7.12)

(7.12)

где st;g — коэффициент наращения постоянной рентыпостнумерандо.

35.Расчёты на валютном рынке. Валютный рынок - это сфера экономических отношений, проявляющихся при осуществлении операции по купли-продажи иностранной валюты и ценных бумаг в иностранной валюте, а также операций по инвестированию валютного капитала.

Его участниками являются крупные коммерческие банки, финансовые и инвестиционные компании, фондовые биржи, ТНК, Центробанки, посреднические организации и отдельные лица, международные финансовые организации.

Валютный рынок обеспечивает своевременное осуществление международных расчетов, страхование от валютных рисков, диверсификацию валютных резервов, валютную интервенцию, получение прибыли их участниками в виде разницы курсов валют.

Валютный рынок подразделяется: по сфере распространения, по отношению к валютным ограничениям, по степени организованности [6].

Валютные операции - банковские операции на валютных рынках, связанные с куплей-продажей иностранной валюты. Валютная операция осуществляется на условиях немедленной поставки валют ("спот") и в форме срочных сделок, т.е. поставка валюты в будущем по курсу, существовавшему на момент заключения сделки ("форвард"). Срочные валютные операции проводятся как для страхования от валютных рисков, так и для спекуляции на разнице между фактическими и ожидаемыми курсами. Ряд валютных операций представляет собой сочетание сделок "спот" и "форвард" [13].

Основное назначение валютного рынка заключается в обеспечении его участников иностранной валютой и регулирование валютного курса. Валютный курс – цена (котировка) денежной единицы одной страны, выраженная в денежной единице другой страны. Валютные отношения экономически развитых стран основываются на "плавающих" валютных курсах, зависящих от спроса и предложения на национальные валюты на соответствующих рынках

36.Доходность облигаций. Доходность облигаций характеризуется несколькими показателями. Различают купонную (coupon rate), текущую (current, running yield) и полную доходность (yield to maturity, redemption yield, yield).

Купонная доходность определена при выпуске облигации, и, следовательно, нет необходимости ее рассчитывать. Текущая доходность характеризует отношение поступлений по купонам к цене приобретения облигации. Этот параметр не учитывает второй источник дохода — получение номинала или выкупной цены в конце срока. Поэтому он непригоден при сравнении доходности разных видов облигаций. Достаточно отметить, что у облигаций с нулевым купоном текущая доходность равна нулю. В то же время они могут быть весьма доходными, если учитывать весь срок их "жизни". Наиболее информативным является показатель полной доходности, который учитывает оба источника дохода. Именно этот показатель пригоден для сравнения доходности инвестиций в облигации и другие ценные бумаги. Итак, полная доходность, или, если применить старую коммерческую терминологию, ставка помещения, измеряет реальную эффективность инвестиций в облигацию для инвестора в виде годовой ставки сложных процентов. Иначе говоря, начисление процентов по ставке помещения на цену приобретения облигации полностью обеспечивает выплату купонного дохода и сумму для погашения облигации в конце срока.