Методы финансирования инвестиционной деятельности

Основными и наиболее часто используемыми методами финансирования инвестиционной деятельности являются:

1. Полное самофинасирование;

2. Акционирование;

3. Заемное финансирование;

4. Государственное финансирование;

5. Проектное финансирование;

6. Венчурное финансирование;

7. Государственно-частное партнерство;

8. Смешанное финансирование (их различные комбинации).

1. Полное самофинансирование предусматривает инвестирование только за счет собственных (внутренних) источников. Этот метод применяется для финансирования небольших реальных инвестиционных проектов.

2. Акционирование предусматривает выпуск и реализацию организацией акций на сумму, равную стоимости инвестиционного проекта. Применяется в случаях финансирования крупных реальных инвестиционных проектов при отраслевой или региональной диверсификации инвестиционной деятельности.

3. Заемное финансирование – финансирование инвестиционной деятельности за счет различных банковских кредитов, иностранных кредитов и т.д. Кредиты как источник финансирования инвестиционных проектов имеют ряд положительных и отрицательных сторон. К положительным сторонам относятся: достаточно большой объем возможного их привлечения, значительный внешний контроль за эффективностью их использования. К отрицательным сторонам: сложность привлечения и оформления, необходимость предоставления соответствующих гарантий или залога имущества, потеря части прибыли в связи с необходимостью уплаты ссудного процента.

4. Государственное финансирование включает кредитование на возвратной и безвозвратной основе, финансирование в рамках федеральных инвестиционных программ и государственные внешние заимствования.

На возвратной основе средства федерального бюджета выделяются Минфину РФ в пределах кредитов, выдаваемых Банком России в установленном действующем законодательстве порядке. Минфин направляет указанные средства заемщикам через коммерческие банки.

На безвозвратной основе осуществляется с утвержденным перечнем строек и объектов для федеральных государственных нужд при отсутствии других источников или в порядке государственной поддержки строительства приоритетных объектов производственного назначения при максимальном привлечении собственных, заемных и других средств. Финансирование производится Минфином путем перечисления средств государственным заказчикам (федеральным органом исполнительной власти), которые в свою очередь перечисляют средства застройщикам.

Федеральные целевые программы и межгосударственные целевые программы, к которых участвует РФ представляют собой увязанный по ресурсам, исполнителям и срокам комплекс научно-исследовательских, опытно-конструкторских, производственных, социально-экономических, организационно-хозяйственных и других мероприятий, обеспечивающих эффективное решение задач в области государственного, экономического, экологического, социального и культурного развития РФ. ФЦП могут финансироваться за счет федерального бюджета, внебюджетных средств, а также средств бюджетов РФ.

Государственные внешние заимствования осуществляются в соответствии с Бюджетным кодексом РФ. При этом государство выступает или заемщиком финансовых средств или гарантом погашения таких займов другими участниками. Государственные внешние заимствования образуют государственный внешний долг РФ (на 1 апреля 2014 год это 53,6 млрд. долл (5% ВВП) – самый низкий в Европе, у США 18500 млрд. (110% ВВП)).

5. Проектное финансирование — это финансирование инвестиционных проектов, при котором источником обслуживания долговых обязательств являются денежные потоки, генерируемые проектом. Специфика этого вида инвестирования состоит в том, что оценка затрат и доходов осуществляется с учётом распределения риска между участниками проекта.

Проектное финансирование — это метод привлечения долгосрочного заемного финансирования для крупных проектов, посредством «Финансового инжиниринга», основанный на займе под денежные потоки, создаваемые только самим проектом, и является сложным организационным и финансовым мероприятием по финансированию и контролю исполнения проекта его участниками. Главным преимуществом проектного финансирования является то, что оно позволяет сконцентрировать значительные денежные ресурсы на решении конкретной хозяйственной задачи, существенно снижая риск благодаря значительному числу участников соглашения.

Венчурное финансирование - специфический вид финансирования, с особыми условиями и правилами, его главное отличие от традиционных источников - высокая степень риска. Это долгосрочные, т.е. от 3 до 7 лет, высокорисковые инвестиции частного капитала в акционерный капитал начинающих малых высокотехнологичных и перспективных предприятий (стартапов), с целью получения прибыли от прироста стоимости вложенных средств в будущем. Обычно такие начинающие предприятия ориентированы на разработку и производство наукоемких продуктов. Впоследствии эти предприятия развиваются и расширяются. Венчурные инвестиции обычно осуществляются в сфере инноваций, так как именно инновации обеспечивают высокую скорость развития стартапа и, соответственно, высокую доходность. Отличие венчурного финансирования от кредитования

Венчурное финансирование очень отличается от традиционных видов финансирования. Рассмотрим самые важные отличия от «традиционного» кредитования:

· венчурные инвесторы не требуют выплат по процентам;

· сроки, на которые обычно выдаются кредиты, не такие длительные;

· банки выдают кредит под ликвидный залог, в то время как венчурные инвесторы его не требуют, в связи с тем, что у высокотехнологичного предприятия ликвидные активы появляются на более поздних этапах жизненного цикла;

· финансирование за счет венчурного капитала не обеспечивается никакими гарантиями, так как инвестор становится акционером или добровольным деловым партнером компании и несет риски потери вложений наравне с предпринимателем;

· банк оценивает предприятие с точки зрения настоящего положения, когда как венчурный инвестор - с точки зрения будущего этого предприятия и способности руководства реализовать это будущее.

При анализе кредитоспособности стартапа венчурный финансист рассмотрит и те факторы, которые рассмотрел бы кредитор, но в то же время большее внимание будет уделено анализу проекта, профессионализму руководства, характеристике товаров и услуг, состоянию и перспективам рынка.

Рынок венчурного капитала преимущественно состоит и двух секторов: венчурные фонды и неформальный сектор. К неформальному сектору относят неформальных инвесторов, или, как их принято называть, «бизнес - ангелов». «Бизнес-ангел» - индивидуальный инвестор, который инвестирует свои личные финансовые ресурсы напрямую в новые и растущие малые предприятия. Размер инвестиций составляет от 50 тыс. долларов до 1 млн. долларов США, хотя нередки и более крупные инвестиции.

Венчурные инвесторы способны находить стоящие проекты, так как они систематически проводят оценку новых бизнесов по 6 категориям риска. Они рассматривают риск конкуренции, риск невозможности спасти вложенные средства в случае необходимости, риск потерять весь вклад, риск провала менеджмента, риск провала бизнес-идеи и риск провала лидерства.

Венчурный фонд - инвестиционный фонд, ориентированный на работу с инновационными предприятиями и проектами. Особенностью этих фондов является законодательное разрешение вести высокорисковую деятельность, соответственно у них снижена потребность диверсифицировать свои риски. Венчурные фонды имеют право покупать корпоративные права и кредитовать компании, но не имеют права финансировать компании банковской, страховой и инвестиционной отраслей.

Одно из основных отличий венчурных фондов и индивидуальных инвесторов из неформального сектора заключается в том, что первые управляют чужими деньгами, в то время как последние финансируют новый бизнес из своих личных средств.

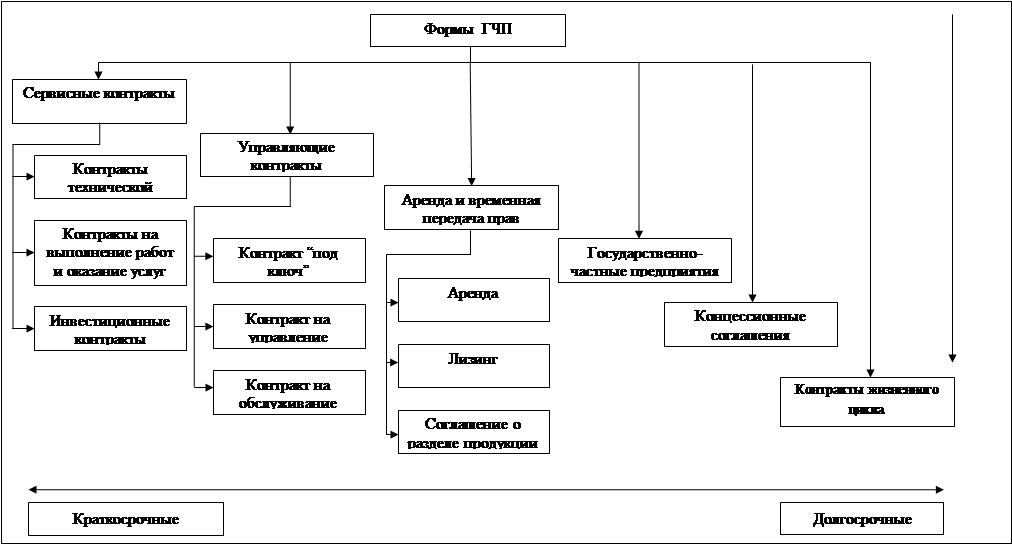

6. Государственно-частное партнерство

ГЧП – совокупность форм взаимодействия государства и частного бизнеса в сфере общественно-значимых проектов на взаимовыгодных условиях.

Сервисные контракты представляют собой форму договорных отношений между частными предприятиями и муниципальными властями, определяющие характер работы, объемы, величину затрат и сроки выполнения работ.

Управляющие контракты предполагают передачу в пользование муниципального или государственного имущества частному предприятию с целью управления данным имуществом, поддержания исправного состояния и модернизации.

Совместные государственно-частные предприятия. Они могут создаваться путём акционирования (корпоратизации) или на условиях долевого участия сторон без выпуска акций. Степень свободы частного сектора в таких предприятиях определяется долей сторон в капитале. Риски участников также распределяются пропорционально такой доле.

Федеральный закон № 115-ФЗ от 21.07.05 «О концессионных соглашениях» дает следующее определение концессии: По концессионному соглашению одна сторона (концессионер) обязуется за свой счет создать и (или) реконструировать определенное этим соглашением имущество (недвижимое имущество или недвижимое имущество и движимое имущество, технологически связанные между собой и предназначенные для осуществления деятельности, предусмотренной концессионным соглашением) (далее - объект концессионного соглашения), право собственности на которое принадлежит или будет принадлежать другой стороне (концеденту), осуществлять деятельность с использованием (эксплуатацией) объекта концессионного соглашения, а концедент обязуется предоставить концессионеру на срок, установленный этим соглашением, права владения и пользования объектом концессионного соглашения для осуществления указанной деятельности.

Контракты жизненного цикла представляют собой заключение договора между государством и частным бизнесом на строительство, эксплуатацию, управление и обслуживание социально значимого объекта на протяжении всего его срока жизни.