Уступка требований (цессия) и передача права собственности

В практике некоторых стран с рыночной экономикой в качестве форм обеспечения возвратности кредита наиболее часто применяются уступка (цессия) требований и передача права собственности.

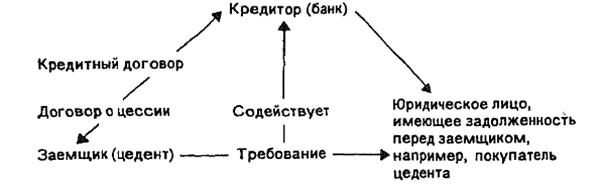

УСТУПКА (ЦЕССИЯ) - это документ заемщика (цедента), в котором он уступает свое требование (дебиторскую задолженность) кредитору (банку) в качестве обеспечения возврата кредита.

Правовая структура цессии представлена на рис. 13.2.

===351===

Рис. 13.2. Правовая структура цессии

Из приведенного рис. 13.2 видно, что договор о цессии дополняет кредитный договор, создавая правовую основу для обеспечения возвратности полученной клиентом банка ссуды. Договор о цессии предусматривает переход к банку права получения денежных средств по уступленному требованию. Стоимость уступленного требования должна быть достаточной, чтобы погасить ссудную задолженность. Банк имеет право воспользоваться поступившей выручкой только для погашения выданного кредита и платы за него. Если по уступленному требованию поступает сумма денежных средств, превышающая задолженность по ссуде, то разница возвращается цеденту.

На практике используются два вида цессии: открытая и тихая. ОТКРЫТАЯ ЦЕССИЯ предполагает сообщение должнику (покупателю цедента) об уступке требования. В этом случае должник погашает свое обязательство банку, а не заемщику банка (цеденту). При ТИХОЙ ЦЕССИИ банк не сообщает третьему лицу об уступке требования, должник платит цеденту, а тот обязан передавать полученную сумму банку. Заемщик предпочитает тихую цессию, чтобы не подрывать свой авторитет. Но для банка тихая цессия связана с большим риском, так как, во-первых, средства по уступленным требованиям, находящиеся в других банках, могут поступить на счета заемщика; во-вторых, заемщик может уступать требование несколько раз; в-третьих, заемщик может уступать уже не существующие требования.

Кроме уступки индивидуальных требований, например, банки Германии используют общую и глобальную цессии.

ОБЩАЯ ЦЕССИЯ означает, что заемщик обязуется перед банком регулярно уступать требования по поставке товаров или оказанию услуг на определенную сумму. При этом право банка на получение денежных средств в погашение предоставленного кредита возникает не в момент заключения договора об общей цессии, а с момента передачи в банк требований или списка дебиторов.

При ГЛОБАЛЬНОЙ ЦЕССИИ заемщик обязан уступить банку все существующие требования к конкретным клиентам и вновь возникающие в течение определенного периода времени. Этот вид уступки- тре-

Юридическое лицо, имеющее задолженность перед заемщиком, > например, покупатель цедента

===352===

бований считается предпочтительным. В целях снижения риска при использовании этой формы обеспечения возвратности кредита банк требует производить уступку требований на сумму, значительно большую, чем величина выданного кредита. При общей и глобальной цессии максимальная сумма кредита составляет 20-40% стоимости уступленных требований.

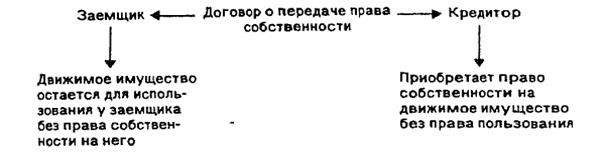

Для того чтобы движимое имущество могло быть в пользовании заемщика и в то же время служить гарантией возврата кредита, используется передача права собственности на него кредитору в обеспечение имеющегося долга.

Правовая структура передачи права собственности кредитору представлена на рис. 13.3.

В отличие от заклада при передаче права собственности кредитору в обеспечение долга движимое имущество клиента остается в его пользовании. Это происходит, когда передача ценностей кредитору невозможна и нецелесообразна и если заемщик не может отказаться от использования объекта обеспечения ссуды. Заемщик в данном случае несет ответственность за сохранность оставшихся в его пользовании ценностей и не имеет права самостоятельного распоряжения ими.

Рис. 13.3. Правовая структура передачи собственности кредитору

В качестве объектов обеспечения ссуд могут выступать как отдельные предметы (автомашина), так и группа предметов, находящихся на одном складе или цехе (товары, запасы материалов, полуфабрикатов).

Банк при заключении договора о передаче права собственности в обеспечение имеющегося долга должен удостовериться, что заемщик действительно является собственником конкретных ценностей. Однако эта проверка не уменьшает большого риска, который сопровождает передачу права собственности. Кредитор во многом зависит от честности заемщика, у которого находится объект обеспечения ссуды. В целях уменьшения риска банки осторожно подходят к определению размера обеспечения, в связи с чем максимальная сумма кредита составляет 20-50% их стоимости.

===353===

ГАРАНТИИ И ПОРУЧИТЕЛЬСТВА

Формой обеспечения возвратности кредита являются также гарантии и поручительства. Обладая, как и залог, способностью юридически и экономически защищать интересы кредитора, они имеют иную исходную базу. В этом случае имущественную ответственность несет за заемщика, как правило, третье лицо. Существует несколько видов гарантий, различающихся между собой по субъекту гарантийного обязательства; порядку оформления гарантии; источнику средств, используемому для гарантирования платежа.

В качестве субъекта гарантированного обязательства могут выступать финансово устойчивые предприятия или специальные учреждения, располагающие средствами: банки: реже - сами предприятия-заемщики.

В США на протяжении длительного периода применялась практика, когда предприятия-заемщики перед получением ссуды должны были сформировать в банке депозит в определенной сумме. Обычно использовался принцип: "10 + 10". Он означал, что ссудополучатель до получения ссуды образовывал депозит в размере 10% разрешенной ссуды, вторые 10% он вносил на депозитный счет после выдачи ссуды. Таким образом, гарантией своевременного погашения кредита служил собственный депозит предприятия-заемщика в размере 20% полученной ссуды. Однако в этом случае гарантия позволяет лишь частично защитить интересы кредитора. Такую практику можно было бы использовать и в нашей стране, обязав клиента, получающего в банке кредит, открыть в этом банке расчетный или депозитный счет с хранением на них определенной суммы средств.

В США гарантии предоставляются также специальными правительственными организациями, обладающими целевыми фондами. Одной из таких организаций является Администрация по делам мелких предприятий, которая имеет целевую программу их развития. 90% ссуд этим предприятиям выдается под гарантию указанной администрации. Причем за кредит взимается льготная плата, в частности, процентная ставка ниже на 1-1,5% по сравнению с той, которая берется за кредит, предоставленный без гарантии. Государственный фонд поддержки мелких и средних предприятий целесообразно создать и в нашей стране, он мог бы использоваться в качестве гарантийного источника развития малого бизнеса. Основным источником был бы банковский кредит.

Гарантии могут выдаваться и банками. Особенно широко используются банковские гарантии при международных расчетах и получении международных кредитов. Указанные гарантии предоставляются как в виде специального документа (гарантийного письма), так и надписи на векселе (аваль).

В России в соответствии с Гражданским кодексом РФ используются только банковские гарантии. Банковская гарантия всегда выдается только на определенный срок. Ее действие начинается, как правило, с момента возникновения обязательства по кредитному договору. Выдача

===354===

гарантии носит возмездный характер. Оплата услуг по ее предоставлению может осуществляться как до выдачи гарантии, так и после ее исполнения. На практике гарантия оформляется гарантийным письмом кредитору или подписанием договора гарантии гарантом и бенефициаром (банком-кредитором). В большинстве случаев к заключению договора привлекают и заемщика, т.е. договор становится трехсторонним. Такой договор наделяет взаимными правами и обязанностями не только кредитора, но и гаранта, и заемщика. Для договора банковской гарантии существенными условиями являются: какие конкретно договоры и на какую сумму гарантируются, а также срок действия гарантии.

Требование бенефициара об уплате денежной суммы по банковской гарантии должно быть предоставлено гаранту до окончания срока, на который она выдана.

Действие банковской гарантии, как правило, прекращается при погашении обязательства перед кредитором.

Эффективность гарантии как форма обеспечения возвратности кредита зависит от ряда факторов. Во-первых, первостепенное значение имеет реальная оценка банком, выдающим кредит, финансовой устойчивости гаранта. Поскольку в России гарантом выступает банк, важное значение приобретают достоверная информация о его финансовой устойчивости, методы анализа и оценки этой информации.

В этой связи интересен опыт США, где банки используют для обеспечения возвратности кредита два вида гарантий. В случае, если финансовая устойчивость гаранта сомнительна или неизвестна, применяется гарантия, обеспеченная залогом имущества гаранта, т.е. гарантия дополняется залоговым обязательством. В случае доверия к финансовой устойчивости гаранта используется необеспеченная гарантия.

Во-вторых, при получении гарантии банк, выдающий кредит, должен убедиться в готовности гаранта выполнить свое обязательство. Для этого зарубежные банки практикуют обязательную встречу и беседу с гарантом на предмет подтверждения его намерения выполнить гарантийное обязательство.

В-третьих, гарантии должны быть правильно оформлены и подписаны лишь лицами, имеющими на это полномочия.

Поручительство также есть форма обеспечения возвратности кредита. Она применяется как при взаимоотношениях банка с юридическими, так и с физическими лицами и всегда оформляется письменным договором. Несоблюдение письменной формы поручительства влечет за собой недействительность договора. В соответствии с ним поручитель обязуется перед кредитором отвечать за исполнение должником его обязательств на всю сумму кредитов и процентов по нему или на их часть (например, только на сумму процентов). Договор поручительства может быть заключен между банком-кредитором и поручителем без участия заемщика; однако иногда банки привлекают участвовать в этом

договоре и самого заемщика.

===355===

По договору поручительства возникает солидарная ответственность по обязательствам должника (заемщика) перед банком. Она означает, что банк не может предъявить свои требования к поручителю до момента, пока последний не обратится за взысканием непосредственно к заемщику и не получит отказа погасить кредит.

Поручительство прекращается с прекращения обеспеченного им кредитного обязательства.

Использование поручительства требует тщательного анализа кредитоспособности поручителя.

В нашей стране поручительство нашло широкое применение при кредитовании как физических, так и юридических лиц. При этом поручителями могут выступать как организации, так и граждане.

При получении договора поручительства банки должны тщательно проверять содержание, оформление и достоверность подписей и правомочность лиц, поставивших свои подписи. Для этой цели в зарубежной межбанковской практике существует официальный документ, называемый книгой уполномоченных лиц (подписей), гдезафиксированы круг лиц, имеющих право подписи платежных документов, и образцы их подписей. В договоре должно быть четко определено: кому дано поручительство; за кого оно дано; за исполнение какого обязательства; наличие намерения отвечать за заемщика.

В российской практике использование различных форм обеспечения возвратности кредита получило широкое развитие. Анализ этой практики выявил ряд существенных недостатков, в результате чего механизм вторичных гарантий возврата кредита оказывается зачастую недейственным и формальным.

Главным недостатком действующей ныне практики использования залогового механизма, гарантий, поручительства являются:

Переоценка вторичных форм обеспечения возвратности кредита и недооценка предварительного анализа кредитоспособности клиента на основе денежных потоков.

Отсутствие механизма предварительного и последующего контроля за качественным составом имущества, предлагаемого к залогу, порядком его хранения и использования; финансовой устойчивостью поручителей и гарантов,

Слабая дифференцированность условий договора о залоге применительно к индивидуальному риску соответствующей залоговой операции.

Недостатки в оформлении договоров о залоге, поручительств и писем, приводящие их к недействительности.

Вместе с тем использование вторичных форм обеспечения возвратности кредита в России сопряжено с определенными трудностями. Так, для неформального применения залогового механизма необходимы соответствующие предпосылки. Главной предпосылкой является развитие отношений собственности, обусловливающее возникновение имущественных прав и обязанностей предприятий и организаций.

===356===

Эффективность залогового механизма в значительной мере зависит от правильности определения залоговой стоимости объекта, а это требует наличия квалифицированного штата оценщиков (независимых или в штате банка). В настоящее время при наличии большого количества экспертов-оценщиков, работающих на рынке оценочных услуг, наблюдается большой дефицит квалифицированных оценщиков, подготовленных и умеющих производить не только переоценку основных фондов предприятий, но и оценку разного вида имущества клиентов в условиях малого объема исходной информации. Необходимо также наладить механизм информирования банками друг друга о финансовом состоянии клиентов, выдающих поручительства.

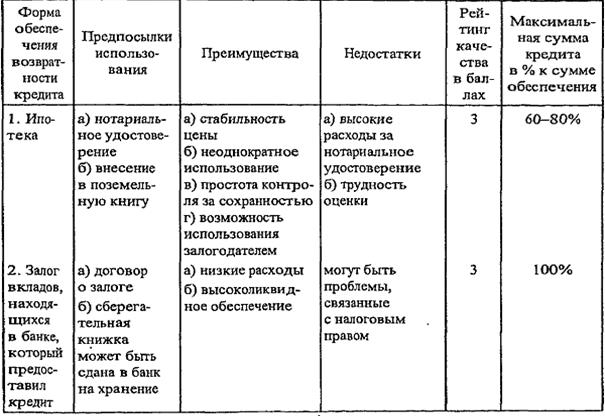

Перспективы развития в России различных форм обеспечения возвратности кредита следует также связывать и с оценкой риска, который содержит каждая из них.

Интересен в этом отношении опыт Германии по использованию банками системы трехбалльной оценки эффективности разных форм обеспечения возвратности, в соответствии с которой устанавливается максимальный предел кредитования. В табл. 13.2 приведена дифференцированная оценка (в баллах) этих форм.

Таблица 13.2 Балльная оценка качества вторичных форм обеспечения возвратности кредита

===357===

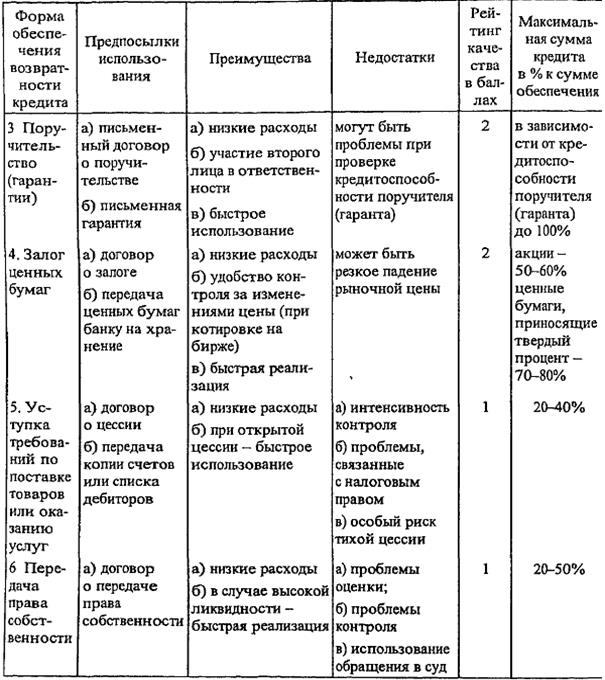

Продолжение

Наибольшее количество баллов, означающее наибольшую эффективность, имеют: ипотека и залог депозитных вкладов. В этих случаях имеет место сравнительно высокий размер максимальной суммы кредита относительно представленного обеспечения кредита. В то же время сложность оценки ипотеки снижает максимальный уровень кредита.

===358===

Более низкую оценку в баллах получили поручительство (гарантии) и залог ценных бумаг. Максимальная сумма кредита при наличии поручительства при высокой кредитоспособности поручителя может достигать 100%, если же кредитоспособность поручителя сомнительна -степень риска возрастает, и потому банк может снизить сумму предоставленного кредита по сравнению с суммой, указанной в договоре о поручительстве или в гарантийном письме.

Самый низкий балл в связи с увеличением риска возврата кредита имеют уступка требований и передача права собственности.