Риск и вероятность редких событий

На практике мы часто сталкиваемся с такими явлениями, как редкость и уникальность отдельных ситуаций. Особенно это относится к наиболее масштабным событиям. Примеров тому можно привести немало. Все крупнейшие землетрясения, наводнения и стихийные бедствия на самом деле уникальны. Практически любая масштабная техногенная авария, приведшая к значительным человеческим жертвам и материальному ущербу в десятки миллионов долларов, является редкой и уникальной, например авария на

Чернобыльской АЭС.

Собрать достаточно репрезентативную статистику для таких случаев невозможно по двум основным причинам. Первая заключается в непрерывном ускорении научно-технического прогресса, что приводит к появлению все новых уникальных технологических объектов, которые в дальнейшем не тиражируются, вторая — в том, что очередная крупнейшая авария приводит к убыткам, как правило, намного (на порядок) превосходящим предыдущие за всю историю развития данной отрасли хозяйства. Поэтому, если

попытаться рассчитать на основании статистических данных интегральную вероятность ущерба, т.е. вероятность возникновения любого убытка больше заданного размера, то в силу упомянутых причин такие оценки всегда будут заниженными.

Таким образом, беспрерывно возрастающие масштабы природных и особенно техногенных катастроф ставят в совершенно новом ракурсе вопрос о применимости методов теории вероятности к редким и уникальным событиям.

Возможно ли для таких событий количественное определение вероятности? Теоретически — да, т.е. можно, хотя и очень грубо, рассчитать вероятность события исходя не из имеющейся статистики, а из структуры системы и логики развития процессов в ней. Такие методы широко применяются и будут в дальнейшем рассмотрены. Однако проверить эти результаты на практике в подавляющем большинстве случаев невозможно.

Рассмотрим в качестве примера ту же Чернобыльскую аварию. Возможно ли повторение аналогичного события в будущем? В настоящее время уже сделаны определенные теоретические прогнозы, но, во-первых, уже приняты меры, позволяющие существенно снизить вероятность именно такого развития событий, во-вторых, вполне возможно, что в дальнейшем строительство АЭС

подобного типа будет прекращено. Следовательно, достаточно уверенно

можно сказать, что гипотетическая такая авария скорее всего будет развиваться совершенно по другому сценарию и масштабы убытков будут совсем иными.

Кроме того, авария подобного типа настолько маловероятна, что для повторной ее реализации, по всей видимости, потребуется немалое время. Однако уже сейчас ведутся интенсивные разработки в области создания новых, экологически чистых технологий, которые в недалеком будущем могут заменить способ получения энергии путем расщепления атомов.

Приходится констатировать, что некоторые наиболее редкие и

особенно неблагоприятные события, хотя и обладают признаком вероятности, однако его практическая ценность для прогнозирования невелика.

Классификация рисков

Под классификацией понимают систему соподчиненных понятий какой-либо области знания или деятельности человека, используемую как средство для установления связей между этими понятиями. Таким образом, классификация рисков означает систематизацию множества рисков на основании каких-то признаков и критериев, позволяющих объединить подмножества рисков в более общие понятия.

Вопросами поиска оптимальных критериев занимаются до сих пор. Так, одним из первых классификацией рисков занялся Дж.М.Кейнс. Он подошел к этому вопросу со стороны субъекта, осуществляющего инвестиционную деятельность, выделив три основных вида рисков:

- предпринимательский риск – неопределенность получения ожидаемого дохода от вложения средств;

- риск «заимодавца» - риск невозврата кредита, включающий в себя юридический риск (уклонение от возврата кредита) и кредитный риск (недостаточность обеспечения);

- риск изменения ценности денежной единицы – вероятность потери средств в результате изменения курса национальной денежной единицы (рыночный риск).

Так, подавляющее большинство зарубежных авторов выделяет следующие риски:

- рыночный риск;

- операционный риск;

- кредитный риск.

Подобного подхода придерживаются ведущие западные банки, специалисты Базельского комитета, разработчики систем анализа, измерения и управления рисками, а также российские специалисты.

К этим базовым рискам добавляют еще несколько вариантов, встречающихся в той или иной последовательности:

- деловой риск;

- риск ликвидности;

- юридический риск;

- риск, связанный с регулирующими органами.

Как было сказано ранее, последние 4 вида рисков фигурируют не во всех разработках. Так, риск, связанный с регулирующими органаминаиболее актуален для банковских организаций, поэтому он чаще встречается в сферах, связанных с банковской деятельностью. Риск ликвидности некоторые авторы включают в понятие рыночных рисков.

Спецификой западной классификации рисков является то, что в этих странах существует устойчивая банковская система, а также развитые рынки: валютный и ценных бумаг. Таким образом, большинство работ, посвященных вопросам риска неразрывно связано с указанными институтами, а также органами, их регулирующими.

Очевидно, что четко разработанной классификации рисков не существует. Более того, насчитывается более 40 различных критериев рисков и более 220 видов рисков, так что в экономической литературе нет единого понимания в этом вопросе.

По природе возникновения выделяют риски:

· исходящие от природных явлений (ураганы, землетрясения);

· исходящие из социальной среды (кражи, действия третьих лиц);

· происходящие из технической среды (отказ техники);

· политические (санкции, гражданские войны, изменение налогового законодательства)

· происходящие из экономики (потери из-за инфляции).

По возможности воздействия на риски выделяют:

· экзогенные (внешние) риски, лежащие вне области решения хозяйствующего субъекта; он может лишь бороться с их последствиями, пытаясь уменьшить возникающие ущербы;

· эндогенные (внутренние) риски, находящиеся в поле решений хозяйствующего субъекта; он может уменьшить вероятность их наступления и даже полностью избежать их в некоторых случаях.

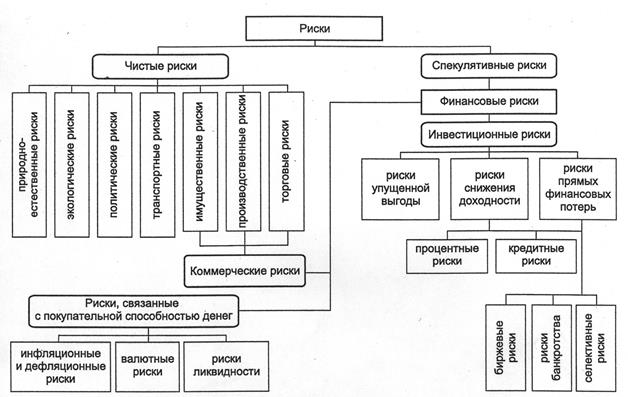

По характеру последствий риски подразделяются на чистые и спекулятивные.

Чистые риски (в литературе их иногда называют простымиили статическими)характеризуются тем, что они практически всегда несут в себе потери для предпринимательской деятельности.

Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, преступные действия, недееспособность организации и многое другое.

Обстановку для реализации чистого риска создают экспозиции, опасности и неосторожность (рискованность):

- Экспозиция - это объект, который может быть утрачен или поврежден. Покупка дома создает экспозицию его новому владельцу, рождение ребенка - это экспозиция для его родителей, найм сотрудника - это экспозиция для работодателя.

- Опасность - это непосредственная причина потерь: смерть, пожар, авария, наводнение, землетрясения, беспорядки, воровство...

- Неосторожность есть поведение, которое увеличивает вероятность наступления потерь. Например, хранение оружия в заряженном и открытом виде увеличивает вероятность выстрела. Превышение скорости увеличивает вероятность и величину потерь при автомобильной аварии.

- Рискованность - условие, которое может создать или увеличить возможность потерь. Некоторые виды бизнеса опасны по своей природе (химическое производство, транспорт, строительство и т.д.). Само вхожение в эти бизнесы предусматривает рискованность. Однако рискованность рискованности рознь. Можно построить аэропорт в городе, можно направить взлетно-посадочную полосу на город Можно распустить персонал настолько, что он будет заправлять самолеты каким попало топливом или не проводить своевременные ремонты.

Различия между опасностью и неосторожностью не всегда очевидны. Выделяют три основных вида неосторожности: физическую, моральную и поведенческую. Первая связана с фактом физического нахождения в опасной зоне, занятия опасным делом. Химический завод рискует, мотоциклист рискует, альпинист рискнет... Вторая (моральная) связана со всякого рода недобросовестностью: подмена полноценной запчасти подержанной, увеличивающей вероятность аварии; мошенничество продавца увеличивает вероятность судебного иска со стороны покупателя; грубость начальника может привести к потере важного специалиста и т.д. Поведенческая неосторожность - это халатность, небрежность в работе. Посетитель, сломавший ногу на мокром полу в офисе фирмы, может подать в суд на фирму, а виновата уборщица, которая в нарушение правил моет пол в рабочее время. Небрежный охранник увеличивает вероятность хищений. Небрежно маневрирующий водитель - это один из главных виновников многих аварий.

Спекулятивные риски (в литературе их иногда называют динамическимиили коммерческими)характеризуются тем, что они могут нести в себе как потери, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому результату.

Причинами спекулятивных рисков могут быть изменение конъюнктуры рынка, изменение курсов валют, изменение налогового законодательства и др. Структура чистых и спекулятивных рисков представлена на рисунке 1.2.

Рис.1.2 Структура чистых и спекулятивных рисков

По влиянию, оказываемому на финансовое состояние предприятия:

Ø допустимый риск – риск потери прибыли;

Ø критический риск – потеря выручки в краткосрочном периоде;

Ø катастрофический риск – риск потери всех активов, долговременная потеря выручки.

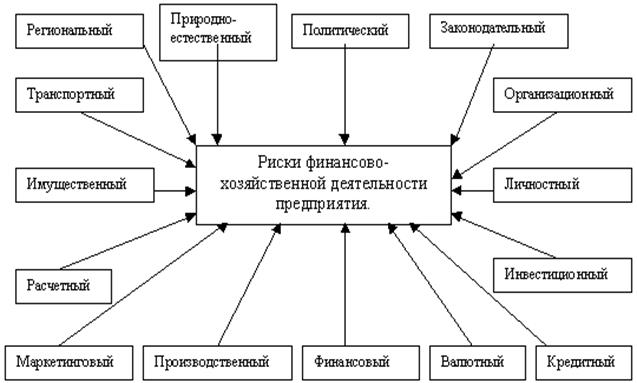

Классификация рисков предприятия представлена на следующем рисунке:

Рис. 1.3 Риски деятельности предприятия

Региональный— характеризует особенности региона, в котором планируется или уже осуществляется финансово-хозяйственная деятельность предприятия.

Природно-естественный— обусловлен негативным влиянием стихийных сил природы.

Политический— характеризует возможность изменения общественно-политического климата в стране и регионе, а также перспективы развития.

Законодательный— обусловлен возможностью резкого изменения различных законодательных актов, влияющих на финансово-хозяйственную деятельность предприятия.

Транспортный— характеризует вероятность потери активов (имущества, оборудования и т. п.) при перевозке или транспортировке.

Организационный— обусловлен внутренними факторами, действующими внутри компании. Такими факторами могут быть стратегия фирмы, принципы деятельности, ресурсы и их использование, качество и уровень использования менеджмента и маркетинга.

Имущественный— характеризует степень вероятности потери имущества вследствие кражи, диверсии, халатности и т. п.

Личностный— возникает в том случае, когда от конкретного человека, его деловых и моральных качеств зависят конечные результаты финансово-хозяйственной деятельности. Особенно актуален данный вид риска при принятии серьезных решений, при заключении контрактов, выполнении специальных заданий, при подборе руководителя и формировании рабочих групп.

Маркетинговый— характеризует условия рынка (спрос, предложение, цены), в котором осуществляется финансово-хозяйственная деятельность предприятия.

Производственный— обусловлен освоением новой техники, технологии и осуществлением производственной деятельности.

Расчетный — характеризует вероятность финансовых потерь в результате неправильно выбранного момента, формы и срока платежа.

Инвестиционный— обусловлен выбором вложения капитала с целью получения экономической выгоды в течение некоторого промежутка времени.

Валютный — характеризует влияние изменения курса валют на финансово-хозяйственную деятельность предприятия.

Кредитный— характеризует обобщающее понятие всех рисков, связанных с процессом оценки заемщика.

Финансовый— характеризует анализ финансово-хозяйственной деятельности предприятия на основе данных бухгалтерской отчетности.

Наиболее многочисленная по классификации группа - по сфере возникновения.В основу ее положены сферы деятельности.

Особенности проявления риска связаны не только с тем, какой конкретно субъект реализует рискованную деятельность, но и с тем, какова сфера приложения этой деятельности.

Обычно различают следующие основные виды предпринимательской деятельности:

- производственная — предприниматель, непосредственным образом используя в качестве факторов предпринимательства орудия и предметы труда, рабочую силу, производит продукцию, товары, услуги, работы, информацию, духовные ценности для последующей продажи потребителю;

- коммерческая — предприниматель выступает в роли коммерсанта, продавая готовые товары, приобретенные им у других лиц, потребителю. При таком предпринимательстве прибыль образуется путем продажи товара по цене, превышающей цену приобретения;

- финансовая — особая форма коммерческого предпринимательства, в котором в качестве предмета купли-продажи выступают деньги и ценные бумаги, продаваемые предпринимателем потребителю (покупателю) или предоставляемые ему в кредит. Финансовое (или кредитно-финансовое) предпринимательство есть по своей сути продажа одних денежных средств за другие (в частности нынешних за будущие).

Прибыль предпринимателя возникает в результате продажи финансовых ресурсов с взиманием процентов, получением прибавочного капитала.

Такая характеристика не является всеобъемлющей. Примером являются банки, где не все виды деятельности подпадают под данное определение;

- посредническая - предприниматель сам не производит и не продает товар, а выступает в роли посредника, связующего звена в процессе товарного обмена в товарно-денежных операциях. Здесь главная задача и предмет деятельности — соединить две заинтересованные во взаимной сделке стороны. Оказание подобных услуг приносит предпринимателю доход, прибыль;

- страхование — оно заключается в том, что предприниматель за определенную плату гарантирует потребителю (страхователю) компенсацию возможной потери имущества, ценностей, жизни в результате непредвиденного бедствия. Предприниматель (страховщик) получает страховой взнос, который возвращает только при определенных обстоятельствах.

В соответствии со сферами предпринимательской деятельности обычно выделяют: производственный, коммерческий, финансовый риск, а также риск страхования.

Производственный рисксвязан с невыполнением предприятием своих планов и обязательств по производству продукции,

товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных фондов, сырья, рабочего времени.

Среди наиболее важных причин возникновения производственного риска — возможное снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, гибель или повреждение оборудования и т.п.

Коммерческий риск— риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем.

Причинами коммерческого риска являются: снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товара в процессе обращения, повышение издержек обращения и др.

Финансовый рисксвязан с возможностью невыполнения фирмой своих финансовых обязательств. Основными причинами финансового риска являются: обесценивание инвестиционно-финансового портфеля вследствие изменения валютных курсов, неосуществление платежей; войны, беспорядки, катастрофы и т.п.

Страховой риск— риск наступления предусмотренного условиями страхования события, в результате чего страховщик обязан выплатить страховое возмещение (страховую сумму). Результатом риска являются убытки, вызванные неэффективной страховой деятельностью как на этапе, предшествующем заключению договора страхования, так и на последующих этапах - перестрахование, формирование страховых резервов и т.п. Основными причинами страхового риска являются: неправильно определенные страховые тарифы, азартная методология страхователя; войны, беспорядки, катастрофы и т.п.

Наибольшее количество признаков положено в основу классификации рисков, предлагаемой И.А.Бланком:

Таблица 1.1

Классификация рисков, предложенная И.А.Бланком

| Признак классификации | Риск |

| По видам | Неплатежеспособности |

| Инвестиционный | |

| Инфляционный | |

| Процентный | |

| Валютный | |

| Депозитный | |

| Кредитный | |

| Налоговый | |

| Прочие виды | |

| По характеризуемому объекту | Отдельной хозяйственной деятельности |

| Различных видов хозяйственной деятельности | |

| Хозяйственной деятельности предприятия в целом | |

| По совокупности исследуемых инструментов | Индивидуальный |

| Портфельный | |

| По комплексности исследования | Простой |

| Сложный | |

| По источникам возникновения | Внешний или систематический |

| Внутренний или несистематический | |

| По финансовым последствиям | Влекущий только экономические потери |

| Влекущий упущенную выгоду | |

| Влекущий как экономические потери, так и дополнительные расходы | |

| По характеру проявления во времени | Постоянный |

| Временный | |

| По уровню финансовых потерь | Допустимый |

| Критический | |

| Катастрофический | |

| По возможности предвидения | Прогнозируемый |

| Непрогнозируемый | |

| По возможности страхования | Страхуемый |

| Нестрахуемый |

Данная классификация является универсальной, т.е. ее можно применить как к коммерческому предприятию, так и к финансовой организации, т.е. не учитывается специфика деятельности.

Наиболее полную классификацию банковских рисков, учитывающую специфику деятельности дают Г.Н.Белоглазова и Л.П.Кровелецкая:

Таблица 1. 2

Классификация банковских рисков

| Классификационный признак | Риск | |

| В зависимости от сферы влияния | Внешние | Страновой |

| Региональный | ||

| Политический | ||

| Финансовый | ||

| Правовой | ||

| Социальный | ||

| Стихийных бедствий | ||

| Технический | ||

| Внутренние | Связанные с активами | кредитные |

| валютные | ||

| рыночные | ||

| кассовые | ||

| расчетные | ||

| Связанные с пассивами | По вкладам и прочим депозитным операциям | |

| По привлеченным МБК | ||

| Связанные с качеством управления банком своими активами и пассивами | процентный | |

| Несбалансированной ликвидности | ||

| неплатежеспособности | ||

| Структуры капитала | ||

| Связанные с деятельностью банка | операционный | |

| технологический | ||

| бухгалтерский | ||

| правовой | ||

| злоупотреблений | ||

| По практической ценности | рыночный | |

| процентный | ||

| кредитный | ||

| валютный | ||

| ликвидности |