Вероятностные методы оценки рисков

Риск, связанный с проектом, характеризуется тремя факторами: событие, связанное с риском; вероятность рисков; сумма, подвергаемая риску. Чтобы количественно оценить риски, необходимо знать все возможные последствия принимаемого решения и вероятность последствий этого решения. Выделяют два метода определения вероятности.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходят некоторые события. Частота при этом рассчитывается на основе фактических данных. Так, например, частота возникновения некоторого уровня потерь А в процессе реализации инвестиционного проекта может быть рассчитана по классической формуле

f(A) = n(A) / n

где f — частота возникновения некоторого уровня потерь;

n(А) — число случаев наступления этого уровня потерь;

n— общее число случаев в статистической выборке, включающее как успешно осуществленные, так и неудавшиеся инвестиционные проекты.

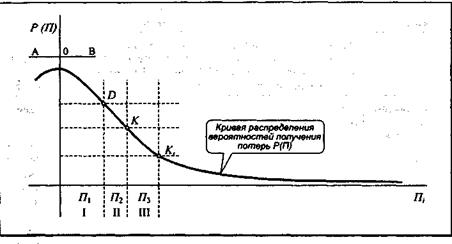

На рис. 21.2.4 приведена иллюстрация распределения вероятностей потерь и допустимых уровней рисков.

Представленный на рисунке риск проекта имеет ряд характерных зон, иллюстрирующих уровни рисков. Зона А характеризует выигрыш (отсутствие потерь), состояние проекта 0 исходит из положения, что оно не допускает какого-либо выигрыша А или потери В, зона В соответствует определенным потерям. При формировании и функционировании проекта под влиянием случайных факторов наблюдаются отклонения от состояния 0. Опасными и отрицательными являются отклонения, вызывающие существенные потери.

Рис. 21.2.4. Показатели рисков и их допустимого уровня

Если их значение находится в зоне I (до точки D) и не превышает значения расчетной прибыли Пiто это зона допустимых рисков, если в зоне II(от точки D до точки К) до значения расчетной прибыли П2 —это зона критического риска, если в зоне III(от точки К до точки Кt до значения имущественного состояния П3— это зона катастрофического риска.

Если нанести на кривую распределения вероятностей получения потерь Р(П) граничные точки рисков D, К, Kt, то представляется возможным установить вероятность возникновения соответствующих рисков. В среднем для зоны 1 (допустимых рисков) вероятность возникновения такой ситуации возможна в 70 случаях из 100 (условный пример), для зоны IIкритические риски могут возникнуть в 40 случаях из 100 и для IIIзоны (зоны катастрофических рисков) в 20 случаях из 100. Из этого видно, что любой проект имеет определенную степень рисков.

При вероятностных оценках рисков в случае отсутствия достаточного объема информации для вычисления частот используются показатели субъективной вероятности, т.е. экспертные оценки.

Субъективная вероятность является предположением относительно определенного результата, основывающемся на суждении или личном опыте оценивающего, а не на частоте, с которой подобный результат был получен в аналогичных условиях.

Важными понятиями, применяющимися в вероятностном анализе рисков, являются понятия альтернативы, состояния среды, исхода.

Альтернатива — это последовательность действий, направленных на решение некоторой проблемы. Примеры альтернатив: приобретать или не приобретать новое оборудование, решение о том, какой из двух станков, различающихся по характеристикам, следует приобрести; следует ли внедрять в производство новый продукт и т.д.

Состояние среды — ситуация, на которую лицо, принимающее решение (в нашем случае — инвестор), не может оказывать влияние (например, благоприятный или неблагоприятный рынок, климатические условия и т.д.).

Исходы (возможные события) возникают в случае, когда альтернатива реализуется в определенном состоянии среды. Это некая количественная оценка, показывающая последствия определенной альтернативы при определенном состоянии среды (например, величина прибыли, величина урожая и т.д.).

Анализируя и сравнивая варианты инвестиционных проектов, инвесторы действуют в рамках теории принятия решений. Как уже было отмечено выше, понятия неопределенности и рисков различаются между собой. Вероятностный инструментарий позволяет более четко разграничить их. В соответствии с этим в теории принятия решений выделяются три типа моделей.

1. Принятие решений в условиях определенности. Лицо, принимающее решение (ЛПР), точно знает последствия и исходы любой альтернативы или выбора решения. Эта модель нереалистична в случае принятия решения о долгосрочном вложении капитала.

2. Принятие решений в условиях рисков. ЛПР знает вероятности наступления исходов или последствий для каждого решения.

3. Принятие решения в условиях неопределенности. ЛПР не знает вероятностей наступления исходов для каждого решения.

Если имеет место неопределенность (т.е. существует возможность отклонения будущего дохода от его ожидаемой величины, но невозможно даже приблизительно указать вероятности наступления каждого возможного результата), то выбор альтернативы инвестирования может быть произведен на основе одного из трех критериев.

1. Критерий MAXIMAX(критерий оптимизма) - определяет альтер нативу, которая максимизирует максимальный результат для каждо альтернативы.

J = max max fkj,

где fkj — оценка j-й альтернативы при k-м варианте ситуации.

2. Критерий MAXIMIN(критерий пессимизма) - определяет альтернативу, которая максимизирует минимальный результат для каждой альтернативы.

J = max min fkj.

3. Критерий БЕЗРАЗЛИЧИЯ— выявляет альтернативу с максимальным средним результатом (при этом действует негласное предположение, что каждое из возможных состояний среды может наступить с равной вероятностью; в результате выбирается альтернатива, дающая максимальную величину математического ожидания).

.

.

Например, решение о капиталовложениях вряд ли будет принято в условиях полной неопределенности, так как инвестор приложит максимум усилий для сбора необходимой информации. По мере осуществления проекта к инвестору поступает дополнительная информация об условиях реализации проекта и, таким образом, ранее существовавшая неопределенность "снимается". При этом информация, касающаяся проекта, может быть как выражена, так и не выражена в вероятностных законах распределения. Поэтому в контексте анализа инвестиционных проектов следует рассматривать ситуацию принятия решения в условиях рисков. Итак, в этом случае:

• известны (предполагаются) исходы или последствия каждого решения о выборе варианта инвестирования;

• известны вероятности наступления определенных состояний среды. На основе вероятностей рассчитываются стандартные характеристики

рисков.

1. Математическое ожидание(среднее ожидаемое значение) — средневзвешенное всех возможных результатов, где в качестве весов используются вероятности их достижения.'

где xj —результат (событие или исход, например величина дохода);

Pj —вероятность получения результата Xj

2. Дисперсия— средневзвешенное суммы квадратов отклонений случайной величины от ее математического ожидания (т.е. отклонений действительных результатов от ожидаемых) — мера разброса.

s2 = D = S[(Xj - Е)2 х р(хi)].

Квадратный корень из дисперсии называется стандартным отклонением. Обе характеристики являются абсолютной мерой рисков.

3. Коэффициент вариации— служит относительной мерой рисков:

с = s /E.

4. Коэффициент корреляции— показывает связь между переменными, состоящую в изменении средней величины одного из них в зависимости от изменения другого.

R(x1, х2) = Cov(x1, x2)/sx1 sx2,

где Cov(xb х2) = E[(xi — Exi)(x2 — Ex2)].

Положительный коэффициент корреляции означает положительную связь между величинами, чем ближе он к единице, тем сильнее эта связь. R = 1 означает, что связь между переменными линейная.

При проведении анализа проектных рисков сначала определяются вероятные пределы изменения всех "рисковых" факторов (или критических переменных), а затем проводятся последовательные проверочные расчеты при допущении, что переменные случайно изменяются в области своих допустимых значений. На основании расчетов результатов проекта при большом количестве различных обстоятельств анализ рисков позволяет оценить распределение вероятности различных вариантов проекта и его ожидаемую ценность (стоимость).

Экспертный анализ рисков

Экспертный анализ рисков применяют на начальных этапах работы с проектом в случае, если объем исходной информации является недостаточным для количественной оценки эффективности (погрешность результатов превышает 30%) и рисков проекта.

Достоинствами экспертного анализа рисков являются: отсутствие необходимости в точных исходных данных и дорогостоящих программных средствах, возможность проводить оценку до расчета эффективности проекта, а также простота расчетов. К основным недостаткам следует отнести: трудность в привлечении независимых экспертов и субъективность оценок.

Эксперты, привлекаемые для оценки рисков, должны:

• иметь доступ ко всей имеющейся в распоряжении разработчика информации о проекте;

• иметь достаточный уровень креативности мышления;

• обладать необходимым уровнем знаний в соответствующей предметной области;

• быть свободными от личных предпочтений в отношении проекта;

• иметь возможность оценивать любое число идентифицированных рисков.

Алгоритм экспертного анализа рисков — следующий:

• по каждому виду рисков определяется предельный уровень, приемлемый для организации, реализующей данный проект. Предельный уровень рисков определяется по стобалльной шкале;

• устанавливается при необходимости дифференцированная оценка уровня компетентности экспертов, являющаяся конфиденциальной. Оценка выставляется по десятибалльной шкале;

• риски оцениваются экспертами с точки зрения вероятности наступления рискового события (в долях единицы) и опасности данных рисков для успешного завершения проекта (по стобалльной шкале);

• оценки, проставленные экспертами по каждому виду рисков, сводятся разработчиком проекта в таблицы. В них определяется интегральный уровень по каждому виду рисков;

• сравниваются интегральный уровень рисков, полученный в результате экспертного опроса, и предельный уровень для данного вида и выносится решение о приемлемости данного вида риска для разработчика проекта;

• в случае, если принятый предельный уровень одного или нескольких видов рисков ниже полученных интегральных значений, разрабатывается комплекс мероприятий, направленных на снижение влияния выявленных рисков на успех реализации проекта, и осуществляется повторный анализ рисков.