Расчет платежеспособности заемщика

1. Основные требования по платежеспособности

При обращении потенциального Заемщика в Банк с заявлением о предоставлении кредита в рамках утвержденных программ кредитования одной из задач Кредитного Эксперта является анализ платежеспособности Заемщика. Анализ проводится на основе документально подтвержденных сведений о доходах и имущественном положении, предоставляемых Заемщиком. Программами кредитования могут быть установлены различные требования к предоставляемой Заемщиком информации (и, соответственно, к предоставляемым документам) по ее структуре, объему, точности и документальной подтвержденности.

Анализ платежеспособности потенциального Заемщика производится путем вычисления доступной для Заемщика суммы Кредита исходя из его дохода или совокупного дохода семьи Заемщика и требований Банка по достаточности Начального Капитала. Требования по достаточности Начального Капитала к.п. устанавливаются по программам целевого кредитования на приобретение имущества (услуг), предусматривающим внесение Заемщиком первоначального взноса.

Во всех случаях у Заемщика должны быть собственные средства для оплаты предусмотренных Программой кредитования расходов, связанных с оформлением Кредита (уплата госпошлин, банковских комиссий за подготовку Заключения, страховых премий и т.п.).

Ниже приведена методика вычисления максимально возможной суммы Кредита. Все расчеты должны производится в одной валюте (желательно в валюте кредита).

Методика расчета построена следующим образом: исходя из каждого, установленного Банком норматива, рассчитывается сумма Кредита и из полученных значений выбирается наименьшее - т.е. удовлетворяющее всем нормативам.

При расчете платежеспособности необходимо учитывать, то что увеличение срока Кредита приводит, к уменьшению ежемесячного платежа, поэтому одна и та же сумма Кредита может быть непосильна Заемщику при минимальном сроке Кредита и вполне доступна при максимальном.

□

Расчет доступной Заемщику суммы Кредита исходя из величины Начального Капитала и стоимости приобретаемого имущества (услуги)

Программами целевого кредитования на приобретение имущества или оплату услуг может быть установлено требование Банка о наличии у Заемщика Начального Капитала. Начальный Капитал необходим для оплаты части стоимости приобретаемого имущества (услуг), а также дополнительных расходов, связанных с приобретением имущества (услуг) и предоставлением Кредита (страховка, заявочная комиссия Банка, различные госпошлины и т.п.). Достаточность Начального Капитала определяется исходя из суммы дополнительных расходов и соотношения LTV.

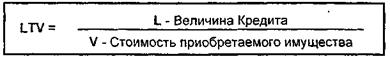

LTV - Loan to Value (Кредит к Стоимости)

Требования по LTV

Основным параметром, определяющим достаточность Начального Капитала Заемщика является соотношение LTV, которое определяет выраженную в процентах долю предоставляемых в Кредит средств Банка в стоимости приобретаемого Заемщиком имущества или услуги.

По различным Программам кредитования Банком могут быть установлены различные предельные значения LTV. Отсюда, зная стоимость приобретаемого имущества (услуги), можно определить величину доступного Заемщику Кредита:

,

,

где L - величина Кредита;

V - меньшее из двух значений: продажная цена приобретаемого имущества или его стоимость по оценке Банка;

LTV - установленное Банком максимальное допустимое значение

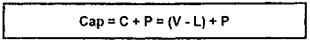

Требования по достаточности Начального Капитала

Начальный Капитал Заемщика должен быть достаточен для оплаты части стоимости приобретаемого имущества (услуги) и различных дополнительных расходов, связанных с предоставлением Кредита (пошлин, комиссий, страховых премий и т.п.).

,

,

где Сар - Начальный Капитал;

С - оплачиваемая Заемщиком часть стоимости приобретаемого имущества (услуги);

Р - дополнительные расходы, связанные с предоставлением Кредита.