Формы и виды страхования жизни

Страхование жизни различают по следующим признакам:

По предмету страхования:

• страхование на случай смерти;

• страхование на дожитие;

• смешанное страхование (смерть и дожитие). По порядку уплаты страховых премий:

• договоры с единовременной (однократной) премией;

• договоры с периодическими премиями. По периоду действия страхового покрытия:

• пожизненное страхование (на всю жизнь застрахованного);

• на определенный период времени. По виду страхового покрытия:

• на твердо установленную страховую сумму;

• с убывающей страховой суммой;

• с возрастающей страховой суммой;

• увеличение страховой суммы в соответствии с ростом индекса розничных цен;

• увеличение страховой суммы за счет участия в прибыли страховщика (бонусы);

• определение страховой суммы по результатам прямого инвестирования страховых премий в специализированные инвестиционные фонды. Виды страховых выплат:

• страхование с единовременной выплатой страховой суммы;

• страхование с выплатой ренты (аннуитета);

• страхование с выплатой пенсии (пенсионный план). Отличительные признаки страхования жизни представлены на рис. 9.

Рис. 9. Отличительные признаки страхования жизни

Аннуитет представляет собой страховой договор, по которому выплачивается годовая рента в течение какого-либо периода жизни застрахованного в обмен на уплату однократной премии при подписании договора. На практике годовая рента может выплачиваться и ежеквартально, и ежемесячно, но в сумме, равной начисленной за год. Чаще всего для оплаты единовременной премии используются страховые суммы, накопленные по смешанному страхованию жизни или страхованию на дожитие. Иногда разрешается оплачивать покупку аннуитета в рассрочку. Чаще всего аннуитеты покупают при выходе на пенсию или для образования детей. Для определения страховых тарифов по аннуитетам используют таблицы смертности не для населения в целом, а для населения, имеющего более высокие показатели здоровья и соответственно более низкие коэффициенты смертности.

Существуют следующие виды аннуитетов.

• Простой аннуитет. При оплате однократной премии застрахованному выплачивается годовая рента пожизненно.

• Отложенный аннуитет. При заключении договора оговаривается период между заключением договора и началом выплаты ренты. За этот отложенный период назначаются периодические премии для оплаты страхователем аннуитета.

• Срочный аннуитет. Страховой договор предусматривает выплату ренты только до строго оговоренной даты или до преждевременной смерти (до окончания срока договора).

• Гарантированный аннуитет. По договору предусматривается выплата ренты пожизненно (до смерти) или в течение гарантированного срока, в зависимости от того, какой из этих двух периодов окажется более длительным. В случае смерти застрахованного в течение фиксированного периода рента будет выплачиваться наследникам до окончания этого периода.

• Аннуитеты с защитой капитала. По этому договору застрахованный или его наследники получают полную стоимость уплаченных премий в любом случае. Если застрахованный умирает прежде, чем общая сумма выплаченной ренты будет равна сумме уплаченных премий, то оставшаяся разница выплачивается наследникам. Если застрахованный остается жив в течение срока договора, то он сам получает оплаченный капитал в виде ренты.

По форме заключения договора различают:

• индивидуальное страхование;

• коллективное страхование.

В страховой практике выделяют три базовых вида страхования жизни, имеющих существенные отличия по наиболее важным критериям:

• срочное страхование жизни - страхование на определенный срок на случай смерти;

• пожизненное страхование - в обмен на уплату премий страховщик обязуется выплатить страховую сумму в случае смерти застрахованного, когда бы она ни наступила;

• смешанное страхование жизни - страхование и на случай смерти, и на дожитие в течение определенного периода времени; при этом страховщик обязуется выплатить страховую сумму как в случае смерти застрахованного, если она наступила до истечения срока действия договора, так и по истечении срока договора в установленное время, если застрахованный остается жив.

7.4. Медицинское страхование

В Российской Федерации медицинское страхование осуществляется в форме обязательного (ОМС) и добровольного страхования. ОМС проводится в соответствии с Законом «О медицинском страховании граждан Российской Федерации» от 28.06.91г. и является частью социального страхования.

Добровольное медицинское страхование (далее ДМС) относится к системе личного страхования, являясь, по сути, рисковым видом страхования. Как и любое коммерческое страхование, оно осуществляется на основе договорных отношений между:

• страховой организацией (страховщик) и страхователем (любое физическое или юридическое лицо);

• страховой организацией и медицинским учреждением, имеющим лицензию на оказание медицинских услуг.

Система обязательного медицинского страхования (ОМС) представляет собой функциональное объединение самостоятельных субъектов: застрахованного, страхователя, страховщика, исполнителя медицинской услуги. Каждый субъект медицинского страхования имеет свои интересы. Взаимодействие каждого субъекта с другими субъектами системы осуществляется на основе законодательных актов и других нормативных документов, регламентирующих их правовые и экономические отношения. За государством сохраняются функции правового и финансового контроля страховой деятельности. От успешного взаимодействия субъектов страховой медицины выигрывает все общество, и в первую очередь граждане, физическое и социально-психологическое благополучие которых в условиях медицинского страхования должно значительно улучшиться.

В основу интересов субъектов нынешней системы ОМС в России положен принцип гарантированного обеспечения всем гражданам необходимого объема и качества медицинской помощи, определяемых базовой программой обязательного медицинского страхования (далее - базовой программой). На основе базовой программы разрабатываются территориальные программы ОМС, которые реализуются по договорам, заключаемым между субъектами медицинского страхования. Медицинская помощь в рамках гарантированного объема предоставляется всем гражданам на территории Российской Федерации в соответствии с договорами ОМС и не зависит от размера фактически оплаченного страхового взноса. Основная цель ОМС состоит в сборе и аккумулировании страховых взносов и предоставлении за счет собранных средств медицинской помощи всем гражданам на законодательно установленных условиях и в гарантированных размерах. В сферу ОМС включено только медицинское обслуживание населения; возмещение заработка, потерянного за время болезни, осуществляется в рамках государственного социального страхования.

Медицинские услуги по ОМС предоставляются в соответствии с базовой и территориальной программами ОМС, разрабатываемыми на уровне Российской Федерации в целом и по субъектам Российской Федерации в отдельности. Базовая программа ОМС содержит перечень основных видов помощи, заболеваний и объемы предоставления услуг в среднем на 1000 человек. Размеры медицинской помощи, утвержденные в территориальных программах, не могут быть меньше показателей базовой программы.

Финансовые средства ОМС формируются за счет обязательных страховых взносов, уплачиваемых всеми хозяйствующими субъектами за работающее население по тарифу на выплаты, начисленные в пользу работников, и местными органами власти за неработающее население по подушевому нормативу, который устанавливается, исходя из стоимости территориальной программы.

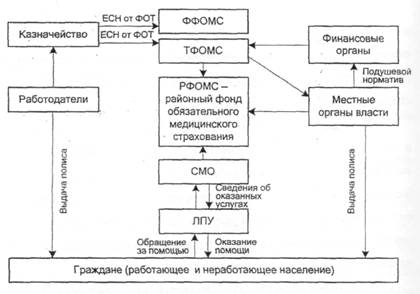

Управление собранными средствами осуществляют специально созданные для этих целей самостоятельные государственные некоммерческие финансово-кредитные учреждения - федеральный и территориальные (по субъектам Российской Федерации) фонды ОМС. На рис.10 показаны финансовые и правовые отношения в системе ОМС.

Рис. 10. Правовые и финансовые отношения при ОМС

Добровольное медицинское страхование (ДМС) представляет собой механизм компенсации гражданам расходов и потерь, связанных с наступлением болезни или несчастного случая. По общемировым стандартам ДНС покрывает две группы расходов, возникающих в связи с заболеванием или травмой:

•затраты на медицинские услуги по восстановлению здоровья, реабилитации и уходу;

•потерю трудового дохода во время лечения, реабилитации и наступления инвалидности.

По Закону РФ «О медицинском страховании граждан Российской Федерации» объектом медицинского страхования может выступать только «страховой риск, связанный с затратами на оказание медицинской помощи при возникновении страхового случая».

В «Условиях лицензирования страховой деятельности на территории Российской Федерации» медицинское страхование определяется как совокупность видов страхования, предусматривающих обязанности страховщика по осуществлению страховых выплат в размере частичной или полной компенсации дополнительных расходов застрахованного медицинским учреждениям за услуги, включенные в программу медицинского страхования.

Различают следующие виды ДМС.

По экономическим последствиям для человека:

• страхование затрат на оплату медицинских услуг;

• страхование потери дохода, вызванного наступлением нетрудоспособности.

По типам и методам необходимых застрахованному медицинских услуг:

• страхование расходов на основное лечение;

• страхование расходов на амбулаторное лечение и домашнего (семейного) врача;

• страхование расходов на стационарное лечение;

• страхование расходов на специализированные виды медицинской помощи и сопутствующие услуги, в том числе на стоматологию, протезирование, оптику, родовспоможение, уход и др.

По объему страхового покрытия:

• полное страхование (на амбулаторное и стационарное лечение);

• частичное страхование (либо амбулаторное, либо стационарное);

• страхование расходов по одному риску. По типу применяемых страховых тарифов:

• страхование по полному (комбинированному) тарифу;

• страхование по тарифу с собственным участием страхователя в покрытии медицинских расходов;

• страхование по тарифу с лимитом ответственности страхования. По участию в страховании ОМС:

• дополнительное к ОМС страхование;

• самостоятельное добровольное медицинское страхование.

Правила ДМС содержат общие условия страхования: определение объекта страхования, страхового случая, страховой суммы, порядок заключения и ведения страхового договора, условия выплаты страхового возмещения, перечень исключений из страхового покрытия.

В качестве объекта ДМС обычно указывается риск возникновения затрат на медицинское обслуживание застрахованного.

Под страховым случаем в ДМС обычно указывается риск возникновения затрат на медицинское обслуживание застрахованного.

Под страховым случаем в ДМС понимают обращение застрахованного в медицинское учреждение за медицинской помощью. Страховой случай считается урегулированным, когда по медицинским показаниям исчезает необходимость дальнейшего лечения. Число страховых случаев по правилам ДМС может быть неограниченным.

Страховое покрытие по ДМС определяется:

• либо твердо установленной страховой суммой, в пределах которой оплачивается объем медицинских расходов застрахованного;

• либо перечнем страховых событий, при которых гарантируется оплата медицинских услуг;

• либо перечнем медицинских расходов с лимитом ответственности страховщика по каждому виду.

Исключения из страхового покрытия:

• заболевание как результат военных действий

• заболевание вследствие преднамеренных действий застрахованного;

• лечение проводилось методами, не признанными «народной медициной»;

• лечение проводилось в учреждениях, не имеющих официальной лицензии или аккредитации.

Программы ДМС содержат перечень и объемы предоставляемой страховой защиты:

• перечень медицинских услуг, входящих в страховое покрытие;

• шкалу страховых сумм, в пределах которых может заключаться договор;

• лимиты ответственности страховщика по оплате отдельных медицинских услуг;

• опционы на дополнительные медицинские расходы;

• шкалу страховых премий;

• перечень медицинских учреждений, участвующих в программе;

• период страхования;

• состав застрахованных (трудовой коллектив, семья, отдельное физическое лицо).