Спрос и предложение на рынке услуг капитала.

На рынке капитальных благ спрос предъявляет бизнес, а предложение капитальных благ осуществляют домашние хозяйства. На рынке услуг капитала спрос и предложение осуществляют, как правило, фирмы (бизнес), сдающие в аренду принадлежащие им капитальные блага по определенной ставке, которая называется арендной платой, или рентной оценкой.

Физический капитал пользуется спросом, потому что он производителен. Спрос на капитал - это спрос на заемные средства (ссудный капитал), а не просто на деньги. Чисто внешне спрос на ссудный капитал предстает как спрос на определенную сумму денег. Но спрос на деньги как деньги и спрос на ссудный капитал - это не одно и то же. Бизнес предъявляет спрос на заемные средства для осуществления инвестиций, т. е. ему требуется определенная денежная сумма для пополнения производственных фондов. спрос на физический капитал, так же, как и на другие факторы производства, является производным спросом, т. е. он зависит от спроса на те блага и услуги, в производстве которых используется физический капитал.

Домашние хозяйства, являющиеся поставщиками капитальных благ, не предоставляют, как может показаться на первый взгляд, станки, машины, оборудование в их натуральном виде фирмам (бизнесу). Они предоставляют заемные средства (свои сбережения) для осуществления инвестиций, благодаря которым и будут приобретены капитальные блага.

|

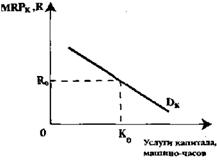

| Рис. 12.1. Спрос на услуги капитала как отражение предельной доходности капитала |

Спрос на услуги капитала можно представить графически в виде кривой, имеющей отрицательный наклон:

Из графика видно, что по мере вовлечения в производственный процесс все большего количества услуг капитала (при прочих равных условиях) снижается предельный продукт капитала в денежном выражении (MRPK), или предельная доходность капитала. Мы сталкиваемся с законом убывающей доходности. Этот закон помогает понять динамику уровня дохода на капитал, или чистой производительности капитала. При неизменных объемах используемых факторов труда и земли чистая производительность капитала, или «естественная» норма процента (уровень дохода на капитал) имеет тенденцию к понижению по мере роста вовлеченных в производство услуг капитала. Эту закономерность давно заметили экономисты - А.Смит, К.Маркс, Это знает и бизнес на своем опыте, чисто эмпирически: чем больше капитальный запас в стране, тем меньше (при прочих равных условиях) отдача от него, или прибыльность.

Кроме понижательной тенденции уровня дохода на капитал важно подчеркнуть, что при миграции капитала между различными отраслями промышленности в условиях совершенной конкуренции эта норма имеет тенденцию к выравниванию. И действительно, если не существует барьеров для вхождения в отрасль и выхода из нее, слишком высокие уровни дохода на капитал. По мере роста капиталовложений в эту отрасль, уровень их доходности начнет снижаться, а в тех отраслях, которые капитал покинул, Л сходность капиталовложений начнет повышаться. Таким образом, в усло-ииях совершенной конкуренции свободный перелив капитала приведет к выравниванию альтернативной ценности различных проектов капиталовложений.

Реальные и д е н е ж н ы е теории процента.реальную теорию процента, разработанную представителями неоклассической школы, а затем остановимся на денежной теории процента, виднейшим представителем которой является Дж.М.Кейнс.

Спрос на рынке заемных средств, как мы выяснили ранее, определяется потребностью бизнеса в приобретении физического капитала для осуществления инвестиционных проектов. Теперь по оси абсцисс (см. рис. 12.4) мы откладываем величину заемных средств, а на оси ординат - доход от сделанных инвестиций. Кривая спроса DK(теперь этот же символ обозначает спрос не на услуги физического капитала, а спрос на заемные средства) будет иметь отрицательный наклон. И объясняется это убывающей предельной производительностью инвестиций по мере того, как увеличивается количество привлекаемого ссудного капитала.

Норма дохода от инвестиций рассчитывается как отношение дохода от инвестиций к объему инвестированных средств, выраженное в процентах. Если инвестирование 100 долл. приносит доход 10 долл., то норма дохода от инвестиций составит: 10 долл. / 100 долл. х 100% = 10%.

Кривая предложения заемных средств будет иметь положительный наклон.

|

| Рис. 12.5. Предложение на рынке заемных средств На оси абсцисс - величина сбережений, или величина заемных средств в денежных единицах. На оси ординат - предельные издержки упущенных возможностей, или цена отказа от текущего потребления сбережений. Она измеряется нормой временного предпочтения, в процентах |

Рис. 12.4. Спрос на рынке заемных средств (ссудного капитала)

На оси абсцисс - заемные средства, илиинвестиции в денежных единицах. На оси ординат — норма дохода от инвестиций, в процентах

Эта кривая отражает не что иное, как предложение сбережений домашних хозяйств. И здесь так же, как и в случае с рынком услуг капитала, причиной именно такой ее конфигурации являются растущие предельные издержки упущенных возможностей. Речь идет об упущенной возможности потратить свои сбережения в настоящем периоде времени.

При исследовании рынка ссудного капитала и категории процента очень важно еще раз подчеркнуть роль фактора времени.Так, кривая SK свидетельствует о том, что домашнее хозяйство отказывается от текущего потребления своих сбережений, предлагая их в ссуду. Здесь мы сталкиваемся с проблемой, которую в экономической теории называют межвременным выбором.Выделенный термин означает выбор экономического субъекта во времени. речь идет о выборе между текущим и будущим потреблением денежного дохода домашнего хозяйства.

Домашнее хозяйство рассчитывает на поток доходов в будущем. Процент и является платой за то, что" владелец заемных средств предоставляет другим субъектам возможность сегодняшнего,текущего использования капитала.

Для того, чтобы побудить владельца денежного капитала отказаться от сегодняшнего распоряжения ресурсами, необходимо вознаградить его за такой отказ (за воздержание или ожидание). Те же хозяйственные агенты, которые получают возможность использовать сегодня заемные средства, должны заплатить за это владельцу ссудного капитала. Другими словами, процент есть цена отказа от сегодняшнего (текущего) потребления благ.

Учет фактора времени при определении категории процента связан с предпочтением текущего потребления будущему потреблению. Это помогает понять многие реалии рыночной экономики. Так, например, чем продолжительнее время срочного вклада, тем выше доход на этот вклад в виде выплачиваемого процента.

Сопоставляя будущий доход и сегодняшнее воздержание от текущего потребления в денежных единицах, представим норму временного предпочтения следующим образом. Так, если индивид отказывается от 1 долл. потребления сегодня, ради получения 1 , 1 д о л л . завтра, то норма временного предпочтения составит: 1 , 1 долл. - 1 д о л л . / 1 долл. х 100% = 10 %. Другими словами, мы делим ожидаемый в будущем доход на ту сумму денег, от расходования которой в настоящее время отказывается индивид.

Теперь необходимо провести различие между реальными и денежными теориями процента.

исследователя истории экономической мысли Марка Блауга. обращает внимание на то, что процентная ставка работает одновременно на «трех фронтах»: во-первых, в области потребительских решений; во-вторых, в области инвестиционных решений; в-третьих, в области решений, определяющих структуру портфеля финансовых активов. Иными словами, ставка процента - это и награда за ожидание, и показатель чистого дохода на капитал, и компенсация за отказ от ликвидности.

Номинальная ставка процента- это текущая рыночная ставка, не учитывающая уровень инфляции.

Реальная ставка процента- это номинальная ставка за вычетом ожидаемых (предполагаемых) темпов инфляции. Например, номинальная годовая ставка процента составляет 9%, ожидаемый темп инфляции 5% в год, реальная ставка процента составит (9 - 5)=4%.

Различие между номинальной и реальной процентной ставкой приобретает смысл только в условиях инфляции (повышения общего уровня цен) или дефляции (снижения общего уровня цен).