Некоммерческий тип страхования в рабовладельческом обществе.

Некоторые источники указывают на то, что страхование зародилось 6-7 тысяч лет тому назад. Первоначально люди стали страховать товары и транспортные средства; страховым интересом являлось возмещение убытков; специальных страховщиков-профессионалов еще не было; страховые взносы по сути никто никому не платил. Средства, предназначенные для выплаты компенсации ущерба, отчуждались участниками страхования в страховой фонд только тогда, когда происходил страховой случай и наносил ущерб. Но предпосылки для появления, например, страховщиков, уплаты страховых взносов (пусть и задним числом), письменного оформления сделок уже закладывались. Главным лейтмотивом сделок было возмещение убытка, нанесенного оговоренными случайными опасностями, пострадавшему участнику соглашения на принципах платности и взаимопомощи.

В рабовладельческом обществе были заложены начала двух отраслей современного страхования:

- имущественного страхования, начавшегося со страховой защиты перевозимых купцами грузов и транспортных средств;

- личного страхования, начавшегося со страхования на случай увечья, смерти, перемещения военных из одной местности в другую и т.д.

По мере развития общественного разделения труда стало увеличиваться число видов страхования, совершенствоваться его содержание и формы. В качестве классического примера в литературе приводится страхование в Древнем Риме, где постепенно складывались постоянныеорганизации (коллегии, союзы) со своими уставами, объединявшие членов по профессиональному (торговцы ремесленники, военные) или религиозному признаку. Члены коллегий, союзов уже уплачивали взносы и имели право на возмещение убытков при определенных условиях, записанных в уставах.

Профессиональные коллегии, преследуя товарищеские, религиозные, культовые (погребение) и иные некоммерческие цели, превращались вобщественные союзы на основах взаимности. Такие союзы осуществляли общее покрытие убытков как в имущественном (морские перевозки), так и в личном страховании. Это означало появление, возможно, первой в истории страхования зачаточной организационно-правовой формы (общественных союзов на основах взаимности) как специфического способа некоммерческой предпринимательской деятельности по обеспечению страховой защитой членов этих союзов.

Постепенно, с развитием ремесленного производства, зародилось и стало развиваться гильдийско-цеховое страхование, Оно, как и древнеримское, перешло к более совершенной форме создания страховых денежных фондов путем уплаты регулярных взносов членами братства в свои кассы. При этом средневековое некоммерческое страхование эволюционировало в направлении развития дифференциации страхования и страховых взносов в зависимости от появления новых видов рисков; дальнейшего развития страхования в имущественное и личное. Расширялись обязанности членов братства как страхователей: кроме регулярной уплаты взносов они обязаны были бережно хранить и использовать свое имущество, принимать необходимые меры для его спасения, чтобы свести к минимуму ущерб от стихийных бедствий и других оговоренных случаев. Если кто-либо нарушал это правило, то его лишали права на получение пособия по возмещению убытка.

В эпоху средневековья некоммерческий тип страхования существовал и на Руси.

Б) Коммерческий тип страхования.

Коммерческое страхование возникает в Европе, начиная с XIV века, то есть с зарождения капиталистического товарного производства в недрах феодализма.

В литературе выделяются три основных этапа развития коммерческого типа страхования в Европе:

первый этап (XIV — конец XVII вв.) связан с эпохой так называемого первоначального накопления капитала;

второй этап (конец XVII — конец XIX вв.) связывается с эпохой свободного предпринимательства и свободной конкуренции;

третий этап (конец XIX — XX вв.) связывается с эпохой монополизации предпринимательской деятельности и конкуренции.

В основу такой периодизации коммерческого страхования положены два фактора: 1) изменения организационно-правовых форм страхового предпринимательства; 2) увеличение видов и операций[7] страховой деятельности.

Этот подход, безусловно, правомерен, но он нуждается в уточнении. Дело в том, что и организационно-правовые формы, и виды, и операции страхового предпринимательства, и многое другое зависят от количества, размеров и степени опасности страховых рисков.

Количество страховых рисков, их величина (размеры) и степень опасности нарастают по мере прогресса производительных сил общества — одной из основ экономического роста. Если ввести в основу периодизации коммерческого страхования исходную техногенную причину — прогресс производительных сил общества, то в развитии этого типа страхования можно выделить четыре этапа:

Первый этап — примерно с XIV в. до конца XVII в.

Второй этап — с конца XVII в. до конца XIX в.

Третий этап — с конца XIX в. до середины XX в.

Четвертый этап — с середины XX в. до настоящего времени.

Более подробная информация по каждому этапу http://e-biblio.ru/book/bib/07_marketing/Strach/SG.html#_Toc236810804

5. Страховой рынок РФ: становление, содержание. Государственное регулирование страхового рынка в РФ.

А) Возрождение и становление страхового рынка в РФ.

После октября 1917 г. в советской России сложился рынок по типу чистой монополии (одной) в лице Госстраха. Появление в 1947 г. Ингосстраха СССР в этом типе ничего не изменило, т.к. Ингосстрах внутри страны не работал; он обеспечивал страхование только внешнеэкономических интересов страны и ее субъектов за рубежом.

Возрождение страхового рынка в России по монополистическому пути конкуренции началось на рубеже 80-90-х гг. XX в., когда возникли первоначально негосударственные страховые кооперативы, а затем – страховые предприятия других организационно-правовых форм негосударственного сектора экономики. Это сопровождалось реформированием Госстраха СССР и Ингосстраха, которые в 90-е гг. XX в. стали частными акционерными обществами.

Б) Экономическое содержание страхового рынка России.

Характеристику экономического содержания страхового рынка России можно раскрыть через три его части:

1) субъекты (участники) рынка – живые носители своих имущественных и экономических интересов;

2) объекты рыночных отношений – материальные носители имущественных и экономических интересов (целей) субъектов рынка;

3) средства удовлетворения имущественных и экономических интересов (целей) субъектов рынка.

Субъектами страхового рынка Россиис экономической точки зрения можно считать:

- прямых участников страховых сделок по купле-продаже товаров (то есть контрагентов) – страхователей и страховщиков;

- и косвенных участников страховых отношений– третьих лиц, не участвующих в страховых сделках, но имеющих в них законные имущественные или экономические интересы.

Иными словами,основные субъекты страхового рынка России – это:

1) страхователи;

2) страховщики;

3) общества взаимного страхования (ОВС);

4) страховые агенты и страховые брокеры;

5) застрахованные лица;

6) выгодоприобретатели;

7) иные (прочие) третьи лица.

Следует обратить внимание на то, что в законе РФ «Об организации страхового дела в Российской Федерации» (в редакции от 10.12.2003 г. № 172–ФЗ, от 20.07.2004 № 67-ФЗ и в последующих редакциях 2005 - 2007 гг.[13]) не указаны субъекты страхового рынка. Данный закон определяет, во-первых, «участников отношений, регулируемых настоящим Законом» (ст.41, п. 1), и, во-вторых, «субъектов страхового дела» (ст.41, п. 2).

К участникам отношений, регулируемых настоящим законом, относятся (ст.41, п. 1):

- страхователи, застрахованные лица, выгодоприобретатели;

- страховые организации;

- общества взаимного страхования;

- страховые агенты;

- страховые брокеры;

- страховые актуарии;

- федеральный орган исполнительной власти, к компетенции которого относится осуществление государственного надзора за деятельностью субъектов страхового дела (далее – орган страхового надзора);

- объединения субъектов страхового дела, а том числе саморегулируемые организации.

К субъектам страхового делаЗакон относит (ст.41, п. 2):

- страховые организации;

- общества взаимного страхования;

- страховых брокеров;

- страховых актуариев.

Данное несовпадение состава участников отношений, регулируемых настоящим законом, и субъектов страхового дела связано с тем, что в законе разграничиваются понятия «страхование» и «страховое дело».

- Понятие «страхование» определяется в п.1.ст.2 рассматриваемого закона как «отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов РФ и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщика».

- Понятие «страховое дело» (п.2.ст.2) определяется как сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров, страховых актуариев по оказанию услуг, связанных со страхованием, с перестрахованием.

Отношения, регулируемые настоящим Законом, определяются в ст.1 п.1 данного закона. Это следующие отношения:

1) отношения между лицами, осуществляющими виды деятельности в сфере страхового дела, или отношения с их участием;

2) отношения по осуществлению государственного надзора за деятельностью субъектов страхового дела;

3) иные отношения, связанные с организацией страхового дела.

Таким образом, понятие «участники страхового рынка» является наиболее широким из вышеприведенных понятий. Поговорим более подробно о каждом из участников данного рынка.

Страхователи(то есть покупатели страховых услуг)– это юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования, либо являющиеся страхователями в силу закона (ст.5 закона РФ «Об организации страхового дела в РФ»).

Согласно законодательству РФ страхователями могут быть дееспособные граждане РФ, лица без гражданства на территории РФ, а также иностранные граждане на территории РФ; правоспособные юридические лица РФ, иностранные юридические лица на территории РФ (статьи 5 и 34 Закона РФ «Об организации страхового дела в Российской Федерации»).

Перечисленные лица могут стать страхователями согласно экономическим требованиям, если:

1) они имеют не противоречащие законодательству РФ имущественные интересы, связанные с личностью своей, родственников или лиц, работающих на предприятиях страхователя; владением, распоряжением, пользованием имуществом; гражданской ответственностью;

2)у этих лиц возникла осознанная потребность в защите названных интересов от случайных опасностей и есть деньги для удовлетворения этой потребности;

3) эти лица после заключения договора страхования со страховщиком уплатили ему страховые взносы на условиях этого договора.

Страховщики– согласно законодательству РФ и экономической сущности страхования есть производители и продавцы страховых товаров. Ими могут быть только правоспособные юридические лица, т.е. страховые предприятия любой организационно-правовой формы, разрешенной законодательством РФ, которые:

1) прошли государственную регистрацию и получили постоянное свидетельство об этом, а также – фирменное наименование, подтверждающее статус правоспособности юридического лица;

2) прошли регистрацию в органе страхового надзора и занесены в единый государственный реестр субъектов страхового дела;

3) получили в результате этих процедур государственную лицензию на заявленные виды страховой деятельности (в органе страхового надзора).

Согласно пункту 1 статьи 6 вышеназванного Закона РФ страховщики могут осуществлять кроме страхования также перестрахование.

Понятие «общество взаимного страхования» (ОВС)определяется в Федеральном законе РФ от 29 ноября 2007 г. № 286-ФЗ «О взаимном страховании». В п.1 ст.5 данного закона определяется, что «в целях взаимного страхования создается основанная на членстве некоммерческая организация в форме общества взаимного страхования».

Общество взаимного страхования может объединять граждан или юридических лиц для страховой защиты своих законных имущественных интересов за счет страховых резервов, формируемых ими из собственных страховых взносов. Поскольку ОВС страхуют имущественные интересы только своих членов, постольку они являются некоммерческими организациями. Если они получили прибыль, то она направляется в страховые резервы; если резервов не хватает на страховые выплаты или компенсации убытков, то члены ОВС вносят дополнительные взносы. Согласно п.3 ст.7 закона «О взаимном страховании» «члены общества солидарно несут субсидиарную ответственность по страховым обязательствам общества в пределах невнесенной части дополнительного взноса каждого из членов общества».

ОВС, таким образом, является одновременно объединением страхователей и страховщиком по отношению к своим членам.

Если ОВС страхует не членов объединения, то по отношению к ним оно является только страховщиком (см. ст. 968 (Взаимное страхование) ГК РФ, а также ст. 7 Закона РФ «Об организации страхового дела ...»).

Страховые агенты и страховые брокерывРоссии – это юридические или физические лица, способствующие заключению сделки между страхователями и страховщиками и представляющие их экономические интересы. Страховые агенты представляют страховщика в отношениях со страхователем, действуют от его имени и по его поручению в соответствии с предоставленными полномочиями (ст.8 п.1 «Закона об организации страхового дела в РФ»).

Страховые брокеры могут действовать в интересах либо страхователя, либо страховщика (ст. 8 п.2 «Закона…»). В описанном качестве страховые агенты и страховые брокеры являются посредниками, работающими за комиссионное вознаграждение.

Застрахованный – это лицо, чьи имущество, гражданская ответственность, жизнь, здоровье, трудоспособность, личные доходы кем-либо застрахованы. Таким лицом может стать сам страхователь, или тот, в чью пользу страхователь заключил сделку (например, ребенок, застрахованный родителями, или работник, застрахованный предприятием).

Выгодоприобретатель– это лицо (физическое, юридическое), указанное страхователем в полисе в качестве получателя страховой выплаты в случае смерти страхователя или иного события, оговоренного в этом полисе.

Понятием «прочие третьи лица»обозначают, как правило, два вида субъектов страхового рынка России:

1) это субъект (физическое или юридическое лицо), чьему имуществу или личности нанесен ущерб или вред лицом (физическим, юридическим), застрахованным от гражданской ответственности;

2) это субъект, не застрахованный от гражданской ответственности, но виновный в нанесении ущерба или вреда застрахованному клиенту страховой фирмы. В этой ситуации страховщик после возмещения своему клиенту ущерба получает по закону право обратиться в суд с регрессивным иском (в сумме возмещения) к виновнику ущерба, т.е. к третьему лицу.

Из характеристики субъектов страхового рынка России следует, что каждый из них, вступая в рыночные страховые отношения, преследует свой имущественный или экономический интерес.

Объектами страхового рынка являются имущественные (страховые) интересы, не противоправные (разрешенные законом) и связанные:

1) дожитием гражданами до определенного возраста или срока, со смертью, с потерей трудоспособности и пенсионным обеспечением граждан; с оказанием гражданам медицинских услуг;

2) с владением, распоряжением и пользованием имуществом;

3) с гражданской ответственностью страхователя и/или застрахованного лица перед любыми третьими лицами за случайно нанесенный вред личности физических лиц или ущерб имуществу физических и юридических лиц.

Как любой товар, страховой товар – универсальное средство для удовлетворения потребностей и связанных с ними имущественных и экономических интересов всех участников сделки по его купле-продаже. Напомним, что страховой товар является одновременно не вещью и вещью и имеет два свойства:

- потребительную стоимость (полезность) – способность удовлетворять потребности покупателей в защите их законных имущественных интересов от случайных опасностей;

- стоимость – способность страхового товара быть обмениваемым на деньги, которая реализуется через цену страхового товара.

Как отмечалось, покупатель удовлетворяет свои имущественные и экономические интересы посредством потребительной стоимости страхового товара. Она реализуется через две ее части - психологический комфорт от купленного товара (не вещь) и полученную компенсацию в натуральной или денежной форме (вещь) при рисковом страховании.

Если страховщик (продавец) честно удовлетворяет потребности страхователей в страховой защите, то этим самым он создает реальную возможность на законном и этическом основании постоянно удовлетворять собственную потребность в прибыли.

В) Организационное содержание страхового рынка в РФ.

Определение «организационный» предполагает в нашей теме, как минимум, два аспекта.

Первый аспект связан с общественным, институциональным и территориальным разделением труда в страховании.

Второй аспект связан с организационно-правовыми формами предпринимательства в страховании, разрешенными законодательством. Поскольку этому аспекту посвящается специальные темы, постольку здесь излагается только первый по другим дисциплинам, аспект.

В экономике общественным разделением труда называют обособление производственной деятельности на специализированные подразделения общественного производства, а именно, на отрасли, подотрасли, виды, подвиды.

Страховой рынок в РФ формируется в настоящее время с учетом потребностей физических и юридических лиц в страховой защите их имущества, гражданской ответственности, личности физических лиц. В современных условиях страховщики России продолжили оказание услуг по страховой защите имущества и личности (что имело место и в Советской России), а также возродили страховую защиту гражданской ответственности физических и юридических лиц, которая практиковалась в Российской империи, но не осуществлялась в Советской России.

В настоящее время на страховом рынке РФ присутствует три отрасли - страхование имущества, личное страхование и страхование гражданской ответственности.

В РФ сохранились практически все подотрасли страхования, которые имел Госстрах.

Вместе с тем в РФ появились новые подотрасли и виды страхования, например, медицинское страхование, титульное страхование (страхование прав собственности на объекты недвижимости), страхование гражданской ответственности.

В силу особой социальной важности многие подотрасли и виды страхования регулируются специальными законодательными актами (например, Воздушным кодексом РФ, федеральными законами об экологическом страховании, о страховании гражданской ответственности владельцев транспортных средств, о медицинском страховании и др.).

Институциональная компонента страхового рынка означает его наполнение специальными участниками (субъектами) в разрешенных законодательством институциональных формах.

Главными институциями страхового рынка РФ являются страховые фирмы. Количество страховых фирм в РФ в 2005 г. составило 1216.

По состоянию на 31.12.2008 года в едином государственном реестре субъектов страхового дела зарегистрировано 786 страховых организаций[14] и 127 страховых брокеров.

Преобладающей организационно-правовой формой страховых организаций являются АО и ООО. Но началось развитие такой организационной формы, как общества взаимного страхования. С декабря 2007 года вступил в действие Федеральный закон РФ от 29 ноября 2007 г. № 286-ФЗ «О взаимном страховании», который определил порядок образования и основные условия деятельности обществ взаимного страхования в Российской Федерации. По состоянию на май 2009 года лицензии на страховую деятельность в ФССН получили 2 общества взаимного страхования[15].

Инфраструктура страхового рынка РФ включает в себя такие институции, как, Министерство финансов РФ (МФ РФ), орган страхового надзора – Федеральная служба страхового надзора (ФССН), сектор страхования в составе Научно-исследовательского финансового института (НИФИ), образовательные учреждения, издательства, рекламные учреждения, общественные организации – Всероссийский союз страховщиков (ВСС), Второе научное общество страховых знаний (бывшее Всероссийское научно-страховое общество), Российский союз автостраховщиков (РСА) и др. Интерес представляет Сообщество страхователей России (ССР), созданное в 2003 году. Эти институции непосредственно страхованием не занимаются, но как составляющие инфраструктуры способствуют функционированию страхового рынка, обеспечивая его основных субъектов своими услугами.

Территориальная (региональная) организация страхового рынка РФ складывается как трехсоставная система: во-первых, в него входят местные рынки в границах субъектов федерации; во-вторых, как национальный рынок он формируется в границах РФ; в-третьих, как интегрированный в международную рыночную систему, он – часть мирового страхового рынка.

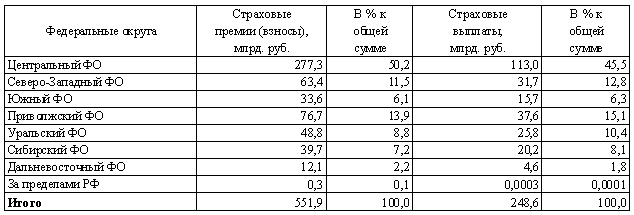

Национальный страховой рынок характеризуется с момента возрождения и до настоящего времени (2009 г.) значительными региональными диспропорциями в силу того, что многие местные рынки пока слабо развиты (см. таблицу 1).

Таблица 1

Страховые премии (взносы) и страховые выплаты

(кроме обязательного медицинского страхования) за 2008 год

по федеральным округам[16]

В целом можно сказать, что организационно страховой рынок Российской Федерации развивается в направлении структуры мирового рынка, хотя темпы и содержание этого развития не по всем факторам удовлетворительны.

Г) Государственное регулирование страхования в Российской Федерации.

Страхование как отрасль общественного производства имеет генеральную цель, сформулированную, в частности, в п.1 статьи 2 Закона РФ «Об организации страхового дела в Российской Федерации». А страховые предприятия в добровольном страховании преследуют основную экономическую цель коммерческого предпринимательства, сформулированную в п.1 статьи 50 ГК РФ.

Чтобы реализовать генеральную цель страхования, страховые предприятия должны из взносов страхователей (их нетто-части) формироватьстраховые резервы. Эти резервы есть главный источник страховых выплат, компенсирующих оговоренные случайные потери страхователей, застрахованных лиц. Чтобы реализовать основную коммерческую цель, страховщик должен минимизировать расходы, т.е. создать ситуации, при которых совокупные доходы за отчетный период превысят совокупные расходы за этот же период. При этом главной статьей поступлений в доходную часть страховщика являются страховые взносы (премии), а главной статьей его расходной части являются страховые выплаты.

При малоэффективном государственном регулировании или его полном отсутствии в коммерческом страховании у страховщика возникает соблазн экономии расходов, в первую очередь, за счет страховых выплат. Страховые предприятия в своей деятельности могут изменить приоритеты, т.е. поставить свой экономический интерес впереди имущественного интереса страхователей.

Подменив целевые приоритеты, страховщик игнорирует свою обязанность дебитора, т.е. нарушает ст. 307 ГК РФ. Дело в том, что страховые резервы формируются из взносов страхователей, которыми они кредитуют страховщика под будущие выплаты. Т.е. страховщик имеет эти резервы лишь в оперативном ведении; они находятся не в его собственности, а в собственности той группы страхователей (страховой совокупности), которая на данный момент имеет договоры со страховщиком. Именно поэтому страховые резервы определены как обязательства страховщика в денежной форме по обеспечению предстоящих страховых выплат страхователям, иным законным получателям.

Страховщик может избрать такие направления инвестирования страховых резервов, которые окажутся не в интересах страхователей, не в интересах государства, а в интересах извлечения прибыли и распределения ее среди учредителей страхового предприятия.

Сущность государственного регулирования состоит в том, что оно является одним из способов осознанной реализации научно обоснованной системы отношений по рыночному управлению экономической жизнью страны, в т.ч. страхованием на макроуровне.

Страховую экономику регулируют те институции, которые принимают акты, содержащие юридические и экономические нормативы; а также те, которые осуществляют надзор и контроль за их исполнением. В частности, такими институциями являются Государственная Дума, Совет Федерации и Президент РФ, принимающие и утверждающие федеральные законодательные акты; министерства и ведомства РФ, издающие акты, отвечающие требованиям ст.3 ГК РФ, а также – ведомственные акты (в пределах их компетенции), содержащие отраслевые нормативы. Ведомственными регуляторами страхования являются ЦБ России, Министерство финансов РФ и подведомственные ему федеральные службы – налоговая, финансово–бюджетного надзора, страхового надзора, по финансовому мониторингу; а также федеральные службы, подведомственные главе правительства РФ – по финансовым рынкам, антимонопольная служба (ФАС).

Страховой надзор– это система административно-экономических отношений по наблюдениюза деятельностью субъектов страхового дела с целью контроляза соблюдением ими юридических и экономических нормативов, установленных законодательством РФ, специальным органом исполнительной власти.

Таким органом является ФССН - Федеральная служба по надзору за страховой деятельностью (рабочее название – орган страхового надзора). Согласно пункту 1 статьи 4.1 Закона РФ «Об организации страхового дела в Российской Федерации» в редакции от 07 марта 2005 г. № 12-ФЗ (далее Закон) – это федеральный орган исполнительной власти, к компетенции которого относится осуществление функций по контролю и надзору в сфере страховой деятельности (страхового дела).

Страховой надзор в РФ был создан в 1992 году согласно «Положению о Государственном страховом надзоре Российской Федерации», утвержденному указом Президента РФ от 30.07.1992 г., во исполнение гл. IV Закона РФ «О страховании».

В 1996 г. указом Президента РФ «О структуре органов исполнительной власти» № 3177 от 14.08.1996 г. Федеральная служба России по надзору за страховой деятельностью (Росстрахнадзор) была упразднена. Вместо нее был создан Департамент страхового надзора в составе Министерства финансов РФ.

Согласно указу Президента РФ от 09.08.2004 г. «О системе и структуре федеральных органов исполнительной власти» статус страхового регулятора был повышен. Вместо Департамента Минфина РФ была создана Федеральная служба страхового надзора, подведомственная Минфину РФ, функции которой были утверждены постановлением Правительства РФ «Вопросы Федеральной службы страхового надзора» (8 апреля 2004 г.).

Цельюстрахового надзора является:

- соблюдение субъектами страхового дела страхового законодательства;

- предупреждение и пересечение нарушений страхового законодательства участниками отношений, регулируемых настоящим Законом (см. ст. 4.1);

- обеспечение защиты прав и законных интересов страхователей, иных заинтересованных лиц и государства;

- обеспечение эффективного развития страхового дела.

Закон устанавливает следующие принципы страхового надзора:

1) законность;

2) гласность;

3) организационное единство.

Законность продекларирована в целях надзора и дублируется в его функциях.

Гласность обеспечивается обязательной публикацией в печатном органе (который определяет орган страхнадзора) следующих материалов:

- нормативных правовых актов, принимаемых органом страхнадзора;

- разъяснений по вопросам, отнесенным к компетенции органа страхового надзора;

- сведений из единого государственного реестра субъектов страхового дела;

- сведений из реестра объединений субъектов страхового дела;

- информации о приостановлении или об ограничении действия лицензии, об отзыве лицензии, об исключении сведений о субъектах страхового дела из единого государственного реестра субъектов страхового дела;

- иной информации по вопросам контроля и надзора в сфере страховой деятельности.

Организационное единство обеспечивается органом страхового надзора и его территориальными органами.

Функции страхового надзораопределены в пункте 4 статьи 30 Закона (в редакции, вступившей в силу с 17.01.2004 г. и от 7 марта 2005 г. № 12-ФЗ). В общем виде они представлены следующим образом:

1) лицензирование деятельности субъектов страхового дела, аттестация страховых актуариев и ведение единого государственного реестра субъектов страхового дела и реестра объединений субъектов страхового дела;

2) контроль за соблюдением страхового законодательства, в том числе путем проведения на местах проверок деятельности субъектов страхового дела, и достоверности представляемой ими отчетности, а также за обеспечением страховщиками их финансовой устойчивости и платежеспособности;

3) выдача в течение 30 дней в предусмотренных настоящим Законом случаях разрешений:

- на увеличение размеров уставных капиталов страховых организаций за счет средств иностранных инвесторов,

- на совершение с участием иностранных инвесторов сделок по отчуждению акций (долей в уставных капиталах) страховых организаций,

- на открытие представительств иностранных страховых, перестраховочных, брокерских и иных организаций, осуществляющих деятельность в сфере страхового дела,

- а также на открытие филиалов страховщиков с иностранными инвестициями.

Процедуры лицензированиядеятельности субъектов страхового дела подробно определены в ст.32 закона РФ «Об организации страхового дела в РФ» (в редакции от 10.12.2003 № 172-ФЗ и от 29.11.2007 г. №287-ФЗ). Здесь же устанавливается, что право на осуществление деятельности в сфере страхового дела предоставляется только субъекту страхового дела, получившему лицензию.

Закон содержит и другие статьи, связанные с лицензированием субъектов страхового дела:

1) о квалификационных и иных требованиях к руководителям субъектов страхового дела, главному бухгалтеру страховщика или страхового брокера, страховому актуарию (ст. 32.1);

2) об основаниях для отказа соискателю лицензии в выдаче лицензии (ст. 32.3);

3) об аннулировании лицензии (ст.32.4);

4) о продолжительности действия лицензии (ст.32.5);

5) об ограничении или приостановлении действия лицензии (32.6);

6) о возобновлении действия лицензии (32.7);

7) о прекращении деятельности субъекта страхового дела или его ликвидации в связи с отзывом лицензии (ст.32.8);

8) о классификации видов страхования, которые указываются в лицензии, выдаваемой страховщику (ст.32.9);

9) о соблюдении коммерческой, иной охраняемой законом тайны должностными лицами органа страхнадзора (ст.33);

10)о рассмотрении споров, в том числе связанных с действиями органа страхнадзора и его должностных лиц (ст. 35).

Выполнение органом страхового надзора всех функций по наблюдению (надзору) и проверке (контролю) призвано поддерживать страховые фирмы и страхование в целом в состоянии платежеспособности и финансовой устойчивости. Это будет означать, что национальное страхование России сбалансированно реализует свою генеральную цель и обеспечивает реализацию основной цели коммерческого предпринимательства страховым фирмам в сфере добровольного страхования.

6. Страховая защита экономических интересов в отдельных людей и общества.

7. Общественные страховые резервы и фонды т. ч. резервы страховщиков, как материализация экономических отношений страховой защиты.

8. Самострахование как исторически первый и современный способ страховой защиты.

9. Страхование как исторически второй и современный способ страховой защиты: его экономические признаки, сущность, функции, место, роль, особенности по сравнению с другими экономическими отношениями.