Зачем обучаться финансовой грамотности?

В 1990 году мой лучший друг Майк встал у руля империи отца и дела у него пошли еще лучше. Мы видимся друг с другом один – два раза в год на тренинге по гольфу. Он и его жена богаче, чем вы можете себе представить. Империя богатого отца в надежных руках, а Майк уже натаскивает своего сына, чтобы он в скором времени занял его место, как это когда-то делал с нами его отец.

В 1994 году, в возрасте 48 лет, я отошел от дел. Моей жене Ким было 37. Уход от дел не означал безделье. Для меня и Ким обозначились существенные перемены, выраженные в том, что, независимо от того, работаем мы или нет, а наше богатство увеличивалось автоматически, будучи неподвластным инфляции. А это означало свободу. Активы были столь велики, что росли без нашего вмешательства. Этот процесс я бы сравнил с посадкой дерева. Вы годами поливаете его, и в один прекрасный день потребность в поливке отпадает. Корни дерева ушли достаточно глубоко в землю. Теперь дерево дает вам тень и возможность отдохнуть, наслаждаясь покоем.

Майк выбрал управление империей. Я выбрал отход от дел.

Когда я общаюсь с людьми, меня часто спрашивают, что бы я порекомендовал им сделать? Их интересует, с чего начинать, какую хорошую книгу я мог бы порекомендовать, к чему надо готовить своих детей и как, каков секрет успеха, как я зарабатываю свои миллионы. И мне всегда вспоминается статья, которую мне однажды дали. О ней и пойдет речь ниже.

Самые богатые бизнесмены

В 1923 году группа наших величайших лидеров и богатейших бизнесменов проводила встречу в Чикаго, в отеле «Еджуотер Бич». Среди присутствующих были Чарльз Шваб —на крупнейшей независимой сталелитейной компании, Семьюэл Инсел — президент крупнейшей в мире компании коммунальных Услуг; Говард Хопсон — глава крупнейшей компании, производящей бензин; Айвер Крюгер - президент одной из крупнейших в мире компаний по производству спичек; Леон Фрейзер — президент банка международных расчетов; Ричард Уитни - президент нью-йоркской фондовой биржи; Артур Котн и Джес Ливермор — два крупнейших биржевых спекулянта; и Альберт Фол — представитель администрации президента Хардинга. 25 лет спустя девять вышеназванных особ закончили так: Шваб умер нищим, прожив свои последние пять лет на деньги, взятые в долг. Инсел умер разоренным за границей. Крюгер и Котн также скончались разоренными. Хопсон сошел с ума. Уитни и Альберт Фол отсидели в тюрьме. Фрейзер и Ливермор покончили жизнь самоубийством.

Я сомневаюсь, чтобы кто-то рассказал, что же в действительности случилось с этими людьми. Посмотрите на дату – 1923 год, это было накануне рыночного обвала 1929 года, накануне Великой Депрессии, т.е. событий, которые, как я подозреваю, здорово повлияли на жизни перечисленных людей. Безусловно, сегодня наше время отличается от времени, в котором жили эти девять человек, более крупными и быстрыми переменами. Однако я опасаюсь, что и в наши времена, и в последующие 25 лет будет много сенсационных банкротств, напоминающих неприятности, с которыми столкнулись вышеперечисленные люди. Меня беспокоит то, что очень много людей слишком зациклены на деньгах, а не на самом главном своем богатстве — образовании. Если люди готовы проявлять гибкость, трезво оценивать происходящее и учиться, они будут становиться богаче, через перемены в себе. Но если они полагают, что деньги решат их проблемы, их ждут серьезные испытания. Мудрость решает проблемы и приносит деньги. Деньги без финансовой разумности — это те деньги, что вскоре пропадут.

Большинство людей не понимает этого всю жизнь, не понимают, что их судьба не зависит от количества заработанных денег. У всех на слуху истории лотерейных игроков, которые были бедными, затем внезапно разбогатели, а затем снова стали бедными. Эти люди выигрывали миллионы, но вновь возвращались к разбитому корыту. А разве не известны истории профессиональных спортсменов, которые в 24 года зарабатывали миллионы долларов в год, а к 34 годам спали под мостом. В то утро, когда я пишу эти строки, передо мной лежит газета с историей молодого баскетболиста, у которого еще год назад были миллионы. Сегодня он клянет своих друзей, своего адвоката и бухгалтера, разворовавших его деньги, и за копейки работает на машинной мойке. Ему всего 29. Его уволили с машинной мойки за то, что он отказался снять с себя чемпионскую медаль во время протирания машин. Эту историю и подхватила газета. Бывший спортсмен проклинает свою нужду, дискриминацию, он не хочет быть уничтоженным, медаль — все, что у него осталось, говорит он. И если с него сорвут медаль, он погибнет. В 1997 году, я знаю, появилось море скоро испеченных миллионеров, как когда-то в буйные 20-е годы.

Радуясь за тех, кто становится богаче, я понимаю, что дело не в том, сколько заработано и лежит в банке и сколько поколений можно содержать на заработанные деньги.

И когда меня спрашивают: «С чего начинать, как быстро разбогатеть?», то часто те, кто спрашивает, бывают здорово разочарованы моим ответом. Я им просто говорю то, что говорил мне мой богатый отец, когда я был маленьким мальчиком: «Если вы хотите быть богатым, вам нужно стать финансово грамотным». Эта идея вдалбливалась мне в голову каждый раз, когда мы были вместе. Мой образованный отец подчеркивал важность чтения книг, в то время как мой богатый отец подчеркивал необходимость овладеть финансовой грамотностью.

Если вы собираетесь построить «Эмлайр Стейт Билдинг» (небоскреб в 102 этажа), первое, что вам следует сделать – вырыть глубокий котлован и заложить крепкий фундамент. Если вы собираетесь построить дом где-то на окраине, то все, что вам нужно сделать — залить 15-ти сантиметровую бетонную основу.

Наша школьная система, созданная в аграрные времена, все еще верит в дома без фундамента. Грязные полы еще не потеряли своей привлекательности. Дети, оканчивая школу, не получают в ней финансового образования. И однажды, потерявшие сон, по уши в долгах, живы где-то в трущобах, ноне расставшиеся с Американской Мечтой, они решают, что ответ на их финансовые проблемы в том, чтобы найти возможность быстро разбогатеть. И они начинают возводить небоскреб. Строительство идет быстро, но вскоре вместо «Эмпайр Стейт Билдинг» на свет появляется башня, которая вот-вот может завалиться. Бессонные ночи возвращаются.

Для меня и Майка в наши взрослые годы оба выбора, сделанные нами, были возможны, потому что нас научили создавать крепкий финансовый фундамент, когда мы были еще детьми.

Сегодня проведение финансовых расчетов привлекает не многих. В этом вопросе и беспорядка больше всего. Но если вы хотите быть богатым и надолго, к этому надо относиться с предельной серьезностью. Вопросы в том, как важность проведения финансовых расчетов вы преподнесете своим детям, как станете учить их важности этого процесса. Ответ один — надо сделать это как можно проще, используйте картинки.

Мой богатый отец залил крепкий финансовый фундамент для меня и Майка. Когда мы были еще детьми, он создал простой способ, чтобы учить нас. Годами он только рисовал картинки и использовал слова. Майк и я понимали простые рисунки, вникали в несколько непонятный язык, в движение денег, а затем богатый отец начал добавлять цифры. Сегодня Майк вышел на более сложный уровень ведения расчетов, ему пришлось это сделать. Ему надо управлять миллиардной империей. У меня все не так сложно, потому что моя империя скромнее, но фундамент-то у нас с Майком один и тот же. На последующих страницах я предлагаю вам те же простые рисунки, которые создал, нарисовал для нас отец Майка. Рисунки хоть и простые, но они помогли двум мальчишкам заработать состояние, опираясь на нерушимый глубокий фундамент.

Правило №1. Вы должны знать разницу между активом и пассивом и приобретать активы. Если вы хотите быть богаты, это все, что вам следует знать. Это правило №1. Это — единственное правило. Это может звучать до безобразия просто, но большинство людей ведут финансовую борьбу, потому что они не знают разницу между активом и пассивом.

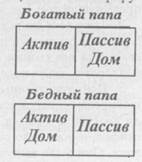

Когда богатый отец объяснял мне и Майку, что богатые-люди приобретают активы. Бедные и средний класс приобретают пассив, который считают активом, то мы думали, что он шутит. Мы сидели, слушали, почти подростки, ждали раскрытия секрета, как разбогатеть, а ответ был вот каким. Ответ был столь прост, что нам пришлось надолго о нем задуматься.

— А что такое актив? — спросил тогда Майк.

— Пусть тебя это не особо беспокоит сейчас, - сказал богатый отец. — Пусть идея впитается в ваш мозг. Если вы сможете понять эту простоту, в вашей жизни будет план и жизнь ваша будет финансово легкой. Это стало просто — вот почему суть этой идеи и упускается.

- Вы хотите сказать, что всем нам следует знать лишь то, что такое актив, приобретать его, и мы станем богатыми? - спросил я.

- Именно так, — кивнул богатый отец.

- Если это так просто, почему же не все богаты? — спросил я.

- Потому, что люди не знают разницу между активом и пассивом, — улыбаясь, ответил богатый отец.

- Как же взрослые могут быть так глупы? Если это так просто, если это так важно, почему бы им всем не захотеть выяснить, что к чему? — спросил я тогда.

Нашему богатому отцу потребовалось лишь несколько минут, чтобы объяснить нам, что являлось активом, а что — пассивом.

Как взрослому, мне трудно объяснить это другим взрослым. Почему? Потому, что взрослые — умные. В большинстве случаев простота идеи не доходит до большинства взрослых, потому что они получили разную образовательную подготовку. Их обучали разные образованные профессионалы: банкиры, бухгалтера - эксперты, агенты по торговле недвижимостью, специалисты по финансовому планированию и т. д., трудность заключается в том, что надо просить взрослых отложить свою премудрость, представить, что они снова дети, а это упрощение часто задевает их достоинство.

Богатый отец верил в такой принцип: объясни все так, чтобы и дураку все стало ясно. И он нам с Майком и объяснял все предельно просто, но простые объяснения дали нам мощный финансовый фундамент.

А что же вызывало и вызывает такую путаницу в понятиях актива и пассива? Как же могло простое быть так перекручено? Как так происходило, что некто приобретал актив, который в действительности был пассивом? Ответ лежит в базовом образовании. Школьное образование фокусируется на слове «грамотность», а не на словосочетании «финансовая грамотность». Обычные слова не определяют, что фактически является активом, а что пассивом. Хотите запутаться — посмотреть слова «актив» и «пассив» в словаре. Словарное образование устроит опытного бухгалтера-эксперта, но не среднестатистического гражданина.

Богатый отец говорил нам: «Актив не определяется в словах, он определяется в цифрах. Если вы не можете читать цифры, то ответ на вопрос, что есть актив, из-под земли вы не достанете. Финансовые расчеты — не просто цифры, а то, что эти цифры вам говорят. Цифры здесь словно слова. Да не просто слова, а рассказ, переданный вам цифрами — словами.

Многие люди читают, но не все в прочитанном понимают. Это называется читательским восприятием. У нас у всех разные способности, когда дело доходит до этого. Например, недавно я купил новый видеомагнитофон. При нем была инструкция, как его программировать. Все, что я хотел сделать

— это записать любимое телевизионное шоу в пятницу вечером. Я чуть не обезумел, постаравшись прочесть указания по эксплуатации. По-моему, самое сложное в этом мире — научиться программировать видеомагнитофон. Я мог читать слова. Но абсолютно ничего не понимал, т. е. одно дело читать, другое — воспринимать. Та же ситуация с финансовыми вопросами для большинства людей».

Я слышал тысячи раз от моего богатого отца: «Если хочешь быть богатым, ты должен читать и понимать цифры. И пойми, что богатые приобретают актив, бедные и средний класс

— пассив». Ниже пойдет рассказ о разнице между пассивом и активом. Многие бухгалтера-эксперты и финансовые профи не согласятся с определениями, что я дам, с рисунками. Но эти простые рисунки были началом финансового будущего для двух мальчишек.

Обучая нас, девятилетних, богатый отец делал все просто: больше рисунков, и меньше слов и никаких цифр пока. На долгие годы.

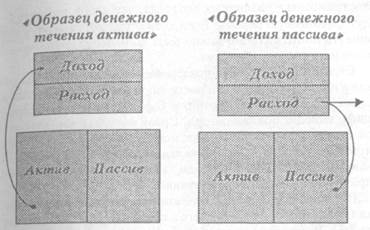

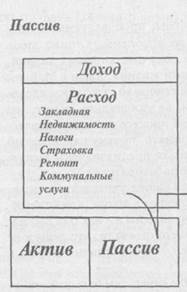

Первый рисунок отражает состояние дохода, т. е. как обстоит дело с прибылью и убылью. Речь идет о доходах и расходах, приходе и оттоке денег. Внизу дана диаграмма баланса, предполагающая сопоставление актива по отношению к пассиву. Многие финансовые новички не знают связи между состоянием дохода и балансом. А связь эту нужно знать. Первоначальная причина финансовой борьбы — обыкновенное незнание разницы между активом и пассивом. Причина путаницы обнаруживается в определении этих двух слов. Хотите урок путаницы — просто посмотрите в словаре слова «актив» и «пассив». Опытный финансист разберется, но обычный человек будет смотреть на эти слова, как на китайские иероглифы, т. е. можно читать определение этих слов, не совсем его понимая.

Первый рисунок отражает состояние дохода, т. е. как обстоит дело с прибылью и убылью. Речь идет о доходах и расходах, приходе и оттоке денег. Внизу дана диаграмма баланса, предполагающая сопоставление актива по отношению к пассиву. Многие финансовые новички не знают связи между состоянием дохода и балансом. А связь эту нужно знать. Первоначальная причина финансовой борьбы — обыкновенное незнание разницы между активом и пассивом. Причина путаницы обнаруживается в определении этих двух слов. Хотите урок путаницы — просто посмотрите в словаре слова «актив» и «пассив». Опытный финансист разберется, но обычный человек будет смотреть на эти слова, как на китайские иероглифы, т. е. можно читать определение этих слов, не совсем его понимая.

Как я говорил ранее, богатый отец просто говорил нам с Майком, что актив кладет деньги в ваш карман. Хорошо, просто, удобно.

Вот так актив и пассив выглядят в рисунках Думаю, еще проще определение этих понятий выражается словами.

Актив — то, что кладет деньги в ваш карман.

Пассив — то, что вынимает деньги из вашего кармана.

Это все, что вам действительно нужно знать. Если вы хотите быть богатым, просто потратьте свою жизнь. Хотите быть бедным или средним классом, потратьте свою жизнь, приобретая пассив. Незнание разницы между активом и пассивом порождает финансовую борьбу в реальном мире.

Неграмотность как в словах, так и в цифрах имеет следствием финансовую борьбу. Если у людей есть финансовые проблемы, значит, они не могут читать или цифры, или слова, чего-то не понимают. Богатые потому и богаты, что более грамотны в различных вопросах, чем люди, которые ведут финансовую борьбу. Если хотите быть богатым и наращивать свое богатство, важно быть финансово грамотными понимать и слова и цифры.

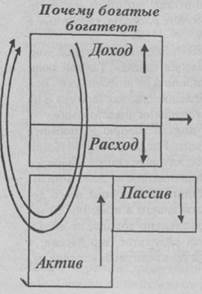

Стрелки в диаграммах показывают течение денег. Цифры сами по себе в действительности значат мало, впрочем как и слова. Нужна цельная картинка. В финансовом отчете чтение цифр выводит положение дел. Сразу ясно, как перемещаются деньги. Во многих семьях история с финансами - это история усердной работы с желанием вырваться из заколдованного круга. Деньги-то люди зарабатывают, но всю жизнь приобретают пассив вместо актива.

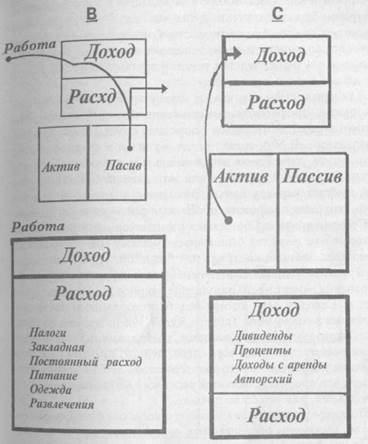

Посмотрите на образцы денежного течения бедного человека (А), представителя среднего класса (В) и богатого человека (С). Все представленные ниже диаграммы несколько упрощены. Каждый имеет бытовые расходы, потребность в пище, жилье, одежде.

Диаграмма показывает течение денег через жизнь бедных, среднего класса, богатых. Каждое денежное течение — рассказ о том, как человек управляется со своими деньгами, что происходит с деньгами

| Актив | Пассив |

| Закладная | |

| Ссуда | |

| Кредитные | |

| карточки | |

| Актив | Пассив |

| Акции Облигации Долговые расписки Недвижимость Интеллектуальная собственность |

после того, как они попадают в чьи-то руки. Причина по которой я начал эту главу с рассказа о самых богатых людях Америки в 20-е годы, в том, что мне хотелось проиллюстрировать недостаток в мышлении многих людей. Недостаток, заключающийся в том, что люди полагают, будто деньги решают все проблемы. И поэтому мне становится страшновато, когда я слышу от людей вопросы о том, как быстрее разбогатеть, с чего начать. Я часто слышу: «У меня долги, поэтому мне нужно зарабатывать больше денег».

Но большее количество денег часто не решает проблему. На самом деле это может выступить катализатором проблемы. Деньги часто обнажают наши трагические упущения. Деньги направляют прожектор на наше невежество. Вот почему слишком часто человек, на которого неожиданно сваливается счастье, скажем, наследство, лотерейный выигрыш, вскоре возвращается к тому состоянию в котором был до получения денег или падает еще ниже. Человек не всегда может разумно распорядиться деньгами. Если он хочет все потратить, деньги, вероятнее всего вылетят в трубу. Если это случится, человек подтвердит пословицу: «Дурак и его деньги одного поля ягоды».

Я говорил много раз, что мы идем учиться, чтобы получить школьные, профессиональные знания. Без них нельзя. Мы учимся зарабатывать деньги с помощью своих профессиональных знаний. В 60-х годах, когда я учился в средней школе, если кто-то успешно осваивал школьные дисциплины, люди почти немедленно предполагали, что данный блестящий ученик выберет карьеру врача. Это словно само собой разумелось. Это была профессия, обещавшая самые высокие доходы.

Сегодня врачи сталкиваются с финансовыми проблемами, которые я не пожелал бы и своему худшему врагу: страховые компании, забирая контроль над бизнесом, управляют здравоохранением, правительство вмешивается в вопросы здравоохранения, имеет место нарушение законов здравоохранения и т.д. Сегодня дети хотят быть баскетбольными звездами, игроками в гольф типа Тайгера Вудза, компьютерными гениями, кинозвездами, рок-звездами, трейдерами с Уолл-Стрит. А все потому, что здесь есть слава, деньги, престиж. По этой причине так тяжело чем-то заинтересовать детей в школе. Они знают, что профессиональный успех уже не так связан с уровнем знаний, как это было прежде.

Поскольку ученики оканчивают школы без финансовых навыков, миллионы образованных людей, даже чего-то добиваясь в своей профессии, рано или поздно оказываются в эпицентре финансовых сражений. Они работают еще усерднее, но не могут продвинуться ни на шаг в финансовом плане. Из их образования выпадает не только то, как зарабатывать деньги, но и как их тратить, что делать с деньгами после того, как они заработаны. Надо учиться тому, как распорядиться с заработанными деньгами, как не позволить кому-то обобрать себя, как разумно и постепенно тратить деньги, как сделать так, чтобы деньги стали работать на тебя. Большинство людей не могут сказать, почему имеют финансовые проблемы, лишь по причине не понимания денежного течения. Человек может быть высокообразованным, успешным в своей профессии и финансово безграмотным. Такие люди часто работают еще усерднее, потому что научились вкалывать, но не научились тому, как заставить свои деньги работать на них.

Погоня за финансовой мечтой оборачивается финансовым кошмаром. История усердно работающих людей имеет определенный шаблон. Недавно поженившаяся, счастливая, высокообразованная молодая пара поселяется в тесноватой арендованной квартире. Они сразу осознают, что экономят деньги, так как двое могут жить за те же деньги в этой квартире, что и один жилец. Одна проблема — они решают экономить деньги, чтобы приобрести дом своей мечты, где могут завести детей. У них есть два дохода, и они начинают фокусироваться на своих карьерах. Их доходы начинают расти.

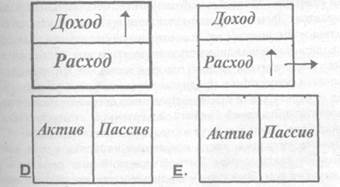

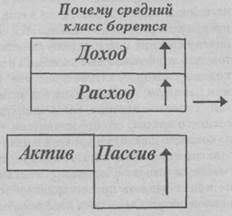

А так как их доходы идут вверх (D), то их расходы тоже идут вверх (Е) с таким же успехом.

Расходы №1 для большинства — это налоги. Многие считают, что подоходный налог — их основной расход. Но для многих американцев самый высокий налог связан с социальным обеспечением. Особенно этот налог бьет по карману работника в том случае, когда этот налог на социальное обеспечение комбинируется с налогом на медицинское обслуживание, урезая доход работника на 15%. В сущности, это те деньги, которые работодатель не может заплатить работнику. Ко всему прочему работник все еще должен платить подоходный налог на сумму, удержанную из его зарплаты в качестве налога на социальное обеспечение, т. е. доход, который работник никогда не получает, потому что он идет прямиком в сферу социального обеспечения через удержание.

Расходы №1 для большинства — это налоги. Многие считают, что подоходный налог — их основной расход. Но для многих американцев самый высокий налог связан с социальным обеспечением. Особенно этот налог бьет по карману работника в том случае, когда этот налог на социальное обеспечение комбинируется с налогом на медицинское обслуживание, урезая доход работника на 15%. В сущности, это те деньги, которые работодатель не может заплатить работнику. Ко всему прочему работник все еще должен платить подоходный налог на сумму, удержанную из его зарплаты в качестве налога на социальное обеспечение, т. е. доход, который работник никогда не получает, потому что он идет прямиком в сферу социального обеспечения через удержание.

Вот так пассив идет вверх (F). Диаграмма лучше всего демонстрируется возвращением к молодой паре. Так как их доходы идут вверх, они решают купить дом своей мечты. Вместе с домом всплывает новый налог — налог на имущество. Затем молодые покупают новую машину, новую мебель, разные приспособления, чтобы обустроить свой дом. Однажды они просыпаются, а в графе пассив — долги по закладной и кредитным карточкам.

Вот так пассив идет вверх (F). Диаграмма лучше всего демонстрируется возвращением к молодой паре. Так как их доходы идут вверх, они решают купить дом своей мечты. Вместе с домом всплывает новый налог — налог на имущество. Затем молодые покупают новую машину, новую мебель, разные приспособления, чтобы обустроить свой дом. Однажды они просыпаются, а в графе пассив — долги по закладной и кредитным карточкам.

Теперь они угодили в ловушку крысиных гонок. Появляется ребенок. Они трудятся еще усерднее. Процесс идет по кругу. Больше денег — выше налоги. По почте приходит кредитная карточка. Молодые используют ее. Она постепенно исчерпывается. Звонит ссудная компания и говорит, что их самое большое имущество, их дом отныне стоит дороже. Компания предлагает консолидирующую молодым ссуду, чтобы им легче было расплатиться за дом, говорит молодым, что у них очень хорошая репутация и предлагает молодой паре разумный выход — отделаться от высоких процентов потребительского долга, рассчитавшись своей кредитной карточкой, говорит о налоговой скидке. Молодые идут на это, облегченно вздыхают. Складывается ситуация, когда кредитные карточки вроде как покрывают долги за дом. Потребительский долг перелит в закладную на дом. Выплаты молодых снижаются, так как выплата долга растягивается на 30 лет. Очень разумно.

Звонит сосед, приглашает их на распродажу в честь Дня Памяти павших в Гражданской войне (1861-1865 гг.). Шанс сэкономить деньги. Молодые говорят себе: «Мы не будим ничего покупать. Лишь пойдем, посмотрим».

Молодая пара, о которой я рассказал, существует в действительности. Я поддерживаю с ними отношения все время. Когда мы встречаемся, они спрашивают меня: «Вы можете рассказать нам, как заработать большие деньги?». Привычка тратить заставляет их искать больший доход. Они даже не представляют, что их проблема заключается в отношении к имеющимися деньгами. Они просто финансово неграмотны и не понимают разницу между активом и пассивом.

Большое количество денег редко решает чьи-то денежные проблемы. Мудрость решает проблемы. Один мой друг говорит всем, кто в долгах, одно и то же постоянно: «Если вы видите, что закопали себя в долгах — не копайте больше».

Когда я был маленьким, мой отец часто рассказывал, что японцы верили в три силы: меча, богатства и зеркала. Меч символизирует силу оружия. Америка потратила триллионы долларов на вооружение и лидирует в плане своего военного присутствия во всем мире. Богатство символизирует сумму денег. Есть определенная правда в пословице: «Запомните золотое правило. Тот, кто имеет золото — устанавливает правила». Зеркало символизирует силу самопознания. Самопознание, по японской легенде, наиболее ценная сила из трех названых. Бедный и средний класс очень часто позволяют силе денег контролировать себя. Просто вставая, усердно трудясь, не удосужившись задать себе вопрос, есть ли смысл в том, что они делают, люди работают против себя. Не ясно представляя себе, что такое деньги, громадное большинство людей позволяет вызывающей трепет силе денег контролировать их жизни. Сила денег используется против людей.

Если бы они воспользовались силой зеркала, они бы спросили себя: «Есть ли в этом смысл?» Но слишком часто вместо того, чтобы довериться внутренней мудрости, этому гению внутри себя, большинство людей смешивается с толпой. Они делают что-то потому, что все делают это. Им проще подчиняться общим правилам, нежели ставить вопросы. Часто люди бездумно повторяют проделанное другими. Какую идею выберут такие люди: инвестировать деньги во что-то или «мой дом — мой актив»? Они выберут «мой дом — мой актив», «мой дом — самое мое крупное вложение». Они выберут незначительное облегчение налогового бремени, чтобы залезть глубже в долги. «Ищи безопасную работу». «Не допускай ошибок». «Не рискуй».

Страх того, «а что люди скажут», для многих ужаснее страха перед смертью. Психологи говорят, что этот страх вызывается боязнью остракизма, боязнью выделяться на общем фоне, боязнью критики, насмешек. Страх быть не таким, как все, мешает многим искать новые пути решения своих проблем, Вот почему мой образованный отец говорил мне, что японцы больше всего ценили силу зеркала, так как лишь тогда, когда люди смотрят в зеркало (т. е. познают себя), они находят правду. Главная причина того, что большинство людей говорят: «Действуй наверняка» — страх. А страх ни к чему хорошему не приводит, будь то в спорте, взаимоотношениях, карьере, деньгах.

Страх остракизма толкает людей на конформизм, на подчинение общественному мнению: «твой дом — твой актив». «Бери ссуду и выберешься из долгов». «Трудись усерднее». «Это – повышение». «Когда-нибудь я стану вице-президентом». «Экономь деньги». «Когда мне повысят жалование, я куплю дом побольше». «Государственные процентные бумаги — надежнее». Много больших финансовых проблем вызваны тем, что люди стремятся поступать, как все. Но хотя бы изредка всем нам нужно посмотреть в зеркало, чтобы справедливо отнестись к своей внутренней мудрости, а не руководствоваться страхами. К тому времени, как нам с Майком стукнуло 16, у нас в школе начались проблемы. Мы не были плохими ребятами. Мы просто начали отделяться от толпы. Мы работали на отца Майка после школы и по выходным. Часто Майк и я проводили долгие часы после работы, сидя за столом с его отцом, когда он проводил встречи со своими банкирами, адвокатами, бухгалтерами-экспертами, брокерами, инвесторами, менеджерами, работниками. Человек, который оставил школу в 13 лет, теперь управлял, инструктировал, приказывал, задавал вопросы. Все это проделывалось с образованными людьми. Они являлись по его распоряжению и вызову и ежились от страха, когда отец Майка не одобрял их действия.

Этот человек не последовал за мнением толпы. Он сформировал собственное мышление, отвергнув слова: «Мы должны сделать это так, потому что так делают все». Он также ненавидел слово «не могу». Если бы вы захотели, чтобы он что-то сделал, надо было бы ему сказать просто: «Я не думаю, что вы можете это сделать».

Майк и я научились большему, сидя на его встречах, чем за все годы в школе и колледже. Отец Майка не имел глубоких школьных знаний, зато был финансово образованным и, как результат, успешным бизнесменом. Он неоднократно говорил нам: «Умный человек понимает людей, которые еще более умны, чем он сам». Вот мы с Майком и использовали с выгодой для себя долгие часы, слушая умных людей и учась у них. Из-за этого мы с Майком уже не вписывались в стандартные догмы, проповедуемые нашими учителями. Это и вызывало проблемы. Стоило лишь учителю сказать: «Если вы не получите хороших знаний, вам не сладко придется в будущей жизни», наши с Майком брови ползли вверх. Когда нам говорили, чтобы мы следовали установленным правилам, не уклонялись от них, мы могли наблюдать, как школьный процесс отбивает творческое мышление. Мы начали понимать, почему наш богатый отец говорил нам, что школы были предназначены выпускать хороших работников, а не работодателей.

Изредка Майк и я спрашивали наших учителей, как можно было применить в жизни выученное в школе, или спрашивали, почему мы никогда не изучали деньги и как они работают. На последний вопрос нам часто отвечали, что деньги не так уж важны, что если мы будем учиться отлично, деньги к нам придут сами.

Чем больше мы узнавали о силе денег, тем большей становилась дистанция между нами и нашими учителями, да и одноклассниками. Мой высокообразованный отец никогда не требовал от меня необыкновенных знаний. Часто меня разбирало любопытство - почему? Зато, лишь только заходил разговор с ним о деньгах, сразу начинались споры. К 16 годам я был лучше подкован в понимании денег, чем мои родители. Я умел считать, я слушал бухгалтеров-экспертов, поверенных, банкиров, брокеров по недвижимости, инвесторов и т. д. Мой отец общался лишь с учителями.

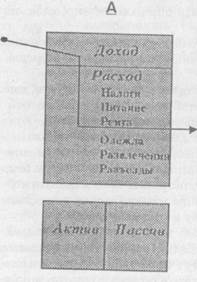

Однажды мой отец рассказывал мне, почему наш дом был самым крупным нашим вложением. Я же предоставил ему не очень приятный аргумент в пользу того, что я не считал дом хорошим вложением. Последующая диаграмма иллюстрирует разницу в восприятии между моим богатым отцом и моим бедным отцом, что до домов. Один отец считал свой Дом активом, а другой — пассивом. Я помню, что нарисовал отцу следующую ниже диаграмму, показывающую ему направление денежного потока. Я также показал отцу сопутствующие расходы, вытекающие из владения домом. Большой дом означал большие расходы и денежный поток двигался наружу через колонку «расходы».

Однажды мой отец рассказывал мне, почему наш дом был самым крупным нашим вложением. Я же предоставил ему не очень приятный аргумент в пользу того, что я не считал дом хорошим вложением. Последующая диаграмма иллюстрирует разницу в восприятии между моим богатым отцом и моим бедным отцом, что до домов. Один отец считал свой Дом активом, а другой — пассивом. Я помню, что нарисовал отцу следующую ниже диаграмму, показывающую ему направление денежного потока. Я также показал отцу сопутствующие расходы, вытекающие из владения домом. Большой дом означал большие расходы и денежный поток двигался наружу через колонку «расходы».

Я и сейчас полагаю, что дом не является активом. И я знаю, что для многих людей — эта их мечта, так же, как и их самое большое инвестирование. Владеть собственным домом лучше, чем ничем. Я лишь предлагаю альтернативный путь подхода к этой общепринятой догме. Если бы мне и моей жене пришлось покупать большой, поновее дом, мы бы осознавали, что дом не стал бы для нас активом, а стал бы пассивом, так как дом стал бы выкачивать деньги из нашего кармана. Собственно говоря, в этой книге я и выдвигаю этот аргумент. Я в действительности не ожидаю, что большинство людей с ним согласятся, потому что хороший дом — приятная вещь, эмоциональная вещь. Когда же доходит до денег, восторженные эмоции поднимают финансовую мудрость. Из личного опыта я знаю, что деньги имеют тенденцию оказывать эмоциональное воздействие на всякие решения людей.

1. Когда доходит до домов, я подчеркиваю, что большинство людей работают всю свою жизнь, платя за дом, которым никогда не владеют. Другими словами, большинство людей, покупая новый дом, каждый раз на долгие годы взваливают на себя новую 30-летнюю ссуду, которой расплачиваются за предыдущий дом.

2. Даже хотя люди получают снижение налоговых выплат, благодаря процентам по закладным выплатам, они расплачиваются за все своими остальные расходы посленалоговыми долларами. Даже после того, как расплатятся по закладной.

3. Поимущественные налоги. Родители моей жены были шокированы, когда поимущественные налоги на их дом дошли до 1000 $ в месяц. Это произошло после их выхода на пенсию, и рост налогов пробил брешь в их пенсионном 6юД" жете. Они были вынуждены поменять место жительства.

4. Дома не всегда растут в цене. В 1997 г. я все еще имел друзей, которые были должны миллион долларов за дом, который сегодня они бы продали лишь за 700 тысяч долларов.

5. Огромные потери из-за выплат за дом можно приравнять к упущенным возможностям. Если все ваши деньги завязаны на вашем доме, вы, может быть, будете вынуждены работать усерднее, так как ваши деньги будут раздувать колонку «расходы», вместо того, чтобы вливаться в колонку «актив» - так постоянно происходит со средним классом. Если молодая пара вложила бы больше денег в колонку «актив» да пораньше это сделала бы, позже им пришлось бы легче, особенно если бы они готовились послать своих детей в колледж. Их актив к нужному сроку так бы вырос, что смог бы покрыть все расходы на колледж. Очень часто дом служит лишь трамплином для взваливания на себя обременительной ссуды, покрывающей растущие расходы.

Как результат, если принимается человеком решение владеть домом, что слишком накладно, вместо того, чтобы начать инвестировать в «портфель», т. е. ценные бумаги, да как можно раньше, мы имеем 3 момента:

1. Потеря времени, в течение которого другие активы могли бы подрасти в стоимости.

2. Потеря дополнительного капитала, который мог быть инвестирован, а не ушел бы на высокие расходы, связанные с Домом.

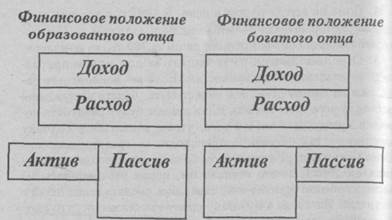

3. Потеря образования. Очень часто люди считают свой дом, сбережения, пенсию составными колонки «актив». Так как люди не имеют денег для инвестирования, они и не инвестируют. Это стоит им опыта инвестирования. Большинство так никогда и не становятся так называемыми «искушенными инвесторами». Я не говорю — не покупайте дом! Я говорю — поймите разницу между активом и пассивом. Когда я хочу большой дом, я сначала приобретаю активы, которые станут генерировать денежный поток, чтобы расплачиваться за дом. Финансовое положение моего образованного отца лучше всего демонстрирует жизнь кого-то, участвующего в крысиных гонках. Его расходы всегда шли параллельно доходу, не позволяя инвестировать в капитал. Как результат, его пассив, в который входят закладная и долги по кредитным карточкам, превышает его активы.

В то же время, финансовое положение моего богатого отца отражает результаты жизни, посвященной инвестированию и уменьшению пассива:

В то же время, финансовое положение моего богатого отца отражает результаты жизни, посвященной инвестированию и уменьшению пассива:

Посмотрите на этот рисунок, и вы поймете, почему богатые богатеют. Графа «актив» генерирует более чем достаточно дохода, покрывающего расходы.

Графа «актив» продолжает расти, а значит растет и доход Результат один — богатые богатеют!

Средний класс находится в вечном состоянии финансовой борьбы. Первоначальный доход среднего класса - зарплата, а когда зарплата растет, то и налоги тоже. Доходная часть сокращается поскольку расходы имеют тенденцию расти с ростом зарплаты. Дело идет к крысиным гонкам. Средний класс видит в своем доме первостепенный актив, не инвестируя в активы, продуцирующие доход.

Образец восприятия дома как инвестирование, и философия будто рост жалования позволяет купить больший дом, тратить больше — это фундамент общества сегодняшнего дня, завязшего в долгах. Процесс увеличения трат бросает семьи в еще большие долги, порождая финансовую неопределенность, даже если люди продвигаются по службе регулярно и регулярно имеют прибавку к жалованию. Низкое финансовое образование подвергает жизнь среднего класса большему риску.

Массовая потеря работы в 90-х годах — развал бизнеса в фирмах средней руки - высветил тот факт, сколь шатким является финансовое положение среднего класса. Начались и продолжаются проблемы с пенсиями. Социальное обеспечение в плачевном состоянии, люди пенсионного возраста не могут на него полагаться. Паника поселилась в среднем классе. Хорошо хотя бы то, что многие из представителей среднего класса видят существенные проблемы и начали покупать в инвестиционных фондах открытого типа процентные бумаги. Рост инвестирования среднего класса вызвал ответную реакцию рынка акций, оживление на биржевом рынке. Сегодня для среднего класса, дабы удовлетворить его запросы, создается больше и больше инвестиционных фондов открытого типа. Эти фонды популярны так как гарантируют безопасность финансов. Те, кто покупает в них процентные бумаги, изо всех сил работают, чтобы платить налоги, закладную, откладывать детям на колледж, покрыть кредитные карточки. У них нет времени учиться как инвестировать, и они полагаются на опыт менеджера фонда, связанного с ценными бумагами. Поскольку инвестированные фонды открытого типа бывают различными о типам инвестирования, средний класс полагает, что их деньга в большей безопасности, так как вложены в разные предприятия. Средний класс сплошь образованный, веря в эту догму с ценными бумагами, играет на руку брокерам этих фондов и специалистам финансового планирования. Лейтмотив прежний действуй наверняка, избегай риска.

Массовая потеря работы в 90-х годах — развал бизнеса в фирмах средней руки - высветил тот факт, сколь шатким является финансовое положение среднего класса. Начались и продолжаются проблемы с пенсиями. Социальное обеспечение в плачевном состоянии, люди пенсионного возраста не могут на него полагаться. Паника поселилась в среднем классе. Хорошо хотя бы то, что многие из представителей среднего класса видят существенные проблемы и начали покупать в инвестиционных фондах открытого типа процентные бумаги. Рост инвестирования среднего класса вызвал ответную реакцию рынка акций, оживление на биржевом рынке. Сегодня для среднего класса, дабы удовлетворить его запросы, создается больше и больше инвестиционных фондов открытого типа. Эти фонды популярны так как гарантируют безопасность финансов. Те, кто покупает в них процентные бумаги, изо всех сил работают, чтобы платить налоги, закладную, откладывать детям на колледж, покрыть кредитные карточки. У них нет времени учиться как инвестировать, и они полагаются на опыт менеджера фонда, связанного с ценными бумагами. Поскольку инвестированные фонды открытого типа бывают различными о типам инвестирования, средний класс полагает, что их деньга в большей безопасности, так как вложены в разные предприятия. Средний класс сплошь образованный, веря в эту догму с ценными бумагами, играет на руку брокерам этих фондов и специалистам финансового планирования. Лейтмотив прежний действуй наверняка, избегай риска.

Настоящая трагедия заключается в том, что отсутствие раннего финансового образования и есть фактор, порождающий риск, с которым тесно сталкивается средний класс. Причина, почему средний класс должен действовать наверняка лежит в том, что его финансовые позиции хиленькие. Нет баланса доходов и расходов, актива и пассива. Средний класс перегружен пассивом, не имея реальных активов, генерирующих доход. Типична ситуация, когда единственный источник дохода среднего класса, его представителя — денежный чек. Люди из среднего класса, их уровень жизни в значительной степени зависит от работодателя. И даже когда у человека из среднего класса есть шанс провернуть сделку всей своей