Тенденции развития международного кредитного рынка

В процессе развития кредитного сектора международного финансового рынка выделяются несколько устойчивых тенденций:

владельцы сбережений все чаще предпочитают помещать их в форму различных производных финансовых инструментов (деривативов) на международном кредитном рынке, одновременно при этом уменьшается доля банковских депозитов. Производные финансовые инструменты стали оказывать сильное, иногда доминирующее влияние на международный кредитный рынок;

в последнее десятилетие на международном кредитном рынке произошел резкий рост сбережений, предлагаемых их владельцами банкам для инвестирования в финансовые продукты;

даже крупнейшие коммерческие банки, в том числе и транснациональные, не справляются с приливом финансовых ресурсов, следствием чего стала очередная волна поглощений и слияний банков не только между собой, но и с другими финансовыми институтами;

в последние годы четко прослеживается тенденция развала действовавшей в предыдущие десятилетия системы регулирования международного кредитного рынка на основе монетаристской концепции. Разрабатывается новая система регулирования;

в связи с многочисленными поглощениями и слияниями крупнейших банков, а также с попытками разработать новую систему регулирования международного кредитного рынка сформировалась новая четырехслойная структура международного кредитного рынка;

резко возросла конкуренция между американскими и европейскими транснациональными банками, а также региональными кредитными рынками: североамериканским, европейским и юго-восточно-азиатским:

чтобы стать полноправными участниками международного кредитного рынка, транснациональные банки создают свои филиалы либо в международных финансовых центрах (Нью-Йорке, Лондоне, Цюрихе, Токио, Люксембурге, Гонконге. Франкфурте-на- Майне и др.). либо в офшорных зонах. В результате в офшорных зонах сконцентрировались огромные массы капиталов, практически не облагаемые налогом;

тринадцать крупнейших финансовых центров, охватывая около 1000 крупнейших филиалов и отделений транснациональных банков, сформировали новый тип международного кредитного рынка: используя электронные сети (SWIFT, Global Costadien, Internet и np.), он действует круглосуточно, регулируя движение международных кредитных потоков;

все транснациональные банки — участники международного кредитного рынка кроме традиционных депозитно-ссудных операций активно наращивают фондовые, инвестиционные, валютные и страховые операции. Происходит размывание границ между структурными секторами международного финансового рынка;

электронная коммерция и бизнес, кредитные интернет-технологии существенно снизили транзакционные издержки и риски на международном кредитном рынке;

международные заемщики с высоким кредитным рейтингом (ТНК и ТИБ), а также наднациональные институты (МВФ, группа Всемирного банка и др.) берут на международном кредитном рынке займы ниже ставки LIBOR. Эта практика выражает тенденцию снижения роли LIBOR как отправной точки в установлении стоимости кредита: возрастает доля синдицированных кредитов на международном кредитном рынке; на международном кредитном рынке значительно увеличилась доля долгосрочного кредитования;

в последнее десятилетие все более заметной становится деятельность на международных региональных кредитных рынках стран с формирующимися рынками;

важной тенденцией формирования международного кредитного рынка стали поиски способов совмещения национального кредитного суверенитета с унификацией международного кредитного рынка;

на международном кредитном рынке в последнее десятилетие значительно усилилась контролирующая, регулирующая, консалтинговая и гарантийная роль МВФ.

Перечисленные тенденции современного развития международного кредитного рынка требуют дополнительного пояснения. В частности, рост объемов операций с деривативами на международном кредитном рынке выражается, прежде всего, в том, что в последнее десятилетие появился такой новый кредитный инструмент международного кредитного рынка как кредитные деривативы. Все банки существенно расширили свои операции с этим инструментом. Так, крупнейшие американские банки увеличили в своих зарубежных филиалах (в Европе и Японии) департаменты, осуществляющие операции с деривативами. Доходы от операций с производными финансовыми инструментами стоят на первом месте у таких банков как Чейз Манхеттен Бэнк, Барклайз Бэнк, Сосьете Женераль, Суисс Бэнк Кориорейшн и др. Средний дневной объем торговли деривативами на международном кредитном рынке составляет более 2 трлн долл.

Образовался рынок кредитных деривативов (РКД), обеспечивающий перераспределение финансовых потоков посредством купли- продажи кредитных рисков. Отделение кредитного риска от самого актива в качест ве отдельного объекта торговли обусловило появление и последующее становление самостоятельного рынка кредитных деривативов. Его участники получили возможность перераспределять между собой кредитные риски, не оформляя перехода права собственности на лежащие в основе контрактов активы. С организационной точки зрения рынок кредитных деривативов представляет собой объединение ведущих международных финансовых центров, где осуществляются операции купли-продажи для защиты от кредитного риска. Наличие центров торговли кредитными деривативами говорит о рынке кредитных деривативов как об оформившемся и самостоятельном явлении.

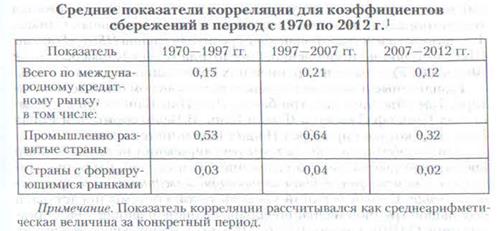

Резкий рост сбережений на мировом кредитном рынке в последнее десятилетие объясняется тем, что МКР представляет условия для выгодного (доходного) помещения капиталов, а также просто для их купли-продажи. Продавцами кредитных ресурсов выступают владельцы сбережений — юридические и физические лица. В самом общем понимании сбережения — это всегда отложенное на будущее потребление. Владелец сбережений стремится найти тех, кто возьмет эти сбережения «в работу», чтобы они росли, а не обесценивались. Такие условия в последние 35 лет предоставлял международный кредитный рынок. Как видно из табл. 12.5, в этот период коэффициент корреляции сбережений по всему международному кредитному рынку повышался.

Таблица 12.5

Из таблицы видно, что объем сбережений с 1970 по 2007 г. неуклонно увеличивался. Некоторое снижение темпов по промышленно развитым странам объясняется мировыми финансовыми кризисами 1997—1998 гг. и 2002 г. Но эта небольшая понижательная тенденция была сглажена быстрым ростом сбережений в странах с формирующимися рынками.

Рост сбережений обусловил еще одну тенденцию на международном кредитном рынке — очередную волну поглощений и слияний крупнейших транснациональных банков — участников международного кредитного рынка. Общие активы банков мира в начале XXI в. оценивались в 40 трлн долл. Практически весь банковский капитал международного кредитного рынка сконцентрировался в промышленно развитых странах. Концентрация капитала достаточно высока, но процесс слияний и поглощений банков нарастает.

Особенно яркими примерами таких слияний отличаются страны Европейского союза. За последние пять лет во Франции произошли слияния БНП и Париба, Креди Лионе и Креди Агриколь с образованием нового банка Ле Креди Лионе (LCL), Банка Попу- лер и корпоративного банка Патаксис, к которым присоединились позже кредитно-финансовая группа БРЭД (BRED) и Банк Феде- раль Популер. К новому банку Натаксис Банк Популер присоединилась почтово-сберегательная система Франции. Сосьете Женераль слился с Креди де Норд. Складывается впечатление, что банковско- кредитная система Франции вскоре будет состоять из двух банков: центрального и универсального коммерческого. В соседней Бельгии аналогичная ситуация: в стране остался один универсальный коммерческий банк — Банк де Бельж, а все остальные банки — иностранные филиалы банков других стран. В рамках тенденции слияний и поглощений на международном кредитном рынке развивается тенденция слияний и поглощений па межнациональных рынках. Так, широко известная финансово-кредитная ipynna HSBC (Гонконг Шанхай Банкинг Корпорейшн) поглотила Креди Коммерсиаль де Франс (CCF) — один из крупнейших транснациональных банков.

Грандиозные изменения произошли в японском банковском секторе. Там объединились три банка: Дай-Ичи Капгео Банк, Индастриал Банк оф Джерен и Фудзи Банк. В Великобритании Ройал Бэнк оф Скотланд приобрел Нэшнл Вестминстер Бэнк.

Для выработки новой системы регулирования международного кредитного рынка вместо развалившейся старой, была предложена новая четырехслойная структура между народною кредитного рынка. Самый верхний уровень такой системы представлен небольшой группой наднациональных банков и финансовых организаций (МВФ, группа ВБ. БМР и пр.). работающих в рамках ООН. Их цели — регулирование международного кредитного рынка и финансовое обеспечение деятельности ООН и других между народных организаций. На втором уровне располагаются центральные банки (национальные и региональные типа Центрального банка Европы), которые в большинстве стран и регионов контролируют национальные и транснациональные коммерческие банки. Третий уровень представлен транснациональными банками, каждый из которых имеет систему дочерних банков и филиалов. Значительная часть капиталов транснациональных банков выведена из-под юрисдикции центральных банков, которые регулируют их деятельность. На четвертом уровне располагаются обычные коммерческие банки, которые составляют более 90% численности всех банков.

Рост конкуренции между американскими, европейскими и юго-восточно-азиатскими банками привел к новой расстановке сил на международном кредитном рынке. По размерам суммарных активов доминируют в настоящее время европейские банки. Однако по эффективности совершаемых операций первенство перешло к американским банкам: прибыли Сити Корпорейшн ежегодно вырастают в 3—4 раза, Морган — в 2 раза, Бэнк оф Америка — в 1,5 раза. Одновременно происходит агрессивное вторжение юго-восточно-азиатских банков в европейский и американский секторы международного кредитного рынка. Конкуренция столь сильна, что азиатские банки активно поглощают американские и европейские. Пример — HSBS (Ilonkcong Shanhai Banking Corporation).

Одним из инструментов конкурентной борьбы банков на международном кредитном рынке стало создание филиалов транснациональных банков в крупнейших мировых финансовых центрах, либо в офшорных зонах. Тринадцать финансовых центров охватывают около 1000 филиалов транснациональных банков. В результате этого сформировался новый механизм международного кредитного рынка. Используя электронные сети, он действует круглосуточно, регулируя движение международных кредитных потоков. Горячие или так называемые дешевые деньги (краткосрочные кредиты), занятые в международных финансовых центрах, направляются в офшорные филиалы, которые предоставляют кредиты уже под более высокий процент и концентрируют у себя прибыль, практически не облагаемую налогом. Наибольшую популярность имеют офшорные банки островов Мэн, Гернси и Джерси, Багамских островов, Нидерландских Антильских островов. Каймановых островов, Британских Виргинских островов, Панамы и Кипра. На Каймановых островах, например, зарегистрировано свыше 500 офшорных банков, отделения или дочерние банки имеют 43 из 50 крупнейших банков. Совокупная сумма депозитных вкладов этих отделений достигает 150 млрд долл. США. Офшорные банки стали такой значимой структурой международного кредитного рынка, что без них не обходится ни одна кредитно-финансовая программа участников международного кредитного рынка.

Новые банковские технологии, разработанные в последнее десятилетие, значительно снизили транзакционные издержки и кредитные риски на международном кредитном рынке. Основным достижением новых банковских технологий является консолидация капитала по поручению клиента (денег, ценных бумаг, драгоценностей. недвижимости и т.д.) из средств со счетов, разбросанных в банках всего мира. Это может сделать сам клиент с помощью компьютера, подключенного к сети Интернет, даже если он имеет мною счетов в различных банках мира. Подобные технологии характеризуются высокой надежностью сохранности капитала. Они имеют свыше пяти уровней защиты и идентификации личности клиента (пароли, электронная подпись, отпечатки пальцев и т.п.). Используются в основном единые стандарты классификации и кодирования реквизитов и форматов электронных документов. Последние хранятся в архивах, использующих объектно-реляционные базы данных типа Oracle. Sybase с объемом в сотни миллионов записей и считываются практически мгновенно (за 3—5 с) на девяти иностранных языках. В результате банковский бизнес сочетает прозрачность при управлении счетами для клиента и полноценную защиту его интересов от злоумышленников, либо ошибок работников банка.

На международном кредитном рынке в последние годы существенно возросла доля евровалютного долгосрочного кредитования. В отличие от иностранного, евровалютное кредитование осуществляется в иностранной валюте для страны, где оно было применено. Евровалютное кредитование включает еврокредиты и еврооблигации. Евровалютные кредиты выражены в свободно конвертируемой валюте, вложенной в банк, который находится вне страны ее происхождения. Существенная характеристика еврокредитного рынка выражается в том. что займы в отличие от местного кредитного рынка осуществляются на основе поправок к изменяющейся ежедневно ставке LIBOR. Некоторые заемщики с высоким кредитным рейтингом (ТНК и ТНБ), наднациональные институты (МВФ, группа ВБ и др.) берут займы по цене ниже ЛИБИД' (лондонская межбанковская процентная ставка спроса). ЛИБИД — это процентная ставка, уплачиваемая одним банком другому за привлеченный депозит; устанавливается ниже ставки ЛИБОР примерно на 0,125%. Такая практика определила современную тенденцию снижения роли LIBOR как отправной точки в установлении цены кредита.

Евровалютные кредиты выдаются на срок от 3 до 10 лет. В настоящее время наблюдается тенденция к увеличению этого срока. Десятилетние кредиты для первоклассных заемщиков становятся не редкостью. Кредиторами на этом рынке являю гея исключительно банки, которые, как правило, образуют синдикаты для крупного кредитования. Банк, получивший запрос на кредитование, управляет синдикатом. Он приглашает еще несколько банков для участия в кредитовании. В зависимости от размера и вида кредита синдикат получает комиссионные от 0,25 до 2% суммы кредита. Ставка по кредитам на евровалютном кредитном рынке из-за более низких издержек кредитования (отсутствие на этих рынках валютного контроля, налогов на такие операции) гораздо ниже, чем на национальных рынка. Евровалютное кредитование осуществляется в основном в долларах, но может происходить и в других валютах.

Важной тенденцией развития международного кредитного рынка стало изменение структуры регулирующих и кредитующих наднациональных организаций.

В 1990-е гг. на роль главного институционального регулятора международного кредитного рынка выдвинулся МВФ. Созданный в 1946 г. в рамках Бреттон-Вудских валютно-финансовых соглашений. первоначально фонд предназначался исключительно для регулирования международной валютной ликвидности, т.е. для стабилизации международного кредитного рынка. Для этого в рамках неокейинсианской теоретической концепции были разработаны специальные методы и инструменты такого регулирования. До 1972 г. МВФ в основном регулировал валютно-кредитные отношения промышленно развитых стран, а с 1972 но 1982 г. произошло резкое расширение его регулирующей и кредитной деятельности в развивающихся странах. Всего за период 1947—1998 гг. МВФ предоставил странам — членам кредитов на общую сумму 175,5 млрд СДР 247 млрд долл. США), а вместе с льготными займами наименее развитым странам за счет специальных фондов — 263 млрд долл. США. Продолжая поддерживать стабильность мирового кредитного рынка, МВФ к началу 1980-х гг. вышел далеко за рамки своих первоначальных задач и стал невольным виновником мирового кризиса внешней задолженности развивающихся стран, который существенно подорвал стабильность всего международного кредитного рынка. В 1980-е гг. валютно-финансовые трудности развивающихся государств вынудили МВФ радикально пересмотреть инструменты своей регулирующей политики на международном финансовом рынке и выработать новые подходы к этому регулированию. В основу новой концепции регулирования МФР были теперь положены идеи монетаристов, а сам фонд стал не только регулировать международный кредитный рынок, а в рамках монетаристских идей разрабатывать и внедрять стабилизирующие программы на национальных кредитных рынках стран участниц МВФ. Основной смысл этих программ (так называемый «Вашингтонский консенсус») состоял в финансовой стабилизации национальных кредитных рынков и либерализации внешнеэкономических связей этих стран.

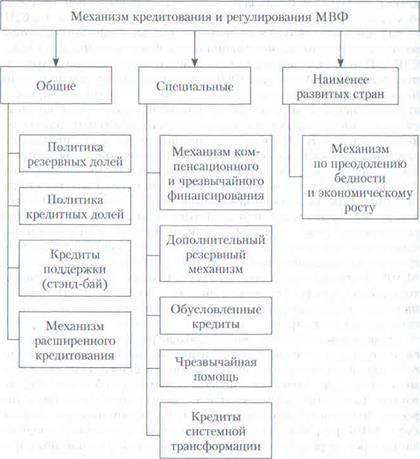

Однако опыт 1990-х гг. показал, что дефляционные монетаристские меры далеко не всегда достигают желанной цели, особенно, если нарушается равновесие платежного баланса на фоне экономического спада. Более того, подобные меры способствуют свертыванию инвестиций, а, следовательно, замедлению экономического роста. Под монетаристскую концепцию «Вашингтонского консенсуса» МВФ разработал цельную и развернутую систему кредитования и регулирования выполнения своих стабилизационных программ на национальных кредитных рынках (рис. 12.1).

Стандартизация и унификация подходов МВФ к внешнему регулированию национальных кредитных рынков привела к полному провалу инструментов и моделей такого регулирования к 1998 г. После финансовых кризисов в Юго-Восточной Азии (1997 г.) и России (1998 г.) стало очевидно, что шаблонное использование дефляционной регулирующей модели монетаристов неприемлемо. Учитывая это, с 2000 г. МВФ стал уделять больше внимание долгосрочным, структурным и институциональным проблемам финансового рынка. Подобные тенденции многими экономистами-аналитиками были названы постепенным формированием нового «пост-Вашингтонского консесуса», или «новой парадигмой» монетаристкой теории.

«Новая парадигма» регулирующей деятельности Международного валютного фонда на МКР базируется на институциональном анализе, в котором институты — участники рынка и их поведение имеют не меньшее значение, чем функциональные связи. Известно, что наиболее оперативным инструментом кредитного регулирования МКР является учетный (дисконтный) процент, устанавливаемый

центральными банками. Кроме него традиционно используются операции на открытом рынке и регулирование норм резервов коммерческих банков. В соответствии с новой концепцией регулирования фондом мирового кредитного рынка с 2002 г. к такому инструменту регулирования кредитного рынка как изменение резервных требований добавлено использование стандартов достаточности капитала. Но эти инструменты оказывают неодинаковое влияние на денежное обращение, с одной стороны, и на предложение кредитов с другой. Поэтому между процентами по кредитам и процентами по T-bills возникает разрыв — спред. Монетарная политика регулирования влияет и на предложение кредитов, и стимулирует инвестиции. Но проблема состои т в том. что трудно определить точно, в какой степени увеличение спреда между процентными ставками но займам и по казначейским T-bills вызвано увеличением риска или желанием избежать риска. Это означает, что обычные инструменты монетарной политики могут не достигнуть своей цели.

Кардинально изменив набор регулирующих инструментов в русле политики «нового монетаризма», МВФ постепенно перестает играть роль «центрального банка на мировом кредитном рынке». Что же касается «новой парадигмы» монетаризма, как регулирующего инструментария МВФ то она выглядит следующим образом:

основные инструменты регулирования переносятся на кредитный сектор мирового финансового рынка;

спрос на кредиты не имеет значения, важно их предложение (отсюда снижение актуальности такого инструмента регулирования как реальная процентная ставка);

реальной процентной ставкой является только процент по займам. причем спред между этим процентом и процентом по T-bills может колебаться в очень широком диапазоне;

банки играют центральную роль в предоставлении кредитов;

поскольку кредит — величина многосоставная, то совокупные данные могут искажать реальное представление о нем. Например избыток ликвидности одного банка не восполняет недостаток ликвидности другого;

необходима строгая регламентация регулирующих монетаристских мер через МВФ;

таргетирование денежной массы должно быть заменено таргетированием инфляции.

Тенденции развития мирового рынка суверенных долгов

В условиях финансовой глобализации развитие мирового рынка суверенных долгов характеризуется следующими тенденциями-.

увеличением общего объема долга в абсолютном выражении;

возрастанием финансовой взаимозависимости между государствами при значительном росте количества участников и масштабов долгового кредитования и финансирования;

преобладанием секьюритизированного долга над кредитами в структуре мирового суверенного долга;

расширением финансовой базы для частного кредитования государств как следствие концентрации финансового и банковского капитала и укрупнения глобальных ТИК и ТНБ, в частности, через механизм слияний и поглощений;

усилением необходимости урегулирования суверенных долгов со стороны международных финансовых организаций и региональных сообществ;

обострением проблемы суверенных дефолтов;

изменением структуры инвесторов в государственные ценные бумаги в направлении увеличения доли институциональных инвесторов (пенсионных фондов, страховых компаний, банков);

ростом доли нерезидентов — иностранных держателей в структуре долга ведущих стран;

разработкой стратегий управления государственным долгом на перспективу с учетом текущего состояния экономики, государственных финансов и прогнозов их развития;

созданием независимых государственных организаций или специализированных структур в странах, занимающихся управлением госдолгом;

обеспечением прозрачности информации о госдолге, его структуре. графике аукционных торгов и т.д.

Перечисленные тенденции, в основном, связаны с глобальным финансовым кризисом, который обострил долговые проблемы многих государств. Развитые страны, в первую очередь, европейские, оказались в долговом кризисе, столкнувшись с угрозой дефолта по суверенному долгу. Впервые с начала 2000-х гг. возникла реальная угроза дестабилизации мирового рынка суверенных долгов. Он выступает передаточным механизмом, через который посредством дефолтов кризисные явления в странах-заемщиках передаются страпам-креди горам или частным кредиторам.

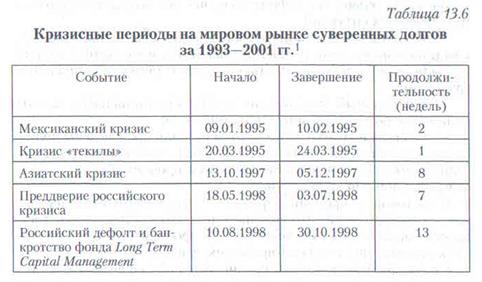

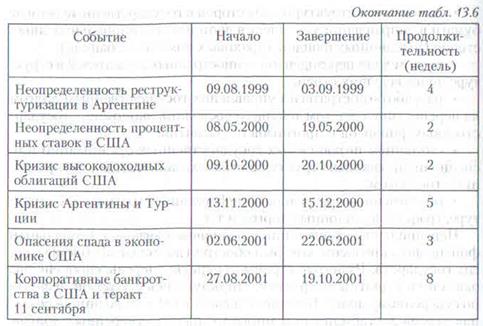

Дефолты по госдолгом не являются необычным и редким явлением. Последний всплеск дефолтов наблюдался в 1990-х — начале 2000 гг. (табл. 13.6)

История дефолтов уходит корнями в начало XIX в. Благодаря развитию международной системы кредитования, стали доступны значительные по объему финансовые ресурсы. Начиная с XIX в. дефолты по облигациям, номинированным в иностранной валюте, объявлялись часто. В 1970—1980-е гг. государства чаще стали отказываться от обслуживания банковских займов.

Заемщик объявляет дефолт по своим обязательствам в одной из следующих ситуаций:

выплаты по облигациям, выпущенным суверенным заемщиком и номинированным в национальйой или иностранной валюте, не были произведены полностью в соответствии с оригинальным графиком;

центральный банк обменял старую национальную валюту на новую с потерей номинальной стоимости;

выплаты по банковским займах! не были произведены полностью в соответствии с оригинальным графиком или реструктуризация номинальной стоимости кредита и процентов по нему была вынужденной для кредиторов.

К настоящему времени дефолты по внутреннему госдолгу случаются гораздо реже. Это связано с тем, что внутри страны государство может самостоятельно решить проблемы путем принятия эффективных мер по предотвращению дефолта.

Глобальный финансовый кризис, имея общие весьма тяжелые последствия для мировой экономики в целом, все-таки по-разному отразился на ситуации в разных странах. Общий для мировой экономики эффект кризиса — обострение долговой ситуации, однако

страны почувствовали разные тренды развития суверенной задолженности.

В результате мирового финансового кризиса и, как следствие, внезапного ухудшения состояния государственных финансов многих стран мира крупные бюджетные дефициты повлекли за собой резкий реют суверенного долга в странах с развитой экономикой. Долговой кризис начался с Греции (12,7%-ный дефицит госбюджета) и распространился на другие проблемные экономики — Ирландию. 11ортугалию, Испанию. Образовавшийся еще до кризиса греческий долг перед Германией составляет 30 млрд евро, а перед Францией — около 53 млрд евро.

Исследования специалистов МВФ свидетельствуют о том, что в развитых странах снижение деловой активности, обусловленное кризисом, рост бюджетных расходов на антикризисные программы, сокращение налоговых доходов бюджетов послужили причиной роста бюджетных дефицитов в среднем на 9% к ВВП в 2009 г. В Великобритании, Греции, Ирландии, Исландии, Испании, США, Японии дефицит превысил 10% ВВП. Есть опасения, что за 2007— 2015 гг. коэффициенты суверенной задолженности государств с развитой экономикой увеличатся примерно на 40 процентных пунктов и достигнут к 2015 г. в среднем 110% ВВП. Лишь в немногих небольших развитых странах Скандинавии, Центральной Европы, Австралии, Корее государственный долг останется ниже 60% ВВП, что соответствует предкризисному среднему уровню для стран с развитой экономикой. Эксперты высказывают оценки, по которым при благоприятной ситуации с дефицитами бюджетов, госрасходами и прочими факторами, лишь к 2030 г. уровни суверенной задолженности развитых стран вернутся к 60% ВВП.

В преодолении долгового кризиса принимают участие государства — члены еврозоны, а также МВФ, ЕЦБ и Еврокомиссия. Приведем основные уже реализованные и планируемые антикризисные меры, направленные на решение долговой проблемы.

Создание европейского антикризисного фонда. В мае 2010 г. 27 стран — членов ЕС приняли решение о создании на три года Европейского фонда финансовой стабильности (European Financial Stability Facility — EFSF). Общий объем фонда составляет 750 млрд евро. Свыше одной трети активов для него предоставил МВФ, остальные средства — государства зоны евро. Фонд выпускает облигации или иные долговые инструменты на рынке при поддержке немецкого министерства по управлению долгом (Debt Management Office) с целью привлечения средств, необходимых для предоставления кредитов странам еврозоны, попавшим в кризисную финансовую ситуацию. Эмиссия проводится под гарантии государств — членов ЕС пропорционально их доле оплаченного капитала в ЕЦБ. Например, в марте 2012 г. фонд разместил долгосрочные облигации на 20 лет на сумму в 1,5 млрд евро.

В настоящее время проходит ратификацию договор о замене фонда постоянно действующим антикризисным механизмом (фондом), названным Европейским механизмом стабильности (European Stability Mechanism - ESM). Общий объем механизма составит 700 млрд евро, в том числе максимальный объем кредитной помощи — 500 млрд евро, а оставшиеся средства — это резерв на случай неплатежей стран-должников. Порядок формирования фонда следующий: 80 млрд евро вносят страны еврозоны, а 620 млрд евро — капитал, вносимый по требованию. Основными направлениями деятельности постоянного механизма станут кредитование стран еврозоны для их спасения от дефолта, рекапитализация банков, выкуп суверенных облигаций проблемных государств на первичном и вторичном рынках. Европейский фонд финансовой стабильности будет действовать до середины 2013 г., продолжив программы поддержки Ирландии, Греции, Португалии.

Финансовая поддержка стран еврозоны. Таблица 13.7 содержит данные о предоставленных кредитах европейским странам, находящимся в состоянии долгового кризиса.

начали терять доверие инвесторов. Цель программы SMP снизить доходность по европейским госбумагам и стимулировать частных инвесторов более активно покупать госбумаги проблемных стран1. За период с мая 2010 г. по текущий момент совокупный объем программы SMPсоставил около 224 млрд евро. С февраля 2012 г. ЕЦБ не проводит активных покупок долговых обязательств. Функции ЕЦБ по выкупу госбумаг еврозоны будут переданы Европейскому механизму стабильности.

Долговой кризис в еврозоне несет угрозу будущему Евросоюза. Один из ведущих экспертов по проблемам глобальных финансов Н. Рубини уверен в необходимости скорейшего выхода Греции из еврозоны. Глава МВФ К. Лагард утверждает, что кризис в еврозоне достиг критической фазы и жизнеспособность европейской валютной системы поставлена под вопрос[47]. Необходимо создать банковский союз, разрешить прямую рекапитализацию банков за счет ресурсов ЕС, провести бюджетную интеграцию и начать выпуск коллективных долговых обязательств. Дж. Сорос убежден в крахе европейской валюты, если власти окажутся неспособными принять решительные меры по выводу некоторых стран из долгового кризиса.

Таблица 13.7

Кредиты странам еврозоны, млрд евро

| Страна | Дата | Объем | Примечание |

| Греция | Май 2010 г. | 110,0 | — |

| Ирландия | Ноябрь 2010 г. | 85,0 | — |

| Португалия | Май 2011 г. | 78,0 | - |

| Кипр | Декабрь 2011 г. | 2,5 | Экстренный кредит России |

| Испания | Июнь 2012 г. | 100,0 | Цель — рекапитализация банков |

Выкуп суверенных ценных бумаг. Важное направление антикризисных мероприятий обеспечивает Европейский центральный банк в рамках программы выкупа госбумаг терпящих бедствие стран еврозоны2. Механизм этой программы заключался в том, чтобы, во-первых, приобретать суверенные обязательства Греции, Ирландии и Португалии, которые в массовом порядке стали распродавать инвесторы, а, во-вторых, проводить интервенции на рынках гособлигаций Италии и Испании — тех государств, которые также начали терять доверие инвесторов. Цель программы SMP –снизить доходность по европейским госбумагам и стимулировать частных инвесторов более активно покупать госбумаги проблемных стран. За период с мая 2010г. по текущий момент совокупный объем программы SMP составил около 224 млрд.евро. С февраля 2012г. ЕЦБ не проводит активных покупок долговых обязательств. Функции ЕЦБ по выкупу госбумаг Еврозоны будут переданы Европейскому механизму стабильности.

[1] Демонетизация – утрата функций денег и переход в категорию обычных товаров.

[2] Моисеев С.Р. Международные валютно-кредитные отношения. М.: Дело и Сервис, 2003.

[3] Fischer S. Exchange Rates Regimes: Is the Bipolar View Correct? //Journal of Economic Perspectives. 2001. № 13.

[4] Впервые операция такого характера была использована в начале 1960-х гг. ФРС США, которая заключила соглашение с центральными банками 15 стран и Базельским банком международных расчетов (БМР) для защиты курса доллара. Широко операции своп применяются для пополнения официальных валютных резервов с 1969 г., когда между центральными банками была создана многосторонним система взаимного обмена валют через БМР. На основе этого соглашения центральные банки предоставляют кредит БМР, который осуществляет интервенции на рынке евро и других европейских валют для поддержания на них спроса.

[5] В мировой практике учетная ставка — это ставка процента за время выставления векселя центральному банку до срока его погашения, а с точки зрения коммерческих банков — это издержки избыточных резервов. Поэтому, когда национальный банк понижает ставку, то он поощряет коммерческие банки к получению ссуд. Соответственно кредиты, выдаваемые коммерческими банками за счет этих ссуд, увеличивают предложение денег. В свою очередь, повышая учетную ставку, центральный банк снижает стимулы коммерческих банков к получению ссуд, что уменьшает объем выдаваемых банками кредитов и предложение денег.

[6] http://www.ecb.int/home/html/index.en.html

[7] СДР (SDR — Special Drawing Right) — специальные права заимствования и МВФ' — существуют только в виде записей на счетах в МВФ и используются для безналичных расчетов и МВФ' — существуют только в виде записей на счетах в МВФ и используются для безналичных расчетов

[8] МВФ — Международный валютный фонд, создан в рамках Бреттон-Вудских соглашений

[9] Основой системы был золотой стандарт, при котором золото в виде монет или слитков являлось единственным международным финансовым ресурсом

[10] Международные валютно-кредитные и финансовые отношения / под ред. Л. Н. Красавиной. М.: Юрайт, 2013. С. 67.

[11] В состав стерлингового блока вошли страны Британского содружества (кроме Канады) и Гонконг, Египет, Португалия, Дания, Швеция, Япония, Норвегия, Финляндия, Греция, Ирак, Иран. В состав долларового блока вошли США, Канада, страны Центральной и Южной Америки.

[12] The International Role of Euro. ECB, 2010.

[13] The European Central Bank, the Eurosystem, the European System of Central Banks. ЕСВ.20И.

[14] О Совете управляющих см. ниже.

[15] Последний был ликвидирован в 2002 г.

[16] В 2005 г. в капитал Банка вошли Латвия, Литва и Эстония.

[17] ***

[18] От англ. SDR — Special Drawing Rights, специальные права заимствования (некоторое время в русскоязычной экономической литературе их называли СДР).

[19] ЛОРО (лат. loro) — их счета у нас; НОСТРО (лат. nostro) — наши счета у них

[20] Так же как и национальные валютные рынки

[21] тройская унция = 31,33 г чистого золота (т.е. пробы 0,9999). Именно в золотых слитках такой пробы хранятся официальные золотые запасы государства.

[22] Золотые запасы США в 1946 г. составляли 24,6 тыс. т, или 2/3 общемировых

[23] Англ, hedge — страхование риска

[24] ОТС — over-the-counter trading (англ.).

[25] ECN — electronic communications networks (англ.).

[26]Англ,spot exchange rate market (on spot — сразу)

[27] Англ .forward — вперед и future — будущее

[28] Здесь под показателем безработицы понимается индекс безработицы как процентное отношение безработных ко всему трудоспособному населению.

[29] URL: www.bis.org/publ/cpss94.hun

[30] Согласно Консультативному отчету КПРС БМР «Принципы для инфраструктур финансового рынка» к инфраструктурам финансового рынка относят платежные системы, системы расчета по ценным бумагам, центральных контрагентов, центральных депозитариев ценных бумаг, торговых депозитариев.

[31] «Биткоин» (с большой буквы) означает как открытое программное обеспечение (с открытыми исходными кодами), использующееся для создания виртуальной валюты, так и созданную в результате пиринговую (Р2Р) сеть; «биткоин» (с маленькой буквы) означает единицы этой виртуальной валюты.

[32] Следует отметить, что некоторые наблюдатели, среди которых Алан Гринспен, бывший председатель Совета управляющих Федеральной резервной системы США; Нот Велинк, бывший президент Центрального банка Нидерландов; нобелевский лауреат, экономист Роберт Шиллер, придерживаются мнения, что виртуальная валюта является преходящим кратковременным увлечением или пузырём, наподобие «тюльпаномании» в Голландии в XVII веке

[33] Виртуальная валюта является сложным предметом, затрагивающим не только область ПОД/ФТ, но также и вопросы регулирования, включая защиту потребителей, пруденциальную безопасность, налоговое регулирование и вопросы добросовестности, а также стандарты б