Порядок составления операционного бюджета

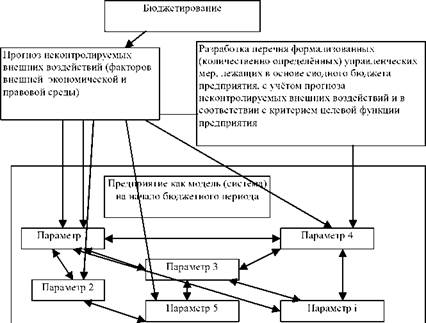

Рис. 4. Цель процесса бюджетирования в управлении предприятием

Можно сделать вывод, что системный подход в бюджетировании предполагает объект бюджетирования (предприятие) как целостную модель, состоящую из ограниченного числа параметров (бюджетных показателей). Таким образом, составление сводного бюджета на текущий период есть не что иное, как моделирование, где в качестве исходных берутся параметры состояния предприятия на начало бюджетного периода.

Разработка проекта сводного бюджета предполагает следующие этапы [9]:

1) определение общих целей и задач компании;

2) определение целевых значений ключевых показателей деятельности и нормативов для подразделений;

3) формулировка и утверждёние предположений;

4) подготовка планов мероприятий и бюджетов на уровне подразделений - центров ответственности и подразделений - функциональных центров;

5) консолидации бюджетов в сводные бюджеты компании;

6) рассмотрение планов мероприятий и бюджетов на заседании бюджетного комитета, согласование изменений и утверждёние бюджета;

7) доведение бюджетных показателей до исполнителей.

Рассмотрим более подробно каждый из этапов.

Цели на год разрабатываются в рамках стратегического планирования и закрепляются в макроплане компании. При использовании такого подхода бюджет компании принимается только в том случае, если в нём достигаются целевые значения на год, утверждённые стратегическим планом предприятия. Если такой бюджет составить не удаётся, нужно корректировать стратегический план. Г енеральный директор предприятия отвечает перед собственниками за достижение показателей макроплана.

На основании утверждённых целевых значений макроплана Г енеральный директор, издавая соответствующие указы доводит целевые значения ключевых показателей деятельности и нормативы до нижестоящих подразделений. Формирование годового бюджета предприятия в рамках финансовой структуры - совокупности функциональных центров, центров ответственности и систем распределения между составляющими этой структуры полномочий и ответственности по планированию, исполнению и контролю показателей бюджета. Функциональные центры создаются для централизованного управления статьями сводного бюджета компании. Центры ответственности непосредственно осуществляют хозяйственные операции в соответствии с утверждёнными планами. В рамках годового планирования они формируют планы бюджета и исполняют их исходя из установленных функциональными центрами целевых значений ключевых показателей деятельности и нормативов.

В таблице 1 показана взаимосвязь стратегического и бюджетного планирования.

Верхний уровень показателей - утверждается в макроплане. Второй уровень - сфера ответственности руководителей функциональных центров; целевые значения доводятся до них на основе утверждённого макроплана. Нижний уровень - показатели деятельности центров ответственности.

1. Связь стратегического и бюджетного планирования

|

В целях учёта внешних факторов и переменных, оказывающих значительное влияние на формирование бюджета, ещё до начала его разработки аналитикам необходимо сформулировать предположения об изменениях внешних параметров среды. Следует дать прогноз относительно всех значимых для предприятия факторов, например:

- динамики курсов основных валют по отношению к рублю;

- индекса цен на стратегически важные ресурсы;

- ставок налогов;

- ставок привлечения заёмного капитала по источникам заимствования;

- базовой ставки дисконтирования будущих финансовых потоков предприятия.

В рамках подготовки бюджетов на уровне подразделений Генеральный директор издаёт приказы:

- о начале разработки годового бюджета предприятия;

- о целевых значениях ключевых показателей деятельности компании и подразделений на предстоящий год.

На основании этих приказов и прогноза параметров внешней среды руководители центров ответственности должны предоставить комплексные годовые планы мероприятий. Планы включают следующие статьи:

- наименование мероприятия;

- ссылку на политику функциональной стратегии, в рамках которой планируется данное мероприятие;

- ответственного за реализацию продукции;

- сроки реализации;

- необходимые ресурсы;

- планируемые результаты и показатели эффективности мероприятий.

На основе планов мероприятий функциональные центры и центры ответственности должны сформировать показатели годового бюджета, который представляет собой набор взаимосвязанных бюджетов, выраженных в денежных и натуральных величинах, и включает планы мероприятий на год в помесячной или поквартальной детализации.

Этап консолидации бюджетов в сводные бюджеты компании является техническим. Его обычно проводит финансово-экономическая служба предприятия. Генеральный директор должен получить консолидированный бюджет в установленный регламентом срок. Ответственные за консолидацию специалисты должны быть способны обосновать и расшифровать любой показатель в сводном бюджете.

Утверждение бюджета целесообразно проводить в три этапа.

Этап 1. Защита бюджетов, затем их согласование, доработка и утверждёние центрами ответственности. Такое планирование делает процесс формирования бюджета прозрачным и практически лишает исполнителей шансов завысить плановые затраты своих подразделений.

Этап 2. Рассмотрение, балансировка и принятие бюджета исполнительным органом предприятия.

Этап 3. Утверждёние годового бюджета в составе годового плана.

Все ответственные за выполнение бюджетных показателей сотрудники должны получить утверждённый бюджет. Важно, чтобы они чётко понимали: с этого момента их задача - достигнуть установленных для их подразделений ключевых показателей деятельности в рамках утверждённого бюджета.

Первым этапом разработки сводного бюджета является составление операционного бюджета. Причём необходимо начать с предварительного прогноза объёма продаж на бюджетный период в стоимостном и физическом выражении в разрезе отдельных видов продукции. В зависимости от прогнозного объёма продаж на последующих этапах планируются производственная программа, величина и структура запасов, инвестиции и источники финансирования [39].

Верхний предел физического (в натуральных единицах) объёма продаж предприятия объективно определяется существующими производственными мощностями и величиной запасов в разрезе видов продукции на начало бюджетного периода. В рамках этого лимита, варьируя различные факторы (отпускные цены, период рассрочки платёжа и пр.), можно в достаточно широких рамках изменять физический объём сбыта в зависимости от эластичности спроса по цене, ёмкости рынка и других макроэкономических факторов. Здесь задачей бухгалтера, ведущего управленческий учёт, является проведение так называемого CVP-анализа («издержки-объём-прибыль»), с целью нахождения таких значений цены, физического объёма реализации, метода платёжа, переменных и постоянных расходов и пр., которые бы обеспечивали максимальную величину прибыли от реализации данного вида продукции (маржинального дохода). Классическая модель CVP-анализа может быть выражена целевой функцией максимизации операционной прибыли и маржинального дохода (формула 1):

ОП = Р(Б)Б - сБ - Со = М - Со ^max, (1)

где ОП - операционная прибыль; Р(Б) - цена реализации единицы продукции; Б - физический объём реализации (в натуральных единицах);

с - удельные переменные издержки в расчёте на одну единицу объёма реализации; С0 - совокупная

величина постоянных расходов; М - маржинальный доход (доход от реализации) данного вида

продукции.

Рассчитав первую производную по параметру Б из вышеуказанной формулы, получим (формула 2):

Р'(Б )РР(Б - с) = 0;

Р'(Б ) = с- Р(Б). ()

Таким образом, оптимальный объём реализации достигается в той точке, где предельный (маржинальный) доход равен среднему доходу в расчёте на одну единицу физического объёма продаж. Иначе говоря, расширять физический объём продаж, снижая отпускные цены, выгодно до того момента, пока дополнительная прибыль от реализации превышает дополнительные производственные и сбытовые затраты и убытки от снижения цен. Следует отметить, что оптимальный уровень физического объёма реализации и цен не зависит от величины постоянных расходов. Изменение величины постоянных расходов влияет на значение операционной прибыли в точке оптимальности, но не на саму точку оптимальности.

Классическая (базовая) модель CVP-анализа является достаточно упрощённой и не учитывает ряд факторов, существенных при разработке бюджета продаж предприятия на практике.

Таким образом, полная формализация процедуры расчёта оптимального объёма и структуры продаж на практике нереальна, очень многое зависит от интуиции работников и руководителей коммерческих служб, основанной на собственном многолетнем опыте. Чаще всего имеет смысл использовать формальный (математический) аппарат на основе функции маржинального дохода для определёния приблизительного диапазона эффективного объёма продаж по отдельному виду продукции, а затем корректировать величину с учётом других качественных факторов. При наличии ограничений по производственным мощностям предпочтение при составлении бюджета отдаётся тому виду продукции, который при задействовании той же самой величины ресурсного потенциала обеспечивает более высокий уровень маржинального дохода за бюджетный период.

Для отдельного вида продукции показатель операционной прибыли отсутствует. Функция маржинального дохода для отдельно взятого вида продукции будет иметь вид (формула 3):

М = Р(Б) Б - с(Б). (3)

Можно сказать, что определёние целевого объёма и структуры продаж (в отличие от большинства других стадий разработки проекта сводного бюджета) - это скорее управленческое искусство, нежели рутинная процедура. Тем не менее, базовые принципы взаимосвязи показателей издержек, уровня цен, физического объёма как факторов, определяющих доход от реализации, - это та методологическая основа, без которой эффективное планирование бюджета продаж невозможно.

Для расчёта оптимального объёма продаж необходимо изначально знать также целевые остатки готовой продукции на момент окончания бюджетного периода, так как динамика остатков готовой продукции как раз и определяет разницу физического объёма выпуска и реализации. Предположим, целевые товарные остатки по продукту А на окончание бюджетного периода определёны величиной 1100 т (фактически на начало периода - 100 т). Таким образом, исходные данные для расчёта целевого объёма продаж с выделением двух категорий затрат условно могут быть представлены следующим образом (формулы 4 - 7) .

Бвып = Бпр + 1000, (4)

где Бвып - физический объём выпуска; Бпр + 1000 - физический объём продаж плюс плановый прирост товарных остатков.

Ском = 5,9Бпр, (5)

где Ском - удельные прямые коммерческие расходы.

Спр = 90 Бвып = 90 (Бпр + 1000), (6)

где Спр - удельные производственные затраты.

Р= -0,0019 Бпр + 1, (7)

где Р - эластичность спроса по цене.

Как правило, предварительные данные по удельным затратам (производственным и прямым коммерческим) берутся на основе ретроспективных фактических показателей предыдущих бюджетных периодов. На основе же анализа фактических показателей прошлых периодов по сравнительной динамике цен и физического объёма реализации можно приблизительно (путём линейной экстраполяции) вывести зависимость физического объёма продаж от динамики цен (т.е. функцию эластичности спроса по цене).

Следует отметить, что изменение товарных остатков выводится расчётным путём, так как целевой объём продаж определяется точкой оптимальности по результатам анализа «издержки-объём- прибыль». Поэтому в указанном варианте целесообразно рассматривать две функции:

1) собственно функцию маржинального дохода, при которой в функцию затрат включается лишь часть издержек, списываемая в бюджетном периоде на себестоимость реализации - в этом смысле производственные затраты приравниваются к прямым коммерческим расходам (формулы 8-9):

MA = (-0,0019Б + 114,9) Б - 5,9 Б - 90(Б) - ^max, (8)

где MA - функция маржинального дохода для продукта А;

2) функцию валовых поступлений-затрат, в которой учитываются все производственные затраты, в том числе овеществленные в приросте товарных остатков:

(ВПЗ)А = (-0,0019 Б + 114,9)Б - 5,9Б - 90(Б + 1000) - ^max, (9)

где (ВПЗ)А - функция валовых поступлений затрат, в которой учитываются все производственные затраты.

Отметим, что точки оптимальности для обеих функций равны (первые производные данных функций совпадают). Однако значения в точке оптимальности различны. Это обстоятельство имеет определённое значение при наличии альтернативы по выпуску двух или нескольких видов продукции на одной и той же производственной линии. При равенстве расчётных величин маржинального дохода во внимание принимается значение функции ВПЗ, так как разница валовых поступлений-затрат непосредственным образом влияет на уровень финансового дефицита и финансовой устойчивости предприятия в целом.

Таким образом, функция маржинального дохода для продукта А (формула 8) при выделении в зависимости от генератора затрат двух категорий издержек примет вид:

Ма = (-0,0019Б + 114,9) Б - 5,9Б - 90Б - ^max.

Извлекая первую производную, получим:

-0,0019Б + 19Б - на максимум МА = 0 = -0,0038Б + 19.

Откуда Б = 5000 т (физический объём продаж продукта А); Р = = -0,0019-5000 + 114,9 = 105,4 тыс.р./т (прогнозная цена реализации при данном физическом объёме продаж продукта А); Бвып = 5000 + 1000 = 6000 т (объём выпуска продукта А при условии роста товарных остатков на 1000 т).

М = 105,4-5000 - 5,9-5000 - 90-5000 = 47 500 тыс. р;

ВПЗ = 105,4-5000 - 5,9-5000 - 90-6000 = -42 500 тыс. р.

На вышеприведённом примере наглядно продемонстрирована целесообразность расчёта двух функций при проведении анализа «издержки-объём-прибыль» по отдельному виду продукции.

Как следует из вышеприведённых расчётов, при том, что производство и реализация продукта А вполне рентабельны для предприятия, ограниченная ёмкость рынка при стабильном в текущем периоде, технологически обусловленном объёме производства, за данный бюджетный период приведёт к увеличению уровня финансового дефицита (сальдо финансовых поступлений и расходов компании).

При первичном расчёте целевого объёма продаж основным критерием является значение функции маржинального дохода; зато при корректировке показателей сводного бюджета для снижения уровня финансового дефицита и выведения показателей финансового состояния до нормативных значений величина функции ВПЗ приобретает весьма существенное значение при решении вопроса, от выпуска какого вида продукции следует отказаться.

Определение целевого объёма и структуры продаж (в отличие от большинства других стадий разработки проекта сводного бюджета) - это скорее управленческое искусство, нежели рутинная процедура. Тем не менее, базовые принципы взаимосвязи показателей издержек, уровня цен, физического объёма как факторов, определяющих доход от реализации, - это та методологическая основа, без которой эффективное планирование бюджета продаж невозможно.

«Выходной» формой данного этапа бюджетного процесса является первичный вариант бюджета продаж, упрощённый вариант которого показан в табл. 2.

Следующим шагом в разработке сводного бюджета предприятия является составление бюджета производства и определёние целевого уровня запасов готовой продукции.

Бюджет производства зависит от:

- планового объёма реализации;

- величины запасов готовой продукции (товарных остатков).

2. Бюджет продаж на Х квартал 200Х г.

|

Соотношение объёмов реализации, выпуска и величины товарных остатков можно выразить следующим равенством (формула 10):

Объём = Объём продаж - Товарные + Товарные остатки н (10)

производства остатки на конец периода.

начало периода

Прогнозный объём продаж (в том числе в разрезе отдельных видов продукции) рассчитывается на предыдущей стадии разработки проекта сводного бюджета. Следует отметить, при текущем (краткосрочном) бюджетном планировании существует принципиальное отличие в подходе к планированию объёма выпуска между предприятиями серийного и массового производства и предприятиями, работающими «на заказ». Для первых исходными бюджетными параметрами являются физический объём продаж и физический объём выпуска (которые в краткосрочном периоде по большей части автономны, т.е. независимы друг от друга). Расчётным параметром соответственно является целевой уровень товарных остатков. Для предприятий, работающих на заказ (а таких большинство) ситуация иная. Здесь сформированный пакет заказов (т.е. бюджет продаж) непосредственно определяет производственную программу, которая является, таким образом, расчётным параметром, а исходными параметрами будут целевой объём и структура продаж, и целевой уровень товарных остатков.

Товарные остатки на начало бюджетного периода являются известной величиной. Следовательно, для расчёта производственной программы необходимо скалькулировать целевую величину товарных остатков на конец бюджетного периода. После этого величина и структура выпуска выводятся чисто расчётным путём.

Определение целевой величины товарных остатков - достаточно сложная управленческая задача. Она решается на основе принципа оптимизации совокупных «выгод-издержек», зависящих от изменения величины складских запасов готовой продукции. Дело в том, что хранение запасов на складах порождает множество видов издержек, причём одни из них возрастают при увеличении товарных остатков, а другие - уменьшаются.

В этой связи задачей компании является нахождение приемлемого оптимума между издержками содержания запасов и издержками функционирования без запасов или с низким уровнем запасов, т.е. расчёт такого целевого уровня товарных остатков, при котором совокупные издержки будут наименьшими.

К основным категориям издержек, которые возрастают при увеличении товарного остатка, относятся:

- потеря процента от иммобилизации ресурсов компании (иммобилизационные издержки). Иммобилизационные издержки относятся к категории так называемых вменённых затрат. Данное понятие характеризует упущенные выгоды предприятия вследствие отказа от альтернативных направлений использования ресурсов. Так, ресурсы предприятия, «связанные» в переходящей (т.е. устойчивой) величине товарных остатков, «выключены» из оборота компании.

При иных вариантах использования эти ресурсы в виде денежных средств могли бы быть положены в банк и приносить процент; либо же сокращение устойчивого товарного остатка повысило бы величину «работающих» активов компании - тогда показателем вменённых затрат является упущенная прибыль от возможного увеличения оборотов (объёмов деятельности). Обычно величина иммобилизационных издержек рассчитывается по наиболее безрисковому доходному вложению иммобилизованных ресурсов (текущий вклад в банке с возможностью оперативного изъятия).

Издержки, которые убывают по мере увеличения товарного остатка, включают в себя:

- возможные убытки от потери расположения потребителей. Неспособность оперативно выполнить заказ покупателей вследствие недостаточного уровня запасов готовой продукции может означать потерю не только этого заказа, но и будущих заказов тоже. Значимость этого фактора зависит в большой степени от специфики деятельности и от относительной рыночной силы продавца и покупателя;

- возможную упущенную выгоду от потери гибкости. При краткосрочном изменении рыночной конъюнктуры компания может упустить дополнительную прибыль вследствие отсутствия достаточного уровня запасов готовой продукции. Например, это может произойти при резком краткосрочном «всплеске» цен по отдельным видам реализуемой продукции; и др.

Следует отметить, что часть вышеперечисленных издержек носит вероятностный и косвенный характер, т.е. с трудом поддаётся формализации (например, издержки потери расположения потребителей). В этой связи на практике, как правило, не существует чёткого математического решения задачи определёния целевых остатков готовой продукции. Тем не менее, на основе интуиции, предшествующего опыта, с частичным применением математического аппарата управленцы промышленных предприятий могут планировать оптимальный уровень запасов, руководствуясь именно методологической базой сопоставления различных выгод и издержек, связанных с изменением величины складского остатка. Решив задачу определёния целевого уровня запасов, можно составить бюджет производства предприятия (табл. 3).

Порядок составления операционного бюджета

Объектом бюджетирования является предприятие, представляющее собой сложную экономическую систему. Соответственно, и процесс бюджетирования, как моделирования (при составлении сводного бюджета) и отражения (при проведении план-факт анализа исполнения сводного бюджета) хозяйственной деятельности предприятия, должен основываться на применении системного подхода.

Предприятие как экономическая система характеризуется следующими показателями [40]:

1. Наличие множества факторов системы (параметров хозяйственной деятельности), объединённых функциональными связями. Функциональная взаимосвязь предполагает равнозначность параметров как в самой хозяйственной деятельности предприятия, так и при её планировании.

Факторами предприятия как системы являются параметры, формирующие сводный бюджет предприятия: физический объём продаж и уровень цен в разрезе видов продукции, величина и структура товарных остатков, производственная программа, себестоимость выпуска по видам продукции, уровень постоянных затрат, величина и структура краткосрочных обязательств и пр.

2. Функциональные взаимосвязи параметров системы (в том числе предприятия как экономической системы) определяют особенности изменения системы под воздействием внешних факторов. Для процесса бюджетирования такими внешними воздействиями являются, во-первых, конъюнктурные тенденции рынка и изменения хозяйственного законодательства (неконтролируемые внешние воздействия) и, во-вторых, управленческие меры, планируемые к осуществлению в текущем периоде (контролируемые внешние воздействия).

Совокупность внешних воздействий (прогнозируемых изменений рыночной конъюнктуры и планируемых управленческих мер) лежит в основе разработки сводного бюджета компании на текущий период. Внешние воздействия в большинстве случаев являются «точечными», т.е. воздействуют на отдельный фактор системы.

3. Предприятие является не просто системой, но управляемой системой (т.е. объектом управления). При этом субъектом управления предприятием является его планово-аналитическое подразделение, ответственное за разработку сводного бюджета (служба заместителя Генерального директора по экономике). Субъективный элемент управления предприятием сводится к выбору:

- контролируемых внешних воздействий и их количественной меры (т.е. разработки управленческих мер, включаемых в бюджет текущего периода);

- вторичных управленческих мер из имеющихся альтернатив изменения состояния предприятия в результате внешнего воздействия.

4. Поскольку в управлении компанией существенную роль играет субъективный элемент, т. е. факторы, контролируемые самим предприятием, необходим критерий «выходных» результатов, согласно которому будут приниматься «входящие» управленческие решения на текущий бюджетный период. Величина «выходного» результата и будет мерилом эффективности управления предприятием и, в частности, эффективности процесса бюджетирования. Вполне закономерно, что таким «выходным» результатом деятельности предприятия должен являться показатель конечных финансовых результатов:

- относительный (чистая прибыль/собственные средства);

- абсолютный (величина чистой прибыли за бюджетный период).

Однако целью управления бизнесом компании является не просто извлечение любой ценой максимальной прибыли за бюджетный период. Собственники (акционеры) и руководство компании заинтересованы в долгосрочном прибыльном функционировании своего предприятия. Главное условие жизнеспособности предприятия - это поддержание на любой момент времени приемлемого уровня финансовой устойчивости, выражающейся в таких характеристиках, как: платёжеспособность; величина «свободных» оборотных средств, не связанных необходимостью обеспечения текущих обязательств;

доля собственных средств в источниках финансирования (пассивах) и др. Поддержание приемлемого уровня финансовой устойчивости (или финансовой стабильности) является второй составляющей целевой функции.

Таким образом, цель процесса бюджетирования в управлении предприятием может быть представлена на рис. 4.

5. Ключевым понятием бюджетного планирования является понятие совокупного эффекта отдельного управленческого решения. Совокупный эффект включает в себя непосредственное изменение параметра хозяйственной деятельности в результате «точечного» внешнего воздействия плюс изменение «сопряжённых» параметров хозяйственной деятельности в соответствии с

|

|

|

функциональными связями экономической системы предприятия.

Рис. 4. Цель процесса бюджетирования в управлении предприятием

Можно сделать вывод, что системный подход в бюджетировании предполагает объект бюджетирования (предприятие) как целостную модель, состоящую из ограниченного числа параметров (бюджетных показателей). Таким образом, составление сводного бюджета на текущий период есть не что иное, как моделирование, где в качестве исходных берутся параметры состояния предприятия на начало бюджетного периода.

Разработка проекта сводного бюджета предполагает следующие этапы [9]:

1) определение общих целей и задач компании;

2) определение целевых значений ключевых показателей деятельности и нормативов для подразделений;

3) формулировка и утверждёние предположений;

4) подготовка планов мероприятий и бюджетов на уровне подразделений - центров ответственности и подразделений - функциональных центров;

5) консолидации бюджетов в сводные бюджеты компании;

6) рассмотрение планов мероприятий и бюджетов на заседании бюджетного комитета, согласование изменений и утверждёние бюджета;

7) доведение бюджетных показателей до исполнителей.

Рассмотрим более подробно каждый из этапов.

Цели на год разрабатываются в рамках стратегического планирования и закрепляются в макроплане компании. При использовании такого подхода бюджет компании принимается только в том случае, если в нём достигаются целевые значения на год, утверждённые стратегическим планом предприятия. Если такой бюджет составить не удаётся, нужно корректировать стратегический план. Г енеральный директор предприятия отвечает перед собственниками за достижение показателей макроплана.

На основании утверждённых целевых значений макроплана Г енеральный директор, издавая соответствующие указы доводит целевые значения ключевых показателей деятельности и нормативы до нижестоящих подразделений. Формирование годового бюджета предприятия в рамках финансовой структуры - совокупности функциональных центров, центров ответственности и систем распределения между составляющими этой структуры полномочий и ответственности по планированию, исполнению и контролю показателей бюджета. Функциональные центры создаются для централизованного управления статьями сводного бюджета компании. Центры ответственности непосредственно осуществляют хозяйственные операции в соответствии с утверждёнными планами. В рамках годового планирования они формируют планы бюджета и исполняют их исходя из установленных функциональными центрами целевых значений ключевых показателей деятельности и нормативов.

В таблице 1 показана взаимосвязь стратегического и бюджетного планирования.

Верхний уровень показателей - утверждается в макроплане. Второй уровень - сфера ответственности руководителей функциональных центров; целевые значения доводятся до них на основе утверждённого макроплана. Нижний уровень - показатели деятельности центров ответственности.

1. Связь стратегического и бюджетного планирования

|

В целях учёта внешних факторов и переменных, оказывающих значительное влияние на формирование бюджета, ещё до начала его разработки аналитикам необходимо сформулировать предположения об изменениях внешних параметров среды. Следует дать прогноз относительно всех значимых для предприятия факторов, например:

- динамики курсов основных валют по отношению к рублю;

- индекса цен на стратегически важные ресурсы;

- ставок налогов;

- ставок привлечения заёмного капитала по источникам заимствования;

- базовой ставки дисконтирования будущих финансовых потоков предприятия.

В рамках подготовки бюджетов на уровне подразделений Генеральный директор издаёт приказы:

- о начале разработки годового бюджета предприятия;

- о целевых значениях ключевых показателей деятельности компании и подразделений на предстоящий год.

На основании этих приказов и прогноза параметров внешней среды руководители центров ответственности должны предоставить комплексные годовые планы мероприятий. Планы включают следующие статьи:

- наименование мероприятия;

- ссылку на политику функциональной стратегии, в рамках которой планируется данное мероприятие;

- ответственного за реализацию продукции;

- сроки реализации;

- необходимые ресурсы;

- планируемые результаты и показатели эффективности мероприятий.

На основе планов мероприятий функциональные центры и центры ответственности должны сформировать показатели годового бюджета, который представляет собой набор взаимосвязанных бюджетов, выраженных в денежных и натуральных величинах, и включает планы мероприятий на год в помесячной или поквартальной детализации.

Этап консолидации бюджетов в сводные бюджеты компании является техническим. Его обычно проводит финансово-экономическая служба предприятия. Генеральный директор должен получить консолидированный бюджет в установленный регламентом срок. Ответственные за консолидацию специалисты должны быть способны обосновать и расшифровать любой показатель в сводном бюджете.

Утверждение бюджета целесообразно проводить в три этапа.

Этап 1. Защита бюджетов, затем их согласование, доработка и утверждёние центрами ответственности. Такое планирование делает процесс формирования бюджета прозрачным и практически лишает исполнителей шансов завысить плановые затраты своих подразделений.

Этап 2. Рассмотрение, балансировка и принятие бюджета исполнительным органом предприятия.

Этап 3. Утверждёние годового бюджета в составе годового плана.

Все ответственные за выполнение бюджетных показателей сотрудники должны получить утверждённый бюджет. Важно, чтобы они чётко понимали: с этого момента их задача - достигнуть установленных для их подразделений ключевых показателей деятельности в рамках утверждённого бюджета.

Первым этапом разработки сводного бюджета является составление операционного бюджета. Причём необходимо начать с предварительного прогноза объёма продаж на бюджетный период в стоимостном и физическом выражении в разрезе отдельных видов продукции. В зависимости от прогнозного объёма продаж на последующих этапах планируются производственная программа, величина и структура запасов, инвестиции и источники финансирования [39].

Верхний предел физического (в натуральных единицах) объёма продаж предприятия объективно определяется существующими производственными мощностями и величиной запасов в разрезе видов продукции на начало бюджетного периода. В рамках этого лимита, варьируя различные факторы (отпускные цены, период рассрочки платёжа и пр.), можно в достаточно широких рамках изменять физический объём сбыта в зависимости от эластичности спроса по цене, ёмкости рынка и других макроэкономических факторов. Здесь задачей бухгалтера, ведущего управленческий учёт, является проведение так называемого CVP-анализа («издержки-объём-прибыль»), с целью нахождения таких значений цены, физического объёма реализации, метода платёжа, переменных и постоянных расходов и пр., которые бы обеспечивали максимальную величину прибыли от реализации данного вида продукции (маржинального дохода). Классическая модель CVP-анализа может быть выражена целевой функцией максимизации операционной прибыли и маржинального дохода (формула 1):

ОП = Р(Б)Б - сБ - Со = М - Со ^max, (1)

где ОП - операционная прибыль; Р(Б) - цена реализации единицы продукции; Б - физический объём реализации (в натуральных единицах);

с - удельные переменные издержки в расчёте на одну единицу объёма реализации; С0 - совокупная

величина постоянных расходов; М - маржинальный доход (доход от реализации) данного вида

продукции.

Рассчитав первую производную по параметру Б из вышеуказанной формулы, получим (формула 2):

Р'(Б )РР(Б - с) = 0;

Р'(Б ) = с- Р(Б). ()

Таким образом, оптимальный объём реализации достигается в той точке, где предельный (маржинальный) доход равен среднему доходу в расчёте на одну единицу физического объёма продаж. Иначе говоря, расширять физический объём продаж, снижая отпускные цены, выгодно до того момента, пока дополнительная прибыль от реа<