Телекоммуникационные взаимодействия коммерческого банка

Объем банковских операций к 60-м гг. в мире возрос настолько, что в дальнейшем этот период стал называться периодом «большого взрыва».

Увеличение числа выполняемых операций повлекло за собой расширение применения электронной вычислительной техники, что, с другой стороны, подкреплялось развитием ЭВМ. Увеличение числа задач, решаемых на компьютерах, попытки применения их для реализации оптимизационных задач сопровождались использованием электронных каналов для обмена сообщениями.

Компьютерные сети обеспечивают выполнение коммуникационной функции и доступ к разделяемым ресурсам, т.е. передачу файлов, доступ к удаленным базам данных и удаленный запуск задач. Компьютеризованные межперсональные коммуникации могут быть трех видов: простые пересылки сообщений по конкретному адресу; рассылка сообщений по почтовым спискам и проведение телеконференций.

Проблема информационных взаимодействий с внешней средой является характерной задачей для любой открытой сложной системы. В банковской среде она стоит как перед центральным, так и перед коммерческими банками.

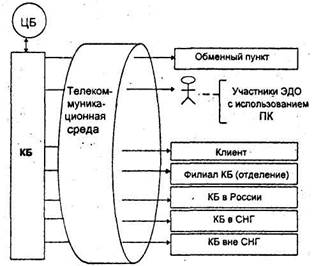

Рис. 7.9. Схема взаимодействия коммерческого банка с внешней средой

В качестве внешней среды, с которой взаимодействует коммерческий банк (рис. 7.9), выступают:

· обменные пункты;

· участники электронного денежного обращения (ЭДО) с использованием пластиковых карточек (ПК);

· клиент;

· филиалы банка;

· банки на территории России;

· банки на территории СНГ;

· зарубежные банки;

· другое.

Взаимодействие банка с пунктами продажи (POS) и процессинговыми центрами возникает лишь в том случае, если банк обслуживает какую-либо систему пластиковых карточек.

Взаимодействие банка с клиентом позволяет обеспечить компьютерный обмен информацией и минимизировать визиты клиента в банк. Такое взаимодействие предполагает пересылку по электронным каналам платежных документов, выписок по лицевым счетам, формирование реестра платежей за любой период, паспортов сделок и др. Абонентом банка может быть как юридическое, так и физическое лицо, имеющее компьютер. За рубежом такая услуга под названием домашний банк (Home banking) в последнее время стала особенно популярной.

При организации взаимодействия банк-филиал технология ведения банковских операций во многом определяет состав передаваемых между банком и филиалом данных, но основной информацией, поступающей от филиалов в головное отделение банка, является его баланс, на базе которого формируется консолидированный баланс.

Взаимодействие коммерческого банка с другими банками может производиться через систему взаимных корреспондентских счетов, с помощью ГВЦ при одногородных расчетах, через систему клиринговых центров и через систему РКЦ (или ОПЕРУ).

Межгосударственные межбанковские взаимодействия на территории СНГ осуществляются через центр межгосударственных расчетов (МГР) ЦБ РФ, а международные расчеты -через систему общества международных межбанковских финансовых коммуникаций SWIFT.

Информация, циркулирующая между банком и внешней средой, может носить как чисто информативный характер, так и финансовый. И если первый вид сообщений может и не требовать поддержания определенных требований безопасности, то система удаленных платежей должна обеспечить не только ускорение обслуживания и удобство, но и поддержку имеющихся стандартов передачи данных, а также достоверности и целостности платежных документов, т.е. безопасности платежей. Особенностью электронных платежей в России в настоящее время является многообразие платежных документов, которые не всегда оформляются единообразно и могут не соответствовать международным стандартам. В целом в СНГ существует значительное отставание в области использования мировых стандартов, которое составляет около 10-15 лет. Это связано с качеством технической базы и состоянием каналов.

Передача информации может осуществляться по телефонным и телеграфным каналам. И если в случае использования телеграфного канала абонент при регистрации должен получить свой адрес и собственный кабель, то при использовании телефонного канала это нр требуется, так как эти процедуры уже были проведены при установке телефона. При передаче используются различные уровни стандартизации - от электрического до логического. Прежде всего это стандарт на форму передаваемых документов. В банковской системе распространен стандарт SWIFT, определяющий расположение и назначение полей, документа.

С 1 января 1995 г. Европейский союз перешел на обязательное использование EDIFA СТ при обмене документацией и информацией между госведомствами ЕС, работающими на английском, французском, немецком, испанском языках. ЦБ РФ в 1993 г. в ходе переговоров с Европейским банком реконструкции и развития столкнулся с недостаточностью использования SWIFT, поскольку для работы с европейскими банками необходимо постоянное средство общения всех участников. EDIFACT, являясь таким средством, представляет собой структурирО" ванный язык описания различных видов коммерческой информации. С помощью элементов и сегментов, стандартных информационных сообщений можно составлять описание любого делового документа, форматировать его электронное отображение и передавать абоненту. Полученное им сообщение разворачивается в обычную форму и может быть распечатано в виде твердой копии документа. Использование этой схемы сокращает издержки обращения в торговле на 30%*. В России в августе 1994 г. постановлением Правительства РФ №540 принято решение о создании Центра эффективной торговли с использованием международных стандартов и средств связи. Дальнейшее создание региональных центров будет осуществляться на основе частичных взносов региональных, администраций и предпринимателей данного региона, банков, финансирующих внешнеторговые операции. Ведущими организациями по распространению EDIFACT в России являются В/О "Информ ВЭС", Роскомин-форм, ЦБ РФ, Государственный таможенный комитет, Ассоциация пользователей электронной передачи информации, Минтранс, РАН и др. (ориентировочно - это сети СПРИНТ, РОСТПАК).

Центральный банк РФ затратит более 600 млрд. руб. на создание современной системы связи коммерческих банков "Банкир", охватывающей всю территорию России. Технические параметры будут апробированы системой РКЦ, а к концу 1996 г. к системе будет подключено большее количество российских банков. Она предусматривает телефонную, факси- / мильную, цифровую формы передачи сообщений и будет иметь около 40 тыс. выделенных каналов.