Классификация инноваций, учитывающая развитие технологий на основе «подрывных» инноваций.

Эволюция инновационных стратегий и инновационного бизнеса согласно концепции К. Кристенсена предполагает периодическую смену «подрывных» и поддерживающих технологических инноваций и их приложений - инновационных продуктов и услуг.

«Подрывные» технологии - те, которые идут на смену устоявшимся и развитым технологиям. Они ведут с собой новые продукты и новые услуги, которые сменяют прежние. «Подрывные» инновации, стратегии постепенно вытесняют поддерживающие инновации. Вместе с ними изменяется весь инновационный бизнес.

2.Использование показателей PI и ARR в инвестиционном анализе (на примере)

Международная практика обоснования инвестиционных проектов использует несколько показателей, позволяющих подготовить решение о целесообразности (нецелесообразности) вложения средств (оценить эффективность инвестиционного проекта).

Эти показатели можно объединить в две группы:

1. Основанные на дисконтированных оценках («динамические» методы):

Чистая приведенная стоимость – NPV (Net Present Value)

Индекс рентабельности инвестиций – PI (Profitability Index)

Внутренняя норма прибыли – IRR (Internal Rate of Return)

Модифицированная внутренняя норма прибыли – MIRR (Modified Internal Rate of Return)

Дисконтированный срок окупаемости инвестиций – DPP (Discounted Payback Period)

2. Основанные на учетных оценках («статистические» методы):

Срок окупаемости инвестиций – PP (Payback Period)

Коэффициент эффективности инвестиций – ARR (Accounted Rate of Return)

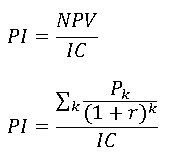

Индекс рентабельности инвестиций (Profitability Index, PI). Этот метод является, по сути, следствием метода чистой теперешней стоимости. Индекс рентабельности рассчитывается по формуле:

Очевидно, что если: РI>1, то проект следует принять; РI<1, то проект следует отвергнуть; РI=1, то проект ни прибыльный, ни убыточный.

Логика критерия PI такова: он характеризует доход на единицу затрат; именно этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченность сверху общего объема инвестиций. В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV. либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

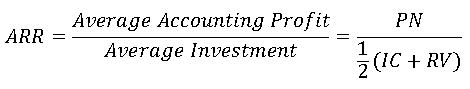

Коэффициент эффективности инвестиций (Accounting Rate of Return, ARR). Этот метод имеет две характерные черты: он не предполагает дисконтирование показателей дохода; доход характеризуется показателем среднегодовой прибыли (балансовая прибыль за вычетом отчислений в бюджет).

Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (ARR) в % отношении, рассчитывается делением среднегодовой прибыли (PN) на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной стоимости активов (RV), то ее оценка должна быть исключена. Формула ARR имеет следующий вид:

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность (итог среднего баланса-нетто).

Вопросы