Расчет стоимости срочных сделок и доходов от операций с производными финансовыми инструментами

Опционы

Опцион - это срочный контракт, согласно которому одно лицо, приобретающее опцион (держатель, хеджер), приобретает право купить или продать определенное количество биржевого товара по фиксированной цене, а другое лицо (надписатель опциона, спекулянт) берет на себя за вознаграждение обязательство реализовать это право. Опцион относится к наиболее рискованным ценным бумагам, поскольку риск самой опционной сделки накладывается на риск изменения цены того товара, который является объектом сделки. В зависимости от вида сделки (покупка или продажа) различают опцион покупателя (option call) и опцион продавца (option put).

Для того чтобы держатель опциона call получил доход от реализации контракта, необходимо, чтобы текущая рыночная цена товара, являющегося объектом сделки (цена базового актива), была выше цены, указанной в контракте (цены исполнения опциона). Для того чтобы держатель опциона put получил доход, текущая рыночная цена должна быть ниже цены контракта. В этих случаях опцион будет иметь внутреннюю стоимость. Эта сумма, на которую цена исполнения опциона более выгодна, чем цена базисного актива.

В момент заключения контракта держатель опциона уплачивает премию надписателю за то, что последний берёт на себя определенные обязательства. В связи с этим прибыль держателя будет определяться как разность между внутренней стоимостью опциона и премией.

Её величина измеряет степень риска держателя опциона, поскольку премия не возвращается держателю в любом случае, однако он может отказаться от реализации контракта, если произошло неблагоприятное изменение цены. Этой возможности лишен надписатель опциона, поэтому его убытки могут быть сколь угодно велики. Риск надписателя измеряется размахом изменения цены на базовый актив.

Пример:

Хеджер купил 5 опционов call на медь по 90 $ с ценой исполнения 1300 $. В одном контракте - 25 т товара. К моменту реализации права цена меди составила 1400 $. Определить эффект от операции хеджирования.

Решение:

Внутренняя стоимость 50 опционов на момент его реализации составит:

(1400 – 1300) *5*25 = 12,5 тыс. $

Премия надписателю составит:

90*5*25 = 11,25 тыс. $

Экономический эффект от хеджирования опционами составит:

12500 – 11250= 1250 $

или:

(1400 – 1300 – 90)*5*25 = 1250 $.

Фьючерсные контракты

Фьючерсный контракт или фьючерс – это стандартный биржевой контракт, представляющий из себя обязательство на поставку определённого товара на фиксированную дату в будущем.

Купить фьючерс означает взять на себя обязательство перед контрагентом и биржей купить определённое количество биржевого товара на определённую дату в будущем.

Продать фьючерс означает взять на себя обязательство перед контрагентом и биржей продать определённое количество биржевого товара на определённую дату в будущем.

Взять на себя обязательство означает открыть позицию.

Закрыть позицию можно двумя способами: выполнить своё обязательство; заключив в течение срока торговли фьючерсными контрактами обратную сделку (если купил фьючерс, то продать, если продал – то купить), что также означает выполнение взятого обязательства.

Вариационная маржа – это прибыль или убыток от операций на рынке фьючерсов.

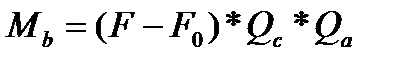

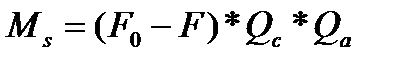

где

Mb – вариационная маржа для покупателя;

Ms – вариационная маржа для продавца;

F – сегодняшняя цена закрытия в пересчёте на 1 ед. базового актива;

F0 – цена покупки фьючерса сегодня или вчерашняя цена закрытия в пересчёте на 1 ед. базового актива;

Qc – количество фьючерсных контрактов;

Qa – количество единиц базового актива во фьючерсном контракте.

Начальная маржа – это залог, который вносит участник фьючерсных торгов при открытии позиции.

Базис – это разница между ценами на товар на рынке спот (базовый рынок реального товара) и на фьючерсном рынке.

Пример:

Торговец медью купил 5 контрактов по 5 000 $ за тонну. В одном контракте 10 тонн металла. Затем он купил 2 контракта по 5 100 $ и продал 3 контракта по 5 150 $. Цена закрытия торговой сессии — 5 200 $. На следующий день торговец продал 1 контракт по 5 250 $. Цена закрытия на следующий день повысилась до 5 300 $. Определить суммарную вариационную маржу за два дня.

Сначала определяем вариационную маржу за первый день. По 5 контрактам на покупку она равна:

(5 200 - 5 000) * 5 * 10 = 10 000 $

По 2 контрактам на покупку она равна:

(5 200-5 100)* 2* 10 = 2 000 $

По 3 контрактам на продажу она равна:

(5 150-5 200)* 3 * 10 = -1 500 $

Итого, вариационная маржа за первый день торговли равна:

10 000 + 2 000 - 1 500 = 10 500 $

Теперь определим маржу за второй день. Сначала подсчитаем вариационную маржу для ранее открытых позиций — 4-х покупок:

(5 300 - 5 200) * 4 * 10 = 4 000 $

Затем подсчитаем вариационную маржу по 1 контракту на продажу:

(5 250 - 5 300) * 1 * 10 = - 500 $

Определим вариационную маржу за второй день:

4 000 - 500 = 3 500 $

После чего подсчитаем суммарную вариационную маржу за два дня:

10 500 + 3 500 = 14 000 $

ПРИМЕРНЫЕ ВОПРОСЫ К ЭКЗАМЕНУ

1. Теоретические основы финансовых рынков

2. Сущность, функции и виды финансовых рынков.

3. Инфраструктура финансовых рынков.

4. Инструменты финансовых рынков.

5. Необходимость регулирования финансовых отношений.

6. Институционализация финансовых отношений.

7. Субъекты и объекты финансовых отношений.

8. Сущность и функции ссудного капитала.

9. Рынок ссудного капитала.

10. Кредитные институты в инфраструктуре финансового рынка и их виды.

11. Функции и основные операции коммерческих банков.

12. Сущность, основные принципы и функции кредита.

13. Формы и виды кредита. Участники кредитных отношений.

14. Цели и задачи регулирования деятельности коммерческих банков.

15. Рынок ценных бумаг и его роль в экономике.

16. Функции и структура рынка ценных бумаг.

17. Понятие ценной бумаги и ее сущность.

18. Классификация ценных бумаг.

19. Критерии вложения в ценные бумаги.

20. Понятие акции и её разновидности.

21. Определение дохода по акции и расчет ее доходности.

22. Понятие облигации и её разновидности.

23. Определение дохода и расчёт доходности купонной и бескупонной облигации.

24. Определение курсовой стоимости купонной и бескупонной облигации.

25. Государственные ценные бумаги России и их характеристика.

26. Муниципальные ценные бумаги и их характеристика.

27. Рынки акций и долговых ценных бумаг.

28. АДР, ГДР, РДР и их характеристика.

29. Общая характеристика векселя. Виды векселей, отличительные признаки.

30. Характеристика простого и переводного векселя. Схемы движения.

31. Характеристика депозитных и сберегательных сертификатов.

32. Коносамент и складские свидетельства: функции и хаарктеристика.

33. Подписные права: функции и характеристика.

34. Особенные свойства, характеристики, функции производных финансовых инструментов и срочного рынка.

35. Система принципов ценообразования для всех производных рыночных инструментов.

36. Форвардные контракты.

37. Основы биржевой защиты сделок от риска с помощью системы «маржинирования».

38. Фьючерсные контракты.

39. Организация торговли фьючерсами.

40. Опционные контракты. Опцион колл.

41. Опционные контракты. Опцион пут.

42. Организация торговли опционами.

43. Экономическая трактовка формулы Блэка-Шоулза. Построение формулы и ее интерпретация.

44. Свопы.

45. Инструменты рынка кредитных деривативов: общая характеристика, структура, особенности ценообразования.

46. Инфраструктура фондового рынка.

47. Инвесторы на рынке ценных бумаг.

48. Эмиссия ценных бумаг как метод долгосрочного финансирования.

49. Профессиональная деятельность на рынке ценных бумаг.

50. Депозитарии: сущность и виды.

51. Регистраторы их назначение.

52. Сущность и функции клиринга. Расчётно-клиринговые организации.

53. Фондовая биржа, сущность и функции.

54. Инвестиционные фонды на рынке ценных бумаг.

55. Государственное регулирование на рынке ценных бумаг

56. Саморегулирование на рынке ценных бумаг.

57. Характеристики операций хеджирования, арбитража, спекуляции на финансовых рынках.

58. Сущность портфельного инвестирования. Основы теории Марковица.

59. Концепция фундаментального анализа.

60. Концепция технического анализа.

61. Теория Доу.

62. Волновая теория Эллиота.

63. Определение, функции и классификация финансовых рисков.

64. Управление рисками на финансовых рынках.

65. Производные финансовые инструменты в системе риск-менеджмента.

66. Страховой рынок в системе финансового рынка: сущность и функции.

67. Экономическая сущность страхования.

68. Участники и организация страхового рынка.

69. Основные виды страхования.

70. Финансовые основы и особенности инвестиционной деятельности страховщиков.

71. Особенности рынка перестрахования.

72. Регулирование страхового рынка.

73. Мировой, региональные, национальные валютные рынки.

74. Валютная политика государства.

75. Особенности внебиржевого валютного рынка. Рынок Форекс.

76. Хеджирование с помощью валютных фьючерсов и опционов.

77. Рынки золота и других драгоценных металлов.

МЕТОДИЧЕСКИЕ УКАЗАНИЯ