Процентные ставки по депозитам в основных мировых валютах.

| DM= | Deposits-Majors | ||||

| RIC | Bid | Ask | RIC | Bid | Ask |

| USDOND= | 5,12 | EUR= | 1,0228 | 1,0233 | |

| USDTND= | 5,1 | 5,2 | EUROND= | 2,48 | 2,58 |

| USDSND= | 5,09 | 5,19 | EURTND= | 2,54 | 2,68 |

| USDSWD= | 5,07 | 5,17 | EURSWD= | 2,53 | 2,6 |

| USD1MD= | 5,08 | 5,2 | EUR1MD= | 2,61 | 2,66 |

| USD2MD= | 5,13 | 5,25 | EUR2MD= | 2,52 | 2,65 |

| USD3MD= | 5,2 | 5,3 | EUR3MD= | 2,63 | 2,68 |

| USD6MD= | 5,5 | 5,6 | EUR6MD= | 2,58 | 2,6 |

| USD1YD= | 5,68 | 5,78 | EUR1YD= | 2,86 | 2,98 |

| CHF= | 1,5678 | 1,569 | GBP= | 1,575 | 1,576 |

| CHFOND= | 0,43 | 0,81 | GBPOND= | 4,62 | 4,75 |

| CHFTND= | 0,86 | 1,11 | GBPTND= | 4,78 | 4,93 |

| CHFSWD= | 0,97 | 1,07 | GBPSWD= | 4,9 | |

| CHF1MD= | 1,01 | 1,15 | GBP1MD= | 5,05 | 5,15 |

| CHF2MD= | 1,06 | 1,19 | GBP2MD= | 5,05 | 5,15 |

| CHF3MD= | 1,18 | 1,28 | GBP3MD= | 5,12 | 5,22 |

| CHF6MD= | 1,51 | 1,61 | GBP6MD= | 5,12 | 5,22 |

| CHF1YD= | 1,68 | 1,78 | GBP1YD= | 5,35 | 5,45 |

| JPY= | 122,27 | 122,32 | |||

| JPYOND= | 0,01 | 0,13 | |||

| JPYTND= | 0,03 | 0,06 | |||

| JPYSWD= | 0,02 | 0,12 |

Известно, что в последние годы курс доллар/йена определялся большой разницей процентных ставок в Японии и США. Благодаря очень низким процентным ставкам в Японии, японские финансовые структуры имели возможность заимствовать большие объемы йены под очень малые проценты (ниже 0,5% годовых) и, конвертируя их в доллары, приобретать государственные ценные бумаги США, имеющие высокую доходность (более 5% годовых). Такие направленные на извлечение дохода операции привели к сильному снижению курса йены по отношению к доллару к середине 1998 года (до 147 йен за доллар см. Рис. 2.3.).

В целом влияние процентных ставок на валютные курсы достаточно однозначно: чем выше процентные ставки по данной валюте, тем выше ее обменный курс. Но есть много обстоятельств, которые делают учет процентных ставок неочевидным и отнюдь даже не простым делом. Во-первых, необходимо принимать во внимание не сами по себе процентные ставки, а реальные процентные ставки, учитывающие инфляцию (см. параграф 6), поскольку существует сильная связь между валютным рынком и рынками государственных ценных бумаг (инструментов с фиксированным доходом), очень чувствительными к инфляции. Если инфляция в данной стране начинает расти высокими темпами, это обесценивает государственные облигации, так как доход по ним выплачивается фиксированный, заранее установленный, а инфляция этот доход может просто съесть. При первых же признаках высокой инфляции рынки государственных облигаций начинают нервничать, а если иностранные инвесторы станут сбрасывать облигации, то возникнет избыток данной валюте на FOREX'e, из-за чего ее курс упадет.

Во-вторых, рынок живет ожиданиями важных событий и готовится к ним, а не только реагирует на уже свершившиеся факты. Если складывается определенное мнение, что процентные ставки по данной валюте будут подняты, то дилеры начнут поднимать ее курс в ожидании его будущего повышения. И рынок длительное время может быть в этом оптимистическом настроении по данной валюте, благодаря чему успеет сформироваться ее восходящий тренд. Когда же наконец повышение ставок состоится на самом деле, валюта окажется уже в перекупленном состоянии, а поскольку фактор давления на нее кверху уже отпал после состоявшегося повышения ставок, первой реакцией на фактическое их повышение может быть падение курса, то есть прямо обратная реакция. И это тем более вероятно по той причине, что такой откат вниз служит хорошей возможностью открыть новые длинные позиции по валюте (то есть купить ее).

Примерно так и развивались события по британскому фунту в июне 1999 года, с той лишь разницей, что речь шла о понижении ставок. К этому времени Банк Англии(Bank of England, ВОЕ) уже несколько раз понижал процентные ставки и публично заявлял, что слишком высокий курс фунта является причиной снижений; деловой цикл в Англии находился в стадии снижения, как предполагалось, близи нижнего уровня, и по экономическим данным было видно, что слишком сильный фунт наносит ущерб британским экспортным отраслям. Кроме того, с начала 1999 года активно обсуждались перспективы вхождения Англии в Европейский Экономический и финансовый союз (Economic and Monetary Union, EMU); считалось, что оно должно состояться достаточно скоро, причем фунт должен войти в евро на уровне, существенно более низком, чем тот, где он торговался весной 1999 (помните 1992-й!). Поэтому давление на фунт книзу было сильным и длительным. Когда же ВОЕ 10 июня понизил свою ставку рефинансирования с 5,25% до 5,0%, то после короткого отката вниз внутри одного часа, фунт довольно энергично пошел вверх (Рис. 5.2.). Разумеется, потом все встало на свои места, тем более что рынок тогда ожидал повышения процентных ставок по доллару (которое и состоялось 2 июля), так что процентный дифференциал должен был измениться не в пользу фунта.

Рис. 5.2. Снижение процентных ставок Банка Англии (ВОЕ rates), 10 июня 1999 г. график британского фунта

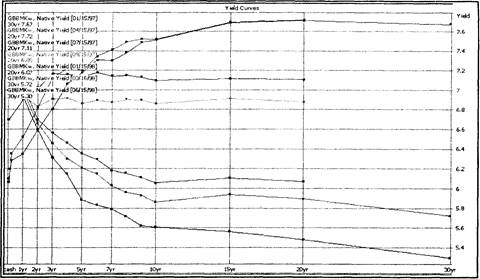

Тот факт, что рынок длительное время ожидал именно понижения процентных ставок по фунту, можно было еще раньше подтвердить также изучениемкривых доходности государственных ценных бумаг (Рис. 5.3.). Такие кривые(Yield Curves) строятся для группы однородных финансовых инструментов с фиксированной процентной ставкой (облигаций), которые имеют одинаковые параметры и отличаются только сроком выпуска, а следовательно имеют разное время до погашения.

Кривая доходности изображает доходность данного типа инструментов как функцию от времени до погашения. Известно, что доходность ценной бумаги с фиксированной процентной ставкой связана обратным образом с ее рыночной ценой: чем выше цена, тем ниже доходность, получаемая владельцем бумаги. Если рынок ожидает в будущем снижения процентной ставки, то он считает, что будущие выпуски ценных бумаг будут иметь меньшую процентную ставку (и дадут меньший доход), поэтому те ценные бумаги, которые обращаются на рынке сейчас и имеют достаточно большой срок до погашения, становятся более привлекательными и спрос на них повышается, а следовательно, их доходность падает. За счет этого уменьшается спрос (и падает цена) на облигации такого же типа, срок которых истекает раньше, так что доходность их растет. Таким образом, в ожидании понижения процентных ставок правая часть кривой доходности опускается по сравнению с левой ее частью, кривая приобретает вогнутый характер: в таком виде она называется инвертированной. Более распространенный вид кривой - выпуклый кверху - соответствует ожиданию повышения или стабильности процентных ставок. Рисунок и показывает, что уже с сентября 1997 г. кривые доходности по британским облигациям были инвертированы (и оставались инвертированными весной 1999 г.).

Рис. 5.3. Кривые доходности для британских государственных ценных бумаг; по горизонтали отложено время до погашения (лет), кривые сняты с интервалом в квартал с января 1997 по июнь 1998 г.

Бывают и случаи, когда рынок идет против центральных банков, как это случилось в сентябре 1992 и летом 1993 г.г., когда европейские центральные банки потеряли огромные деньги, пытаясь поддержать курсы своих валют, несмотря на уже высокие процентные ставки. Рынок решил, что эти процентные ставки находится на слишком высоком уровне и их рост вызван не экономическими причинами, а искусственно сформулированными положениями европейского экономического и финансового союза. Рынок в такой ситуации больше поверил фундаментальным экономическим данным.